文|黄小艺

来源:商业数据派

这个冬天,咖啡市场有点热。

高傲如星爸爸,近期也开始在抖音、饿了么、美团等平台打起价格战,直接半价,15 元一杯,挑战瑞幸客单价;刚刚上市的 Tims 中国,原本主打 20~30 元的精品咖啡,现在却在抖音玩起低价套路,从 19 元砍到 9 块9,狂卖 30 万份,价格直逼幸运咖;T97 咖啡也开始洗脑广告,“咖啡你冲不冲?冲冲,冲,冲冲!”,甚至喊出“赶瑞幸、超星巴克”……

原本以喝茶为主的中国市场,咖啡能这么卷,还得归功于瑞幸。

11 月 22 日,瑞幸发布了 2022 年第三季度财报,营收同比增长 65%,净利润超 5 亿元。“重生后”的瑞幸,竟然越活越赚钱了。2020 年 6 月到 2022 年 9 月之间,瑞幸的月交易用户涨了两倍,门店数新增一半,收入额涨到三倍。

一年能出 113 款新品的瑞幸,是咖啡市场当之无愧的卷王,卷开店速度、卷出新品效率、卷性价比、卷营销,一入“卷途”深似海。

而卷王的作用,绝不只是卷自己,一定要带着所有人一起下水。

▲瑞幸、幸运咖、本地咖啡厅并排开店,图片来源于网络

作为中国咖啡市场的老大,星巴克 11 月 7 日公布的第四财季营收为 7.75 亿美元,超出瑞幸 16.5 亿元(按汇率 7.16 计算),但同比却下降了 19.6%,门店销售额下降了 16%。

财报承压之下,近日,被瑞幸猛追的星巴克悄悄搞起了降价营销。头是低下了,但姿势不太对,11 月 23 日因为操作失误,在抖音广发低至 0.01 元的“羊毛券”,向大众道歉并退款,引发网友议论“是不是玩不起”。

卷完前辈,还有后辈。在瑞幸开拓饮料化咖啡的市场之后,茶饮品牌纷纷转向咖啡。蜜雪冰城所孵化的幸运咖,以不过 10 元的单价,抢占下沉市场,单品“椰椰拿铁”被网友评价为生椰拿铁的“平替”。

还有书亦烧仙草 4 月投资的 DOC 咖啡、柠季 5 月并购的 RUU COFFEE、喜茶 6 月战略投资的少数派咖啡......随着新茶饮投资的咖啡品牌开始扩张,“卷王”瑞幸即将成为混战下半场的活靶子。

星巴克低头、幸运咖刷“下限”、新品牌抄作业,瑞幸 5 亿元的盈利成绩能稳住吗?从独树一帜到竞争者众,近战开打后,谁的咖啡杯里是泡沫?

01

卷王的诞生:生椰之后无爆款,开店拉增长

从 2019 年全年亏损 37 亿元,到如今第三季度盈利超 5 亿元,瑞幸怎么就突然开始大赚了呢?

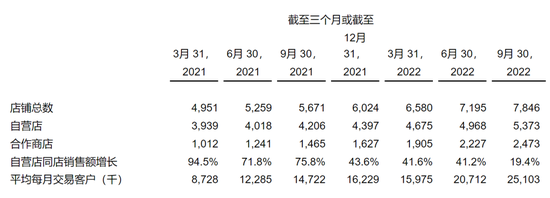

回顾 2019 那年,瑞幸狂开了 2000 多家门店。最终,材料成本、租金费用各占总营收的 50%,营销费用占总营收的 40%,运营成本是营收的 2 倍。随着 2020 年上半年财务造假被曝光,瑞幸慢下了脚步,自营门店数量不增反减,销售量增长百分比停滞在个位数甚至小数点的水平,直到 2021 年第一季度,自营店销售额开始以 94.5% 的增速狂奔。

对瑞幸而言,这一阶段的转折点在于诞生了三款“救命”产品——陨石拿铁、厚乳拿铁以及生椰拿铁。特别是 2021 年 4 月推出的生椰拿铁,让平均每月交易客户从减少的趋势,逆转为暴涨 40%。

从此之后,每季的爆品都支撑着瑞幸的大盘,门店销售额直接与当季有无爆品挂钩。以生椰拿铁为例,上线一周年销量破亿,若按实际售卖的价格约 16 元计算,一款产品的年营收就达到 16 亿元,占 2021 年全年收入的 24%。

步入 2021 年,瑞幸的单店营业利润率就进入了正数时代,从 2021 年的 20.9% 涨至如今的 29.2%。单店盈利后,也让瑞幸越来越敢于开店。

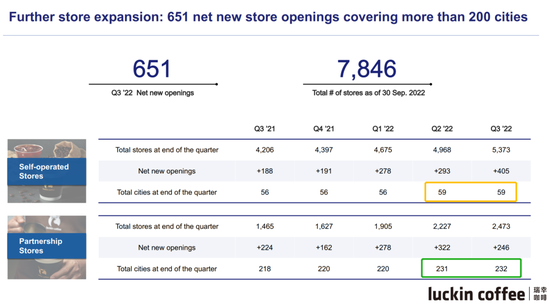

第三季度,瑞幸新增门店 651 家,平均每天开业 7 家,环比增长9%,同比增长 38%,总店数达到 7846 家,高于星巴克的 6021 家。一个季度开店量就接近总店数的十分之一,实为“开店狂魔”。

门店数量增长,再加上单店销售额增长,成为瑞幸第三季度总营收同比增长 65.7% 的发电机。

不过,这两个发电机的电力够足吗?

从单店营业利润率来看,第二季度的 30%,第三季度微降到 29.2%,这个数据不低但也已经面临天花板。以星巴克、蜜雪冰城为例,大多成熟茶饮品牌门店都保持着较为稳定的营业利润率。但从门店销售额增长率来看,瑞幸从 2021 年第一季度的 94.5% 降到 19.4%,连续七个季度增长率下降,面临着停滞的危险。

▲图片来源于瑞幸财报

单店销售额增长放慢、单店利润率增长停滞,除了运营效率达到极致外,也跟新品爆款表现越来越差有关。第三季度,瑞幸推出的新品中表现最好的青森苹果丝绒拿铁,首周销量达到 220 万杯。而第二季度的椰云拿铁首周售出 495 万杯,是青森苹果丝绒拿铁的 2 倍多。

既然新品不够爆,那就继续开店凑增长。但一天 7 家的开店速度,仅靠自营肯定是不行了,于是,瑞幸正在逐步蜜雪冰城化。

对瑞幸而言,加盟绝对是门好生意。目前,自营店仍是支撑营收的主力,今年第三季度营收 29.995 亿元,是合作门店的三倍。但从增长来看,合作门店营收同比增长超过 100%。

此外,按自营店总营收 29.995 亿元、总店数 5373 家粗略计算,自营店单店季度收入在 55.8 万元,高于合作门店的 40.4 万元。但是自营店收入来源于产品销售,需要摊平租金、人力、水电等成本;而合作门店收入主要来源于材料销售额、利润分成、送货服务、设备销售额,没有运营费用,只有向门店销售的材料、设备以及送货服务的基础成本。

也就是说,在营业利润上,合作门店的单店贡献甚至可能高于自营店,对整体利润的贡献也远高于四分之一。

再加上,瑞幸大多数加盟店铺都开在低线城市,由于低线咖啡市场不成熟,存在一定扩张风险,通过加盟能够避免单店亏损。瑞幸相当清楚这一点,在财报会议上,瑞幸 CEO 郭谨一提到,今年底将开放新一批加盟。

▲图片来源于瑞幸官网

大批量开店的好处,不止于复制单店营收和利润,还在于规模化带来的边际成本降低。

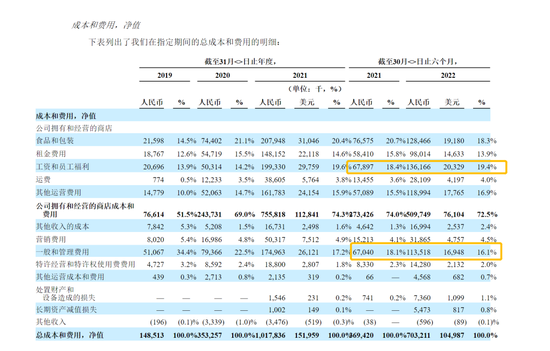

从 2022 年第三季度的费用来看,总运营成本为 33.094 亿元,同比增长 40.4%。其中,材料成本为 14.4 亿元,占总收入的 37%;商店租金和其他运营成本 7.7 亿元,占总收入的 20%;送货成本 4.33 亿元,占总收入的 11%,都低于收入增幅的 65%。

只有销售和营销费用为 1.59 亿元,同比增长了 64.3%,但只占营收的4%,这与瑞幸财报造假前的情况有天壤之别。相较于前两个季度,新增了在多渠道投放营销推广的广告费。这也与近日瑞幸在抖音直播间等平台的运营活动增加所吻合。不久前,瑞幸在抖音直播间还发起了瑞幸男模走秀,引发不少网友模仿。

因做空而成为瑞幸大股东之一的雪湖资本报告显示,由于瑞幸是多家上游合作厂商的第一大客户,在材料成本上的议价能力很强,开店带来的大体量规模,使得运营费用占营业收入的比例下降至 85%。

不得不说,绝处逢生的瑞幸在成本控制这块儿的确做到了极致,但目前也到了一个几乎很难再降的空间。这也让瑞幸未来的增长,都继续押注在开店上。

02

咖啡竞争的尽头是开店吗?

在瑞幸疯狂开店的同时,星巴克和 Tims 中国也都要加速开店。

但不同之处在于,Tims 中国在 2019 年-2021 年的营收分别为 5725.7 万元、2.1 亿元和 6.4 亿元,净亏损却分别为 8782.8 万元、1.4 亿元和 3.8 亿元。连亏 4 年,越开越亏、越亏越开。在 Tims 中国的招股书中提到的,由于咖啡豆等原材料成本、供应量仓储成本都有多所上涨,对营收造成了影响。为了继续提高上游议价能力、塑造品牌效应并借助规模化降低成本,Tims 计划 5 年内开出 2750 家门店,每年平均开 500-600 家的新店。

同样是开店,为什么一个越开越亏,一个越开越赚?

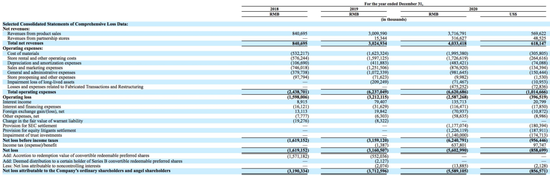

事实上,瑞幸也有过一段开店花钱如流水的时间。2018——2020 年的运营费用分别为 24.4 亿元、62.37 亿元、66.20 亿元,亏损分别为 31.9 亿元、37.1 亿元、55.89 亿元。但正如前所说,2020 年,瑞幸停下了快速扩张的步伐,靠爆品把单店营收拉正,而后才再次加速开店。在有爆款产品探路之后,在 2021 年前让瑞幸三年狂亏 100 亿的疯狂开店,反而变成了新的增长点。

▲图片来源于瑞幸财报

反观 Tims 中国,自身单店盈利还没摸索出来,开店并不能拯救 Tims,反而会更加雪上加霜。

截至 2022 年 6 月,Tims 中国仅有 440 家店,是瑞幸的十七分之一,但 2021 年的总运营成本达到了 7 亿元,占瑞幸的五分之一。其中租金 0.98 亿元、食品和包装 1.28 亿、营销成本 0.32 亿元,占总成本的比例,都比瑞幸更低,但成本中的员工工资和福利,以及费用中的一般和行政费用,却一骑绝尘,合计占比超过 35%,而瑞幸的此项,仅占 11%。

▲图片来源于 Tims 中国财报

十七分之一的门店数,却有五分之三的工资支出,瑞幸打工人听到都想跳槽。当然,这也与 Tims 中国多为自营店模式,导致门店人力成本高居不下有关。

想要减少亏损,最近,Tims 想到了“赚得多、花得少”新办法——借助渠道商的先有渠道,开拓新市场。

先是 7 月 26 日,Tims 与中石化易捷旗下易捷咖啡达成合作。9 月 8 日,两家合作的即饮咖啡开始上架中石化易捷便利店,还落地了三家店中店;11 月 18 日,Tims 中国与盒马合作联名款,将通过盒马鲜生线上渠道和线下门店进行独家销售。

Tims 希望借助二者已有的渠道,一面通过生产即饮咖啡寻求新的产品增长,一面以低廉的成本获得与广泛开店同样的触达和规模化效应。

在咖啡奶茶化的路上,奶茶也在咖啡化。于是,瑞幸在下沉市场遇见了蜜雪冰城旗下的幸运咖。

瑞幸的“单店盈利+加盟开店”逻辑,本身就与蜜雪冰城高度相似。相较于瑞幸的中端、Tims 的中高端,蜜雪冰城幸运咖的单价能击穿地表——一杯咖啡客单价低于 10 元,堪比 2019 年满大街撒钱的瑞幸。

据平安证券测算,幸运咖的毛利率在 45% 左右,低于瑞幸如今的 63.01%,星巴克毛利率的 68%。与蜜雪冰城的“低价、低毛利率、低运营成本、高门店数”的打法一脉相承,幸运咖依靠纯加盟,没有运营费用,只要开店就能赚钱,越开越赚钱。

瑞幸和蜜雪冰城,转角都遇到了最初的自己。

开店大战一触即发。

如果说瑞幸是从高线城市逐步向低线渗透,那么幸运咖就是出生在低线城市。在瑞幸下沉的阶段,幸运咖已经扎根在低线城市开店。根据窄门餐眼的数据,截至 2022 年 10 月上旬,幸运咖现有门店为 1270 家,相较 3 月末的 636 家,几近翻倍。其中,一线城市占比 0.79%,新一线占比 17.72%,二线城市占比 20.39%,三线城市占比 30.08%。

而据媒体报道,2022 年下半年,在一些下沉市场,凡是有瑞幸加盟店的地方,两周之内就会出现一家幸运咖。价格更低、产品味道相似、开店位置临近,对瑞幸而言,幸运咖是个相当难缠的对手。

▲图片来源于网络

与幸运咖同行的,还有更多来自连锁茶饮的转型竞争对手。咖啡市场,收留心碎奶茶玩家,随着星巴克、瑞幸咖啡多年来的市场开拓,完成了消费者的市场教育,加上茶饮市场饱和,品牌们都迫不及待地开始孵化咖啡品牌:茶颜悦色今年推出了鸳鸯咖啡,书亦烧仙草、古茗、茶百道或投资或并购咖啡品牌,以原品牌的市场影响力,尽管起步落后于瑞幸,但仍不可小觑。

对瑞幸而言,上有精品咖啡星巴克、Tims 打折下沉,下有幸运咖“刷下限”,左右有大批茶饮品牌虎视眈眈,各方都在一面从加盟、渠道、价格、产品等角度卷单店利润,一面加速开店。

扎堆开店开始,下一步,咖啡品牌们或许就要相遇在“看房”的路上。