文科技新知,作者小葵,编辑伊页

从大众变速器厂的关停,到新能源汽车渗透率已达 24.7%,近期的种种行业变局,似乎宣告着传统汽车的时代即将走向末期。

然而,纯电车并没有名正言顺地接燃油车的班。如今卖得最好的新能源车,是比亚迪的混动车。来自其他品牌增程车的声音,也闹得沸沸扬扬。

先是理想,增程式车型理想 ONE 一炮走红。随后是问界、哪吒、岚图、自由家等车厂跟进。纯电车出身的零跑,也表示要扩展增程产品,并且未来新平台开发的所有车型,都会有增程版本。甚至小鹏也被传出了要造增程车的谣言。

此前,长城魏牌 CEO 李瑞峰斥责增程式汽车是过时的技术。但众多新势力车企为增程车站台,必然符合更深层的逻辑。

要增程,先混动

新能源汽车行业的蓬勃,是政策及其他多方面因素共同作用的结果。在发展之初,造车新势力如雨后春笋般冒出,背靠的是汽车行业产品更迭的逻辑。

由于纯电动汽车的核心部件在于三电系统,直接打破了传统汽车在发动机上的技术壁垒。同时在智能化上,纯电车在设计布局上要更有优势,原本稳固的燃油车汽车电子供应链,也预期会迎来大换血。

为了达成这个目标,造车新势力们在这个阶段的主要动作就是融资(2017-2020 年)。资本市场期望新势力可以夺过部分传统车企的饭碗,以一级市场低廉的价格,“赌”到日后可以飞黄腾达的“黑马”。

之后,伴随着造车新势力产品的陆续推出,行业开始进入到第二个阶段。由于新能源汽车产业链尚不完善,产能和规模效益尚未建立。这个时期,造车新势力存活的基本逻辑,是如何出售这些“高溢价”的产品。

大家不约而同地选择主推汽车智能化,以此来拉开与传统汽车在产品上的差异。

不过,在自动驾驶发展尚且缓慢的今天,汽车智能化很容易被复制。辅助驾驶解决方案、车载 AI 助理、智能中控等都可以不必自研,依靠第三方即可实现,更多的屏幕、更多传感器也催生了“堆料内卷”。

受堆料影响,这些车型的价格主要集结在 30 万及以上的价格区间,属于豪华车的范畴,销量占总新能源销量的占比很低(插混 16.6%、纯电 4.1%)。

如今,新能源汽车行业即将迈入第三个阶段。在上个阶段中,由于智能化的内卷导致汽车售价较高,产品受众天花板较低。而当前我国汽车市场消费的主要价格区间在5-20 万元内,5-10 万占比 25.0%,10-15 万占比 25.7%,15-20 万占比 19.6%(2022 年数据)。

产品定价匹配主流购买力,是即将主导第三阶段的竞争逻辑。由于5-10 万价格区间的汽车产品本身带电量小,作为乘用车的用途较为有限,产品盈利逻辑以双积分为主。未来新能源汽车的主要战场,可以被认定为 10-20 万元区间,其中 10-15 万是销量占比最大的部分。

但事实上,在 10-15 万的价格区间内,纯电动汽车的性价比还不够高。

纯电车和燃油车的成本差异主要来自动力系统。按照单车带电量 60 度来计算,纯电车的电池购置成本在 6 万元左右,而同级别燃油车的动力系统价格在 2 万左右。如果算上 1 万元的补贴,购置纯电车要比燃油车多 3 万的成本(多花在电池上)。

这部分费用想要要通过油价来跑回本的话,纯电车按百公里 15 度的电耗,0.7 元每度的电价,每公里开支大约为 0.1 元钱;油车百公里 6 升的油耗,按当前 8.3 元的油价,每公里开支约为 0.5 块。合算下来,电动车要跑回 2 万块钱的成本,需要跑 7.5 万公里。

对于私家车来说,用得多一点3-4 年能跑回本,但用得少一点,这个周期可能要拉长至5-7 年。如果油价在这个基础上下跌,那回本周期将拖到更长。

除此之外,纯电车还会存在充电排队、保值率低下、电池损耗和换电池等独有问题。虽说有希望会在几年内逐步解决,但消费者完全也可以过几年再来买纯电车。

解决这个问题的根本办法,还是在于让电池的价格降下来,但这几乎不可能。

由于新能源汽车在全球的快速放量,使得锂元素已经成为了石油一般的硬通货。原材料碳酸锂从 2019 年的不到 5 万一吨,一路飙升至近 60 万。在各大机构对锂电池价格的预测中,均显示未来相当长时间内成本难以下降的趋势。

来自电池成本的影响,使得新能源汽车直接用纯电动平台来替代内燃机的速度,会推迟好几年。

对于车企来说,在这段时间内,继续投资内燃机显然是不可能的。那么未来新能源汽车若想要继续提升渗透率,向下攻入主力价格区间,车企就要面对两个问题。第一,车企要在预期盈利的基础上,想办法让汽车降价。第二,尽可能减小 2023 年新能源乘用车补贴政策退出的影响。

解决问题的答案显而易见,正是混动车。

首先,混动车不需要纯电车一样的大电池,既节省成本,又尽可能减小未来电池价格上行的影响。

例如问界 M5 的纯电版本和增程版本电池大小分别为 80 度和 40 度;比亚迪宋 PLUS EV 和宋 MAX DM-i 的电池大小分别为 71.7 度和 18.3 度。前者电量相差一倍,后者相差近 4 倍。

考虑到比亚迪本身就是电池厂优势独特,以问界 M5 的 40 度电池差异计算,该车在电池上可以省下约 4 万块,而替换的增程器的价格可能在 1 万左右。毕竟这颗发动机来自造东风小康面包车的赛力斯,成本不会太高。

其次,混动车受到新能源车补贴退坡也小。

2023 年,新能源汽车补贴政策正式退出。纯电车型退坡幅度为 1.26 万元,插电式混动车(包含增程车)退坡幅度相对温和,仅为 0.48 万元。混动车退坡幅度较小,因此成本相对可控,对利润层面的挤压也相对有限。

那么,既然混动车成为新能源汽车当下的妥协选择之后,同属混动的增程车和插混车这两种产品路线,又有什么不同?

增程 VS 插混,低维打高维?

能烧油,也能烧电,这是消费者对增程车和插混车(这里主要指比亚迪 dmi、长城 dht 等)的第一印象。

增程式汽车(RXBEV)的直接动力来源只有电池,发动机可以想象是一个烧汽油的发电机。

当电池电量充足的时候,发动机不工作,电池单独提供动力。这时候增程式汽车的动力供应模式,与纯电车无异;当汽车行驶途中电量不够了,发动机开始发电,汽车边跑边充电,以此来达到提高续航的效果;当电池彻底没电的时候,纯靠烧油发电也可以,不过油耗就会一下子飙得飞起。

插混车(PHEV)的动力来源,是发动机和电动机的配合。

今天新能源领域提到的插混车,一般是指混连式混合动力汽车。汽车发动机不仅可以单一依靠发动机或电池驱动,还可以发动机和电动机一起提供动力的同时,发动机给电池充电。

从动力配合的原理图中,可以看出两种车表面上都是发动机和电池的配合,但在设计思路上是大相径庭的。

插混车的设计,是对传统燃油车的极致改造,是电力在整车驱动中占比越来越大的结果。

起初是在汽车上使用电力参与启停功能(如奔驰 S400),后来是辅助发动机驱动(如君悦),再后来允许汽车可以在纯电模式下行驶(如凯美瑞、卡罗拉等)。

在这个时期,电池的引入,核心是为了实现省油的目的。但无论如何省油,油价依然远高于电价。插混车于是便引入更大的电池,用于满足越来越大的纯电里程行驶的愿望。

而增程车的设计思路直接是以纯电车为基础,在车上额外装了一个发电机(增程器),用来解决电力不足的问题。

增程器的存在,使得增程车不用考虑电机和发动机相互配合的问题。不需要类似丰田 THS、比亚迪 DM-i 等技术手段,也不需要传动轴、变速器等配件。

综合对比,增程车相比插混车的零件更少,技术难度更低。

反映在车企的选择上,少用零件代表着更好的成本控制。例如理想的毛利表现,是新势力几家中最好的,毛利率为 22.09%。与同样做高价车的蔚来相比,高出近一倍;比传统汽车成本控制最好的丰田,也要高出 6.2 个点。

更低的技术门槛,允许车企不再需要大量的技术积累就能量产汽车。例如赛力斯和华为的签约合作在 2019 年,2021 年底便推出了问界 m5。

这意味着,3 年时间就能从 0 到 1 研发一款增程式汽车。而比亚迪的 DM-i 从 2008 年推出第一代,到 2021 年推出第四代,整整迭代了 13 年。

市场这边,理想 ONE 和问界的销量,证明了消费者对增程式汽车同样买单。增程式与插混相比,科技含量更低。传统燃油车的混动路线,花了十几年打造的技术护城河,正在被研发 3 年就获得市场认可的产品路线挑战。

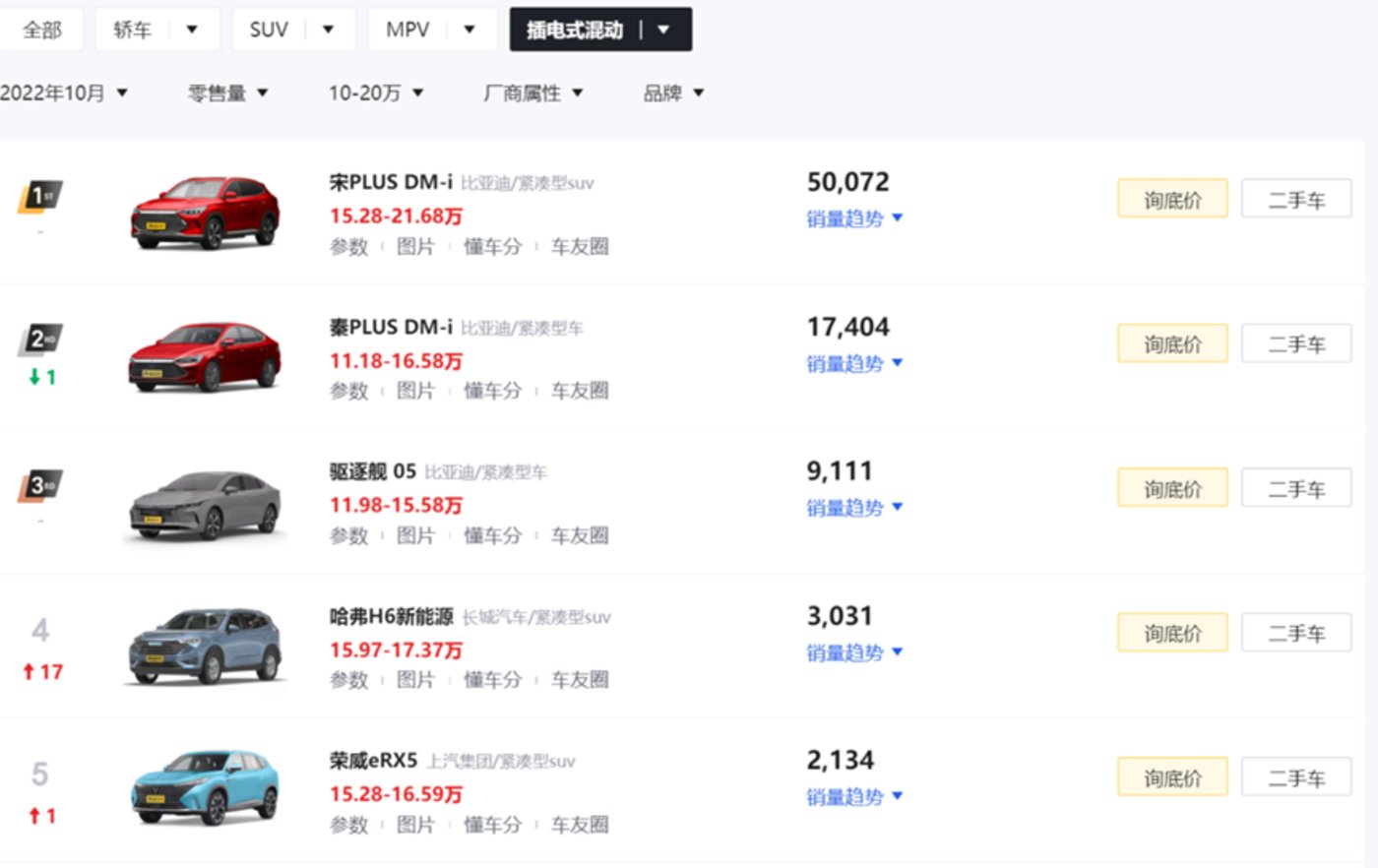

当前,在主力价格区间里,插混车由比亚迪一家独大。特别是在 10-20 万的价格带内,除了比亚迪之外,其他产品难以形成实质上的产品力竞争。

但未来随着增程式汽车价格逐渐下探,比如新推出的长安深蓝 SL03 增程式版本 16.89 万(纯电版 18.39 万起),直到能够与插混车在同一个价位空间角力,这个聚焦战场就出现了。

不过放眼长远,混动的过渡方案终究有着时效性。靠混动打入市场的窗口期,会随着电池价格回落和电力基建的开展终会关闭。

此外,增程式汽车的赛道也逐渐变得拥挤。例如小康股份借助华为,更名为赛力斯完成了“转生”;长安深蓝 SL03 的推出,代表着混动技术积累薄弱的传统车企,也在盘算着通过增程式汽车加入到这场战斗。

随着传统车厂进一步扩展产品序列,新老势力在真正意义上开始短兵相接。

对于拥有混动技术的车企来说,诚然增程式的选择可以获得更多,但继续加注自家混动技术(长城 DHT、比亚迪 DM-i 等),可以进一步强化品牌价值。按照价位区间推出产品,做好成本控制,这是它们在这场战斗中的任务。

而对于没有混动技术的车企和新势力来说,要面对的首要问题就是盈利。

毕竟当增程车过度结束之后,还要有充足的力量投入纯电车,利润表现是业务可持续性的根本。

做得好的像理想汽车,其毛利率从 2019 年的-0.03% 一路提升至 2022 年 H1 的 22.09%。反观赛力斯,其在 2021 年底发布问界 M5 之后,其毛利率从 2021 年报的 3.77% 到 2022 年 Q3,仅提升了 6.03 个点;销售净利率与 2021 年 Q3 相比还下降了 1.78 个点,属于典型的增收不增利。

在这场阶段性战争中,如果造车新势力选择加入增程车来参与,其压力相较有技术的传统车企更大。

与国内其他车企相比,比亚迪产品销售放量,全年销量有望达到 197 万辆,处于高枕无忧的位置;吉利和长城虽然新能源汽车的销量不大,但依靠庞大的燃油车市场,也可以慢慢思考如何博弈。

而新势力车企一旦参与博弈,这个市场的特性是强调极致性价比,不会存在理想 L9、问界 M7 这样的豪华级汽车所具有的丰厚利润空间。盲目进入投下资金,但却迟迟没能产品放量,形成规模效益的话,无异于自寻死路。

如此看来,增程车的梦想固然美好,但做出选择,背后暗含着新势力车企背水一战的觉悟。

写在最后

造车是个有钱人才能烧得起的游戏。

新势力的佼佼者早已通过上市的方式,做好了打长期战斗的准备。但烧再多的钱,也改变不了其本质上是买方市场的事实,不能在合适的时间推出取悦消费者的产品,那等来的自然是毁灭。

以史为鉴,可以知兴替。

1992 年,华晨汽车获得 7200 万美元的融资在美国上市,是国内第一家海外上市公司,可以说是当时中国汽车业几乎顶尖的存在。然而之后,华晨大量研发烧钱却没有实际的产出,推出的华颂品牌草草退市。

再加上自 2006 年开始,华晨几乎都是进行购买技术造车,缺少自主研发的能力。身处国产汽车崛起的浪潮下,却只能用他人淘汰的技术来拼凑汽车,自然就跟不上市场的节奏。

同样,以前市场上能见到各种汽车品牌:奥拓、黄海、欧朗、力帆、野马、海马、斯柯达、铃木,这些在 10 多年前几乎是满大街跑的车型产品,如今也销声匿迹了。

拉长视野看待行业的发展,汽车行业的每一次变革其实就像是吃饭喝水一样日常频繁。每一次都有新品牌上位,每一次也都有老品牌的暗淡和初创者的难产。

今天新能源汽车市场出现的角逐,同样暗示着新一轮的“大逃杀”。如果说传统车企当前还能靠家底“苟”一阵,那么理想、零跑、哪吒、自由家、蔚来、小鹏、威马们,哪个又能安然度过这波大浪淘沙?