文|新眸,作者|吴明灿,编辑|桑明强

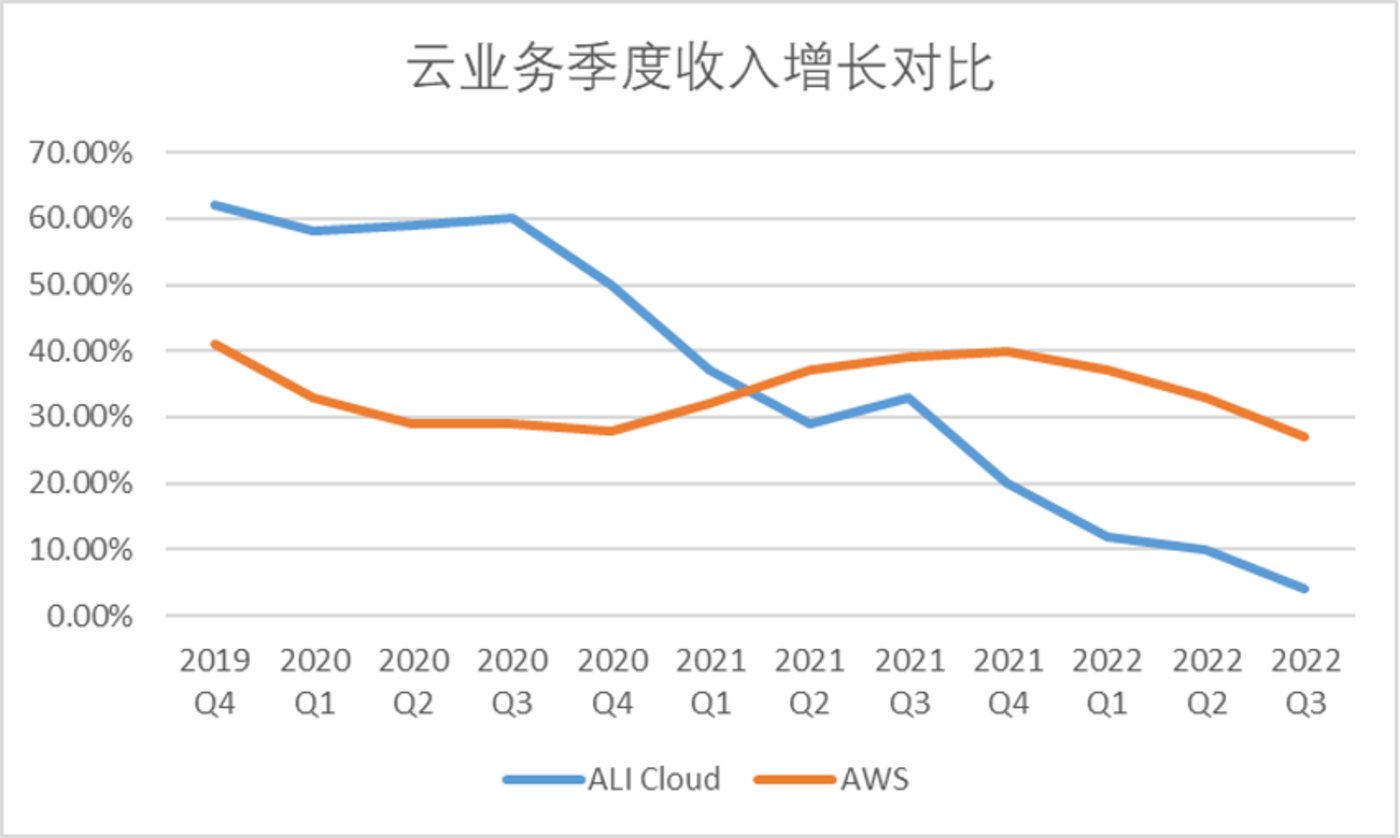

先看一组数据:阿里巴巴最近公布了今年 9 月为止的 3 季度财报。这一季度,阿里整体业务进展可圈可点,但一些本该是明显板块的业务表现却不太理想,比如零售业务营收和云业务增速的下降,其中,云业务收入增幅环比从 10% 下降到了4%。

我们复盘了最近 3 年的阿里云业务情况,具体要从去年 1 季度开始算起,当时阿里云的营收增幅就降到了 20%,同期亚马逊 AWS 仍保持着 30% 的增幅。在 AWS 已经成为亚马逊主要利润来源的时候,阿里云仍然是个开销大、利润薄的项目。

阿里云、AWS 收入增幅对比图源新眸自制

这是一个相当有趣的信号,也值得深入研究。按理说,如果亚马逊 AWS 能迅速占据美国云业务市场,那国内最先做云服务的阿里云,也应该能在国内占据绝对的主导地位。但现实是,阿里云的发展并没能像 AWS 那样开辟企业的第二增长曲线。

在今年 1 季度阿里云利润实现由负转正之后,市场对阿里云的期待日益增加,今年上半年,高盛甚至对阿里云服务给出了 1238 亿美元的估值。但根据今年2、3 季度的阿里云市场进展来看,阿里云显然正在经历着某种阵痛期。

那么,问题究竟出现在什么地方?

这篇文章我们来好好聊一聊。

01 云市场的新困境

2009 年,阿里云公司正式成立,作为国内电商云服务业务的开拓者,它率先占领了国内云业务市场。根据一些调研报告显示,到目前为止,阿里云在国内的市场份额已经达到了 40%,排名第一,在全球的市场份额也仅次于 AWS、谷歌云排在第三。

问题是,阿里云的市场地位并不如我们想象中那么坚固。有公开资料显示,去年 3 季度它在公有云市场份额较前年同期下降3%,而后来者华为云和腾讯云的市场份额都有提升,这意味着华为云和腾讯云从阿里云手中抢下了不少“潜在订单”。

究其原因,一方面,问题出在了大客户上,在去年的时候,类似字节跳动这样的用云大户,在受到海外市场数据安全法限制后,不得不将数据从阿里云转出,交由甲骨文和 AWS;另一方面,很多互联网大厂在慢慢崛起后,开始意识到了自建云能力的重要性,以字节跳动为例,它旗下的火山引擎也在慢慢成为国内云市场一个重要分支。

这在 3 季度阿里云财务报表上也有所体现,互联网客户上的收入同比减少了 18%,去年 4 季度到今年 2 季度,云服务营收出现了连续 3 个季度的下降,降幅分别为 1.26%、2.38%、11.79%,直今年 3 季度营收增幅才由负转正。

如果你熟悉亚马逊的云业务,你可能会了解到,现在的 AWS 已经成为亚马逊最稳定的利润来源,亚马逊的云存储业务毛利率甚至可以达到 70%。反观阿里云,云计算的魔力却不如前者,是阿里集团研发投入最多、利润最薄的业务,直到去年 3 季度才真正实现财务报表里的盈利,而 AWS 在推出 6 年后,第一次公开财报就为亚马逊带来了 31 亿美元的收入。

犹记得在 2010 年的时候,李彦宏曾这么评价过云计算:“未来会有越来越多的基于云计算的这种互联网应用出来,但想用云计算方式多赚点钱会比较累。”从阿里云目前的财务表现来看,李彦宏当时所说的话也不是全没有道理,而且,即便百度现在也在自己做云,但它的智能云显然跟产业走得更近,收的口也更窄一些。

实际上,其实不止是阿里云,国内其它云厂商近两年也都面临着后劲不足、增速下降的问题。这也解释了为什么今年阿里会调转方向,把公司战略升级为“内需、全球化、高科技”三步走的战略。

从阿里的战略目标来看,云业务对阿里的重要性不言而喻,而且,云是一门可以做大的好生意也很明朗。但问题是,自从国内云服务市场经历了 2012 年的启动阶段以来,云市场的竞争愈演愈烈,在 To B 法则渐显颓势后,To G 也没那么好做,这对于眼下的阿里云来说,想要继续保持着稳定的增长,很难。

02 阿里为什么不是下一个 AWS?

国内的云服务没有那么好做,这点已经无需赘言。

我们继续把目光放回阿里云身上,一个问题就亟需回答。为什么 AWS 的模式在美国能被验证是成功的,但放在国内市场就走得不是那么顺利呢?这个问题其实很好回答,如果商业模式被验证没错的话,那没能快速增长的原因,就只能出在交易场上,即供需的匹配问题上。

首先,是供应端的问题。

如果对比 AWS 和阿里云的营销策略,我们便能发现一些端倪。

AWS 更像是一种被需求驱动的业务,AWS 诞生的最初是有出版商希望能建立一个数据储存库,以应对日益成长的网店业务。有了需求后,亚马逊就可以着手去解决数据库的问题,接着用低价开发市场,形成规模效应后,再对顾客进一步需要的服务开发和延伸,然后拓展更大的市场,形成所谓的业务飞轮。

但回到阿里云身上是,由于国内和国外的产业成熟度的差异,以及上云、用云的诉求差异,阿里云更多的像技术和效率驱动的业务,也就是先进行技术升级,从而实现成本降低、效率提高的目的,之后再降低市场价格价格,以此获得市场占有率。

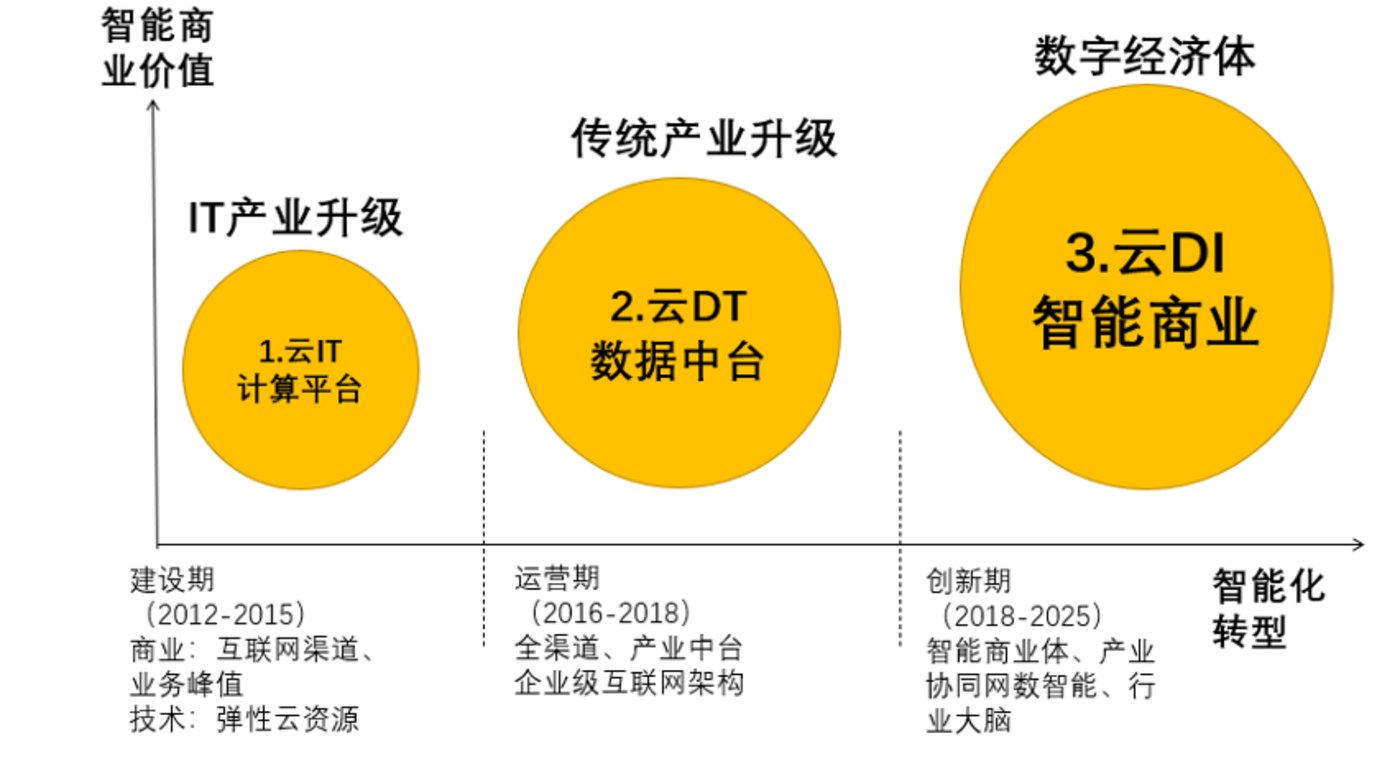

阿里云业务战略图源阿里云研究中心

归根结底,这两种不同的战略把互联网行业长期以来讨论的问题搬上台面,即:先有需求还是先有技术的问题。

对于阿里云来说,用技术的创新和基础设施的完善带动客户需求,是一项长期、高投入的工作,在高额的研发投入下,新的技术短期很难盈利。客户的需求需要通过后期的营销宣传逐渐成型,短期来看财务表现不佳也是必然的。

其次,是需求端的不同。

由于国内外的云业务构成不同,所以在国内,云业务想要赚大钱并不容易。

就目前来看,国内云计算市场主要是以 IaaS 为主,而 SaaS 和 PaaS 业务的市场份额占比小。根据一些公开的行业数据显示,国内 IaaS 服务占了整个云服务市场约 7 成的市场份额。然而在国际市场上,是以 SaaS 为主的云服务市场,国际市场 SaaS 的市场规模约为 50%。

相比于高毛利的 SaaS 和 PaaS 业务,我国云业务还集中在提供基础设施这样低毛利的云服务上。阿里云是国内最大的 IaaS 提供商,在 IaaS 业务市场上占有 34.3% 的市场份额,国内的 IaaS 市场对亚马逊来说很重要,这也意味着阿里云业务的毛利率并不高。

而且,虽然在国内的大小企业都在做云业务,像 AWS 那样近乎垄断的做法,在国内也行不通。自从国家对政企上云提出政策扶持之后,国内云服务市场涌现了一大批运营商云,随着大批企业“上云”,国内云服务也衍生出了不同的赛道。

最后来说说 To G 端,这是除了中小企业云、金融云外,最近两年最火热的板块。尽管阿里云在国内的云服务市场上,还占据最大的市场份额,但是在云服务的细分赛道上,阿里云的优势并不明显。

以政务云赛道为例。今年 3 月,阿里内部进行了一波人事调动。先是原华为企业业务中国区总裁蔡英华空降阿里云,再是阿里云 loT 总经理库伟正式出任钉钉 COO。

库伟有丰富的政企大客户从业经验,而蔡英华曾担任过华为中国政企业务总裁。随着人事变动发生变化的是阿里新设立的 18 个行业部门,这 18 个行业包括了数字政府、金融、零售、电信等。阿里的这番布局释放了一个信号,阿里云想要开辟更大的政企市场。

对于阿里云来说,政务市场是一块利润颇多且具有长且稳定性的新战场,但同时,政务云也是一块难啃的骨头。一方面,对于 To G 业务来说,安全是最重要的,这一点上,运营商云和国资云就比互联网云要“香”;另一方面,各地政府都有着自己的偏好,阿里云和腾讯云虽然在国内云业务市场有很大的市占率,但是终究缺少政务沟通经验。

细分赛道众多,云赛道拥挤,以上种种原因都指向了同一个结论:国内的云市场不会、也不可能再出现下一个 AWS。

03 云服务最终的走向会是哪里?

在国内,云服务从来就不是赚大钱的生意,连阿里自己也在调整云服务的方向。

今年的时候,阿里云提出了新的战略核心“back to basic”,根据张建锋对这个新 B2B 战略的解释,可以理解为,新的 B2B 就是要求阿里云回归云计算的本质、专注技术的突破来稳固云计算的核心能力。在这个基础上,阿里云又提出了“坚持伙伴优先”的战略目标。

新任阿里云高管蔡英华曾公开表示,国内目前的云业务市场已经不是“单打独斗”就能赢的,阿里云要做的就是聚集核心技术和通用性平台能力,行业知识和上层应用能力由战略伙伴去补齐。

抽丝剥茧,我们可以把阿里云战略的调整理解为——阿里巴巴公司内部重新对阿里云的战略价值进行了评估。因为在国内和国外两个完全不同的云市场环境下,阿里云期望能长成 AWS 那样的增长飞轮是走不通的。相反,如果把对云服务的期望拉回云业务的本质上——促进企业数字化转型上,也许能走出一条不同的路。

比如前几年钉钉合并入阿里云,就是新的云服务思路的尝试。企业在进行数字化转型的过程中,难免要面对效率低、成本高、时间长的开发问题,很多企业在做转型的时候其实做了很多重复的工作,钉钉由 SaaS 转型为 PaaS,则为企业数字化转型提供入口。

总的来说,“云钉一体”是一场很好的试验。

尽管,阿里云将钉钉和云服务打包出售,有一部分原因是为了带动销量,并且利用钉钉的强大客户群体为云业务引流,但通过钉钉和阿里云的业务合并,为行业数字化转型提供平台支持,云服务不再是提供简单的服务器资源,而是形成从 IaaS 为主导的市场向 PaaS 市场的转变。

在追求云业务带来的高速增长的时候,企业往往忽略了一个重要的事实,那就是 AWS 的诞生也是为了公司电商业务的增长,如今国内的云业务市场,一味的追求云服务的市场份额,就显得有些本末倒置了。