文赫晋一 张冉冉 编辑付晓玲

来源:表外表里

“感觉腾讯管理层的自信,好像又回来了。”

雪球老板方丈的这句话,某种程度代表着 Q3 财报发布后,市场对腾讯的情绪反转。

大部分投资者也笃定,限制企鹅的不利因素,逐渐消失。视频号、微信搜索、小程序广告、腾讯会议、海外游戏等诸多增长引擎,正在兑现。

价值股标签,即将抛弃,企鹅迎来新标签——成长价值股。

截至目前,比起 10 月“重回 5 年前”的谷底状态,股价已反弹近 40%,PE 也从 9 倍回到 14 倍。

相较于年初股价,回本似乎指日可待。

然而,“大象转身”这件事,可能没那么简单。一般来说,巨头想从谷底跃起,需要“相当体量”Rev 增量,带动“大车”前行。

以微软为例,2009 年因业务“青黄不接”,收入、利润双双下滑,市值跌入谷底——最低 1395 亿美元。

为爬出谷底,微软曾两轮转型,试图找到“大马”。

第一轮移动化转型,靠移动端 Bing 搜索、win7 系统畅销以及宏大叙述 Windows phone 故事,2009Q4 收入环比增长 47%,叠加大规模削减成本,阶段被低估的股价以及庞大的资金流,这让华尔街认为,微软股价会持续上扬。

但事与愿违,转型最终落地失败,收入下滑,市值短暂回弹又快速回落。

而真正让微软重拾成长的,还是第二波云计算与移动化转型。

云业务落地成了真正的增长接力棒,2014Q2 收入增速达 15% 左右,之后股价一路向上。

回到腾讯这边,视频号、微信搜索、企业微信等诸多小马车,能否让巨人重拾增长呢?

我们的答案是:小马拉不动大车,腾讯今年回本或无望。

视频号、搜一搜商业化出山,会是腾讯新增长点吗?

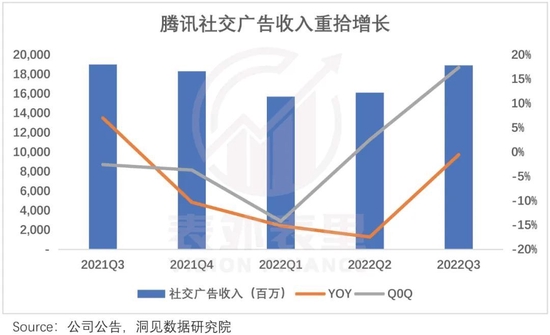

数据显示,腾讯社交广告业务经历连续几季度的负增长后,在 Q3 止跌反弹,实现环比正增长。

对此,腾讯财报中归因为:视频号信息流广告的强劲需求,抵消了若干行业广告需求持续疲软。

这让市场一片振奋,认为随着四季度广告旺季到来,视频号广告会贡献更多的营收。

腾讯自己也是类似的预期,本季度电话会议提到:视频号的快速发展吸引了更多的用户,相关的收入正在朝着每季度 10 亿美元的方向前进。

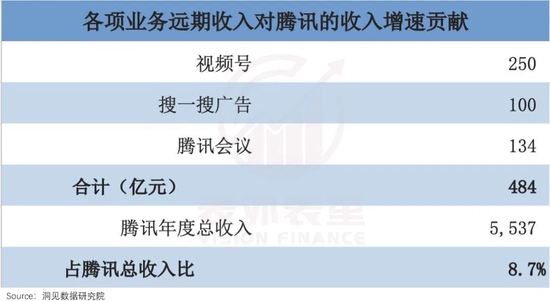

按照该预期,视频号信息流广告收入空间在 250 亿(人民币)左右,正符合我们在《视频号到底能为腾讯赚多少钱?》一文中的测算。

彼时我们深度拆解分析发现,影响视频号信息流广告收入的三个关键因子是:用户时长、广告加载率和 CPM 价格。

而目前来看,经济衰退叠加变现初期,广告提价不太现实,当下核心驱动因子只在于:用户使用时长和广告加载率。

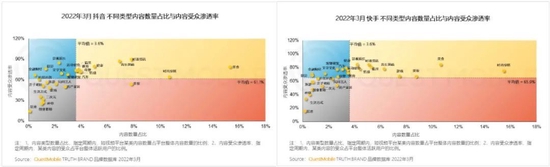

那么,这两个因子具体是如何影响广告变现节奏的呢?看看快手就知道了。

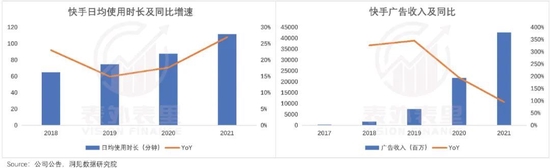

2017 年一季度,快手公测信息流广告,但初期囿于用户体验,商业化方面很克制。数据显示,到 2018 年初,仅有约 10% 的用户可以在快手看到广告。

转机出现在用户时长改变上,可以看到,2018 年开始,快手用户时长持续提升,甚至 2021 增幅出现峰值,时长突破性达到 111 分钟。

快手 2021Q2 电话会议提到:时长同比大幅增长的原因在于,做内容品类扩充和升级。

快手的广告商业化也由此加速。2018-2021 年,快手广告收入持续同比高增长,2020 年突破 200 亿,2021 年高达 427 亿。

当然,这样的增长速度并不只是用户时长驱动,也和广告加载率提升有关。

比如,2021Q3 电话会议提到:最近做了一系列广告产品的升级整合和广告系统的持续优化,随着广告素材和推荐能力的优化,本季度广告加载率小幅提升并开辟新的广告位。

也就是说,广告产品体系的成熟度影响广告加载率提升(新广告位设立)。

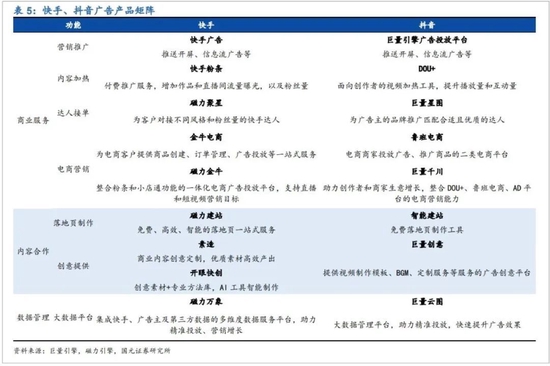

当然,商业化更早的抖音,也是类似的完善轨迹。可以看到,截止目前,抖快已经形成商业服务、内容合作和数据管理一整套产品矩阵。

总的来看,用户日均使用时长持续增长,叠加广告加载率提升,快手花了 4 年时间,做到广告收入突破 200 亿。

回到视频号,其截止 2021 年用户时长仅为 35 分钟。

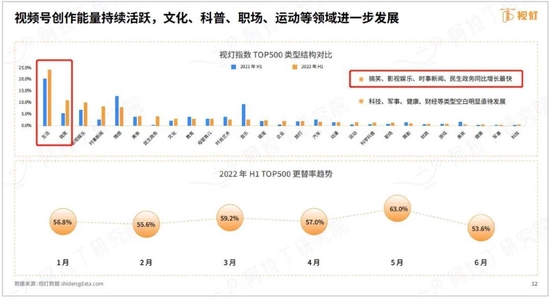

之前,视频号最被诟病的是缺乏用户爱看的泛娱乐内容,从而限制用户使用时长提升。不过,这个问题今年出现改善迹象。

如下图,2022H1 视频号上的生活搞笑类内容占比提升最明显,超过了其惯常的泛知识类内容的占比。

这反映在数据上,2022Q2 视频号总用户使用时长超过朋友圈的 80%,总视频播放量同比增长超 200%。

但仅仅做到这样是不够的,可以看到,视频号上美妆、健康、财经等内容板块,空白明显。而这些内容,在抖快上受众渗透率非常高,基本都在 60% 以上。

由此来看,视频号内容生态有待进一步扩充,从快手的情况看,这是一个需要时间补齐的功课。而在内容丰富度到达临界点之前,用户时长提升需要经历长周期的爬坡。

至于广告加载率,本季度电话会议提到:希望促进内容生态和变现良性循环,视频号当前不会考虑太多的信息流变现。

另一方面,广告体系上只有原生广告、互选广告等初级形式,远谈不上成熟。

综上,视频号的变现潜力虽大,但囿于用户时长和广告加载率突破的限制条件,短期很难快速拉升,释放需要长周期。

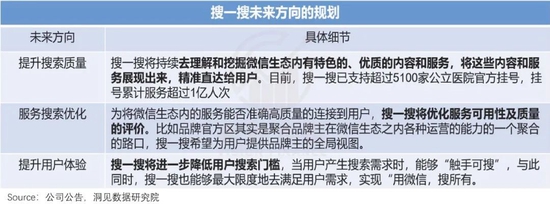

当然,腾讯也没把广告收入提振单押在视频号上,可以看到微信 11 月又上线了搜一搜竞价广告。

但和信息流广告不同的是,搜索类广告早已是缩量市场——2021 年中国互联网广告市场规模 5435 亿,搜索类广告市场约 646 亿,仅占比 11.9%。

且这个市场里,百度早已形成“垄断性”用户搜索心智。据第三方数据,2022 年1-6 月,百度在整体搜索引擎市场份额达 75.54%;其中,移动端的市场份额更是达 90.85%。

与之相比,曾风靡一时的搜狗,只占不到5% 的市场份额。

这是因为,百度已建立了一套以手百 APP 为核心,百度贴吧、百度知道等为代表的知识内容产品协同搜索生态。这些垂类分布,在提供更广泛内容的同时,也能够提升搜索广告的转化率,吸引更多的广告主。

目前来看,微信搜一搜也在朝这个方向布局:

但一直以来,大部分用户只有在搜索微信公众号文章时,才会使用搜一搜。这意味着想要转成全面搜索的用户心智,不是太容易的事情。

然而搜索广告转化的前提是用户的搜索,如此来看,未来搜一搜对广告主的吸引力,关键在于用户搜索心智的建立。

另外,值得注意的是,用户对搜索广告的忍受度更低,微信一向注重用户体验,这或会限制商业化程度。

基于此,我们乐观假设下,搜一搜远期能够超过搜狗(每年广告收入不足 70 亿),达到 100 亿左右的年收入。

如此来看,视频号广告和搜一搜都是刚起步阶段,需要时间培养。不过,此次财报释放积极信号的不止广告业务,还有企业服务和海外游戏。

国内不愿为企业服务付费,海外“不爱”腾讯游戏

去年底,腾讯会议负责人吴祖榕接受采访时强调称,“公司对腾讯会议没有做商业化具体要求。”

但两个季度后,风向就大变。

2022Q2 电话会议上口风一转说道:生产力软件肯定是一个收入增长点,我们已经从以前的网络广播转移到我们自己的腾讯会议服务。且业绩会后,很快放开了C端收费。

态度大转的答案在 Q3 揭晓,业绩会上管理层表示:SaaS 服务在世界其他领域已经有了先例,证明了这一业务能够被行业领先者较好地货币化。

然而现实,远比想象的复杂。

艾媒咨询调研显示,用户为效率工具类、办公类软件付费的意愿较低。如下图,30%-40% 的用户不愿意付费;而愿意付费的用户,付费金额也较低。

事实上,腾讯会议对C端放开始收费时,对此的吐槽和争议,就曾上了微博热搜。

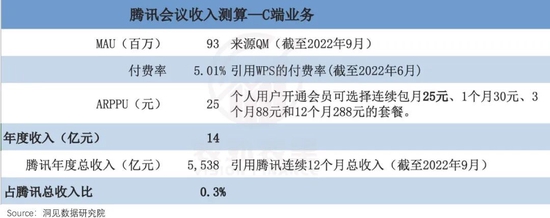

基于此,我们以最乐观的付费假设估算显示,C端能带来的收入增量为 14 亿左右,占比总收入不到1%。

不过,腾讯会议高管在采访中曾表示,“很多企业购买腾讯会议企业版的原因是,公司员工习惯了用腾讯会议的免费版,相当于C端体验加速了B端的采购行为。”

也就是说,C端只是跳板,当C端体量起来后,靠B端创收才是关键。

腾讯不是个例,而是行业共性路径——钉钉今年 3 月B端全面商业化,最便宜的一款年费为 9800 元;飞书也推出了企业专属的付费版本。

大厂们给予如此厚望,也不难理解。

我们以在线视频行业龙头 Zoom 的最新付费企业数为参考,按照腾讯会议当下的 ARPPU,对这项业务进行估算得出,年度贡献收入在 115 亿左右。

不过,B端创收的“蛋糕”看着好吃,要兑现却并不容易。

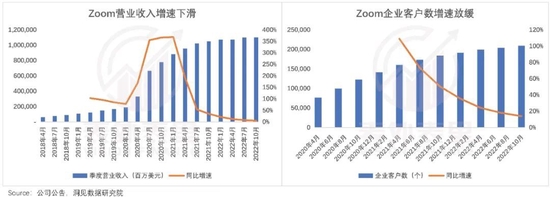

可以看到,Zoom 积累到现在量级的付费企业数以及营收规模,花费了十年的时间。而其前 8 年的积累,和 2020 年疫情后相比,可以忽略不计。

具体来说,2019 财年 Zoom 的营收相比 2018 财年翻了一番,但也仅为 3.3 亿美元。

而疫情之后,2019 年 12 月-2020 年 4 月的五个月中,每天使用 Zoom 进行视频会议的用户人数,从 1000 万迅速增加到超过 3 亿。

这使得 Zoom 截至 2020 年 4 月的一个季度内,即实现 3.28 亿美元收入,接近 2019 财年全年营收;而到 2020 年 10 月的 3 个季度内,销售额达到近 18 亿美元,是 2019 财年的五倍。

总结就是,Zoom 现在的高速起量,是疫情催化的结果,但这样的条件不可复制:疫情好转线下场景恢复后,Zoom 的付费企业数增速明显放缓。

而按照之前的发展节奏,意味若想靠用户数增长带来收入快速增加,要经过长周期缓慢积累。

或考虑到这一点,腾讯也在别的方面使力。据 2022Q3 电话会议:我们最近推出了一个将企业微信、腾讯会议、腾讯文档结合在一起的订阅包,在较大的企业中得到了很好的应用。

这背后透露的是,想通过拓展强付费能力的较大企业,提升 ARPPU。

可以看到,目前各平台的 SaaS 都以小B企业客户为主,若要在此之外拓展大企业客户,需要在销售团队和定制化产品服务研发上投入更多资源。

目前“降本增效”的行业趋势下,这显然不现实。

受限重重下,对企业服务变现,据电话会议:不确定未来1-3 年是否会带来实质性的收入,但起码一年内不太可能看到实质性收入贡献。

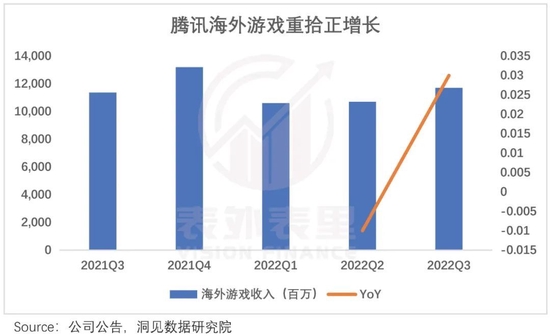

相比企业服务仅限于预期,海外游戏市场本季度有着实质的积极表现。

就数据看,本季度腾讯海外游戏重拾正增长。

对此,其管理层在电话会议中的解释是:两部新游戏的成功发行实现了突破,体现了国际品牌 Level Infinite 在本地化内容营销及用户社区管理方面的能力。《幻塔》成为本季全球日活跃账户数排名第二的大型多人在线角色扮演游戏。

也就是说,风格化游戏《幻塔》带动了海外游戏收入回春。

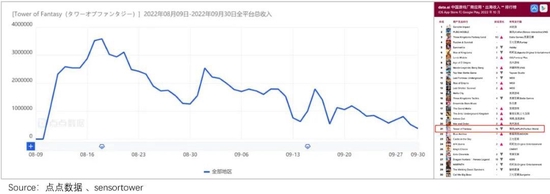

这确是事实,数据显示,上线首月(8 月),幻塔的下载量和收入确实迅速攀升——8 月海外收入突破 4400 万美元,跻身出海手游收入榜第 5 名。

但这种势头,并没有持续下去。

如下图,一个月后《幻塔》海内外热度和收入同步迅速下降,10 月下降到了 21 名。

原因在《游戏出海,马化腾“氪”不出快乐》一文有详细分析,这里不再赘述。

而关于腾讯游戏出海的前景,此前也曾分析过,在审美已进阶为风格化游戏的海外市场,原创研发确定性存疑,发行运营方面,社交基因植入被压制、强运营受限的腾讯,要突破,有很长的路要走。

综上来看,各项业务要实现乐观远期收入预期,都需要很长的周期。而即便这些预期,在一年内全部兑现,能为腾讯整体收入带来的增速,大概在 10% 以下。

(当然,这里剔除了β因子,毕竟周期和成长,投资者还是能区分的。)

上文论述过,龙头企业要想获得高估值,需要在收入上有大的增量。

与微软走出谷底时持续的 15% 收入增速相比,这个低于 10% 的收入增速,意味着什么,不言而明。

小结

梳理来看,目前这些增长点、催化剂,是带不动腾讯高速增长的。毕竟“小马拉大车”,有点为难。但缓一缓下滑的发展速度,还是没什么问题的。

换句话说,腾讯的投资者,面对的局面是“downside 有限,upside 则取决于大的产业周期”。

不过,腾讯拥有的社交“垄断能力”,让其此前能穿越多轮周期,也注定了人们对它的信仰,是异常坚定的。