文/荆玉

来源:巨潮 WAVE(ID:WAVE-BIZ)

国内新能源车销量暴增的驱动下,动力电池赛道经历了一场史无前例的投资热潮。

自年初开始,新动力电池项目开工建设、签约落户的消息纷至沓来,几乎隔几天就会出现一条。

除了产销良旺之外,投资规模也堪称疯狂。据媒体不完全统计,今年动力电池领域至少公布了 75 个投资计划,总投资金额超过万亿元,其中有近半项目投资规模在 100 亿元以上。在大多数赛道处在低增长甚至是萎缩的状态下,这种高景气度相当惹眼。

以及,中创新航、蜂巢能源等行业第二梯队企业已经上市或接近于上市,仍在为持续性的扩张筹集弹药。

不过,巨量的扩产计划也带来了产能过剩的隐忧。

11 月 16 日,中国汽车动力电池产业创新联盟副秘书长王子冬在一场会议上指出,“2023 年中国本土市场的新能源汽车增速很可能会下降,加上动力电池企业新建产能释放,随之电池供应一定会过剩。”

11 月 19 日的一场公开会议上,头部锂电池厂商之一的亿纬锂能董事长刘金成也明确表示,预计最晚后年全产业链都将出现产能过剩。

这些信号,使得动力电池的产能过剩再次成为行业内、资本市场热议的话题之一。

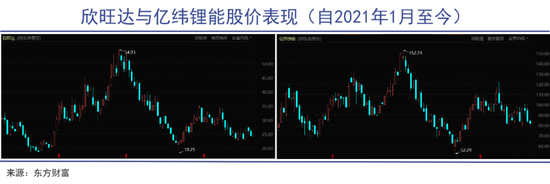

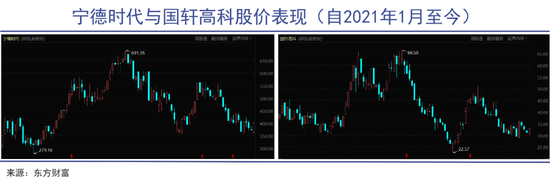

资本市场早已开始担忧,若下游需求——尤其是新能源汽车的销量不及预期,动力电池产能超出新能源汽车行业发展的所需,一场激烈的价格战和行业洗牌将难以避免。从比亚迪、亿纬锂能、欣旺达等主力玩家大幅回撤的股价上来看,对于价格战和行业洗牌的悲观预期已经有所体现。

而新能源汽车销量放缓的迹象自今年 10 月开始已经有所显现,这是动力电池行业无法解决,也必须面对的一个事实。

凶猛扩产

行业特殊的产业格局导致产能扩张凶猛。

动力电池行业的凶猛扩张,根本上看当然是要归功于新能源汽车行业的快速发展。

近两年,国内新能源车赛道的爆发远超预期。2020 年底,我国新能源车零售渗透率一直无法突破6%,但在碳中和等政策的带动下,新能源汽车市场爆发式增长,2021 年渗透率即升至 13.4%。

尤其在 2021 年,爆发式增长的新能源汽车市场,在短时间内给上游动力电池赛道带来了巨量需求。一时间市场陷入“电池荒“,动力电池需要车企董事长们飞去宁德求购。

产能最大的宁德时代在 2021 年突破万亿元市值,获封“宁王”,头部厂商们也都赚得盆满钵满。直到 2022 年春节期间,国内头部电池企业几乎处于满产状态。

下游市场的繁荣,极大地刺激了动力电池厂商的扩产意愿。而从行业自身来看,特殊的行业竞争格局,也是激励动力电池厂商们疯狂扩张的重要原因。

过去 6 年间,宁德时代一直是中国动力电池行业的老大,占据近半市场。老二比亚迪旗下的弗迪电池今年才开始对外供应。而行业老三的市场份额还不到 10%。这促使不少受困于“电池荒”的新能源车企,试图摆脱宁德时代的捆绑,寻找二供、三供。

一群二线动力电池厂商试图抓住这个机会脱颖而出,因而制定出了十分激进的扩张计划,它们成为了扩产的主力军。

根据信息,以 2025 年为时间节点,宁德时代产能规划为 839GWh,比亚迪产能规划超 600GWh,蜂巢能源产能规划为 600GWh,中创新航产能规划为 500GWh,国轩高科产能规划为 300GWh。

即使是国轩高科的 300GWh 产能也是颇为惊人的数字,以当下 1GWh 电池约值 10 亿元计算,300GWh 年产量对应 3000 亿元年收入,能够进入到 2021 年的全球 500 强。

此外,动力电池行业较强的规模优势、自 2020 年后行业技术进步趋缓,更易于后进者追赶,以及地方政府在土地、税收、资本等多方面的支持等因素,都刺激着动力电池玩家们将产能目标定的越来越高。

需求萎缩

新能源乘用车市场在年末传统旺季表现不及预期。

然而,就在动力电池厂商忙于扩产的同时,“危险”的信号已经逐渐浮现。

根据乘联会数据,10 月份国内新能源汽车共累计销量超过 55 万辆,同比增长 74.9%,但环比下跌了 9.2%,销量的环比下滑,导致了多家动力电池厂商的整体装机量出现不同程度的下降。

中国汽车动力电池产业创新联盟数据显示,10 月我国动力电池装车量为 30.5GWh,虽然同比增长 98.1%,但环比下跌了 3.5%,成为近三个月来的首次下滑。

在疫情管控、线下车展取消、整体消费不振等多重因素影响下,新能源乘用车市场在年末传统旺季表现不及预期。不少新能源车企距离其年初销量目标还有着相当的差距。

更值得担忧的是,市场盛传,消费者在 2023 年购买新能源汽车不再享受国家补贴,延续 13 年之久的新能源汽车补贴政策即将退出历史舞台。这无疑会影响到消费者购置新能源车的意愿,进而影响到国内动力电池的装机量。

此外,新能源汽车渗透率不是简单的一条直线。当渗透率达到一定程度、把最容易占领的市场占据之后,剩下的都是“硬骨头”。

乘联会秘书长崔东树也在近期撰文指出,目前我国新能源汽车销量主要依靠高端和低端两头拉动,中端车型尚不理想。但中端车型市场才是未来新能源汽车最大的增量所在。如果新能源汽车产品力无法战胜燃油车,新能源汽车的渗透率也很难有大的提升,进而也会影响到动力电池市场。

不过,也要看到,影响动力电池需求的不仅是国内新能源车市场,也包括海外的新能源车和动力电池市场,还包括了商用车、两轮车等其他市场。中科院院士欧阳明高曾推测认为:“海外动力电池的需求,可能三倍于中国新能源汽车的需求”。

根据乘联会数据,2022 年1-10 月国内新能源汽车动力电池累计装机量 193.6GWh,出口量达 105.3GWh。对于国内动力电池厂商来说,出海已经成为了拥挤产能的一个不可或缺的必然去处,能否进一步打开海外市场对于消化产能来说意义重大。

结构性过剩

一定有部分的产能无法正常落地。

实际上,不仅仅是动力电池市场需求,在供给方面也存在着诸多的不确定性。

根据上文王子冬披露的数据,截至今年 10 月,全国动力及储能电池产能规划已超过 6480GWh,包括宁德时代、弗迪电池、蜂巢能源等超 80 家电池、汽车领域厂商在国内外的 248 个项目。但根据全球多家机构的预测,到 2025 年,全球动力电池每年的装车量仅略高于 1000GWh。

国内市场方面,科学院院士欧阳明高曾在今年 3 月份公开表示,2025 年中国电池产能将会出现电池产能过剩,3000GWh 产能所对应的,可能只是 1200GWh 的出货量。

在需求和供应巨大的悬殊之下,动力电池厂商不会贸然扩张产能,一定有部分的产能无法正常落地。涉及到中长期的规划,企业有空间根据实际市场需求随时调整。

有行业专家即指出,动力电池生产企业宣布的产能目标有很大的水分。规划目标是在最大发展可能性基础上做出的,主要用于竞争宣传和争取地方优惠政策,而实际发展目标是现实的,要对应到具体的车型和具体的动力电池规格。

此外,不同于光伏、风电产业链可以让局外人轻松“跨界”,动力电池产业链有着较强的技术壁垒。目前有不少三线动力电池厂商空有产能,但技术落后,无法打入主流车企供应链。

现有二线动力电池厂商的产能当中,亦有相当部分的落后产能。如国轩高科过去几年上马了不少低能量密度的、落后的铁锂电池,无法满足新能源乘用车的要求。这导致在“电池荒”的 2021 年,其产能利用率仅为 30% 左右。而同期宁德时代的产能利用率高达 95%。

因此,如果未来出现产能过剩的情况,低成本的先进产能仍将在市场上保持强竞争力;而落后的产能则很可能面临着被淘汰、无人问津的局面。这种结构性的过剩将考验厂商的技术水平和成本控制能力。

亿纬锂能董事长刘金成明确表示,质量上乘并兼具成本优势的电池产品不会过剩。上文王子冬也更多地强调落后产能的过剩风险,他在公开发言中表示,中国的锂电行业已进入红海阶段,未来大规模供应经验不足的二三线动力电池厂商可能会出现产能过剩的状况。

写在最后

宁德时代的创始人曾毓群预测,2030 年全球动力电池装机量将达到 4800GWh,以当下 1GWh 电池约值 10 亿元计算,这是一块将近 5 万亿元的大蛋糕,也足以容纳多个头部玩家共同存在。

据此,有不少预测指出,未来全球会留下约 10 家主要动力电池厂商,而除宁德时代和比亚迪外,国内二线动力电池厂商也有很大机会跻身前 10。

从这个“终局思维”角度来看,目前国内二线动力电池厂商的“疯狂”扩产,实则是在为争夺全球市占率的放手一搏。

而可能出现的动力电池产能周期性过剩、行业洗牌、二三线厂商失败消亡,都只是这场长期战役的“中场战事”。