去年 9 月 19 日,深圳南头古城,全国首家喜茶手造店正式启幕。

今年 11 月 24 日,这家手造店悄悄结业,消息从小红书传出,大众点评也显示「商户暂停营业」,有报道称是因为店铺租约到期。

前后不过 1 年多,这看似微小的变化如同一块石子投入水中,让一个可见的趋势更加扩散开来:

当新茶饮竞争到下半场,不妨走降本增效的「平凡之路」,标准化或许才是归宿。

新茶饮头部玩家,不再执着做奶茶界星巴克

喜茶全球首家手造店,是新茶饮行业内目前规模最大的、真正的手造店,也是喜茶门店体系里最高级别的「超级灵感店」。

门店即产品,它既是优质产品的陈列窗口,也是品牌精神的具象化身。

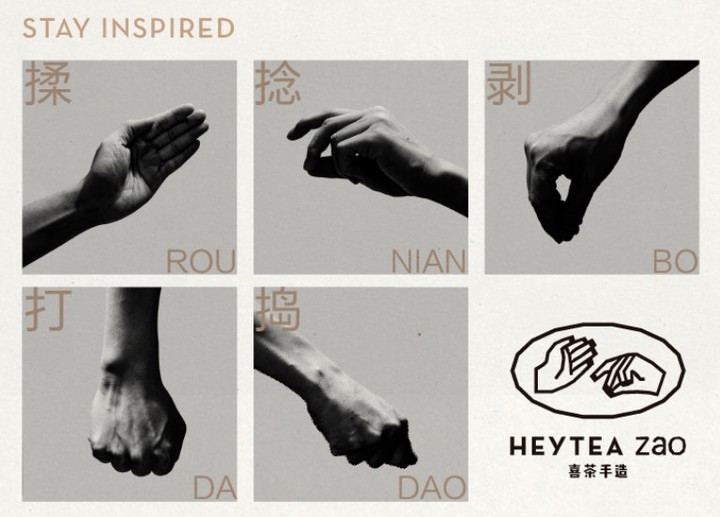

顾名思义,喜茶手造店的特色是「全手工制造」,或手剥或手切或手捣或手摇出汁,主打传统匠人精神与现代创意的融合,输出天然、健康、品质、创新等理念,显然是为了品牌调性而开设,不重复普通门店的流水线。

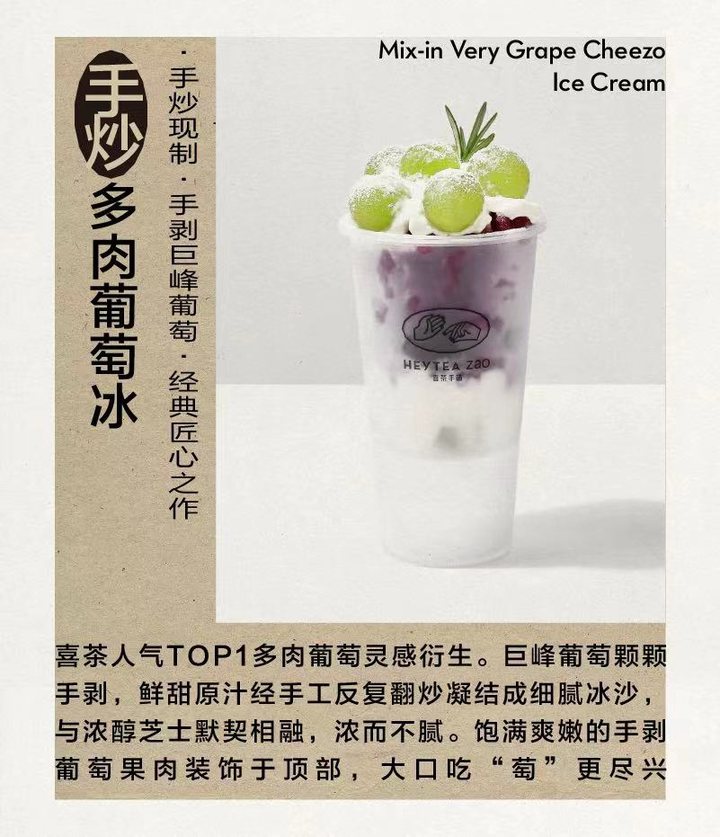

门店共分为三层,每层产品形态各不相同,包括一楼的手炒冰系列、二楼的手造茶系列、三楼的手造纯茶与手调创意茶,顶楼花园留出了社交空间。

▲ 新品灵感来源于喜茶人气产品,但以全新形态呈现.

与高端定位相匹配的是售价。手炒冰系列在 30 至 39 元之间,手造茶系列集中在 30 至 80 元之间,其中「大颗猫山王榴莲」高达 138 元,手冲茗茶系列集中在 40 至 70 元之间,一杯单丛·东方红 98 元,一杯岩茶·向天梅 118 元。

浏览大众点评和小红书可以发现,好评基本围绕着与众不同的出品和门店设计:「有很多特别的产品以及形式」;「用料很足超级好喝」;「整体视觉、听觉、嗅觉都很完美」;「出了应季的潮汕系列手作茶,店内环境也很优雅」……

但翻到硬币的另一面,也有不少消费者吐槽环境逼仄、出品慢、价格贵:「想坐里面其实没啥位置,基本打卡即走」;「工序有点繁琐,料分成几次加」;「炒冰相当不错,因为是现炒的,差不多要等半个钟」「比一般喜茶店的饮品小且贵不少」……

概念和设计虽好,但成本高、出品慢、仰仗旅游打卡、以现场外带而非外卖为主,再加上为疫情所限制,种种原因都可能导致了它撑不下去。

这不只是一家门店的问题,喜茶的其他大店也有所调整。

6 月,长沙惠农大厦 Lab 店关闭;7 月,西安钟楼商圈 Lab 店关闭;11 月,厦门万象城 Lab 店关闭。Lab 即「实验」,Lab 店多数坐落高端商圈,提供更创新的产品、场景、玩法。

▲ 喜茶广州首家 Lab 旗舰店.

不同于关门大吉的手造店和 Lab 店,更标准化的「喜茶 GO 店」正占据着更大的门店数量份额。

2018 年 6 月,喜茶开通外卖服务,上线小程序「喜茶 GO」,并推出「喜茶 GO 店」。

喜茶 GO 店仅保留基本的制茶功能空间,用户通过小程序自助点单,因为经营模式更轻、选址灵活性更大,可以灵活入驻社区、购物中心 B1 层等位置。

▲ 喜茶 GO 店.

2021 年,喜茶一共有 200 余家 GO 店,它们占据至少 40% 的门店数量份额。

「新茶饮第一股」奈雪的茶,与竞争对手喜茶所见略同。

曾经的奈雪想要讲一个「茶饮界星巴克」的故事,意图打造「大而美」的第三空间,以面积在 200-350 平米的大店为主,选址多在大型商场,平均开店成本为 185 万,而蜜雪冰城和茶颜悦色的单店面积都不超过 30 平方米。

不仅门店面积大,奈雪还要求每家直营连锁门店只保留「40% 的相似性」,其他部分根据不同城市进行区分设计,星巴克也是这个理念——哪家都一样,哪家都不一样。

但从 2020 年下半年开始,奈雪开始向小店型、数字化门店迭代。2020 年 11 月,奈雪推出 Pro 店,布局一线城市商务办公区、高密度社区,店铺面积在 80-200 平米之间。

▲ 奈雪 Pro 店.

与之前的主力店型相比,Pro 店初始投入更低,满足了 Z 世代一人食和即食的消费需求。

Pro 店主要的特点是,专注于到店取货及外卖服务,取消了现场烘焙的面包厨房、欧包展示柜台,改为中央厨房统一配送,并设计了更丰富的业务类别,卖起了预包装零食、茶包、伴手礼、汽水、咖啡,实现更高的经营利润率。

毕竟,对于上市之后的奈雪,盈利能力更为重要。奈雪的上市招股书提到,2021-2022 年将在一线城市、新一线城市分别开设约 300 间和 350 间门店,其中约有 70% 为 Pro 店。

降价、加盟、下线子品牌,更标准化的喜茶

今年以来,不仅是放慢扩张,喜茶收敛了全身「锋芒」,走得更慢也更稳。

1 月,喜茶下调了部分茶饮价格,幅度在 1-10 元不等,纯绿妍茶后和美式咖啡仅售 9 元;2 月底,喜茶承诺今年内不再推出 29 元及以上的茶饮,现有产品在今年内绝不涨价。

对于喜茶来说,吸引更多的用户成了必须提上日程的事,再不济压榨中低端对手的利润空间也是好的。

一方面,一二线城市用户增长见顶,规模无法再快速扩张,喜茶店均收入和坪效下滑。久谦咨询中台数据显示,2021 年 10 月,喜茶门店均收入与销售坪效与上一年同期相比,下滑了 35%、32%。

也就是说,以往需要排队买的茶,现在可以三个店铺选着买。顾客不需要排队了,单店售出的茶饮杯数也少了。

另一方面,用户消费习惯改变了,对价格更加敏感,也比以前更偏向线上消费。

今年夏天,「雪糕刺客」惹了众怒,这是一场借刺客之名的集体发泄——在节衣缩食的疫情背景下,消费降级或许才更主流。

当价格本身被凸显出来,喜茶的降价不降质,也是在审时度势。公布降价时,喜茶自己就指出:「贵开始成为了喜茶在消费者心中的印象…..」

为了抢占更多的非一二线用户,提高门店坪效及自身盈利能力,降价不是唯一的办法。

今年 1 至 10 月,喜茶新开门店仅 35 家,开店节奏明显变慢了,2019 年到 2021 年,喜茶新增门店数量分别为 227 家、320 家和 202 家。

对于快速开店带来的门店分流,解法只能是完善供应链并更精细地运营店铺,但这是长期工程,短期内自然是停止或放缓扩张。

11 月初,喜茶旗下「喜小茶」门店关闭、小程序下架,全面退出了市场。

喜小茶生存的意义本就是为主品牌探索下沉市场的可能性,在合格的标准上尽可能实惠,2020 年开业时的产品定价区间为 6-16 元。

喜小茶如今不复存在,除了卖得不够好,更主要的原因是喜茶自己也变便宜了,当定位和资源相互冲突而非互补,原本需要喜小茶承接的市场可以由喜茶「兼任」。

最后一家喜小茶关闭的同一周,喜茶宣布将在非一线城市以合适的店型开展事业合伙业务,也就是开放了加盟。

喜茶对于加盟商的要求十分严苛,需要先成为合格的喜茶员工,在喜茶门店实习 3 个月,并通过考核获得店长任职能力,加盟费用则在 50 万以内,面积基本在 50 平米以内。

▲ 图片来自:界面新闻

做到足够的标准化,才能实现加盟和扩张。有限的门店面积也说明,在加盟业务上,相比于场景服务,喜茶更强调产品本身。

36 氪采访的投资人士认为,喜茶并非缺钱才做加盟,现金流是正的,更重要的一点是品牌竞争:

「喜茶立起了新茶饮的招牌,但反而是茶百道、古茗等品牌,用一半的价格占住了更多的市场份额。」

▲ 喜茶的香芋种植合作基地.

不甘心为他人做嫁衣的喜茶,正在暗暗建立起护城河,深耕供应链并控制成本。除了在贵州梵净山自建茶园、在广西桂林共建槟榔芋种植基地等外,喜茶近几年还通过投资,建设后端供应链,比如投资的野生植物 YePlant 就是燕麦奶供应商。年初降价的底气也来源于这里。

在消费习惯整体降级之时,在实现真正的规模效应之前,喜茶的下沉之路还将继续,既是触及更多消费者,也是在完善供应链管理并精细化运营门店,实现各方面的标准化,最终降本增效。

比社交更重要的是日常,星巴克也要边下沉边扩张

最早提出第三空间、屡屡被新茶饮对标的星巴克,也有了自己的敌人——用互联网思维做咖啡的瑞幸。

瑞幸退市之后活得还挺好,主要是因为它用高 SKU、持续推新、重点引爆等一整个精细化运营的流程,找到了生椰拿铁、生酪拿铁等爆款。

它的成功意味着,虽然星巴克是「中国咖啡市场的第一个教育者」,有品质相对稳定的现磨咖啡和经典菜单,但饮品化、平价化的奶茶式咖啡仍然可以用新口味打开增量市场。

更重要的是,即使像研发爆款这样一个不确定性的命题,瑞幸都在尽力标准化。研发人员会将甜度、香气等指标数据化,把主观的咖啡变成具象的算法,并结合门店端的大量订单数据,评估咖啡新口味搭配的可行性,结果就是推出新品的速度让其他品牌望尘莫及。

2021 年,瑞幸的上新速度是 2.2 款/每周,星巴克是 0.7 款/每周。

「咖啡加万物」的同时,瑞幸没忘了加快渗透下沉市场。在三四五线城市,星巴克开了 772 家门店,瑞幸则有 1628 家,直营店面积仅为星巴克的 1/6。门店多也代表能抢占更多的时间和空间,如果出了门就是瑞幸,喝它的几率自然增加了。

不甘落后的星巴克同样在下沉。界面新闻报道,在过去的三个月里,星巴克新开了 229 家门店,最新落地的是广东清远、江西新余、威海九龙等非一二线城市。

个中原因不难理解,星巴克中国首席运营官刘文娟曾说:「当我们在谈咖啡市场拓展的时候,星巴克看重的不仅仅是全国 300 多个地级市场,也包括了近 3000 个县域市场。」

星巴克调查发现,当前阶段,新兴县域市场消费者因为社交需求消费咖啡的场景更多。

他们期待的是,如果能将这部分顾客的咖啡消费日常化,将产生巨大的市场发展机会。

如此看来,从社交进阶到日常才是理想。所以铺设下沉市场时,星巴克的营销方法也有所不同,店员往往会在点单前安利关于抖音或大众点评等平台的优惠券,并且主推甜味饮品,匹配当地消费习惯,增强消费者粘性。

不只是在下沉市场,最近的星巴克正在线上悄悄变相降价,买一送一等攻略在小红书等社交媒体传开,免运费还有随机红包立减,薅瑞幸咖啡羊毛的场景正在星巴克身上重演。

目前的中国现制饮料赛道中,咖啡和奶茶各有一个现阶段的王者,一个是互联网思维的瑞幸,一个是疯狂加盟的蜜雪冰城,其他品牌或多或少借鉴了它们的成功经验。

喜茶降价和重点扩张「线上下单,到店取走」的 GO 店,像是效仿瑞幸的打法;喜茶开放加盟,又像是向蜜雪冰城看齐,通过加盟费和给加盟商卖材料赚钱。

当然喜茶仍有其独特之处,新茶饮讲的是在优质茶底中加入鲜果和鲜奶的故事,原材料和生产流程相对更复杂,需在深耕供应链的基础上,做到降本和下沉,让「品质高也不贵」成为可能,利用加盟扩张市场份额时也不宜行差踏错,否则损害经营多年的品牌调性。

喜茶、奈雪、星巴克集体下沉,瑞幸与蜜雪冰城模式被印证,种种迹象体现着,茶饮消费习惯降级,高端定位已经不再吃香,「相对平价加高频消费」这条更加大众化的路线,是品牌们殊途同归的终点。