在行业周期性风险前,中远海控再怎么能赚钱,也依然难以真正赢得投资者的信心。

文丨庆秋

BT 财经原创文章

头图来源丨创客贴

近日,中远海控正式发放了 2022 年中期现金红利,以约 160.95 亿股股本为基数,每股派发现金红利 2.01 元(含税),共计派发现金红利总额约为 323.5 亿元。

据了解,这是该公司 10 年来首次中期分红,分红金额约占上半年归属净利润的 50%。不仅如此,董事会还规划未来三年(2022-2024 年)现金红利总额应占当年度实现的归属净利润的 30%-50%。

如此大手笔分红的背后,是中远海控 2022 年上半年创下历史新高的业绩。中报显示,中远海控实现营业收入 2107.85 亿元,同比增长 51.36%;归母净利润 647.22 亿元,同比增长 74.46%,其中,第二季度净利润高达 371 亿元,环比增长 34%,均刷新记录。

然而,二级市场并没有表现出同频的高振。2022 年以来,中远海控股价一路下行,10 月 10 日以 8.87 元/股创下年内股价新低,相比 2021 年 7 月份 24.2 元/股的高位,已经跌去了 63.35%,市值蒸发了 2260 亿元。

与此同时,也有不少媒体对中远海控表现出了消极看法,认为中远海控身处在强周期性的海运行业中,很难长期维持这样的高位业绩,更有甚者感慨这次分红恐将是中远海控“最后的狂欢”。

中远海控,能日赚 3.6 亿元,唯一一家A股集运板块的上市公司,到底为何引发了如此广泛的担忧?

暴利下的隐忧

2022 年前三季度,中远海控实现营收 3165 亿元,同比增长 36.75%;归属净利润 972.1 亿元,同比增长 43.74%,业绩表现十分强劲。相比之下,茅台都自愧不如,同期营收 897.9 亿元,归属净利润 444 亿元,都不及中远海控的一半。

按企业会计准则,2022 年1-9 月, 中远海控的息税前利润(EBIT)高达 1436.08 亿元,同比增加 478.20 亿元,增幅 49.92%。

前三季度,中远海控经营活动产生的现金流量净额达 1664.35 亿元,同比增长 46.03%。中远海控公示显示,主要得益于集装箱航运业务效益大幅增长。

2022 年1-9 月,集装箱航运业务实现收入 3112.17 亿元,同比增长 37%。其中,航线收入 2977.17 亿元,同比增长 38.35%;净利润达 1166.81 亿元,同比增长 46.21%;息税前利润率达 44.42%,同比增长 3.54%。国际航线单箱收入 2876.04 美元/标准箱,同比增幅高达 932.19%。

如此惊人的盈利能力,也让中远海控的账面资金非常充盈。

截至 2022 年 9 月底,中远海控账面上的货币资金高达 2973.38 亿元,同比增长 66.28%,占总资产的 54.09%。值得一提的是,中远海控的同期负债总计 2753.32 亿元,单单货币资金就已经可以覆盖住集团的总负债了。

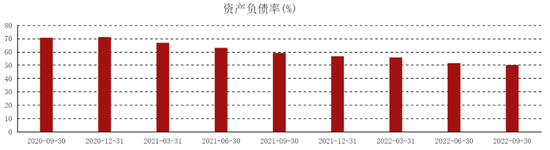

与此同时,中远海控的资产负债率也进一步降至 50.08%,已经连续八个报告期内出现下降,可见公司资产状态表现良好。

尽管中远海控近来赚得盆满钵满,但三季度财报也暴露出来了一些隐忧。

大面上来看,中远海控三季度依然实现营业收入 1058 亿元,较二季度 1053 亿元仅有一点微涨,还算稳定。但是,归属净利润已出现了 12.43% 的环比下滑,从二季度的 371 亿元降为三季度 324.9 亿元。毛利率上,也不复今年二季度的 53.82%,降至 42.94%,不仅环比下降了 10.88 个百分点,同比也下降了 9.11 个百分点。

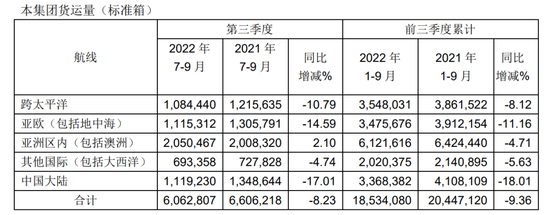

除了亚洲区内航线,其余各大国际航线的货运量均出现了下滑。第三季度,中远海控的跨太平洋航线货运量同比减少 10.79%,亚欧(包括地中海)航线货运量同比减少 14.59%,其他国际(包括大西洋)航线货运量同比减少 4.74%。总体来看,2022 年1-9 月,中远海控集装箱航运业务的货运量为 18,534,080 标准箱,较上年同期下降 9.36%。

此外,分航线收入涨幅也在缩小。跨太平洋航线收入在 2022 年中期的同期涨幅达 92%,第三季度同比涨幅仅为 28.77%。亚欧航线收入在第三季度还同比减少了4%。

此外,还有不断高企的营业成本。2022 年前三季度,中远海控的营业成本已经高达 1716.97 亿元,同比增长 31.84%。其中,税金及附加费达到 20.74 亿元,同比涨幅将近九倍,主要是城市维护建设税、教育费附加和印花税这三项出现了较大幅度的增长。此外,信用减值损失(坏账准备)达 4.87 亿元,比 2021 年同期 1.05 亿元,增幅高达 363.81%。

周期的无形手

拉长时间来看,中远海控并非一直这么会赚钱。

中远海控的前身是中国远洋,2007 年登陆A股。当时全球贸易需求呈爆发式增长,海运运力供不应求,海运价格也处在高位,中国远洋当年净利润就高达 208 亿元,比上一年翻了近十倍,股价也上涨 7 倍多。

然而,2008 年全球金融危机,国际航运开始进入较长的行业寒冬,中国远洋业绩萎缩,2013 年一度戴上了 ST 的帽子,后不得不变卖资产才避免退市。为改变这种局面,2016 年中远集团和中海集团重组,中国远洋这才更名为中远海控。

重组之后,中远海控剔除了干散货航运业务,集中做集装箱航运和码头业务,实现了扭亏为盈。不过,2017-2018 年的净利润并不丰厚,扣非净利润分别仅有 9.5 亿元、1.9 亿元。

2019 年开始,中远海控的经营业绩才逐步好转。2019-2021 年,中远海控实现营业收入分别为 1510.57 亿元、1712.59 亿元、3336.94 亿元,同比增长 25.02%、13.37%、94.85%。对应的归属净利润达到 67.64 亿元、99.27 亿元、892.96 亿元,同比增长 449.92%、46.76%、799.52%。

最亮眼的业绩莫过于 2021 年非常惊人的增长,一年的净利润就超过了过去 12 年的总和。

这主要是得益于海运行业迎来了高景气的爆发期。业内普遍认为,2020 年以来,受到全球疫情影响,海运市场出现了超预期需求,造成港口拥堵,运价持续处于高位。中远海控的业绩也就自然水涨船高,成为了大赢家。

但海运行业是个强周期性行业,这个高位不会永远存在。

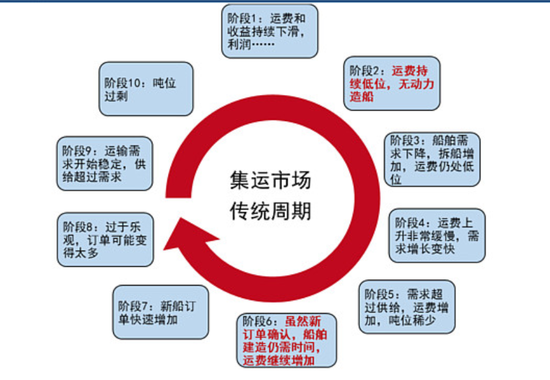

受全球经济贸易形势影响,航运需求总是即时在变,但供给往往是滞后于需求。当需求增加、供给不足,拿到高额运费的企业纷纷下订单造新船来提升运力。但新船的交付周期长达2-3 年,等新船造好了,又会出现供给过剩,如此供需博弈,形成周期。

资料来源:中信建投

可以看到,海运业很容易产生供需错位,而真正能让企业挣到钱的时候,就只是需求过剩运力紧缺的那一个短暂的窗口期。正因如此,中远海控历年的表现并不稳定,扣非净利润经常如过山车般大起大落,难以摆脱行业周期性这只“无形的手”的操控。如果没有新冠疫情这只黑天鹅,中远海控的业绩恐怕很难冲击到如今的高位。

那么,这个超级红利窗口期还能维持多久呢?目前业内普遍认为,差不多要到头了。

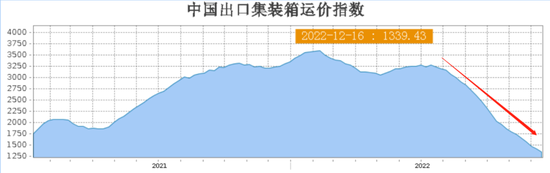

多方数据显示,2022 年下半年以来,随着主要东西航线集运货运量增速下滑,运价也呈现出下滑趋势。

根据上海航运交易所显示,2021 年 6 月至 2022 年 7 月,中国出口集装箱运价指数(CCFI)一直处在高位,但之后开始急剧下滑。2022 年 12 月 16 日,CCFI 已经跌至 1339.43 点,较 2022 年最高点跌去了 62.8%。东南亚集装箱运价指数也降到了 1000 点以下,年内跌幅也达到了六成左右,有货代企业表示东南亚航线已经出现了贴钱的赔本生意。

这些市场变化也直接反映在了中远海控第三季度财报上。目前来看,中远海控由于单箱收入仍保持在高位,虽然货运量减少,但尚未影响到航线收入的增长。但随着全球疫情影响的缓和,港口拥堵问题已大大缓解,有效运力正在逐步释放,“一箱难求”的局面恐怕也难持续,届时,中远海控会不会“一朝回到解放前”,在低景气周期下不再继续强势吸金?

在行业周期性风险前,中远海控再怎么能赚钱,也依然难以真正赢得投资者的信心。这也是其股价为什么长期低迷的症结所在。

400 亿豪赌未来

手里不差钱的中远海控除了豪掷 300 多亿元分红外,还拿出 200 多亿元买船。

10 月 28 日晚间,中远海控发布公告称,公司控股子公司东方海外的全资附属单船公司、全资子公司中远海运集装箱运输有限公司附属公司分别与南通中远海运川崎船舶工程有限公司、大连中远海运川崎船舶工程有限公司签订造船协议,以每艘 2.3985 亿美元(折合约人民币 17.1968 亿元)的价格,共计订造 12 艘全球最大 24000TEU 甲醇双燃料动力集装箱船,订造船舶总价为 28.782 亿美元,折合约人民币 206.3612 亿元。

近两年来,中远海控频频下单造船。

2020 年,中远海控的子公司东方海外订造了 12 艘 2.3 万箱型集装箱船,单艘造价约 1.57 亿美元,总金额约 19 亿美元,交付期在 2023—2024 年。2021 年 7 月,中远海控订造了 10 艘新巴拿马型集装箱船。2021 年 9 月,东方海外又下单订造 10 艘 1.6 万箱型集装箱船。

2022 年中期报告显示,中远海控手持新造船订单 32 艘、合计运力 58.53 万标准箱。加上最新下单订造的 12 艘,其造船订单将达 44 艘。

有媒体认为,在运价大幅回落之际,中远海控还一次性订造 12 艘船,手上新造船订单已经多达 44 艘,只会进一步叠加运价下跌带来的风险,是一次“疯狂的赌博”。

而中远海控方面认为,虽然集运需求增长面临一定挑战,但从长期来看,全球 GDP 预计仍将保持正增长,而集装箱所装载的大多是企业生产、居民生活所必不可少的产品和商品,因此集运需求仍将随全球 GDP 增长而保持韧性。

截至 2022 年 9 月 30 日,中远海控自营集装箱船舶 503 艘、约 291 万 TEU,船队规模继续稳居行业第一梯队,运力规模位列全球第四位。

从另一个角度来说,造新船也是有必要的。

自 2023 年 1 月起,碳排放强度监管指标 CII 规则开始实施,直接要求减少5% 碳排放,且之后每年要在前一年基础上继续减少2%。这对于老旧船而言很难达标,随着指标不断缩紧,拆解是唯一的结局。届时,无船可用,才是动摇海运根基的大事。

从中远海控方面透露的信息可知,这次订造的 12 艘船舶均采用先进的绿色甲醇双燃料技术,正是迎合了行业绿色低碳的发展趋势,优化船队结构,保证运力优势。

除此之外,中远海控还在大力加码国内两大重要港口,来对冲集运周期带来的风险。

10 月 28 日公告显示,中远海控与中远海运集团签订《上港集团股份转让协议》,中远海运集团将其持有的上港集团 34.76 亿股股份(占上港集团总股本的 14.93%)转让给中远海控,交易价格为人民币 189.44 亿元;中远海控与中远集团签订《广州港股份转让协议》,中远集团将其持有的广州港 2.44 亿股股份(占广州港总股本的 3.24%)转让给中远海控,交易价格为人民币 7.79 亿元。

上港集团是我国最大的港口类上市公司,也是全球最大的港口公司之一,其母港集装箱吞吐量自 2010 年起连续十二年位居世界第一。广州港所属港口是我国华南最大的综合性主枢纽港和集装箱干线港之一,货物吞吐量和集装箱吞吐量也稳居世界前列。

而港口也是中远海控的主营业务之一。2022 年上半年,中远海控码头业务收入达到 46.16 亿元,旗下中远海运港口在全球 37 个港口投资了 46 个码头,营运 367 个泊位,其中包括集装箱泊位 220 个,总目标年处理能力达 1.41 亿标准箱。

航运咨询机构德鲁里发布的报告显示,中远海运港口目前在全球集装箱运营商排名中位居全球第二位。如今又有了上港和广州港这两大港口的加持,中远海控的码头业务将如虎添翼。

中远海控方面表示,公司未来将进一步推动自身从“集装箱航线运营”向“集装箱全供应链运营”转变,致力于为客户提供“集装箱航运+港口+相关物流服务”的供应链解决方案,从而进一步提升了公司的抗风险能力,平抑行业周期性波动的冲击。

400 多亿造船和买港,中远海控这笔史上最大投资,能否为其赌回一个更加辉煌的未来呢?我们将拭目以待。