小鹏终于要向电池发起进攻了。

近日,广州鹏悦动力电池有限公司成立,注册资本为 50 亿元。其法定代表人为小鹏汽车联合创始人夏珩,公司经营范围中包含了电池制造和电池零配件生产等。

在经历了产品与销量双杀之后成立的电池公司,小鹏能够凭借它在寒冬中找到新的方向吗?

自供电池收益几何?

电池,是提供动力的核心。

2022 年中国汽车论坛上,长安汽车表示,“目前电池价格超过制造成本的 40%,无法掌握上游电池的制造,相当于车厂每辆车要给电池厂交近一半的份子钱”。如此境遇,上汽也曾表示“自己是在给宁德时代打工”。

自供电池的车企,如特斯拉、比亚迪,能够达到 27.9% 和 16.3% 的毛利率水平。作为参照,对标特斯拉旗下车型价位区间的蔚来、小鹏,毛利率水平为 13.50% 和 11.55%;对标比亚迪旗下车型价位区间的零跑、威马、哪吒,毛利率水平为-25.95%、-41% 和5%。高下立判的盈利表现,让其他车企纷纷流下羡慕的口水。

为了解决电池成本过高的问题,提高利润率,车企们开始打起自供的算盘,用不同方式进入电池供应链的环节。有的与电池厂合作共同成立电池公司,分摊进货成本;有的自己建立电池封装厂,分摊制造环节的成本;还有的自研电池,企图将电池的利润收入囊中,以此来改善汽车制造的整体盈利表现。

涉及电池产业链的深浅不同,需要的技术难度和投资自然也不同。小鹏选择的正是三条中最艰难的一条——自研电池。但自研电池能带来的盈利改善预期,恐怕并不如想象中的多。

自研电池对毛利率的改善可以参照电池厂的利润水平推算。假设电池占小鹏汽车 40% 的成本,那么自研电池对小鹏的毛利改善应为电池厂毛利率的 40%。

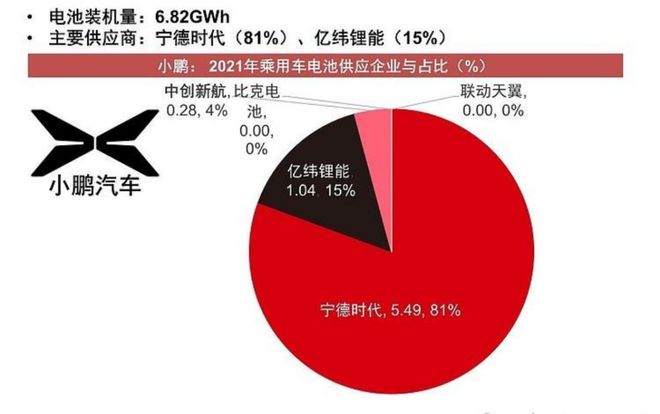

当前小鹏的供应商包括宁德时代、中创新航、亿纬锂能和欣旺达。其中,宁德时代是 2021 年的最大供应商。

但今年初有传闻消息称:小鹏汽车因宁德时代价格涨幅太大,为应对成本上涨带来的压力,未来会逐渐将宁德时代动力电池替换为中航锂电的电池。今年 9 月小鹏官方也表示,宁德时代已经不再是最大供应商。

2021 年,宁德时代电池均价为 0.78 元/Wh;2022 年,宁德时代动力电池营收为 791.4 亿元。据中证报的全球销量 69GWh 来计算,对应上半年均价为 1.15 元/Wh,涨价幅度推算为 44%。2022 年 Q1,中创新航的电池均价为 0.81 元/Wh,这个价格几乎与 2021 年宁德时代的价格持平。

考虑到小鹏汽车的毛利率水平从 2021 年开始并未太大变化,在 11.18%-12.5% 之间浮动,那么对标中创新航在 2022Q1 披露的毛利率为 8.2% 来算,小鹏自研电池能够得到 3.28 个点的毛利率改善。

当前小鹏的毛利率为 11.55%,改善后毛利率情况将超过蔚来(13.5%),但仍低于同为新势力的理想(18.9%)。此外,这样的利润水平尚不及电池自供的比亚迪(16%),也低于传统车企长城(19.92%)和长安(20.32%)的表现。

总体来看,自研电池确实能够为小鹏提供利润层面的助力,但利润率改善后的小鹏对比整个汽车行业并不突出。即使小鹏成功整合电池供应链,也无法摇身一变成为头部收益率的车企。

更何况万物都有其两面性,小鹏期望的自研电池,代价又是什么?

电池行业没有美梦

小鹏与宁德时代脱钩,选择二线厂商的理由,就是为了减小电池价格上涨的影响。但二线厂商的电池价格并不会长期保持低价,如此再看小鹏电池自研的选择,其实还透着一股无奈的味道。

长期来看,由于新能源汽车市场热情并未消退,叠加电池储能产业的需求扩张,供需紧凑意味着涨价是整个电池行业不可避免的趋势。随着二线厂商全部上市,小鹏也不再能将电池价格成本转嫁到有上市营收需求的厂商,未来可能再也买不到“廉价”电池。

今年以来,资本市场出现了电池厂商的上市潮,中创新航、蜂巢能源和瑞浦兰钧选择在 2022 年的时间节点上市。

其中,蜂巢能源由于在A股上市,短期内扭亏为盈的意愿相比港股上市的中创新航和瑞浦兰钧更为迫切,未来涨价的预期清晰可见。

中创新航和瑞浦兰钧早期采用低价换市场的策略,甚至不惜产生毛损来站稳市场。不过电池行业资金需求巨大,企业上市后通常还会寻求其他渠道再次融资。长期低价换市场的操作,将会对市值产生不利的影响,不利于后续的融资扩产。

短期内,背靠青山集团的瑞浦兰钧或许暂时不需要考虑太多;但增收不增利的中创新航,在上市后马上就吃了一记破发的“黄牌警告”。

对于小鹏来说,与其被动等待电池供应价格持续上涨,原本就不高的利润水平进一步被稀释,那么不如主动打出造电池这张牌。但这条路显然并不那么好走。

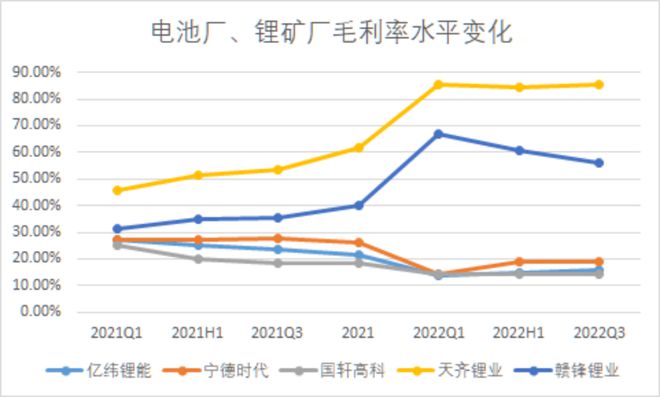

2021 年动力电池装机量仅增长 1.25 倍,而锂价却飙升了不止十倍。市场的需求明显跟不上锂电材料价格飙升的趋势。

这导致同时间内,电池厂商与上游原材料厂商在盈利能力上出现相反的趋势。虽说如宁德时代、比亚迪等电池厂商采用了收购锂矿、电池回收、提前预判价格采购等动作来控制成本,但仍不能改变其利润最终受制于上游原材料价格的事实。

这就意味着,小鹏踏入造电池的选择,看似跳出了电池厂供货价格的限制,实际上只是从受制于“一个上游”变成受制于“另一个上游”。

接下来造电池的开支,需要投入多少、多久才能回本?

假设小鹏电池一期项目按照一年 10 万辆车的电池自供,平均每辆车单车带电量为 70KWh,那么电池厂对应需要的产能为 7GWh;而建设一条 1GWh 生产线的价格约为3-5 亿元,算下来需要投资 21-35 亿。

由于小鹏汽车当前的净利润为负数,参照在售车型均价为 25 万元和 3.28% 的毛利率改善水平,为了分摊投资成本,小鹏需要销售 2.6-4.3 万辆车。这个数量看似不多,是当前年销量的 20%-30%。

但这仅仅是生产线的投入,考虑到3-5 年的研发周期开支,电池自供,产能相对较少,拿不到持平同行的成本等现实因素,小鹏自研电池的投入很可能是 21-35 亿的好几倍。

届时,小鹏很可能需要超过一整年的汽车销量才能摊平初期电池研发和生产成本。而在这段时间里,只会让小鹏的净利润表现比现在更差。

一边是持续的营销投入和不能放弃的智能化研发开支,另一边是自研电池企图改善利润水平的美梦。对于当前表现不利的小鹏来说,两条腿走路同时也是另一个“沉重的枷锁”。

诚然,尽可能地提高利润表现,是上市公司对投资人负责的表现。但正如「科技新知」在《小鹏的病,从 G3 就开始了》中分析得到的结果,销量下滑、战略失误、对市场变化的充耳不闻,才是当前市场看空小鹏的根本原因。

明年小鹏将推出 3 款新车型,分别是 P7 的改款、代号 F30 的 SUV 以及代号 H93 的 MPV。从产品来看又要陷入竞争的红海,特别是 MPV 赛道当前非常拥挤。

小鹏一门心思下注的汽车智能化,在目前的市场阶段已经反复验证了,并不是促进客户购买的首要因素,甚至对主流消费者而言都不能算是重要卖点。

随着愈发激励的竞争,如果再有1-2 款产品的研发失误,小鹏真的有可能会被拖垮。毕竟在扣除受限资金、短期负债和应付款项之后,小鹏真正可动用的现金只有 236 亿元而已。销量无法增长,时间拖得越长,资本市场对小鹏能否“逆境反转”也便愈加怀疑。

小鹏自救,相比电池自研,或许需要一个更好的新故事