历时近一年,蚂蚁消费金融公司的百亿增资计划,在 2022 年倒数第二个工作日获得属地监管机构重庆银保监局的批准,其注册资本将由原来的 80 亿元扩大至 185 亿元。

市场是其视为某种利好。阿里巴巴港、美股股价也受刺激上涨。其中美股盘前一度涨超 7%。

蚂蚁集团仍将是出资 50% 的最大股东(92.5 亿元)。第二大股东是杭州政府实际控制的杭州金投数科、出资 10%(18.5 亿元)。除去它们,还有舜宇光学、传化智联、博冠科技、鱼跃医疗、农信集团等 5 家企业参与本次增资。

至此,蚂蚁消金的股东达到 12 家(完整名单见文末),其中:

杭州金投数科(杭州市政府)、南洋商业银行(信达)、中国华融、重庆农信是国资;

除了蚂蚁集团本身和已经提过的杭州金投数科,传化智联和舜宇光学的总部也在浙江;

广州博冠(出资 3.344%)实控人是网易。北京千方(出资 3.031%)的第二大股东是阿里巴巴。这两家都有互联网背景。

相比 2021 年 12 月版的增资方案,这次获批版本的区别包括:

旧版本增资方 6 家,新版本调整为 7 家;

旧版本里的中国信达、渝富资本退出增资,“递补” 进来的是杭州金投数科、传化智联、重庆农信;

旧版本增资额 220 亿元,新版本降为 105 亿元;

旧版本第二大股东将是中国信达,持股 20%,新版本的第二大股东持股比例减少至 10%(杭州金投数科)。

蚂蚁消金 2021 年 6 月获批挂牌,成立的直接目的是承接原来蚂蚁两家小贷公司中符合监管规定的消费信贷业务。

根据几部网贷、小贷监管规定或者通知的要求,消费金融公司资本充足率要求为 10%,中信证券测算按照蚂蚁消金初始 80 亿元注册资本规模,其最大自营贷款规模约为 1000 亿元、增资后约为 2400 亿元,联合贷款承接规模将由 3500 亿元增加至 8000 亿元。

公开数据显示截至 2020 年 6 月末,蚂蚁集团消费贷款余额为 1.7 万亿元。去年 6 月,银保监会批准了蚂蚁作为大股东的网商银行增资扩股申请。目前从业务重要性来讲,蚂蚁集团已申请但未获批的包括钱塘征信的征信牌照,蚂蚁集团整体申设的金控牌照。

目前市场仍只能照例从阿里集团的财报或者其他上市持股方的不定期报告中,一窥蚂蚁集团或者蚂蚁消金的经营情况。其中,蚂蚁消金已经在 2022 年前三季度扭亏,盈利 11.05 亿元(扣非净利润 3.86 亿元)。此前 2021 年半年净亏 10.66 亿元。

蚂蚁集团方面,基于美国通用会计准则,蚂蚁集团 2022 年上半年净利润约为 185.12 亿元、同比下滑 44%,除了自身业务调整关系,2021 年蚂蚁投资的 Zomato、Bukalapak、Kakao Pay 和 Paytm 等公司批量上市推高了账面利润基数。

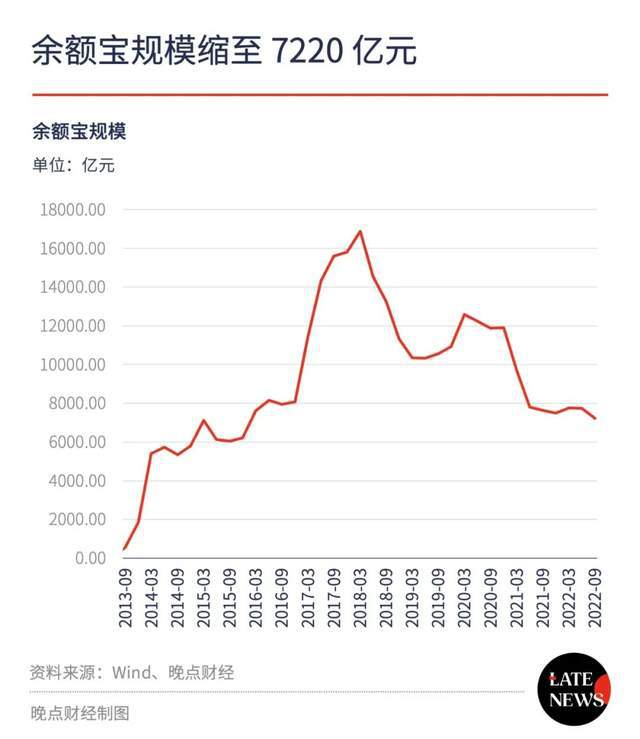

在这期间,余额宝规模从 2020 年底的 11908 亿元缩水至 2022 年三季度末的 7220 亿元。蚂蚁代销的股票型基金和混合型基金规模,在 2022 年三季度末降至 5673 亿元,同比下滑 17%、环比下滑 13%。(龚方毅)

附蚂蚁消金股东名单及增资后的出资比例(红色为参与本次增资):蚂蚁集团 50%、杭州金投数科 10%、南洋商业银行 6.491%、舜宇光学 6%、传化智联 5.01%、鱼跃医疗 4.99%、国泰世华银行 4.324%、宁德时代 3.46%、广州博冠 3.344%、千方科技 3.031%、中国华融 2.158%、重庆农信 1.192%。