文吴俊宇

编辑谢丽容

1 月 3 日,2023 年A股开盘首日迎来开门红。中国移动(600941.SH)、中国电信(601728.SH)、中国联通(600050.SH)为代表的三大电信运营商作为数字经济、信创领域的重点企业,也迎来大涨。

截至 1 月 3 日收盘时,中国联通涨停,中国移动涨 6.3%,中国电信涨 3.8%。1 月 4 日,中国移动、中国移动、中国联通延续涨势——1 月 4 日收盘数据显示,中国移动涨 2.0%,中国电信涨 0.7%,中国联通涨 1.8%。

截至 4 日收盘时,上证综指上涨 0.2%,收复 3100 点整数关,报于 3124 点。深证成指上涨 0.2%,创业板指数下跌 0.4%。其中,金融、地产、酒店旅游、电子信息等板块涨幅居前。煤炭、有色金属、化工、生物制药等板块跌幅居前。数字经济板块上涨 1.5%,信创概念上涨 1.5%。两大板块涨幅仍高于大盘。

2022 年疫情持续影响,但三大电信运营商仍保持了稳健的经营业绩。2022 年前三季度,中国移动整体营收增速 11.7%,净利润增速 11.7%;中国电信整体营收增速 9.6%,净利润增速 7.4%;中国联通整体营收增速 6.8%,净利润增速 15.6%。

在基本盘稳固的情况下,三大电信运营商的 5G、云两大新业务在 2022 年取得了较大突破。5G 商业化在持续加速,政企 5G To B 业务为传统通信业务带来了新增长点。数字经济和自主信创背景下,中国移动、中国电信、中国联通的云计算业务连续三个季度保持 100% 以上增速。

基本盘稳固,云、网两大新业务受益政策红利且取得实际进展,这是市场关注三大电信运营商的两大核心原因。

受益政策红利

所谓“信创”,指的是“信息技术应用创新产业”,核心是实现信息技术领域的自主可控,保障国家信息安全。2022 年 12 月初,三大电信运营商发布三季度业绩报告后,接连召开了业绩说明会。中国移动、中国电信、中国联通管理层均提到了卡位数字经济、安全可信、自主可控等趋势的战略布局。

除了信创政策,2021 年电信运营商加速“云网融合”,2022 年“东数西算”加速落地。电信运营商在多重国家政策的支撑下,正在逐渐走到前台——成为数字经济云网基础设施的整合者。

“东数西算”政策引导下,国内将构建统一的算力网络体系,东部算力需求将被引导到西部。一批数据中心将在西部建设。三大电信运营商,正在成为数据中心的重要建设者。

按“云网融合”政策规划,电信运营商将是国家数字经济的基础设施,统一向全社会提供算力资源、网络资源。

有数字化企业高管对《财经十一人》表示,数据要素如同土地、劳动力、资本、技术一样,被视为重要生产要素。作为国家的战略资源与核心资产,数据要素需要掌握在安全可信的企业手中。传输存储数据要素的算力网络、通信网络,也需要由“国家队”主导。因此,中国电信、中国移动、中国联通或中国电子等国资背景数字化企业扮演的角色将愈加重要。

受益于政策红利,电信运营商正在重新被市场认知。中国联通管理层在 2022 年三季度业绩说明会中称,传统的估值模型无法反映出电信运营商的真实价值。5G 和数字经济为电信运营商提供了转型升级、动能调整、价值提升的空间。中金公司在最新研究中则称,投资者对上市国企的价值认知的逐步改善。电信运营商作为优质国央企资产正在价值修复。

为顺应政策引导,三大运营商为 5G 网络和数据中心建设方面投入了庞大的资本开支:2022 年上半年,中国移动资本开支为 920 亿元。按照中国移动此前公布的计划,全年资本开支 1852 亿元中,5G 支出为 1100 亿元,752 亿元为云与数字化支出。中国电信同期累计资本开支 417 亿元,5G 投资 175 亿元,云业务、数据中心、产业数字化相关投入共 179 亿元,投入力度超过 5G 投资。

这些投资在 5G 和云计算领域带来了实际的产品投入和市场转化。

主导云网市场

中国电信、中国移动、中国联通的巨大投入实际产出了主导市场的产品:一是 5G 网络,二是算力网络。

在 5G 网络方面,三大运营商已经具备垄断能力。数字经济高度依赖网络传输,这意味着三大运营商可以收取网络传输费用。

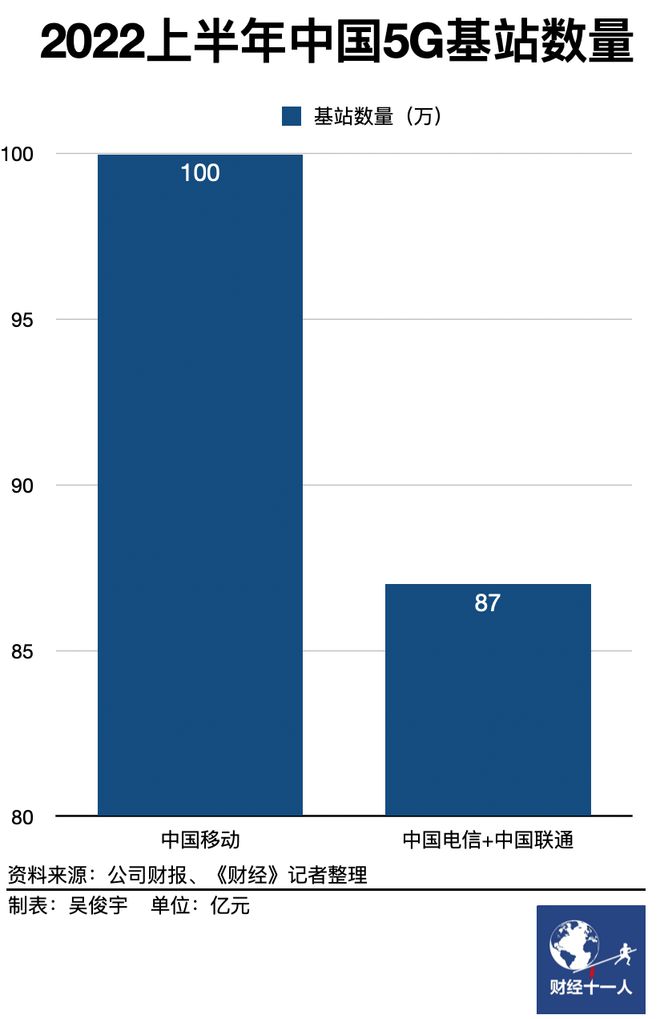

工信部数据显示,截至 2022 年 9 月末,中国 5G 基站数已达到 222 万个。目前占全球 5G 基站数超过 60%。工信部推测,未来 2 年-3 年,国内 5G 基站将保持年均 60 万站以上的建设节奏。三大运营商 2022 年上半年业绩报告则显示,中国移动在 2022 年上半年累计开通 5G 基站超过 100 万个。中国电信与中国联通共建共享 5G 网络基站,2022 年上半年共建共享 5G 基站 18 万个,在用 5G 基站达到 87 万个。

运营商网络基础设施的规模效益也在逐渐凸现。一位数据中心技术人士此前曾对《财经十一人》表示,所有云厂商都需要向电信运营商支付高额网络带宽费用。数据中心综合运营成本主要包括能源电力、网络传输、硬件摊销三部分。其中能源电力成本超过 50%,网络带宽费用约占 30%。百万台服务器的企业,每年网络带宽成本就高达数十亿元,这意味着其大部分利润都被用于支付网络费用。

随着 5G 商用加速,数字化对网络带宽的消耗持续增长,电信运营商的网络带宽收入还将进一步增长。

此前中国移动管理层公开表示,2020 年-2022 年是 5G 投资建设高峰期,2022 年是 5G 投资高峰期最后一年。随着 5G 投入高峰期基本结束,资本开支占收比将逐渐下降。此外,电信运营商节省的资本开支将投入到云计算和技术研发之中。这带来的影响是,5G 商业化将提速,收入兑现期将来临。

在算力网络方面,三大运营商在市场中虽然暂时没有垄断市场,但正在借助政策优势扩大自身影响力,并引发了市场剧烈调整。这带来的结果是,2022 年,在云计算市场,阿里云、腾讯云、华为云暂时进入战略收缩阶段,而中国移动、中国联通、中国电信转为战略性扩张状态。

值得注意的是,三大运营商本身就是 IDC 数据中心基础设施的主导者。电信运营商掌握了全国 54% 的数据中心机房,还在“东数西算”政策下进一步在全国扩建数据中心。截至 2022 年上半年,中国移动对外可用 IDC 机架达 42.9 万架,中国电信 IDC 机架达到 48.7 万架,中国联通 IDC 机架数量为 32.9 万架 。阿里云、腾讯云、华为云等云厂商除了自建机房,需要大量租赁电信运营商的部分数据中心机房。

运营商云还在成为越来越多政府数字化项目的总包商。《财经十一人》2022 年 8 月曾根据启信宝“全国招投标信息”系统查阅近一年来 1 亿元以上的政企数字化大单。数据显示,中国电信获得订单 104 个、中国移动 68 个、中国联通 34 个,阿里云 9 个、腾讯云 9 个(注:不完全统计,大量政府采购项目未公示,因此统计只包含已公开部分)。电信运营商的拿单量已经远远超过阿里、腾讯等云厂商。

一位互联网云厂商资深人士告诉《财经十一人》,目前在政企数字化市场,中国电信、中国移动、中国联通在政府和国企的招投标项目中,因为自主可控和国资背景更容易拿到订单。成为总包商后,三大运营商又会把一部分自身技术无法满足的业务分包给阿里云、华为云、腾讯云等企业。总包商作为大型政企项目的分配者,在大单收益的分配过程中可以获得更大的话语权。

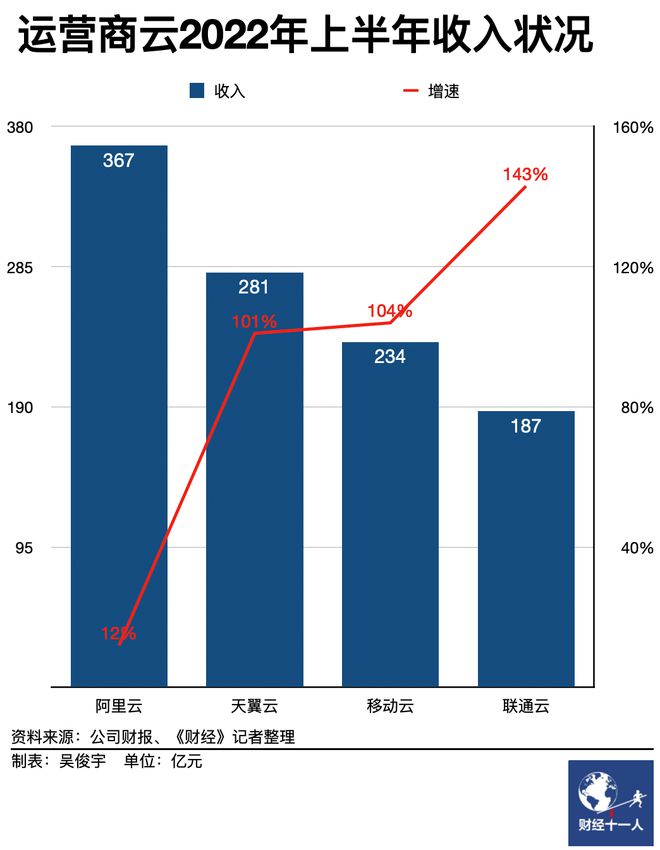

这使得运营商云的收入增速在快速增长,而互联网云厂商的收入增速在下滑。三大运营商 2022 年上半年业绩报告显示,运营商云营收增速均超过 100%。与之相反,国内最大云厂商阿里云 2022 年二、三季度收入增速从去年的 50%-60% 降至 15% 以下。

其中,中国电信旗下天翼云收入 281 亿元,同比增长 101%;移动云收入 234 亿元,同比增长 234%;联通云收入 187 亿元,同比增长 143%。三大运营商 2022 年上半年云业务收入总计 702 亿元,约为阿里云同期 367 亿元收入的两倍。

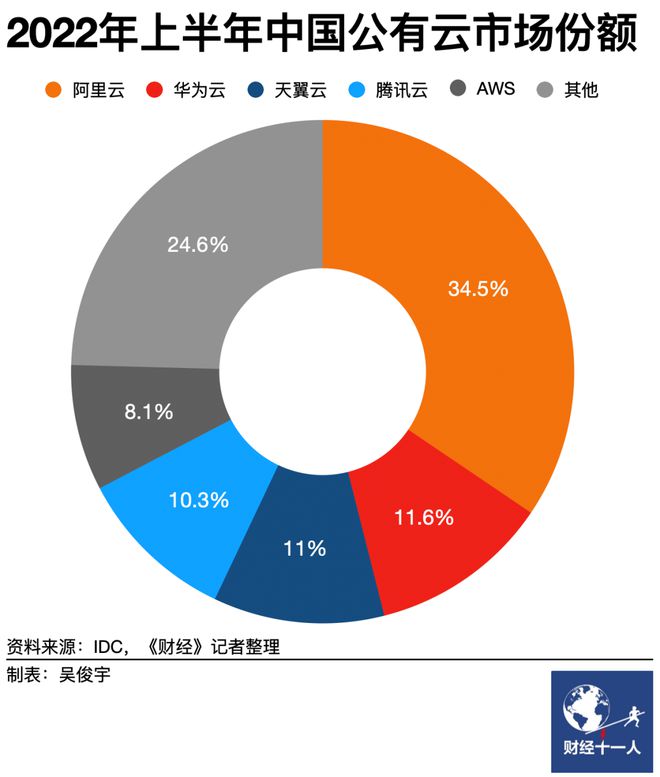

从市场份额来看,运营商云市场份额目前的状态是在扩张,并侵蚀互联网云厂商的份额。国际调研公司 IDC 数据显示,2022 年上半年天翼云在国内公有云市场份额为 11%。天翼云打破了 2017 年以来阿里云、腾讯云长期领先的格局,超越腾讯云成为国内第三大云厂商。移动云目前在公有云市场份额位列第七。

在这个空间广阔的市场,民资队和国家队的合作进一步夯实。2022 年 11 月-12 月,中国移动、中国电信、中国联通分别与一批互联网企业签署了在云计算、数字经济等领域的战略合作协议。其中包括中国电信与阿里的战略合作,中国移动与京东科技的战略合作,中国联通与腾讯、京东、阿里、百度的战略合作。

一位互联网云厂商高管解释,和运营商战略合作现实考量因素之一是,双方可以形成联合体共同获得订单。在他看来,电信运营商是互联网云厂商的集成、销售、服务伙伴。电信运营商手里有云网资源、有政企订单、有政策优势,还有地方公司做售前售后服务。但是,电信运营商对互联网企业的技术也有依赖。强化竞争会导致与运营商无谓的价格战和资源消耗,强化合作反而可以实现互补。

不过,市场普遍认为,电信运营商目前在数字化市场的收入质量、人才储备、技术能力、组织效率仍有待提升。此外,利用国资背景获得市场优势地位的做法,也引发了部分市场人士的担忧。

2023 年开年,市场更关注的是,中国移动、中国电信、中国联通快速扩张获得市场份额后,将如何补足短板,与民营企业形成良性、公平竞争。