作者 Eugenio Catone

编译美股研究社

大家对特斯拉(NASDAQ:TSLA)仍过于乐观了,尽管它的股价整体暴跌 70%,但依旧被严重高估。

01

从众心理

过去几年的扩张性货币政策实际上给股市注入了兴奋剂,这给了任何决定投资股市的人信心。

任何技能都不重要,在 2020 年和 2021 年的某些时候,随机挑选一只科技股就足以在几个月的时间里获得非常不错的利润。

多年亏损的公司突然变成了千载难逢的机会,而属于“创新”行业的公司前景如此光明,人们甚至用杠杆投资它们。

这种普遍的过度自信一直是股市上涨的驱动因素,直到 2021 年底,美联储决定以严格的紧缩货币政策对抗通胀。

从那时起,所有那些价值很少或没有价值的公司都将原形毕露,但在我看来,距离真正低谷还有很长的路要走。

但是,那些书写我们未来的公司的希望都去了哪里呢?特斯拉不应该在其富有魅力的 CEO 的推动下无限增长吗?

在我看来,事实是这些公司从来没有那么有前途,特斯拉也不能幸免。从众心理占据了主导地位,FOMO 也是如此。截至目前,这些公司正在遭遇残酷的现实,因为预期的未来现金流无法证明 2021 年的价格是合理的。

就我而言,我认为特斯拉是最令人震惊的例子,因为谈论它几乎不可能不被侮辱,这是一个非常强烈的信号,这表明了一只股票的不受待见程度。

一般来说,普通特斯拉投资者的观点是基于这样一个事实:电动汽车将是未来,因此特斯拉也将是未来,但没有考虑到特斯拉不是唯一一家销售电动汽车的公司,而是第一家这样做的公司之一。

这与本世纪初导致科技公司泡沫的原因基本相同:互联网是未来,所有科技公司都将是未来。基本上,互联网是未来,但本世纪初的科技公司有多少还在呢?

我并不是说特斯拉会失败,而是说因为电动汽车是未来而投资它是完全错误的,尤其是考虑到它所在的行业。

特斯拉的大部分收入来自汽车销售,这是一个历史上竞争非常激烈的行业。这并不是说你永远都不应该投资特斯拉,而是说你应该在它被低估的时候买入,而不是以任何价格买入,因为它注定是未来。

的确,近年来特斯拉似乎没有感受到竞争的冲击,但这种情况能持续多久呢?拥有数十年经验的汽车制造商真的有可能开发出不如特斯拉吸引人的电动汽车吗?

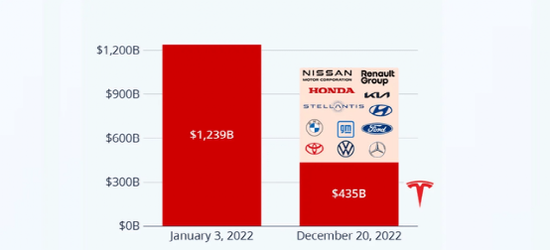

在我看来,这是不可能的,市场份额的急剧下降就是证据。新型经济实惠的电动汽车正日益成为现实,市场上的选择也越来越多。尽管如此,特斯拉仍然是世界上最重要的汽车公司,尽管它遭受了严重的衰退。至少从市值来看是这样的。

弗雷德·兰伯特,electrek.co

无论如何,在利率上升可能伴随经济衰退的环境下,我看不出一家汽车公司以 43,990 美元的最低价格销售汽车能有多好。

更重要的是,在我看来,与其他汽车制造商相比,特斯拉的价值明显超出了规模,相信这是不可持续的,而且是不合理的。

一家汽车制造商的价值如何能接近其他所有汽车制造商的总和?这简直荒谬。

需求的第一次放缓已经显而易见,而且来自美国,在这种情况下,年底前购买 Model X 或 Model S 的人可以享受 7500 美元的折扣和 1 万美元的免费超级充电里程,在我看来,这是一个迹象,特斯拉的竞争优势正在慢慢消失,由于过度的行业竞争。

02

对马斯克的质疑

每个人都开始相信特斯拉的原因之一,是因为其领导人埃隆·马斯克(Elon Musk)的魅力,他是世界上最著名的争议人物之一。在投机泡沫的巅峰时期,特斯拉的每股价格只需要发一条推文就能飙升。

起初,我认为特斯拉的首席执行官是它最大的资产。然而,到目前为止,有一些情况使我推翻了我最初的观点。主要有三个原因。

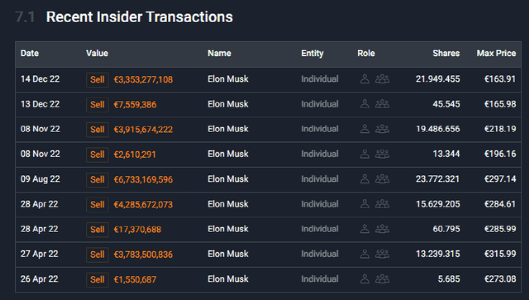

他正在出售特斯拉的股份

马斯克几个月来一直在抛售他的股票,这当然是一个需要考虑的因素。

simplywall.st

对首席执行官的信心也体现在他公司的经营中,看到只有销售而没有购买当然不是令人鼓舞的。我并不是说一家公司的首席执行官不能出售任何股票,而是说在这么短的时间内出售这么多股票会让股东产生合理的怀疑。

他的这种态度是导致特斯拉在短短几周内暴跌近 50% 的原因之一。他最近表示,在 2024 年之前他不会再出售任何股票。我们将看看情况是否如此。他已经在 2022 年 4 月表示,他将停止出售股票来为收购推特提供资金。

市值目标并不能说服我

读了 2022 年第三季度的收益电话会议记录,我对马斯克关于市值目标的话感到非常困惑。在我看来,它们不仅不现实,而且断章取义:

几年前,我在财报电话会议上说过,我认为特斯拉的价值有可能超过苹果(NASDAQ:AAPL),我认为苹果当时是市场上市值最高的公司。当时,我想大概是 7000 亿美元。我说过这需要令人难以置信的执行力,至少需要一些运气,我们不仅做到了这一点。

事实上,特斯拉当时的市值已经超过了苹果。现在,我们认为我们可以远远超过苹果目前的市值。事实上,我看到了特斯拉的潜在路径,其价值超过了苹果和沙特阿美的总和。所以现在这并不意味着它会发生,或者会很容易。

事实上,我认为这将是非常困难的。这需要大量的工作,一些非常有创意的新产品,管理扩张,还有永远的运气。但这是我第一次看到,我看到了特斯拉的前景,比如说,它的价值大约是沙特阿美(Saudi Aramco)的两倍。我认为这是-我还没有看到。

我的观点是,市值目标不是很有意义,因为从长期角度来看,它们无关紧要,因为后者主要取决于公司能赚多少钱。

收益和自由现金流是唯一重要的东西,市值只是一个结果。此外,根据市值将特斯拉与苹果和沙特阿美进行比较是完全断章取义的,因为这种比较根本站不住脚。我给你们一张表,让你们明白我的意思。

根据这些数据,你认为特斯拉的市值可能会达到苹果和沙特阿美的总和吗?在我看来,特斯拉的市值/FCF 为 43.16,仍然被高估了,考虑到它所在的行业,在 10 年内回到 1 万亿美元的市值已经是一个巨大的成功。从长远来看,重要的是产生的自由现金流,所以我不明白市值目标的意义,除了鼓舞特斯拉的粉丝。

收购 Twitter 对特斯拉造成严重破坏

特斯拉股东对收购推特表示不满,因为这增加了他们的 CEO 的额外承诺,除了这两家公司之外,他还必须管理 Space x。此外,应该认为马斯克收购推特是通过出售特斯拉股票来融资的,这对股东来说是一个进一步的负面信号。我不怀疑马斯克能尽他所能处理好这件事,但这些担忧是完全有道理的。与去年相比,他对特斯拉的态度正在发生变化,股东们也注意到了这一点。

03

特斯拉值多少钱?

在我之前的文章中,我已经计算了我对特斯拉的公允价值,然而,我认为大约三个月后,更新是必要的。之前,我在最可能的情况下计算出的公允价值约为 110 美元。

到目前为止,我认为我过于乐观了。几天前我的目标价确实达到了,但我没想到市场情绪会发生如此突然的变化。我的印象是,人们对特斯拉品牌的认知正在发生变化,激烈的竞争当然不会有什么帮助。

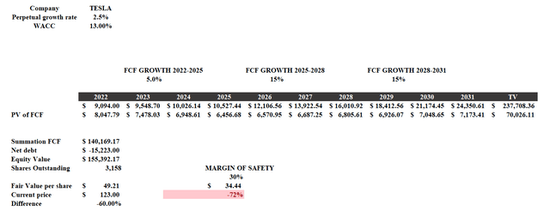

新的公允价值仍将通过折现现金流计算,但显然投入将发生变化。

-

WACC 将等于股权成本,因为特斯拉的净债务为负。后者的贝塔系数为 1.91,国家市场风险溢价为 4.20%,无风险利率为4%,竞争带来的额外风险为1%。结果是 13%,相当高,但在我看来是合理的。投资特斯拉是有风险的,要求高于市场平均水平的回报是合理的。

-

2022 年的自由现金流是 TIKR 终端分析师的估计。从 2022 年到 2025 年,我只考虑5% 的增长,因为我预计经济即将放缓,特斯拉等极易受商业周期影响的公司将是主要的输家。在经济衰退期间,有多少人能买到昂贵的汽车?

-

根据我的估计,从 2025 年到 2031 年,自由现金流的增长率将为 15%。在我看来,这也是一个过于乐观的估计,我准备在未来下调它。

-

净债务和未发行股票通过 TIKR 终端获得。

折现现金流

考虑到所有这些因素,特斯拉的公允价值仅为每股 49.21 美元。对估值的权衡是非常高的。

当然,进入的增长率与过去的增长率不一致,但人们也必须考虑到,这个模型估计的自由现金流是恒定的和不断增加的,这在汽车行业几乎是不可能的。

总而言之,实际增长可能比输入的要高,但我怀疑特斯拉在汽车领域的经营能否有如此稳定的现金来源。

我认为特斯拉是大规模刺激经济后产生的投机泡沫的缩影。就像所有的泡沫一样,迟早会破裂,特斯拉现在就是这样。

虽然我认为 50 美元是一个合理的价格,但我个人不会以这个价格投资,因为我相信目前市场上有更好的机会。特斯拉狂热已经结束,一条推文不太可能挽救局面。