另一起恒大造车?

@科技新知 原创

作者丨主木

编辑丨伊页

2022 年的中国半导体行业,进入了一种颇有挑战的态势。

一方面,世界各国接连施政引导制造业回流,进一步撕开全球化裂缝,国内半导体人才流失严重;另一方面,本土半导体虽然保持着朝阳势头发展火热,但近期境外媒体《彭博社》传出国内相关部门正在讨论取消对半导体行业进行直接补贴的消息。

万马齐喑之际,曾经的黑电巨头、屏幕面板厂商 TCL 逆势而上,为自己打造了一个全新标签,半导体全产业链第一股。

不过细看 TCL 的布局逻辑以及发展趋势,发现其追求的更多是大而全,挥金占坑,在核心技术实力上还缺少沉淀。

从整个产业链结构来看,半导体上游包含半导体设备及零部件、半导体材料等支撑性产业,中游包括芯片设计、制造和封测三大环节,下游包含消费电子、通讯、人工智能、新能源、数据中心、物联网等多种应用领域。

按照常规逻辑,各个环节除了需要巨额资金在基础设施上投入外,研发投入、市场搭建更是吞金无数且成功概率极低。国内包括中芯国际、华为在内的巨头企业,均是布局了某一环节,全球目前也只有三星、LG 等少数企业做到了全产业链涉及。

如今 TCL 的高举高打,在行业不景气的大背景下,很有可能会拉长其投资周期,拖累集团整体业绩。

一年搭起整条链

从时间线上来看,TCL 半导体业务的搭建可谓是极其迅速。

2020 年 7 月,TCL 借助中环集团(现更名 TCL 中环)混改契机,瞄准半导体上游供应链,耗资百亿拿下其 100% 的股权,打入半导体大硅片领域;

8 个月后,TCL 科技和 TCL 实业共同设立 TCL 微芯,投资成立了摩星半导体,布局多媒体 SoC、显示驱动芯片、TCON 芯片、TDDI、PMIC 等设计相关领域;

同年 5 月,TCL 对天津环鑫半导体(中环股份子公司)增资 5.67 亿元,TCL 微芯拿下 55% 的股份,主要从事 SoC 芯片、半导体整流芯片、功率芯片等芯片的研发与制造业务。

不到一年时间,TCL 在半导体领域便打造出一个闭环:中环集团掌握芯片上游原材料,摩星半导体打造显示驱动芯片设计,环鑫半导体实现半导体材料和器件的制作,再由 TCL 终端设备对芯片进行产品层面的应用。

只是细看上述三家公司主体,TCL 虽掌握绝对话语权,但其介入方式均为资金入股,也就是所谓的“买买买”。

不能否认这种模式在跨界进入半导体的热潮中,确实能够快速获得一定存在感,但与华为、格力等企业从单个领域切入,专注一环的策略相比,TCL 的做法着实有些激进。

而在‘科技新知’看来,TCL 选择这种模式的底层逻辑无非两点:

首先,作为目前家电行业中的头部厂商,TCL 电视出货以及代工规模颇大,形成出货品类繁杂的现状。而作为代工厂,其他各品牌对于 IC 芯片规格、工艺节点、产能要求各不相同,因此 TCL 在供应链管控上会盘根错节,即便花费高额成本也不一定能得到让各方都满意的 IC 芯片。

全产业链布局一方面可以根据需求端的要求进行定制、生产芯片;另一方面供给端也能更好地把控 IC 芯片的整体质量,提供更为稳定的产品。

其次,搭建半导体芯片产业链,也能够让 TCL 更好地推动产品升级。简单来说,TCL 作为以黑电产品驱动业绩的企业,核心技术还是 OLED、MiniLED 以及 Micro-LED 等新型显示技术,而自研芯片可以使芯片与显示技术在融合调教上更为方便、全面,更有机会打造出变革性产品,解决近年来终端出货疲软的问题。

不仅如此,自建半导体芯片供应链也能帮助 TCL 在 AI×IoT 上有所加速。通过 AI 芯片等新技术赋能产品,打通全屋智能的家居物联网布局,正是该战略中不可或缺的一部分。

但 TCL 这种“买出来”的看似完美的闭环模式是否行得通呢?

不再“向钱看”的造芯路

往前追溯,这不是 TCL 第一次跨界进入芯片行业,早在 2015 年就有过相关尝试。

当时 TCL 电子花费 2921.40 万美元入股了国产多媒体 SoC 芯片巨头,也是其终端产品的芯片供货商晶晨半导体,获得 13.8% 的股权。但后续晶晨半导体上市后,TCL 便开始逐渐减持,前不久 TCL 集团发布公告称已不再持有晶晨半导体任何股权。除了晶晨半导体外,2018 年 TCL 还参与了寒武纪B轮融资,持有约 0.6% 的股权。

而 TCL 投资这两家企业以及后续减持的原因十分一致,“TCL 投资看中的是两家的发展前景和战略价值,一方面有利于 TCL 触及把握芯片这一全球科技版图中的关键战略节点,并与其现有半导体显示产业形成良好的协同效应。但更是想要这些投资项目能够顺利上市,带来不错的财务投资收益,也能进一步优化 TCL 集团资产配置效率。”一位资深半导体业内人士总结道。

虽然 TCL 向外界宣扬这两次投资的目的是规划高端芯片研发,但当时投资寒武纪也是由 TCL 科技旗下金融投资业务板块的 TCL 创投来完成的,后续对晨晶半导体的减持 TCL 也解释为聚焦主业需要资金。所以可以断定 TCL 早期对晨晶半导体以及寒武纪的投资,仅为一次金融投资而非技术投资。

那么回到现在,TCL 新打造的这套闭环产业链是否坚固呢?

首先,TCL 中环作为硅料龙头,无论是产能还是出货量在市场都有一定话语权。且相比之前投资晶晨和寒武纪,TCL 在中环上投入更大,仅是前期收购就耗资百亿,后续在扩产、扩建等方面投入更是源源不断,甚至用更名来展现决心。

当然最主要的原因,还是因为与晶晨半导体和寒武纪的业绩连年亏损相比,TCL 中环近些年营收、利润可观稳定且增长迅速,算得上是 TCL 的一个“金钵钵”,所以短期内基本没有套现获利离场的可能。

再看摩星半导体和环鑫半导体,可以说都是 TCL 的亲儿子,一个由集团 CTO 闫晓林亲自带队组建,一个是 TCL 中环旗下的全资子公司。TCL 对两家公司的直接管理保证了前期投入小的同时,也能实现未来成本可控。并且两家公司在设计与制造环节可以进行紧密配合,提高整体运转效率。

所以在‘科技新知’看来,TCL 目前的半导体产业链布局与此前大有不同。TCL 中环的加持,使得其几乎完全抛弃了资金投资获利的想法,再加上对芯片设计、制造环节的完全可控,短期内 TCL 组建的半导体全产业链闭环还算坚固。

只是需要注意的是,这并不意味 TCL 能够顺畅地实现“造芯梦”。

可以乐观,但不能自负

TCL 从零开始造芯,耗费的不仅是金钱,更多的是要弥补人才和技术差距。

不容忽视的事实是,TCL 半导体产业链上的三家主要公司,除了 TCL 中环是硅片行业龙头企业之外,其他两家企业在芯片设计和制造领域,即便是与国内企业相比都存在相当大的差距。

例如在芯片设计环节,华为海思作为国内顶级芯片设计企业,从 2004 年便开始组建研发团队,目前人才储备已经超过 7000 人,并且在设计方面海思也已经步入 7nm 这个顶端级别的行列;联发科也是如此,经过数十年研发才达到 7nm 的水平。

芯片制造环节更不必多说,国内的绝对龙头中芯国际,举全行业之力目前也只能量产 14nm 芯片。

不过对于 TCL 来说,在电视、智能家居等非手机智能终端应用上,可能不需要这种顶级设计技术,采用更为成熟的 40nm 甚至 65nm 技术便可。但即便如此,整个芯片设计、制造过程也需要耗时费力。

这就导致目前的 TCL,始终拿不出一款真正意义上的自研芯片。

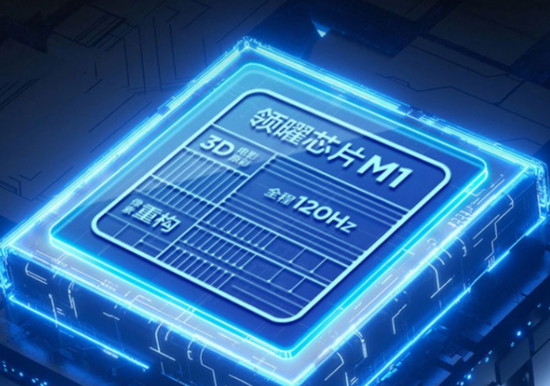

当然,前不久 TCL 为领曜芯片 M1 在宣传上打上了自主研发的标签,但深究起来也有猫腻。从宣传图片上可以看到一排很小的文字,表示领曜芯片 M1 为产品机型的推广名称。而从 TCL 旗下采用该芯片的电视产品特性来看,领曜芯片 M1 与联发科的 MT9652 芯片性能基本无差。

另外在摩星半导体官方网站的芯片产品和应用方案介绍栏上,也未见关于此芯片任何介绍。所以就存在一种可能,领曜芯片 M1 其实是在 MT9652 机芯上定制所得,甚至可以更激进地理解为换名而来。

站在整个行业角度,国内半导体行业公认有两个主要难点,一是产业链各个环节的不成熟,导致下游企业对国产芯片的不信任。

中科创星投资总监曾感慨道,“刚入行时做的一款产品,国内已经经历过几年的迭代了,但我们在推这颗芯片的时候,行业的最终用户不接受国产品牌,即使整个行业都知道国产的芯片也很好,但仍不能用自己的品牌去销售,因为最终端的客户就认为国外的产品比国内的好。”

不过这一点对于实现全产业链布局的 TCL 来说算不上难题,未来可通过营销等手段实现产销闭环。

关键在于第二个难点,技术人才的资金投入和沉淀。因为对于 TCL 来说,布局全产业链一方面需要投入与专攻一环的企业相比更多的资金,另一方面也意味着需要吸纳不同领域的人才,沉淀更多不同技术,承担更大的风险,就像当初的恒大跨界造车一样。

并且半导体行业对芯片设计人员、技术人员的要求跟汽车行业相比只高不低。且当下国内相对比较成熟的技术人员并不多,二三线企业基本都是以反向为主,直白一点讲就是抄一线企业一些相对成熟的芯片,短期内做不出来高水平的产品,设计人员也得不到快速成长,不能形成一个良性循环。

并且全球范围内各国开始激励半导体行业人才回流后,国内人才会更为稀有。如果 TCL 不能从海思、联发科、中芯国际等领域内的巨头手中夺下一些核心人才,单靠自己培养,那么其自主研发芯片之路,只能说是道阻且长。

最后需要注意的是,当下传出半导体行业暂停直接补贴的传闻,如果属实的话,也会对 TCL 在资金投入上造成一定影响。

TCL 在芯片和显示两个核心技术领域同时布局,取得了一定的成就,非常难得。不过,也需要看到,无论是芯片还是显示,都是资本和技术密集型产业,并且回报周期长。TCL 在芯片领域虽然进行了全产业链的布局,但无论是技术、产能还是盈利能力,都需要进一步提高,只做表面工程的话,不无可能沦为下一个恒大汽车。