兔年春节已经进入倒计时。

在大城市经历过三年就地过年的年轻人,马上就要开启回老家的步伐了。但给家人、亲戚朋友送礼,却不是一件容易事。

对于年轻人来说,送礼就要送出独特性,最好兼具仪式感与高级感,不落俗,让收礼的人感受到自己的用心。但对老家人来说,什么都比不上实用,从大城市回去的年轻人在送礼这件事上总是磕磕绊绊。

不过,伴随着近几年,人们对于健康的重视提升到前所未有的高度,作为承载对健康最美好追求的“每日坚果”正成为新的消费趋势与潮流。在各家品牌的共同助推下,每日坚果这一品类也逐渐打入了节庆消费场景,成为年轻人送礼的首选。

事实上,每日坚果今日赛道的火爆,实际上离不开背后最大的功臣——沃隆食品。早在 2015 年,沃隆率先实现由单一大包装到混合小包装的变革,开创“混合坚果”品类、售出超 10 亿袋,坐上了行业第一的宝座。

但时至今日,提及每日坚果,消费者脑海中想到的第一品牌或许是洽洽食品、良品铺子、三只松鼠和百草味,却鲜有人再能够想起沃隆食品。

1 月 6 日,青岛沃隆食品有限公司递交首次公开发行股票招股说明书(上会稿),拟冲刺上交所 IPO 上市。这也得以让外界窥探到,这家行业先行者的成长路径。

本文将从以下几个方面进行探讨:

1. 从行业第一到行业老三,“坚果大队长”经历了什么?

2. 逐渐掉队的沃隆食品,折戟在哪里?

3. 每日系列新品频出,登上资本市场的沃隆食品能否如愿?

早在去年的 6 月 25 日,中国证监会官网就披露了青岛沃隆食品股份有限公司首次公开发行股票的招股说明书(申报稿)。按照计划,沃隆食品拟在上海证券交易所主板上市。

半年之后,沃隆食品收到了证监会的反馈意见,而应反馈意见要求,沃隆需要说明营业收入呈下降趋势的原因及合理性、市场占有率下降的原因及合理性,并阐述是否存在影响发行人持续盈利能力的事项。

根据上市流程来看,一般而言,反馈意见是上市一个必要的环节。不过,反馈意见一般会显示证监会认为有瑕疵或者不符合 IPO 条件的各种问题。

对于沃隆食品而言,营收的下降趋势和市占率的下降是现下正面临着的严峻问题。

根据前瞻产业研究院的一组调研数据显示,2019 年以前,沃隆在混合坚果行业中市场份额最高,2019 年达到 13%,位居行业第一;2020 年市场份额为 7.6%,行业排名第三;2021 年市场份额为 7.2%,行业排名第三。

可以看出,沃隆的市占率连续 3 年下降,已经从冠军滑落到季军的位置上。

对比其他几家同行,沃隆食品成立的时间并不长,据招股书显示,沃隆食品的前身成立于 2016 年 5 月。而根据此前新闻报道的说法,沃隆品牌创建于 2012 年,并于 2015 年推出“每日坚果”系列产品。

而创始人进入坚果行业的时间就更久一些。

杨国庆早在 2007 年进入坚果行业,创业初期,做的是坚果贸易相关工作。一次与外国朋友聊天的偶然机会中受到启发:外国人不吃带壳的坚果。

彼时,中国坚果市场大多单品类、大包装,且节庆属性较强。于是,沃隆对于进行了“微创新”——从营养角度出发,将美国杏仁、越南腰果、澳洲夏威夷果、巴西松子等 6 种坚果果脯科学配比,25g 独立小包装的“沃隆每日坚果”就此诞生。

2015 年,“每日坚果”一上市便风靡一时,一度供不应求。

沃隆只用了不到 5 年时间,便成为每日坚果细分市场的领导者,2019 年以 13% 的市场份额稳居第一,以 10 亿元级别的规模在巨头林立的休闲零食行业立足。

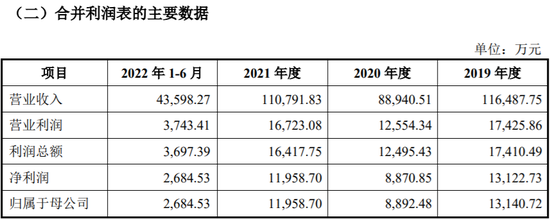

根据招股书显示,沃隆食品 2019 年、2020 年和 2021 年的收入分别为 11.65 亿元、8.89 亿元和 11.08 亿元;净利润分别为 1.31 亿元、8870.85 万元和 1.20 亿元,扣非后净利润分别为 1.31 亿元、8506.42 万元和 1.18 亿元。

图源:沃隆食品招股书

2019 年-2021 年,公司净利率均超过 10%,在割裂的休闲零食行业,也是处于上游。

而在沃隆食品的带领下,每日坚果这个细分品类近年的增长率,远高于整个休闲零食大盘。行业数据显示,在天猫渠道,每日坚果消费人群在坚果人群的渗透率,从 2017 年的 17% 上升至 2019 年的 47%。

在特劳特的《定位》一书中提到,商业成功的关键是在顾客心智中变得与众不同。定位的终局是“一词占领大脑”,即让品牌成为顾客心智中品类代表,比如“王老吉=预防上火饮料”、“格力=空调”、“苹果=高端手机”等。

得益于沃隆食品“每日坚果”在消费者心目中占据的一定心智优势,这也是其作为市场先行者能够吃下第一口红利的重要原因。

但在近几年,沃隆食品渐渐失去了每日坚果老大的地位。在消费市场上一落千丈,这又是为何?

客观而言,微创新属于一个相对简单的商业模式,只是通过口感和营养价值测试,几乎不用研发和生产,从产品层面上来讲,企业的护城河并不高。

这也是为什么,当沃隆的每日坚果诞生之后,包括洽洽食品、三只松鼠、良品铺子、来伊份、百草味等纷纷布局混合坚果细分赛道,分别推出属于自家的每日坚果产品,推动了坚果赛道的红海竞争。

这也被外界视为,沃隆的“每日坚果”很容易被模仿,导致公司极度缺乏成长性,这也是其失去龙头地位的根本缘由。

但事实却并非如此。

在财经无忌看来,无论是从产品,渠道,还是品牌上,相比较于同行,沃隆在战略方向上都无可厚非,甚至可以说走的都是一条“正确”道路。

在产品上,沃隆食品深知其成功在于每日坚果的成功,而基于“大单品战略”,沃隆都一直试图将每日坚果日常化。

比如,为了依靠品质更好的打动消费者,沃隆是行业内为数不多自建工厂的休闲食品企业。根据报道,在青岛工厂,沃隆实现了原料——加工——分装——成品全过程严格把控,所选坚果原料均源自全球领先产区的优质原料基地,原料可追溯到每一家国外的农场,确保每一袋坚果的品质如一。

图源:沃隆食品招股书

与此同时,为了锁住坚果的营养成分,沃隆还引入先进的烘烤设备和自动化生产线,连续多年通过 BRCGS(食品安全全球标准)体系认证,并获得A级证书……

值得一提的是,沃隆多年来也一直坚持“坚果 +x”的战略,丰富产品品类,比如先后推出“莓莓酸奶烤燕麦”、“每日坚果能量棒”等新健康产品。

从沃隆的数据上来看,可以发现,沃隆食品的主要营收来源是坚果类食品。包含混合坚果、单品坚果、坚果礼盒、含坚果烘焙食品等。在 2019 年、2020 年和 2021 年混合坚果类产品收入占主营业务收入的比例分别为 92.14%、85.73% 和 75.74%,虽然逐年下降,可绝对占比仍然较高。

图源:沃隆食品招股书

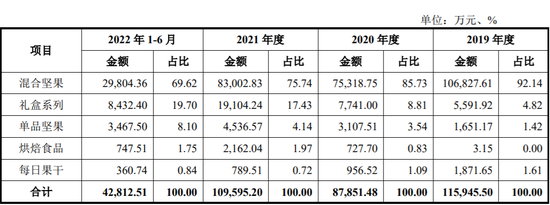

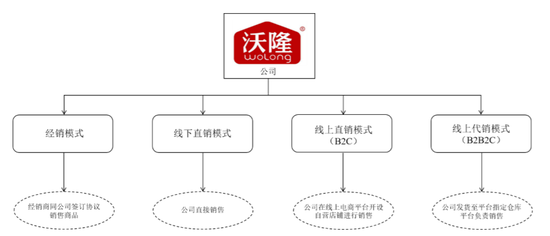

而在渠道上,伴随着近年来线上化的趋势,坚果零食企业都已经不再局限于单一零售渠道,而是追求线上线下协同一体化发展,沃隆也不例外。

据招股书显示,沃隆食品建立了以经销为主、直销为辅,覆盖线上、线下的多渠道销售模式。在报告期内,经销模式收入分别为 9.06 亿、5.53 亿和 6.67 亿元,占主营业务收入的比例分别为 78.14%、62.94% 和 60.87%。线上渠道的主营业务收入分别为 2.02 亿元、2.65 亿元和 3.58 亿元,占比分别为 17.45%、30.21% 和 32.74%,复合增长率为 33.17%,增速较快。

图源:沃隆食品招股书

在品牌上,当新生代消费人群逐渐成为市场主力,沃隆更是将年轻化布局作为一项重要的策略。

比如,我们看到,在年轻人热衷的《都挺好》《扫黑风暴》《谁是凶手》等多部影视剧中影视剧,沃隆均采用了沉浸式的剧情植入;在B站、小红书等社交平台上,明星合作、头部 KOL 带货等方式,沃隆又试图在情感上与这届年轻人建立起强关联。

对比来看,沃隆坚果走的每一步几乎与今日的“坚果一哥”洽洽都是不谋而合。但结果是,洽洽的市占率不断提升,并跃居第一宝座,反而沃隆却在一次次直面消费者的锤炼中,失去了核心竞争力。

究其原因在于“人”,财经无忌认为,沃隆食品缺乏一个有创业精神的团队,或者说缺乏一个强执行力的团队。

这一点从很多方面能看出端倪,比方说,相对于代工厂模式,自建工厂拥有对产品质量更好的把控能力,但沃隆的投诉却始终居高不下,诸如“果仁出现黑色异物”、“坚果中吃出虫子”、“保质期内哈喇变质”、“面包里有头发”等负面,与“沃隆只做好坚果”的定位是不符的。

图源:黑猫投诉平台

还有从 2019 年开始,沃隆食品转战影视剧植入,至今保持着每年 8 至 10 部的植入数量。还聘请流量明星龚俊、排球女将朱婷等为代言人,但却忽略了一个重要问题,增加曝光不等于品牌力的提升,结果正如现状,高企的营销费用占据了研发费用,沃隆食品并没获得期待中的规模效应。

遗憾的是,作为昔日行业的开创者,本就应该是坚果领头羊的沃隆,面对市场激烈的竞争,却在 2021 年提出新的目标——“做坚果中的大队长”。

沃隆食品董事长杨国庆曾表示,新的 slogan 的提出,是希望沃隆食品能在消费者心中成为坚果行业的代表品牌。

然而往世不可追,来世不可待。现在看来,已为时过晚。

毋庸置疑,坚果依旧是一个休闲食品行业里充满想象力的赛道。

一方面,“每天一把坚果瓜子,有益健康”的概念深入人心,正在助推着赛道的不断扩容。战略定位咨询机构里斯数据预测,2030 年,中国坚果市场将达到接近 2000 亿元的市场规模,未来增长潜力巨大。

另一方面,虽然新竞争者不断涌现,但坚果市场格局还未真正形成,广阔的市场仍值深耕。根据公开资料显示,坚果赛道的行业 CR3 还不到 50%。

这些虽然对沃隆食品有着积极的一面,但从招股书中的种种来看,沃隆对于未来的战略却并不清晰。

值得注意的是,沃隆此次募资的 7 亿元,主要用于扩产、渠道建设和补充现金流。其中,2 亿元拟用于品牌形象及全渠道销售网络建设项目。

以线下渠道为例,沃隆预计投资 8972.5 万元,将在华东、华南、华西、华北等区域办事处线下投放 MINI 店投放,直接展示公司全品类产品。计划投放 7500 套 MINI 店,总价 6000 万。

对应来看,在沃隆食品打爆品类后,各家迅速以自我优势做出进化升级,进一步挖掘痛点、细分需求、品质打磨,从而迅速分食市场、超越前浪。

如三只松鼠丰富了产品结构,并创新采用分区锁鲜包装,官宣“全网混合果仁销量第一”;良品铺子则强调“7 日鲜”新鲜概念,依靠供应链优势打破时间壁垒,7 天内现做现发;洽洽每日坚果提出“小黄袋”的区隔标识,同样抓住“新鲜”痛点,提出 2 步新鲜法则应时应季的“采摘鲜”、掌握关键保险技术的“技术鲜”,。

与“后浪”相比,沃隆的短板值得思考,2022 年 5 月,沃隆食品将“每日坚果”升级为“三好坚果”,提出“个头大自然香真干脆”的三好标准,并宣布沃隆每日坚果进入 2.0 时代。

这对于沃隆来说,进入资本市场第一时间就选择开 MINI 店,是否有助于其竞争力的角逐还需要打一个问号。

与此同时,沃隆也开始讲新故事。据招股书,未来三年将致力于坚果烘焙、坚果酱等新产品系列的研发,大力培育国内新型坚果烘培食品的消费市场。沃隆方面称,国内烘焙产品业,对坚果相关原材的深加工产品需求逐渐增大,公司计划购置相关深加工设备,抢占深加工用料市场。

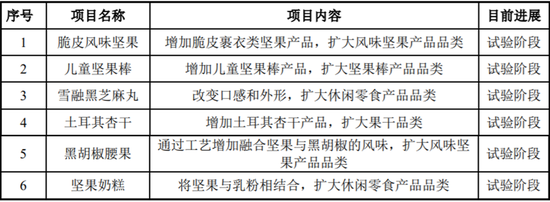

图源:沃隆食品招股书

显然,在坚果还未真正成为国人日常消费品之前,新产品的研发,还需要更多的市场教育,也未必是一条坦途。

在财经无忌看来,如果上市能够让沃隆吸引更新鲜的血液、更现代化的企业制度,或是这位昔日王者能否重回巅峰的重要看点。

“坚果大王”洽洽或为我们提供了一个参考——近几年,在线下,洽洽坚果品类采用了“贴奶”战术,换言之就是在终端“靠近”牛奶销售。具体的措施包括:在一些大城市、客流量比较大、有影响力的终端门店,和伊利、蒙牛等品牌做联合促销、品尝试吃、消费引导等,直播的时候也会和大牌牛奶一起做;在小门店,就把坚果产品和牛奶陈列在一起,引导消费者一起购买。

众所周知,牛奶的铺货率很高,送礼的需求也很多,同时,周转速度又非常快;而洽洽坚果贴着牛奶卖,很自然地就被协同提升到了日常消费属性,很快地带动了铺货率。

“贴奶”战术的创新,正是源自洽洽背后这几年组织调整后带来的绩效、激励以及部门协同上的优化,这是让组织更有战斗力的源泉。

一招鲜,吃得了一时,吃不了一世。如何缩小短板,并扩大优势,这是沃隆需要停下来反思的,也是投资者最为关注的。