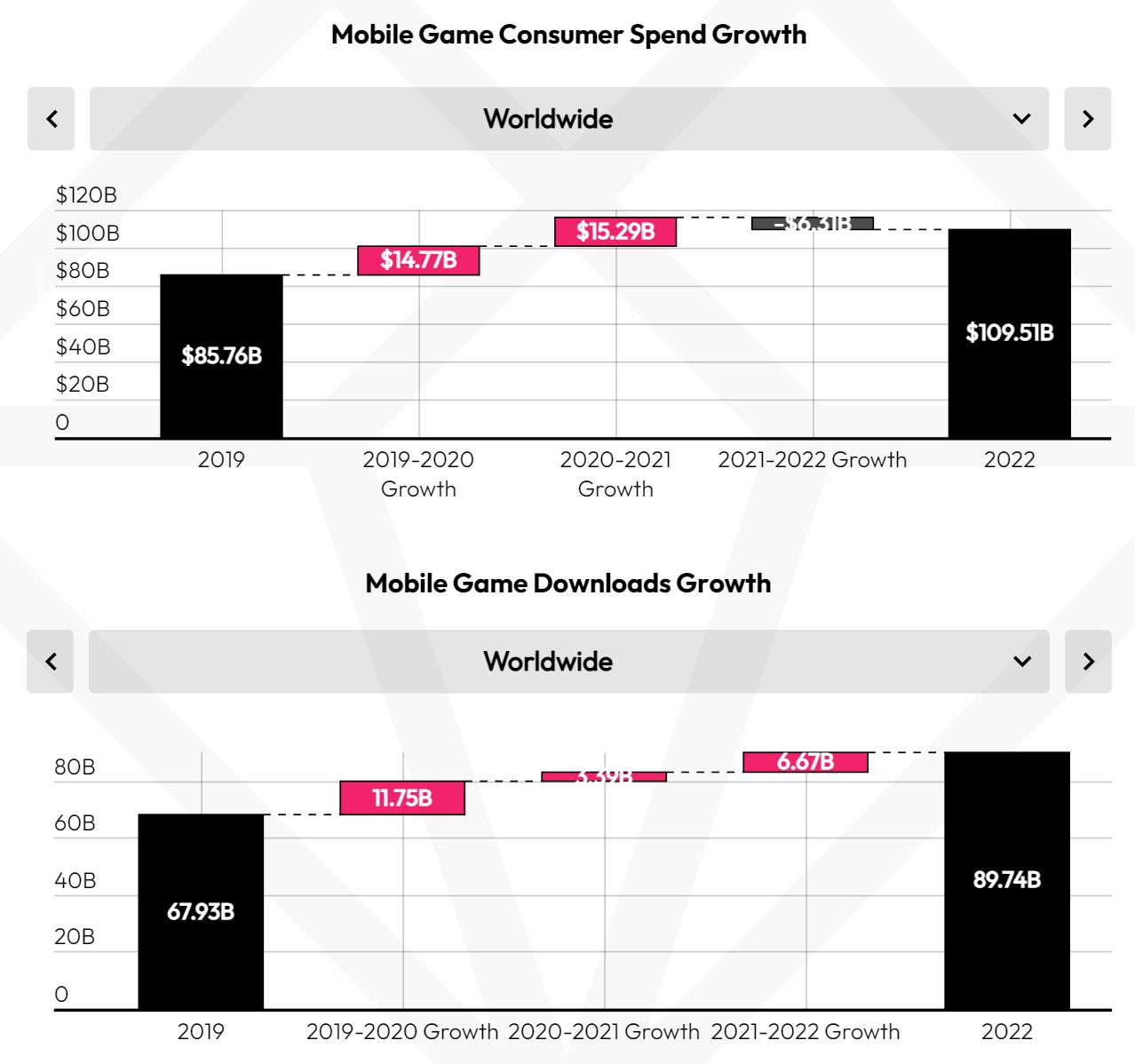

GameLook 报道/移动数据公司 Data.ai 发布的最新报告显示,2022 年移动消费者手游消费额达到 1100 亿美元,同比下滑5%。从区域来看,中国以 424 亿美元占据玩家消费收入冠军,前五名其余四个市场分别是美国(240.2 亿美元)、日本(131 亿美元)、韩国(52.8 亿美元)和德国(24.7 亿美元)。

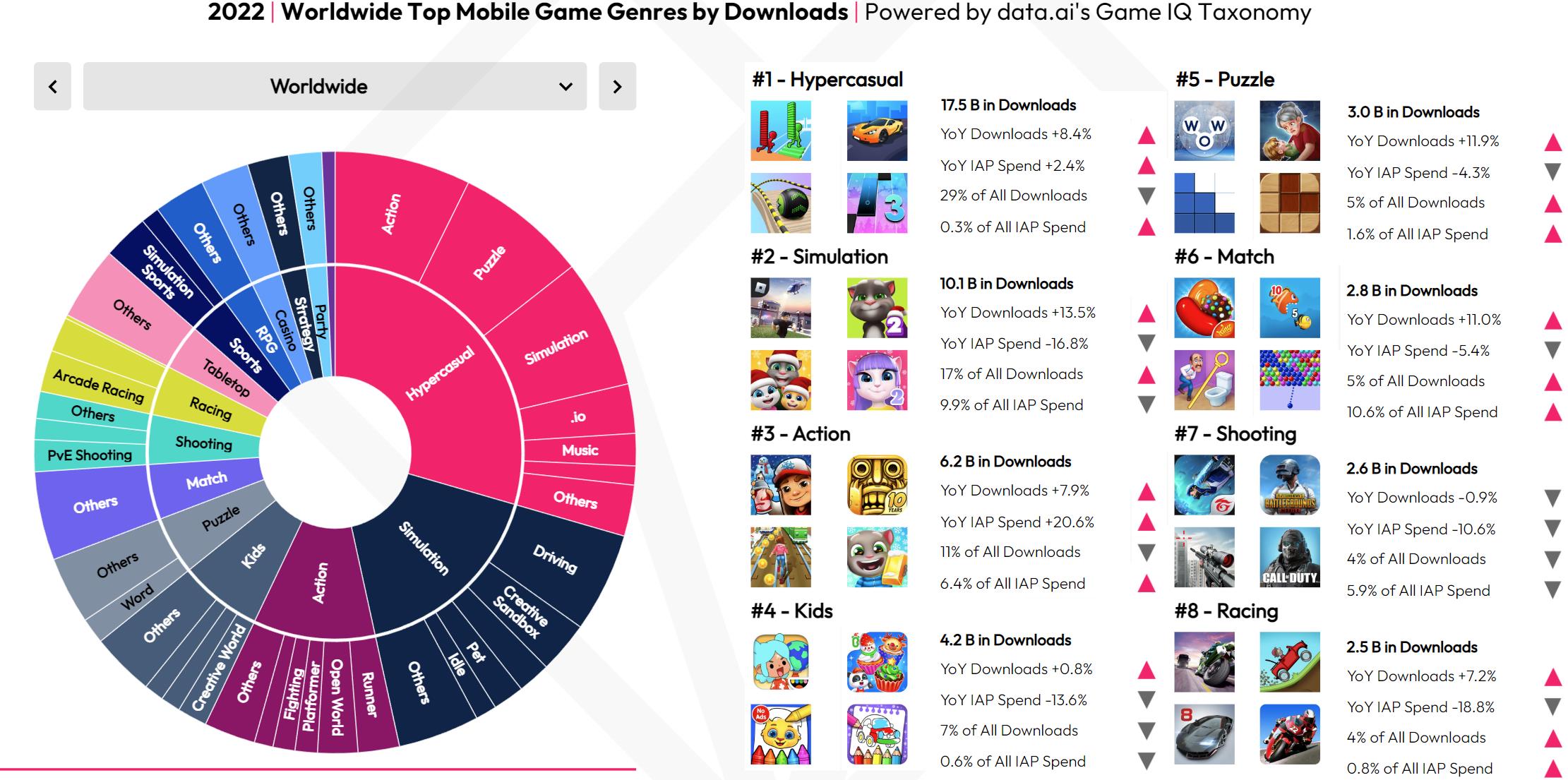

尽管手游市场消费有所下降,但手游下载量却同比增长8% 至 900 亿次,超休闲品类以 175 亿次下载量稳居榜首,区域来看,中国以 314.3 亿此下载量独占鳌头。下载榜前五名其余四个地区分别是:印度(96.5 亿)、巴西(46.2 亿)、美国(45.7 亿)和印度尼西亚(35.5 亿)。

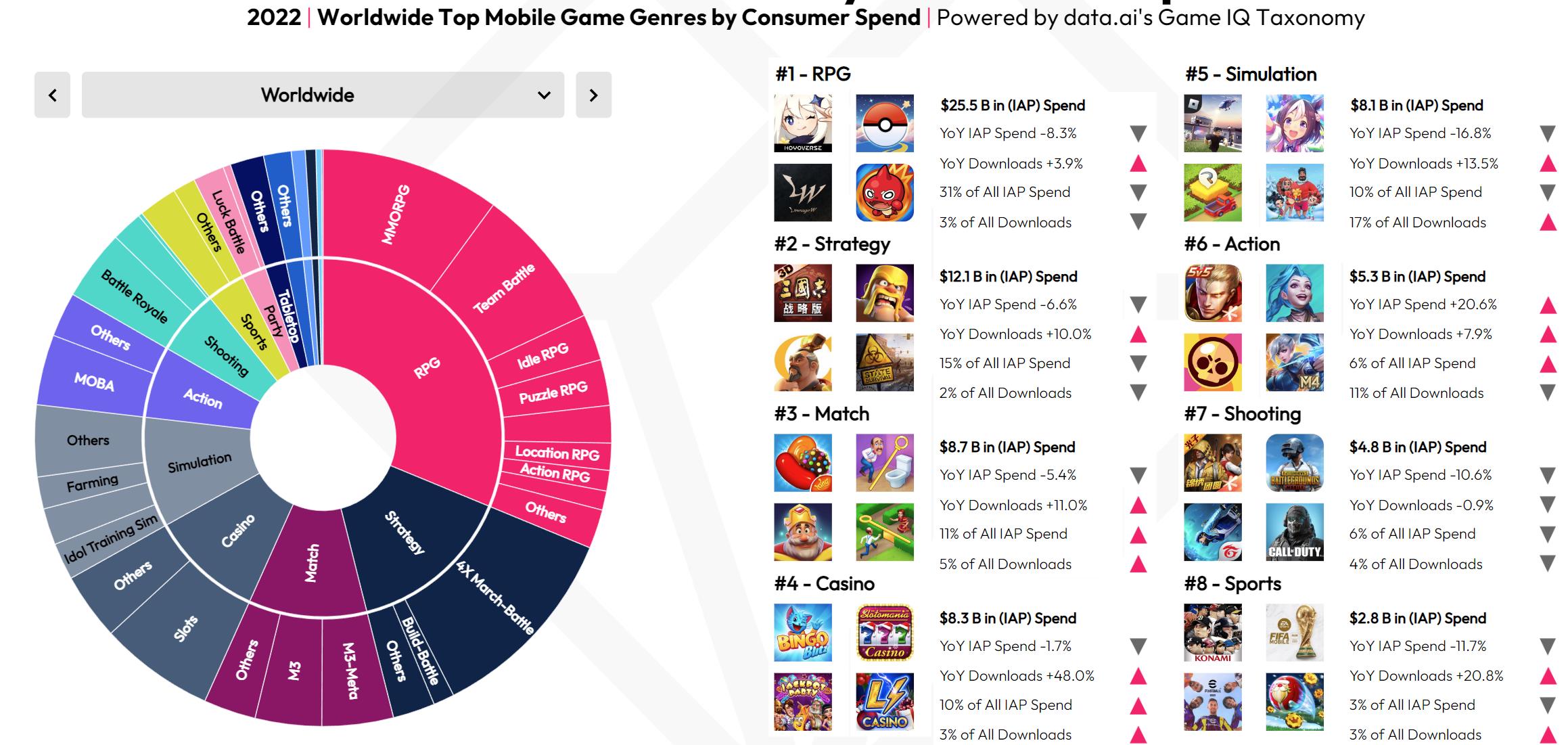

从品类划分来看,RPG 占据了玩家消费最大的市场份额,全球收入达到 255 亿美元,其他收入较高的品类分别是 SLG(121 亿美元)、三消(87 亿美元)和棋牌(83 亿美元)。具体到游戏方面,《王者荣耀》、《原神》和《糖果传奇》是全球收入最高的三款手游。

以下是 Gamelook 整理的《2023 年移动市场现状报告》内容:

宏观趋势

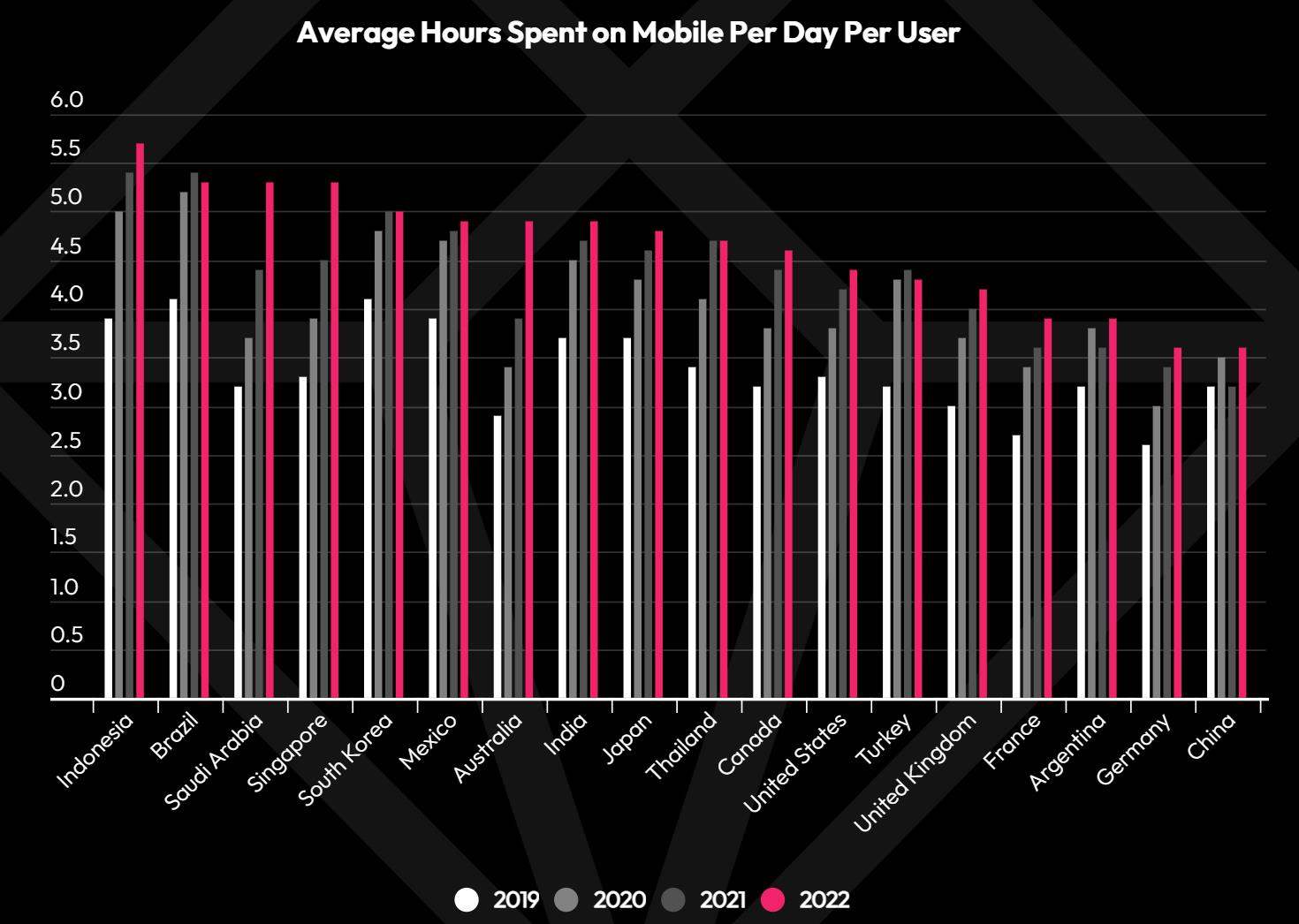

在头部前十个市场当中,用户每天在移动设备的平均投入时间超过了 5 个小时,比 2020 年 COVID 疫情期间还高了9%。印度尼西亚、巴西、沙特阿拉伯、新加坡和韩国用户每天在移动应用当中投入的平均数都在 5 个小时以上,增长方面,沙特阿拉伯、澳大利亚和新加坡过去四年增长最快,增速分别是 68%、67% 和 62%。

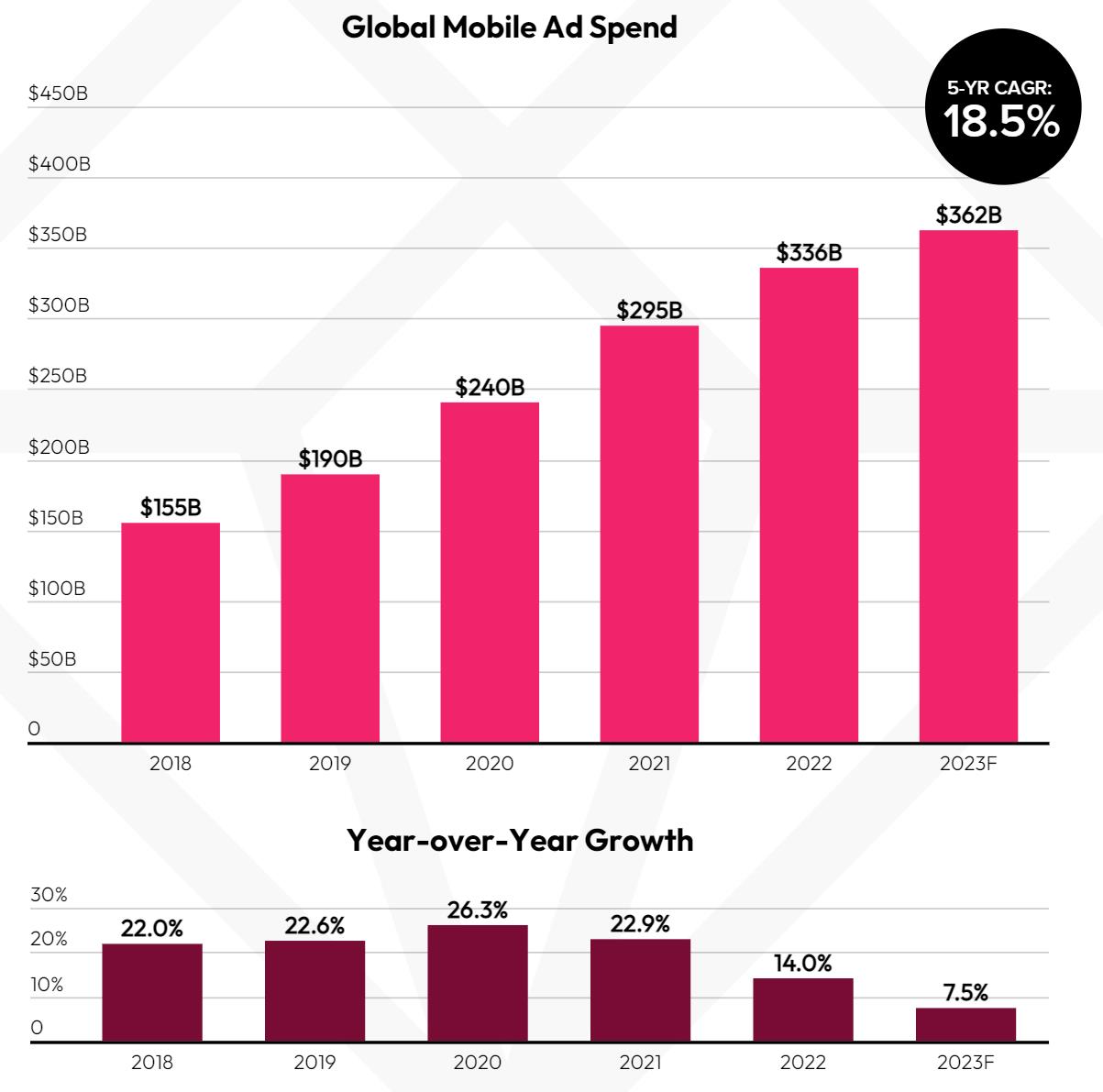

随着用户在移动应用上投入的时间越来越多,应用内广告市场规模将越来越大,2022 年安卓手机用户投入的时间就超过了 4 万亿小时。然而,受到经济下行影响,广告开支的增长速度将会减缓。

短视频应用预计将推动广告开支增长,社交网络平台上的广告预算可能下降。在越来越捉襟见肘的营销预算影响下,品牌营销支出将有助于提振绩效营销的效果。

尽管游戏品类的用户消费有所下降,但非游戏应用的消费并没有因为经济下滑而受到特别明显的影响。以美国市场为例,自 2021Q1 之后,消费者可支配收入一直在下滑,手游消费也随后出现了下跌,而非游戏应用收入则保持了较高的弹性,仍在持续增长。

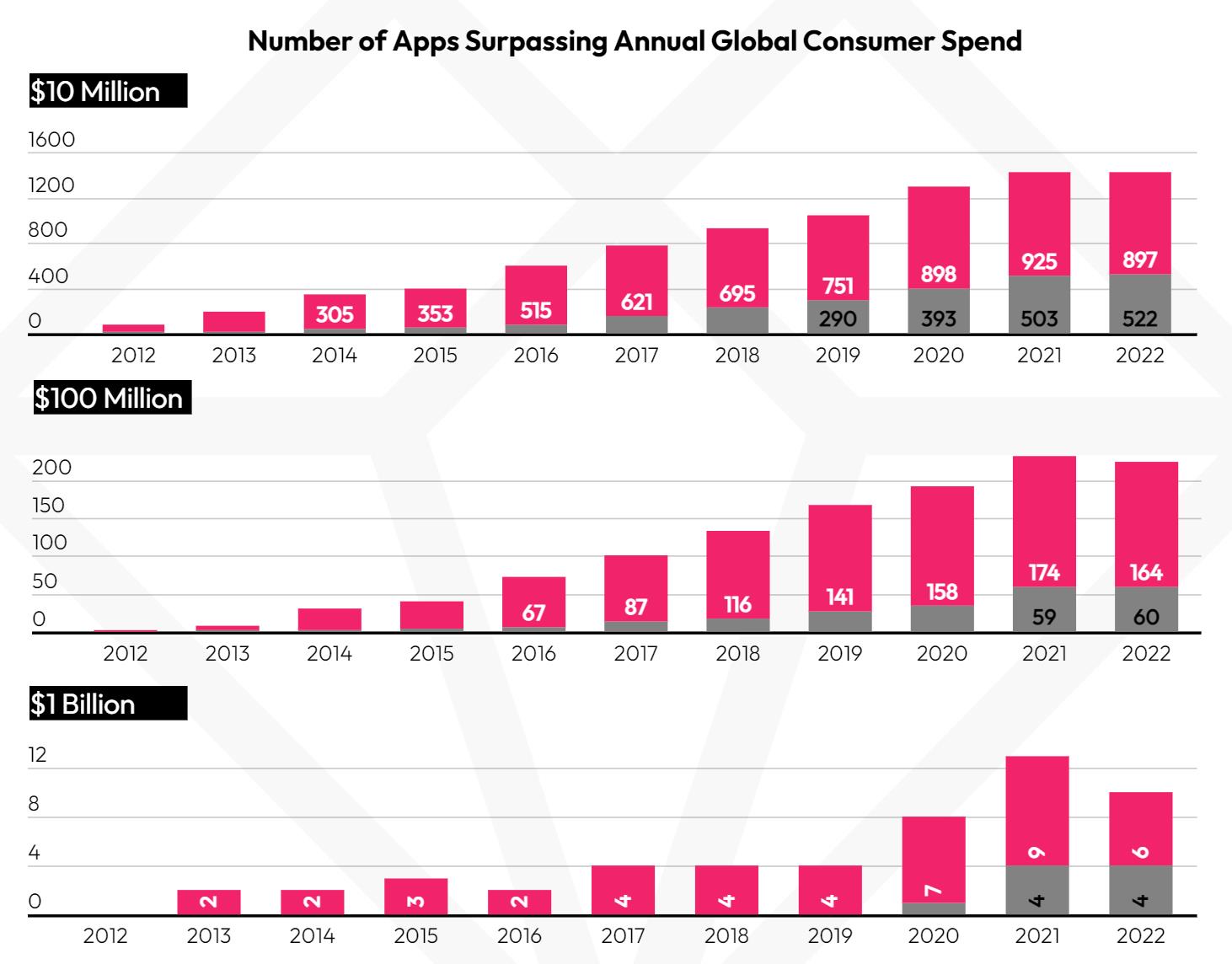

应用收入方面,2022 年收入超过 1000 万美元的游戏和应用数量为 1419 款,224 款年收入超过 1 亿美元,10 款年收入超过 10 亿美元。

值得注意的是,手游收入的下降对头部游戏的影响并不成比例。虽然手游仍然占据 60% 以上应用收入份额,但随着消费降级,游戏也是最受影响的领域。年收入超过 1000 万美元、1 亿美元和 10 亿美元的游戏数量分别同比下降了1%、4% 和 33%。

2022 年手游市场收入 1100 亿美元,同比下滑5%

整体来看,2022 全球手游市场收入规模为 1100 亿美元,同比下滑5%,不过下载量增至 900 亿次。

在 2022 年,《暗黑破坏神:不朽》和《Apex Legends Mobile》这样的知名 IP 改编产品在用户普及率和内购消费方面都获得了成功,因为随着硬件的提升,手游如今也可以带来主机级别的画质和游戏体验。

开放世界 RPG 大作《原神》继续创造新纪录,这款游戏在 2022 年 Q2 期间的累计收入超过 30 亿美元。

超休闲游戏依然是下载量的主要推动者,比如《Merge & Fight》和《DOP4:Draw One Part》的表现都很强势。不过,2022 年仍有一些令人意外的大作,比如派对游戏《Stumble Guys》,字谜游戏《Wordle》在用户使用率和下载量方面都有斩获。

从品类来看,尽管内购收入出现了同比下滑,RPG 仍以 255 亿美元收入成为最大的品类,值得注意的是,RPG 手游下载量却出现了增长,并且仅以3% 的总体下载量,就占据了总收入份额的 31%。

其次是策略游戏收入 121 亿美元,包括传统 SLG 和《部落冲突》这样的建造建造策略游戏,与 RPG 品类相似的是,策略游戏收入同比下滑了6%,下载量却增长了 10%,并且以2% 的总体下载份额,贡献了 15% 的总收入。

三消游戏以 87 亿美元稳居第三大品类,作为传统头部品类,三消游戏收入也没能幸免,尽管下载量同比增长了 11%,但其收入同样出现了下滑。

其余几个收入较高的品类分别是棋牌(83 亿美元)、模拟(81 亿美元)、动作(53 亿美元)、射击(48 亿美元)和体育游戏(28 亿美元)。

游戏下载方面,超休闲依然是占据绝对优势,2022 年贡献了 175 亿次下载量,而且下载量和内购收入都出现了同比增长,很大程度上是因为越来越多的超休闲游戏开始转向混合变现模式。

模拟品类以 101 亿下载量保持第二名,不过,其中很大一部分增长来自于老 IP 的新续作带来的。排名第三的动作游戏贡献了 62 亿下载量,不过也是由大量老产品推动,值得注意的是,动作游戏的内购收入同比增长了 20% 以上。

其余几个品类分别是儿童游戏(42 亿)、解谜游戏(30 亿)、消除游戏(28 亿)、射击游戏(26 亿)和竞速游戏(25 亿)。

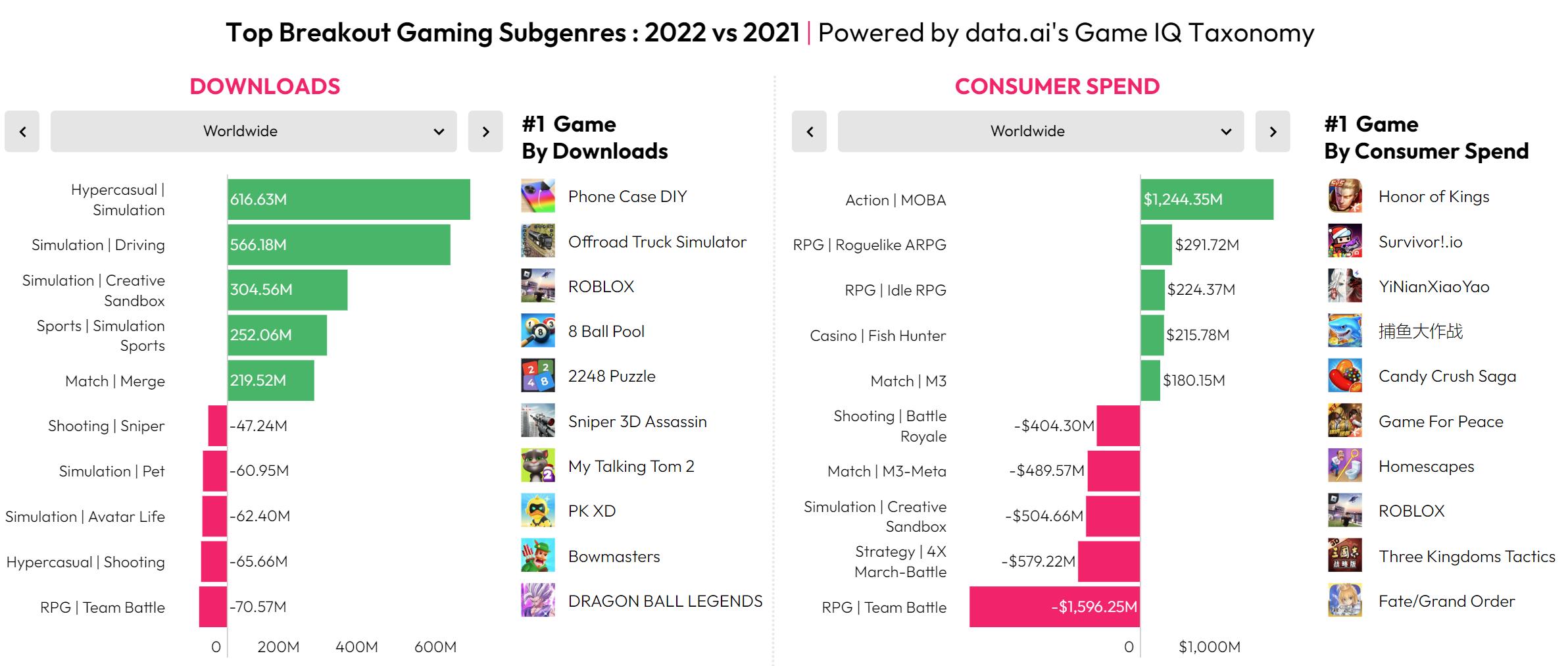

与 2021 年相比,下载量出现增长的五个品类分别是:超休闲模拟、模拟驾驶、创意沙盒、体育模拟与合并游戏;收入出现增长的五个品类分别是:MOBA、肉鸽 ARPG、放置 RPG、捕鱼和三消游戏。

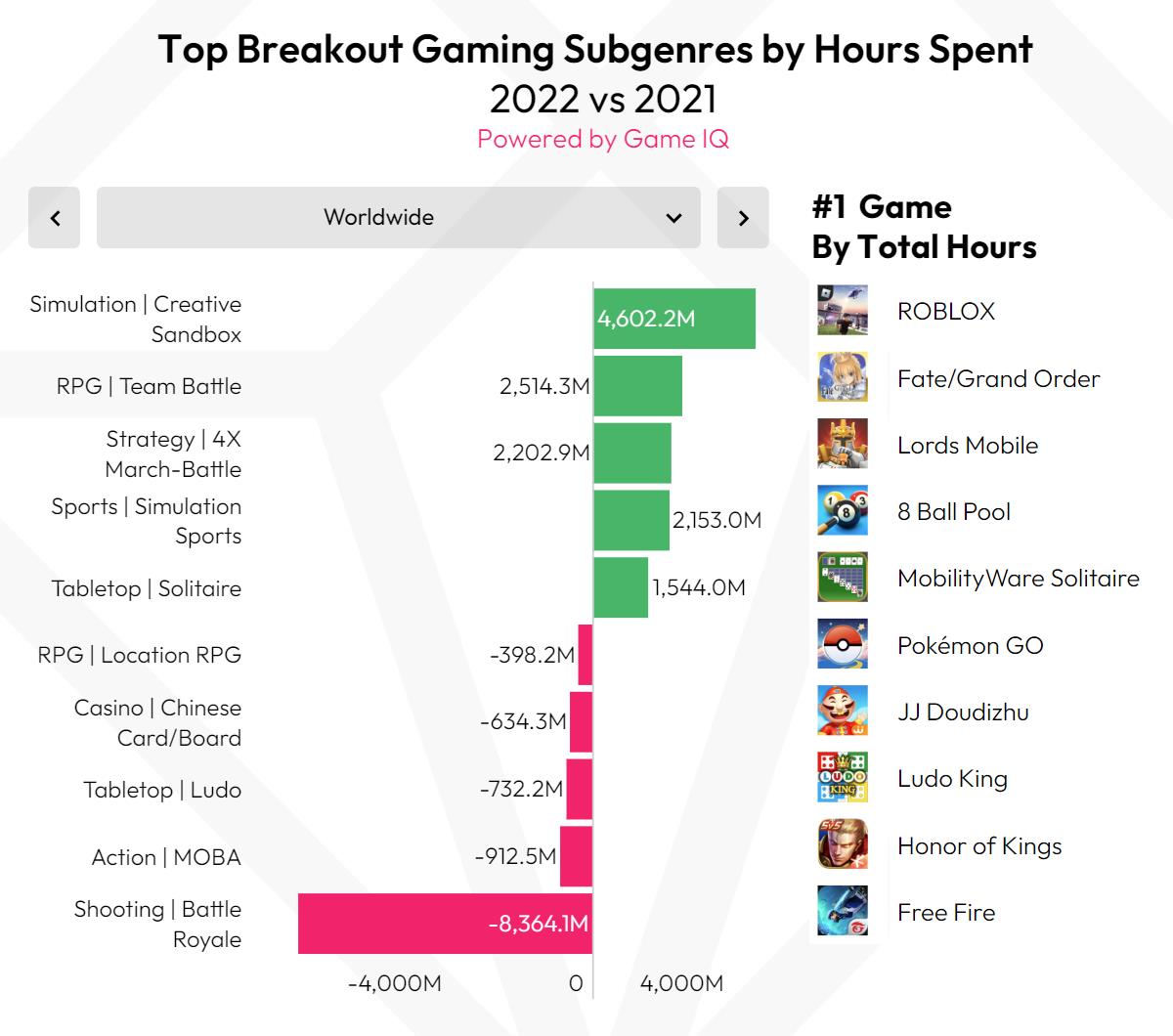

《Roblox》和《我的世界》这样的创意沙盒游戏主导了很多市场的增长,全球来看,该品类用户时间投入同比增长了 25%。在韩国市场,创意沙盒游戏使用率同比增长超过 45%。相反的是,Battle Royale 是 2022 年最大的“输家”,全球用户时间投入同比减少了 20%,之所以该品类仍然表现强势,主要得益于中国和沙特阿拉伯等地用户在该品类投入的时间分别增长了 15% 和 45%。

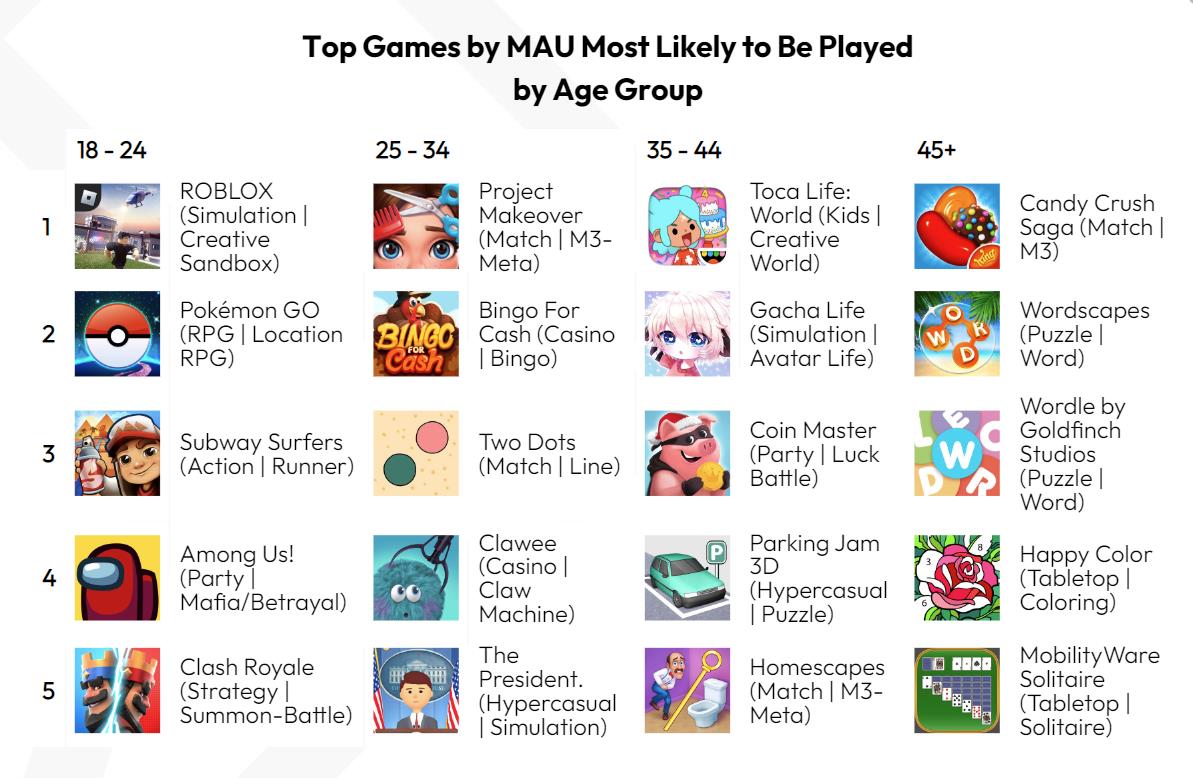

用户组成方面,年轻人更喜欢派对游戏、模拟游戏和射击游戏,年龄较大的用户更喜欢三消、Slots 和解谜游戏。

比如按照 MAU 排名来看,美国 18-24 岁用户最喜欢的五款游戏分别是《Roblox》、《Pokemon Go》、《地铁跑酷》、《Among Us》和《皇室战争》;25-34 岁用户最喜欢的分别是《Project Makeover》、《Bingo For Cash》、《Two Dots》、《Clawee》和《The President》;35-55 岁用户更喜欢《Toca Life:World》、《Gacha Life》、《金币大师》、《Parking Jam 3D》和《梦幻家园》;45 岁以上用户最喜欢的则是《糖果传奇》、《Wordscapes》、《Wordle》、《Happy Color》和《MobilityWare Solitaire》。

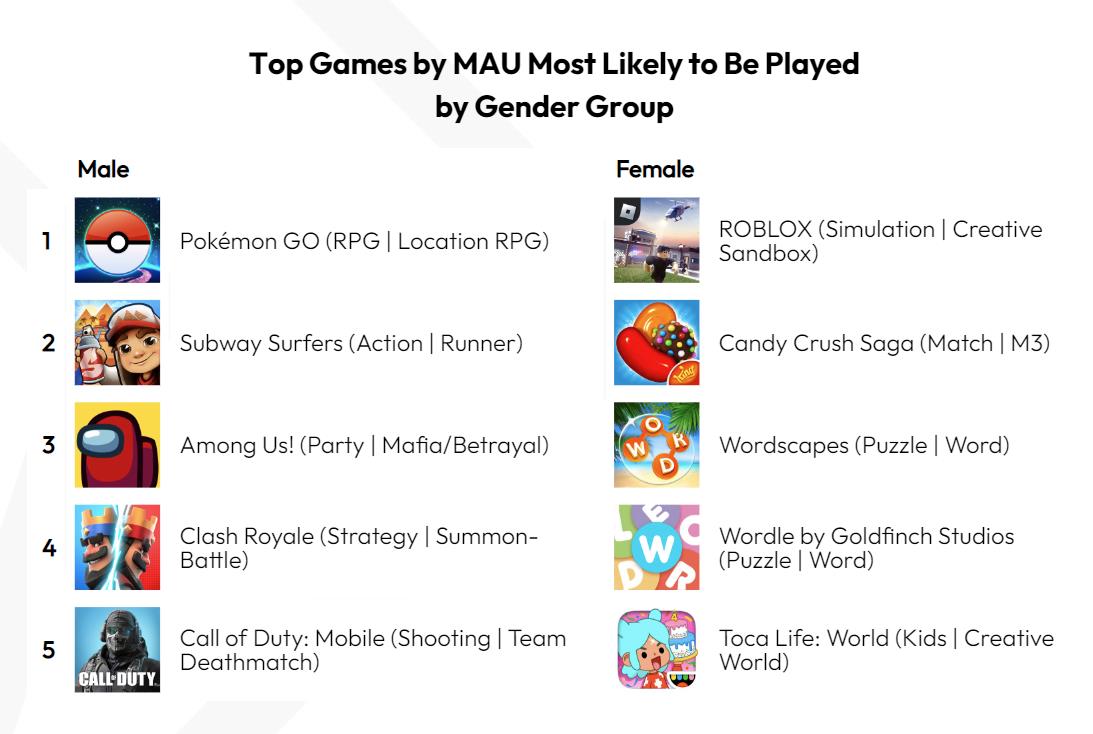

根据用户调查显示,男性用户更喜欢 RPG、动作、派对游戏、策略和射击品类,而女性用户则比较喜欢创意沙盒、三消、字谜等品类。

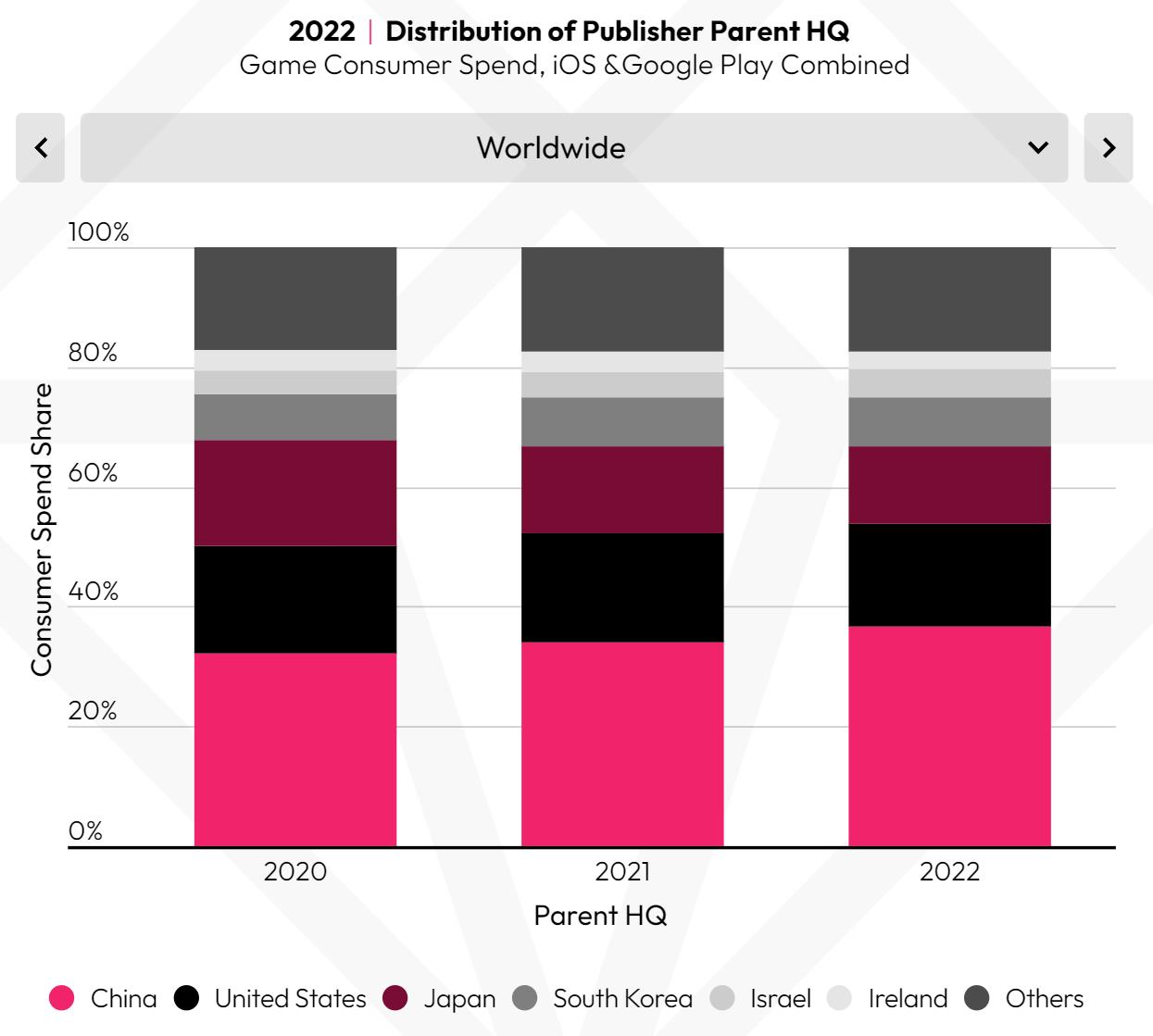

中国公司占据全球三分之一手游收入

过去这些年来,中国手游市场迅速增长至全球第一,不过随着竞争加剧和监管措施落地,其增速逐渐放缓。对于中国游戏发行商来说,海外市场提供了国际扩张和不同规模公司变现的机会。

越来越多的中国公司开始在海外市场取得成功,迄今为止,中国厂商出海最成功的一个市场是日本,中国发行商在那里几乎占据了四分之一的市场份额。