文荆玉

巨潮 WAVE

中国养宠人群不断增多。将宠物视为家人,并为其一掷千金,正在成为当下年轻人的一种生活方式。一个庞大的“它经济”市场逐渐火热起来。

京东《2022 年中国宠物行业趋势洞察白皮书》显示,2021 年中国养宠家庭达到 9147 万户,预计 2022 年将超 1 亿户。艾媒咨询的最新报告则预测,2022 年中国宠物经济产业规模将达 4936 亿元。

快速增长的新兴市场却并不必然带来爆赚的生意机会,想要在这一千亿市场中掘到真金并非易事。

中国最大的宠物医疗连锁——新瑞鹏宠物医疗集团的上市之路意外折戟,让我们看到了宠物医疗市场在资本热捧之外的另一面。

近日,据媒体‘IPO 早知道’独家报道,新瑞鹏宠物医疗集团现已暂缓了纳斯达克上市进程。该媒体援引两位不愿具名的投行人士的消息表示,新瑞鹏之所以暂缓发行,可能是因为对市场给出的估值不太满意。

作为中国最大的宠物医院连锁机构,也是迄今为止资本市场上最值钱的宠物赛道项目,新瑞鹏的暂缓上市和估值“萎缩”不仅关乎自身发展,对于整个宠物医疗乃至宠物赛道都有着重要的意义。此前甚至有行业媒体将其上市称之为“中国宠物医疗行业诞生以来影响深远的标志性事件”。

不过,再豪华的投资者阵容和一级市场估值,也没能改变新瑞鹏在二级市场“遇冷”的命运。新瑞鹏不到 3 年累亏超 34 亿元,一路下滑的门店坪效和微薄的毛利率,都让投资者质疑:机构热捧的宠物医疗真的是一条黄金赛道吗?

资本下重注

整个宠物医疗赛道热度依旧。

过去几年间,宠物医疗可谓是新消费浪潮下最为火热的赛道之一。自从 2014 年高瓴大手笔投资鲜有机构关注的宠物相关市场开始,这一市场便如烈火烹油,热度不断。

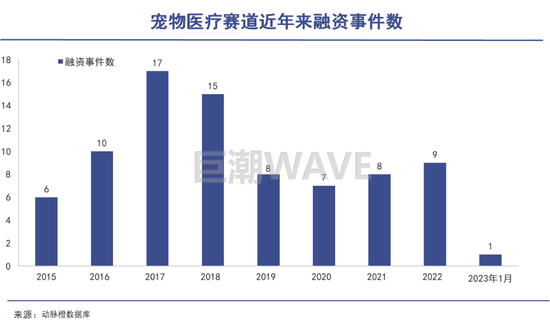

据机构动脉橙数据库统计,从 2015 年到 2023 年 1 月 31 日,我国宠物医疗赛道共计发生 81 起融资事件,投资金额高达百亿,覆盖的领域也从医疗机构、医疗保险、医疗器械到宠物医生教育等全面开花。

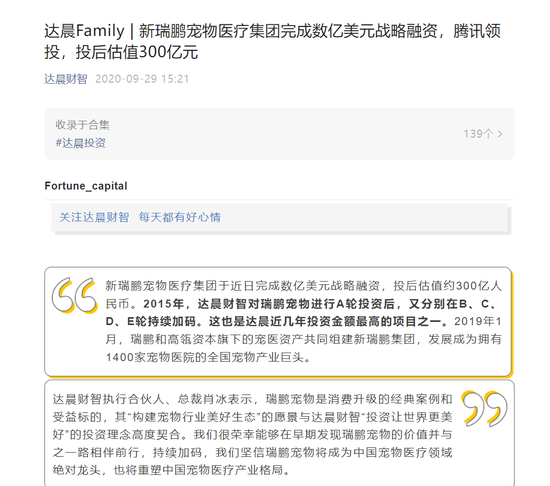

新瑞鹏是其中的领头羊,2020 年时其投后估值便高达 300 亿元,约等于A股宠物龙头中宠股份市值的 4 倍,也是迄今为止国内资本市场上最值钱的宠物赛道项目。其背后的资本也是星光熠熠,包含了达晨财智、高瓴、中金公司、腾讯投资、雪湖资本等。

尤其是高瓴,其自 2014 年开始在国内投资及收购大量的宠物医院项目,括宠颐生、芭比堂(云宠)、安安宠物、顽皮家族、爱诺、宠福鑫、纳吉亚、艾贝尔、乐哇宠物等等。

2018 年,高瓴将瑞鹏旗下 400 多家医院与其投资的 700 多家宠物医院整合在了一起,重组后的新瑞鹏一跃成为了中国最大的连锁宠物医院。招股书显示,截至 2021 年 12 月 31 日,新瑞鹏旗下拥有 23 个宠物医院品牌和 1887 家宠物医院。

紧随新瑞鹏脚步,瑞派宠物也已先后获得瑞普生物、高盛、华泰新产业基金、越秀产业基金、玛氏集团、蒙牛创投等产业投资方的投资。据公开消息,瑞派宠物现估值已增至约 120 亿元,旗下宠物医院数量已超 500 家,也于去年传出赴港上市的消息。

尽管明星机构已早早下注数年,头部玩家也已经浮现,但整个宠物医疗赛道却热度依旧。2021 年仍有瑞辰宠物、萌兽医馆、宠爱国际等宠物医疗连锁品牌获得融资。一个投资人表示,目前头部的宠物医疗连锁品牌普遍都在一、二线城市发力,三四五线城市还需要开发,市场空间还很大。

资本敢于下注的理由似乎也很充分。随着国人生活水平的不断提高,养宠的需求也将会不断释放,宠物医疗的渗透率仍然不高,有着很大的增长潜力。养宠人群对于宠物医疗的需求属于较为刚性的需求,具备抵抗经济周期下行的能力。

甚至不少投资者将宠物医疗连锁与医疗服务连锁相类比。两者的商业模式同样是强者恒强,易守难攻,具有一定的永续经营的属性。在二级市场上,眼科连锁龙头爱尔眼科、牙科连锁龙头通策医疗都被资本市场定出高价(目前动态 PE 均高于 70 倍),就源于其高度的确定性和永续经营属性。

估值受挑战

新瑞鹏并非只是受到疫情冲击而“流年不利”。

尽管一级市场对于宠物医疗赛道热烈追捧并重磅下注,但从新瑞鹏暂缓了纳斯达克上市进程的案例来看,对于这个“迄今为止资本市场上最值钱的宠物赛道项目”,二级市场并未给予太多溢价,以致于其估值低于了投资方的预期。

‘IPO 早知道’援引一位投行人士的观点表示,“如果市场估值明显低于发行人预期,在这种情况下选择暂缓上市无可厚非,等市场再回暖一些重新发行也可以理解。”

的确,新瑞鹏的上市时机并不算好。除了疫情对线下医疗机构业绩造成负面冲击之外,近两年宏观经济上严重的不确定性,也让二级市场尤其是美股市场的估值逻辑受到冲击。一二级市场估值倒挂、“面粉贵于面包”的现象开始增多。

纪源资本合伙人符绩勋今年 1 月撰文表示,随着“去全球化”的趋势,通货膨胀等问题开始凸显,资金开始收紧,而收紧的过程就使得资金变贵了,(美国资本市场)估值的基础也就发生了变化。“(创业公司的)估值一下从 PS 的 30 倍,变成 PS 的 10 倍、8 倍、7 倍。”

对于新瑞鹏来说,凭借中国最大的宠物连锁机构(医院数是行业第二名到第十名所拥有的宠物医院数量的 3 倍)的市场地位,在过去或许就能让美股市场投资者高看一眼并为之下注。但在新的市场形势下,投资者也会对新瑞鹏提出更高的要求。

从新瑞鹏披露的业绩数据来看,其并非只是受到疫情冲击而“流年不利”,其日常经营乃至商业模式都出现了不小的问题。

招股书显示,2020 年至 2022 年前三季度,新瑞鹏营收分别为 30.08 亿元、47.84 亿元和 43.15 亿元,净亏损则分别高达 10.00 亿元、13.11 亿元和 11.09 亿元。瑞鹏的单店收入也在不断下滑。2020 年、2021 年、2022 年前三季度,其单医院创收分别为 167.8 万元、157.6 万元、117.6 万元。

最令人惊讶的还是新瑞鹏的利润率水平。在很多外行人眼中,宠物医疗是非常赚钱的生意,但行业最大龙头新瑞鹏的宠物医疗服务业务的毛利率还不到5%。而 2015 年挂牌新三板期间,瑞鹏医疗的宠物医疗服务毛利率一度在 30% 以上。

前后巨大的毛利率差异主要来自于近几年人力成本的变化,尤其是兽医的人力成本。数据显示,2020 年至 2022 年前三季度,新瑞鹏成本结构中的人力成本占比分别高达 50.6%、52.19% 和 54.95%。

据机构测算,宠物医疗行业需要约 36.8 万专业兽医,但截止到 2020 年,全国仅有 142910 人获得执业兽医资格证书,市场严重供不应求。这导致近几年来市场上的成熟兽医的人力成本飙升。据行业媒体报道,在很多城市,一个有三五年临床经验的成熟宠物医生,工资已经从 2017 年的一万出头,涨到了现在2~3 万。

此外,过去快速的并购和扩张也为新瑞鹏带来了不小的管理难度,如业内人士熟知的“深圳芭比堂扬子分院事件” 就源自于原品牌门店与收购的资本方/新管理体系的矛盾。

这也造成了新瑞鹏虽然其规模已遥遥领先同行,但无法发挥出规模优势,反而表现为“规模不经济”和“大而不强”。根据弗若斯特沙利文数据,新瑞鹏的单店收入 157.6 万元远低于行业老二(221 万元)和老三(300 万元)。

逻辑再审视

之前“既赚钱又值钱”,现在“既不赚钱,又不太值钱”。

复盘新瑞鹏的发展历史,其成长历程背后有着明显的“借资本加速“和“被资本催熟”的意味。

2016 年瑞鹏还在新三板挂牌时,旗下只有 70 家直营连锁医院,而如今已经拥有了 1887 家,其在 6 年间将门店数量扩张了 26 倍之多。

疫情之下的 2020 年,拿到数亿美金的大额融资之后,新瑞鹏的主要动作还是收购和开新的医院。2020 年新瑞鹏旗下只有 1200 多家宠物医院,到了 2021 年就急剧增长到了 1887 家。

资本主导痕迹最为明显的,当然还是 2018 年高瓴主导的瑞鹏旗下 400 多家医院与其投资的 700 多家宠物医院的并购整合。这背后,高瓴想要跑马圈地、打造出中国宠物医疗最大航母的意图非常明显。

高瓴目前对新瑞鹏的持股比例高达 35.8%,而新瑞鹏董事长彭永鹤的合计持股则只有 31.8%。高瓴也被业内人士普遍视为新瑞鹏发展路上的“引路人”,甚至坊间有传闻高瓴也是此次新瑞鹏 IPO 的主要推动人之一。

临近大考之际,新瑞鹏交出的却是一份不太及格的答卷。无论是实际经营业绩,还是资本市场的态度,都对打造的“宠物医疗航母”的意图提出了巨大挑战——数年的产业变迁之下,宠物医院已经从之前的“既赚钱又值钱”的生意,变成了现在的“既不赚钱,又不太值钱”。

在此背景下,明星资本看好并下注这一赛道的主要投资逻辑似乎也开始漂移。

比如所谓宠物医疗的刚性需求和抗周期属性。实际上在较为恶劣的就业环境下,弃养宠物已经成了许多年轻人的选择,甚至形成了一种社会现象,更无力负担宠物的医疗费用。

国内居民在宠物医疗上的花费本就远低于发达国家,这与居民收入水平密切相关。据宠物行业白皮书统计,以宠物犬为例,2021 年我国单只宠物犬的平均年消费金额为 2634 元,同期美国的平均年消费金额为 705 美元(约人民币 5094 元)。

从竞争壁垒来看,宠物医疗的技术壁垒和门槛也远不如以爱尔眼科和通策医疗为代表的医疗服务连锁。宠物医疗虽然在部分医疗服务上具有一定的技术壁垒,如宠物的肿瘤、眼科、皮肤科和心脏病等等,但大部分的医疗服务如日常护理、驱虫、绝育等门槛较低。这使得新的宠物医院层出不穷,且能够分流走头部品牌的生意。

头部连锁机构规范化的管理还会带来额外成本。有行业媒体指出,正规的宠物医院的合规成本远高于非正规的个人宠物诊所,包括医院环评、员工社保等隐性成本会导致其成本比非正规机构高出 10% 以上。

甚至连整个宠物医疗赛道的成长性逻辑也未必如预期中乐观。看好这一赛道的机构们普遍预期中国的养宠渗透率会赶上发达国家水平(目前我国高线城市养宠渗透率为 39.1%,低线城市则为 12.3%,美国的渗透率为 67%)。但这一渗透率与人们的收入水平、住房条件、日常工作时间都有着密切关联,实际成长性有多强可能也要打一个问号。

新瑞鹏美股上市“遇冷”,可能也会让很多机构和投资者重新审视宠物医疗赛道的投资逻辑。无论是对标发达国家,还是对标已上市的眼科、齿科医疗连锁,是否都过于乐观、犯了刻舟求剑的错误?

当然,宠物医疗赛道的行业格局和上下游关系也在不断变化当中。

从长期主义的视角来看,随着国内居民生活水平不断提高,宠物医疗市场走向规范化,宠物医生的供给缺口补齐,未来宠物医疗或许能够真正成为养宠人的刚性需求,正规机构也可以赚取足够的品牌溢价,这时候头部医疗连锁也能够成为重要的社会基础设施,实现永续经营,强者恒强。

不过即使这一愿景能够实现,也注定将会是一个比预期更加漫长的过程。