图片来源@视觉中国

文 AI 科技融媒

最近几天,生鲜电商又活起来了。

叮咚买菜高调宣布开出一笔总目标规模达 50 亿元的超大“订单”,向全行业招募“ 预制菜合伙人”。

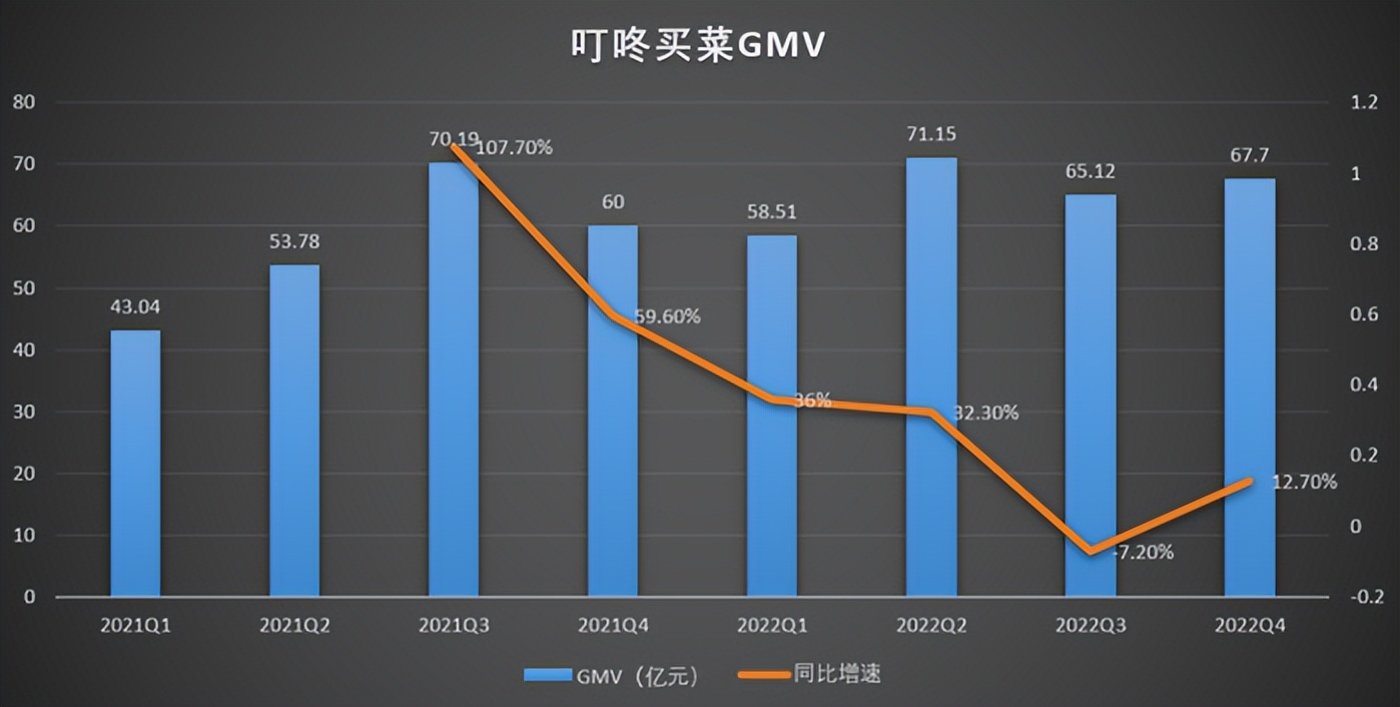

几天前叮咚买菜发布了截止 2022 年 12 月 31 日的第四季度的业绩报告:

据数据显示,该季度的叮咚买菜实现营收 62 亿元,较之去年同期的 54.82 亿元增长 13.1%,较之第三季度增长4%。如果不按照美国通用会计准则(Non-GAAP)的净利润为 1.16 亿,毛利率高达 32.9%,同比增长 5.2%。

叮咚买菜已经持续亏损近四年年,累计亏损额高达 122 亿元;2019 年到 2022 年前三季度,叮咚买菜经营活动产生的现金流持续呈现净流出状态,累计高达 92.62 亿元。

叮咚买菜的这次“盈利”其实是具备一定里程意义的。

回想 2020 年,一众老将新秀在生鲜电商赛道中想尽了办法,例如店仓、前置仓、社区团购、直采等,然而在这个已经投入近千亿的市场下,依旧没有实现可观的盈利。

叮咚买菜的前置仓模式,同样在其中,激荡几载,每日生鲜摆烂离场,叮咚买菜抓住了那些机会?前置仓的可能性又在哪些地方?前置仓叮咚买菜的未来将走向何处?

争议、艰难与曙光

前置仓模式在整个生鲜电商中是存在争议的,它的设定即在所在城市大仓和用户之间,增加一层仓储,该模式的优点在于节省时间、减少城市大仓运输的运输损耗,也就能使得配送服务更加高效,但与此同时,运营成本、履约成本、仓储压力也会增加许多,集中体现在仓储库存压力、物流成本压力,这将大大拉低前置仓模式的利润率。

叮咚买菜的创始人梁昌霖曾在 2019 年提出前置仓盈利的节点,即叮咚买菜的客单价达到 65 元、毛利率在 30% 左右,前置仓的就有机会实现盈利。

这一节点在叮咚买菜 2022 年 Q4 的营收数据中得到了“验证”,这是生鲜电商市场中难得的胜利。

时间倒回 2020 年年初,疫情来临,线下买菜场景疲软,但人们对生鲜商品的需求却反向增加,于是,线上生鲜电商平台开始进入快速增长期,而此时的前置仓代表叮咚买菜,因为距离消费者更近、站点更密集、供应链体系更为体系,成为其中的佼佼者,与之共同竞争的还有每日优鲜、美团买菜、盒马等。

值得一提的是叮咚买菜早在 2018 年就实行“春节不打烊”,提前备货、高额薪资已经成为叮咚买菜的运营常态,2020 年春节,梁昌霖敏锐的察觉到疫情可能带来的深远影响,于是在当年紧急召回了 75 % 的叮咚员工,并派出员工去各地推动农民采收。

2020 年 2 月,叮咚买菜 DAU 超过每日优鲜,8 月,超越盒马鲜生。

紧接着 2022 年的上海疫情,叮咚买菜又成为很多上海人的“救命稻草”。据媒体报道显示,叮咚买菜在上海疫情期间日供应蔬菜最高时超过 1000 吨,肉蛋奶、米面粮油等供应量达到上海生鲜食品总需求量的 10%,在这期间叮咚上海区域的单量增加了 300%,用户数增长了 200 %。

现实的是,疫情带来的上涨只是一时的叮咚买菜在疫情期间的股价一度上涨超过 50%,但几乎同时,叮咚买菜频传裁员信息、连续亏损、前置仓管理混乱的信息。

理论上的叮咚买菜经过疫情期间带来的数据大涨,且因为供应量大和相对可靠的供给能力,以及逐渐养成的用户习惯,好似给生鲜电商带来了“曙光”,但很快,资本加注之下,叮咚买菜的状况再一次陷入了争议。

因为疫情期间的快速反应,叮咚超过每日优鲜和盒马鲜生,叮咚自这个月开启大扩张,在此后的一年从 17 城开到了 37 城,700 个仓到 1400 个仓,扩张速度超过此前 3 年总和。

快速扩张之下,叮咚买菜更是下沉至三线城市,例如马鞍山、廊坊等地,但在低线城市,用户习惯即需求并没有想像中那么“美好”,使得叮咚买菜不得不依靠补贴来维持考核目标。而在此时,叮咚买菜的强势对手每日优鲜却在不断收缩,将 1500 个前置仓收缩至 650 个,包括每日优鲜和盒马鲜生在内的玩家认为吗,当正常的市场经济恢复之后,前置仓模式依旧会面临挑战,“客单价、货损率、毛利率”三大核心指标依旧是需要直面的难题。

叮咚买菜迎来了抉择时刻。

盈利的本质并不是秘密

天眼查显示,2021 年 6 月,叮咚买菜成功 IPO,叮咚买菜上市几天前,每日优鲜抢先上市,但每日优鲜上市即破发,且在之后的几天里连续下跌,这也间接影响了叮咚买菜在上市前一天将股票发行规模缩减了超 7 成。

发型规模缩减之后,叮咚买菜需要面临一个严峻的问题,那就是“钱”。

2021 年 8 月,叮咚买菜宣布公司战略从规模优先,兼顾效率” 调整为 “效率优先,兼顾规模”,这已经是在明示了降本提效的开始。

据天眼查数据显示,截至 2021 年 Q2 末,叮咚买菜的前置仓数量已经从 2020 年年初的 500 个扩张至 1136 个,而在当年,叮咚买菜亏损近 60 亿元。

在这之后,“降低成本、追求盈利”成为了隐形指标,首先被降本提效的则是扩张费用即供应链费用、获客广告成本、订单补贴等,裁员、降低投放、减少补贴、减少城市扩张成为了叮咚买菜的高频操作。在盈利的路上,这些仅仅是前奏。

前置仓实现盈利的关键点在于提高客单价以及增加复购,进而提升规模,分担运营成本。

其一,则是叮咚买菜在供应链上的投入。据数据显示,叮咚买菜目前的供应链布局主要分为自建供应链、外部采购、产地直采三打雷,也可以看出通过加强对上游采购、加工环节的掌控,从而减少中间环节压缩销售成本、物流成本,进而能够提高站点的运营效率。

这是一个从上游市场切入提高市场竞争力的策略。例如叮咚买菜在 2020 年推出谷雨供应链项目,该项目覆盖肉业、米面制品、豆制品、烘焙制品以及预制菜等。据数据显示,来自叮咚谷雨的 GMV 占总收入比例为 11.4%,且这一比例正在逐渐拉高。

其二则是自有品牌的建设,基于自建供应链而孵化自有品类和自有特色商品,例如预制菜,以此来提高营收毛利,并在采购 SKU 之外,培育差异化商品力求品牌溢价,来获得更充裕的利润空间。

盈利之后,仍然是低空飞行

盈利之后,叮咚买菜仍在不断尝试加固营收护城河。

2023 年 2 月 23 日,叮咚买菜在“2023 食品生鲜行业供应商生态峰会”上宣布招募“预制菜合伙人”,并给出了近 50 亿规模的预制菜“订单”,更在同时宣布叮咚买菜在 2023 年全面升级步入“预制菜大健康 2.0 时代”。

早在 2020 年 6 月,叮咚买菜就开始在预制菜领域开始布局成立了快手菜部门,2021 年 1 月,叮咚买菜成立预制菜研发生产团队,2022 年预制菜业务上升为一级部门,即成立预制菜事业部,主要负责预制菜商品规划、研发和生产加工等。

2022 年 4 月,叮咚买菜推出面向B端客户的预制菜品牌“朝气鲜食”;9 月,叮咚买菜则和望蓉城、左庭右院等一众品牌合作研发面向C端市场的预制菜。可以看出,在预制菜领域动作频频的叮咚买菜,已经规模初显。

据叮咚买菜发布的《2021 年年度消费趋势报告》显示,2021 年叮咚买菜预制菜系列全国销量超 1 亿份,预制菜的发展也被写进了叮咚买菜的财报中。2021 年 Q4,预制菜 GMV 占整体 GMV 的 14.9% 达 9 亿元。

从可能性来说,叮咚买菜预制菜已经初具规模,但从挑战性来说,预制菜是一个接近万亿的大市场,盒马、美团、每日优鲜、京东也纷纷布局,甚至格力、顺丰等选手跨界而来。

所以,想要依靠预制菜成为第二增长曲线,竞争压力并不小。

盈利之后,仍然要低空飞行的叮咚买菜,能否依靠预制菜起飞,或需时间验证。

参考资料:数据来源:天眼查、叮咚买菜财报

参考文章:

- 晚点 latepost 叮咚买菜:不能踏进同一条河流

- 案例 SHOWCASE:为生鲜算账:叮咚买菜为什么能够盈利?|操盘手