中国联合网络通信股份有限公司(下称“中国联通”,600050)拟分拆旗下的车联网子公司联通智网科技股份有限公司(下称“智网科技”)至科创板上市。

3 月 8 日,中国联通发布公告称,拟将间接控股子公司智网科技分拆至科创板上市。分拆完成后,中国联通仍将维持对智网科技的控股权。本次分拆是公司深入落实国有企业改革三年行动工作部署的重要举措。

“本次分拆后,智网科技将实现独立上市,促进智网科技技术水平的提升和业务规模的扩大,进一步增强公司在车联网领域的影响力,进而为公司的做优做强培育增长引擎。本次分拆有利于进一步提升公司整体价值,增强公司及智网科技的创新能力和发展潜力。”公告进一步指出。

公告显示,智网科技成立于 2015 年 8 月,聚焦于车联网领域,发展至今已形成车联网联接、车联网运营、创新应用三大业务板块。股权方面,目前智网科技持股5% 以上的股东,除联通创新创业投资有限公司外,还包括一汽股权投资(天津)有限公司,持股比例为 11.02%。

拟将间接控股子公司分拆至科创板上市

中国联通公告显示,智网科技的分拆上市地点为上交所科创板。

发行上市时间方面,公告称,智网科技将在上交所批准及中国证监会注册后选择适当的时机进行发行,具体发行日期由智网科技股东大会授权智网科技董事会于上交所批准及中国证监会注册后予以确定。

“发行规模方面,本次发行股数占智网科技发行后总股本的比例不低于 25%(行使超额配售选择权之前,且以相关证券监管机构批准注册后的数量为准)。同时,本次发行不存在智网科技股东公开发售股票的情形。”公告指出。

发行价格方面,公告进一步指出,本次发行将通过向经中国证券业协会注册的证券公司、基金管理公司、期货公司、信托公司、保险公司、财务公司、合格境外投资者和私募基金管理人等专业机构投资者询价的方式确定股票发行价格。

此外,公告强调,虽然本次分拆已经中国联通第七届董事会第三次会议、第七届董事会第二十一次会议审议通过。但仍需中国联通股东大会审议通过,且智网科技首次公开发行股票并上市的议案尚需智网科技董事会、股东大会审议通过,本次分拆尚需获得香港联交所同意。

中国联通公告表示,本次分拆不涉及上市公司发行股份,不影响上市公司股权结构。同时,本次分拆完成后,联通集团仍为公司控股股东,国务院国资委仍为公司实际控制人。

业务层面,公告表示,智网科技的业务聚焦于车联网领域,与中国联通其他业务之间存在差异。目前,中国联通控制的其他企业(智网科技及其下属公司除外)尚有少量与智网科技相同或相似的业务,待现有合同履行完毕后,本公司及本公司控制的其他企业将不再开展新的与智网科技相同的业务。

“考虑到上述业务的业务规模占上市公司的收入或毛利的比例极小,本次分拆不会对公司其他业务板块的持续经营构成实质性影响。”中国联通称。

财务层面,中国联通公告指出,本次分拆完成后,公司仍是智网科技的间接控股股东,智网科技的财务状况和盈利能力仍将反映在公司的合并报表中。本次发行完成后,智网科技的总资产、净资产和总股本规模将扩大,公司合并报表内的总资产和净资产将较分拆前有所增加。

“由于智网科技上市募集资金投资项目建设需要一定的周期,其净利润短期内可能难以同步增长,随着公司持有智网科技的权益被摊薄,预计智网科技为公司贡献的归属于母公司股东的净利润短期内可能较分拆上市前有所减少。”中国联通进一步指出。

智网科技去年营收 8 亿元,净利润 1 亿元

公告显示,智网科技成立于 2015 年 8 月,自成立以来始终专注于车联网领域。目前形成了车联网联接、车联网运营、创新应用三大业务板块。

其中,在云网车融合方面,公告表示智网科技已在行业第一批实现基于 5G SA 的端到端前装车联网服务商用上线,并逐步在智网科技所有 5G 车联网客户中推广应用。

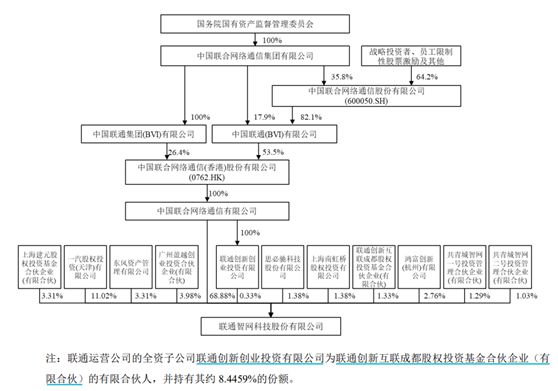

股权方面,公告显示,中国联通间接控股子公司联通红筹公司之全资附属公司联通运营公司直接持有智网科技 68.88% 的股份,联通运营公司通过其全资子公司联通创新创业投资有限公司间接持有智网科技 0.33% 的股份,联通运营公司为智网科技控股股东。

“截至本预案公告日,中国联通为联通集团的控股子公司,联通集团的实际控制人为国务院国资委。因此,国务院国资委为中国联通的实际控制人,亦为智网科技的实际控制人。”公告称。

此外,智网科技持股百分之五以上的股东,还包括一汽股权投资(天津)有限公司,持股比例为 11.02%。

业绩方面,公告显示,智网科技 2020 年至 2022 年的总资产,均超过 10 亿元,分别为 11.81 亿元、14.88 亿元、16.69 亿元。

2020 年至 2022 年,智网科技营收分别为 4.37 亿元、5.74 亿元、8.08 亿元,净利润分别为 0.75 亿元、1.17 亿元、1.00 亿元。