文|略大参考,作者|杨知潮,编辑|原野

“好学生”小米交出了一份看上去不太好的财报。

小米近期发布了 2022 年财报,数据显示,2022 全年,小米收入和利润均出现两位数的下滑。这是小米上市以来的首次。

如果把这份成绩放置于手机市场的大环境之中,并不令人意外。手机市场的艰难已经成为老生常谈的话题。量子隧穿击碎了摩尔定律,也让手机的升级明显放缓,再叠加市场饱和与宏观消费下滑等因素,很多手机厂商的 2022 年都不太好过。

但类似的艰难处境,却可以指向完全不同的未来。于小米而言,眼下是关键的承压之时。导致利润下滑的因素中,很重要的一项是明年汽车计划量产。燃烧的研发经费虽然拖累了财报数据,也正在孕育着新的故事。

小米曾经上演过逆风翻盘。“世界上没有任何一家手机公司销量下滑后,能够成功逆转的,除了小米。”这是雷军在 2017 年时的豪言。6 年之后,小米再次走进熟悉的考场,这一次,选择相信它的人已经更多了。

01 行业低谷

脱离历史与行业环境进行研究的财报数据,往往是毫无意义的。

小米的“差”成绩,几乎是一种必然。

手机行业那条如今刺痛人心的下滑线,其实早在 2015 年就冒出了苗头。当年第一季度,国内手机出货量同比下滑 4.3%,这是进入移动互联网时代以后的首次下滑,市场饱和的警示灯亮起。

此后 7 年里,虽然有 5G、全面屏、人脸识别等技术创新接力续命,让手机出货量整体保持稳中有进,但市场饱和和技术创新停止两大难题,始终悬在各家厂商头上。

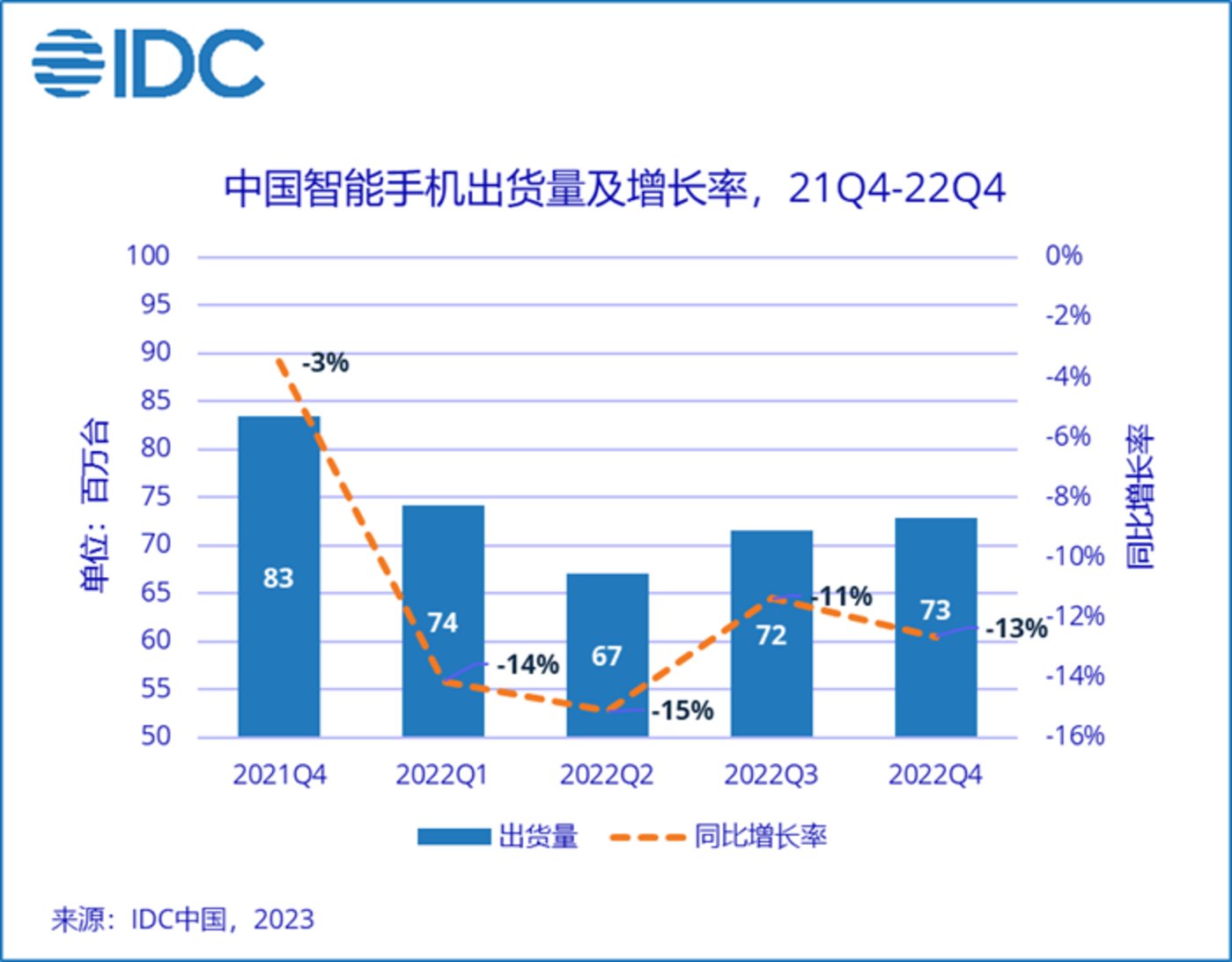

到 2022 年时,下滑趋势再难阻挡。IDC 数据显示,2022 年全年中国智能手机总出货量为 2.86 亿部,同比下降 13%,创有史以来最大降幅, 为十年以来首次低于 3 亿。国际市场的情况也差不多,2022 年全球智能手机市场大盘同比下滑 12%,是近 9 年来的最低点,苹果也未能独善其身,四季度出货量下滑 13.3%。

基于这样的背景再去看小米的财报,才可能得出相对客观的结论。

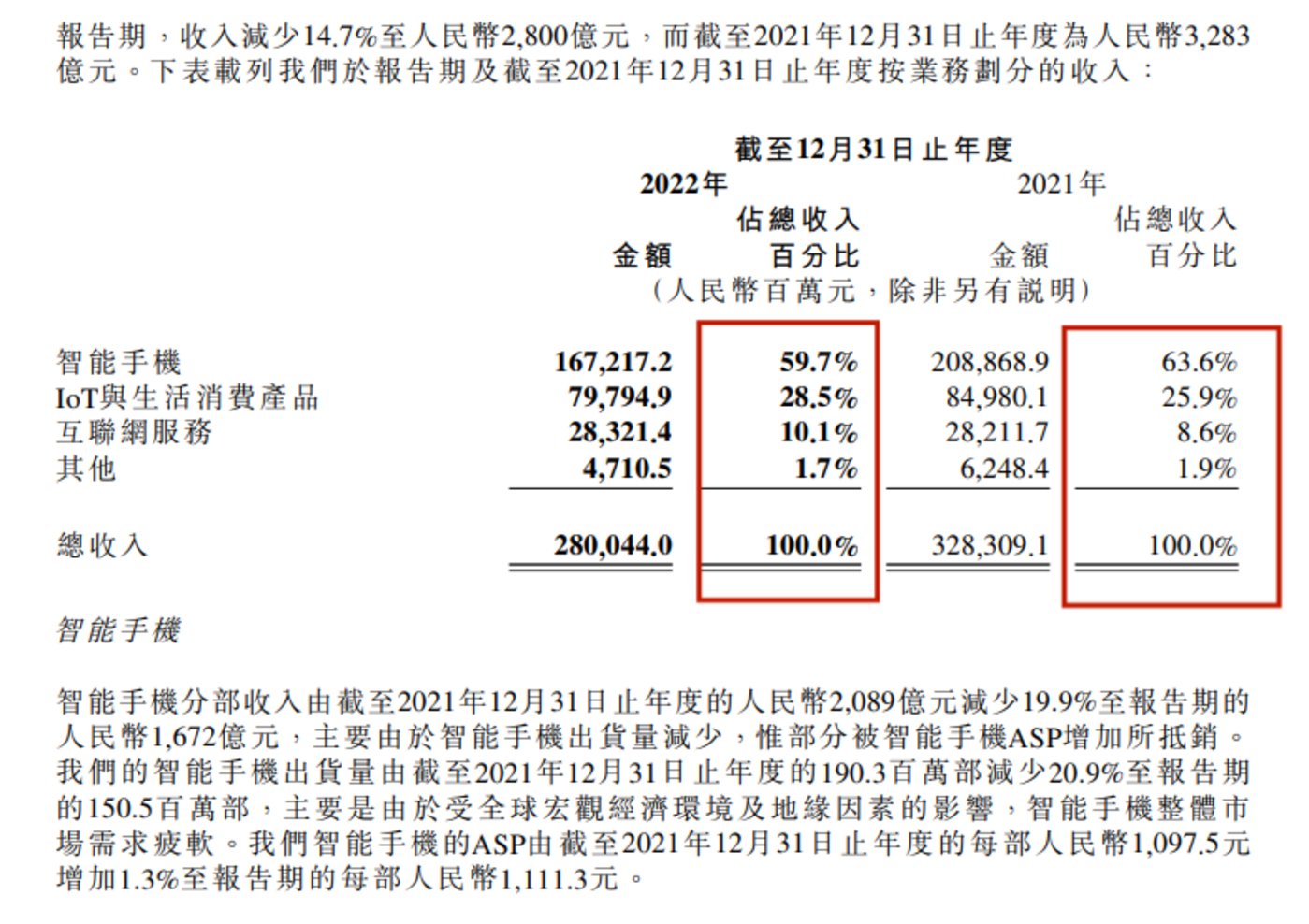

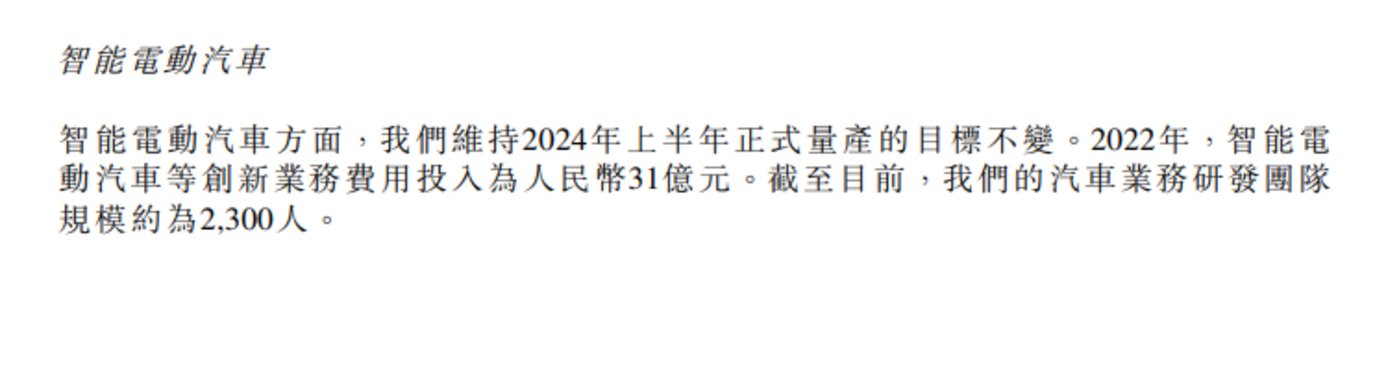

财报显示,小米在 2022 年的总收入为 2800 亿元,毛利 476 亿元,同比下滑 18.3%,调整后净利润下滑约 6 成。但因为新能源车等创新业务投入高达 31 亿元,剔除这一部分的干扰之后,小米的利润并没有那么难看。

手机业务占比 6 成,仍然是小米的核心业务。小米 2022 年全年的全球智能手机出货量为 1.5 亿台,前一年同期为 1.9 亿台。在全球手机市场,小米依然以 13% 的市场份额稳居第三。第三方数据显示,50.1% 的用户在更换手机时会继续选择小米品牌,忠诚度在安卓阵营排名第一——这说明小米在寒冬中没有丢失自己的竞争力。

横向比较来看,根据 IDC 数据,除了荣耀,国内另外两家手机巨头 OPPO 和 vivo 去年的同比跌幅都高于小米。而荣耀正处在发育期,此前的基数较低,增长率自然较高。

与荣耀相反,2022 年的小米要面对的是 2021 年的高基数。2021 年,小米收入同比增长了 33.5%,调整后净利润同比增长 69.5%,也是小米股价的高点。当年第二季度,小米手机销量登上全球第二。这样的好成绩也决定了,即使没有外部环境干扰,小米想再在 2021 年的基数上继续取得大幅增长,也相当困难。

值得注意的是,在总体承压的背景下,小米 2022 年的业绩中也不乏亮点,比如高端机、平板电脑业务、移动互联网以及家电等。

在重点发力的中高端市场,小米地位愈发稳固,第四季度,小米在国内3-4 千元的手机市场份额排名第一。到今年 1 月,小米在4-5 千元价位区间也实现了排名登顶。平板电脑方面,小米在 2022 年全年实现了出货量增长超过 160%,国内市场份额升至第三。去年 10 月发布的 Redmi Pad 受到市场欢迎,首卖销量突破 7.5 万台。

lot 业务,智能大家电收入同比增长超过 40%,空调、冰箱、洗衣机的出货量都取得大额增长。此外,互联网的用户达到新高,2022 年 12 月,全球 MIUI 月活用户突破 5 亿,同比增长 14.4%。

整体来看,在悲观情绪浓郁的大环境之下,小米的成绩单虽然不漂亮,但核心竞争力与未来潜力兼具,也为资本市场创造了想象空间。

02 一场复制

小米的想象力,很大一部分是由过往提供的。

小米遇到过更糟糕的局面。2016 年,经历 5 年狂飙的小米开始被速度“反噬”,当年第一季度,出货量长期占据全球前三的小米直接跌出前五。年中,雷军亲自接手研发和供应链,开始带小米补课。一年后的 2017 年二季度,小米创下历史单季度出货量记录,2018 年手机销量破亿,重返前五,开启第二个巅峰。

比 0 到 1 更难的,是跌入谷底之后再度登顶。相比新手的初生牛犊不怕虎,后者所需的勇气和耐力要数倍之多。

不过,重复失败很容易,复制成功却很难。对于小米自己,也是如此。

对比时隔 7 年的两场危机,其中有好消息也有坏消息。

坏消息是,行业更难了。2016 年的手机市场虽然也遇到问题,但整体仍然处在增长态势。而如今大盘的整体增长已经很艰难。

好消息是,小米也不再是 7 年前的自己。

一方面,导致小米危机的直接原因发生了变化。2022 年的下滑是整个手机市场的,小米自身产品的竞争力非但没有减退,反而更强了。一旦消费市场恢复,也能带动小米的业绩恢复。

眼下,这种恢复已经开始了。国家统计局和海关总署公布的数据显示,今年 1 至 2 月社会消费品零售总额从此前同比下跌 1.8% 反弹至同比增长 3.5%。

复苏首先传递到小米的渠道端。2022 年,线下渠道受到不可抗力影响,小米之家的客流量下滑,但线下渠道支付额依然实现增长。2023 年,伴随着消费复苏,小米线下渠道也强势复苏。1、2 月份,线下单店的 GMV 实现了 30% 的增长。在 2023 年 2 月底,线下渠道为小米 13 系列贡献了约 55% 的销量。

线下渠道是小米走出 2016 年低谷的关键,也是如今小米的基本盘,可以视为整个小米复苏的风向标。

另一方面,经过几年的业务调整,如今的小米具备了更多的爆发点。2022 年,小米的非手机收入占比已经超过 4 成。

广泛的业务线分担了小米的风险,也提供了更多的增长可能性。在互联网、AloT、可穿戴设备将以及造车领域,小米都有着明显的进展,被予以众望的造车业务进展顺利,据雷军透露,小米造车计划进展超出预期,将按照原计划的明年上半年量产。汽车量产上市后,与 AloT 和手机的生态将打通,有望促进整个业务线。

正在成形的新增长线,给了小米更多腾挪存活的空间。当它不再单一依赖手机业务,复苏,也有了更多的可能。

03 爆发前夜

雷军曾经是带领小米走出 2016 年低谷的关键先生,他亲自下场管理供应链和研发。

2019 年,小米再次遭遇销量问题,股价震荡,小米将 Redmi 品牌独立,小米品牌价位上探,推行手机 +AloT 战略,2020 年战略升级至手机 xAloT,带来的直接变化是,小米走出危机,创造了智能手机全球销量第二的奇迹。

类似的故事正在继续上演。

2023 年 1 月 30 日,雷军发布小米内部信宣布,将设立两个集团治理专业委员会,即经营管理委员会(简称经管会)和人力资源委员会,统筹管理人力资源战略等,由雷军出任主任。此外,被视为小米新重点的造车项目,也由雷军亲自挂帅。

整体来看,小米已经为新的发展周期做好了充分准备。在 1 月的内部信中,雷军表示,2023 年是小米开启全新发展周期的一年,也要为未来2-3 年的新一轮爆发做好充分的准备。

兵马未动,粮草先行。

小米最近宣布了“规模与利润并重”的战略,既不放弃可能的增长机会,也要为接下来的机遇储存能量。落到财务数据上,是经营健康度的明显提升。去年第四季度,小米整体库存金额为 504 亿,同比下降 3.7%,环比下降 4.8%,存货数据相较 2021 年减少了近 20 亿元。

在利润承压的情况下,小米手机仍然维持着9% 的毛利率,整体毛利率为 17.0%,超过近 5 年 15.2% 的平均毛利率。卢伟冰表示,如果汇率等外部因素能够保持稳定,接下来小米手机的毛利率有望提升到 10% 以上。

毛利率的提升,一方面受益于销量结构的改善。在销量整体下滑的情况下,小米的平均单价却创下历史新高,达到 1111 元,说明高端机的销售整体占比提高。同时也有开支的缩减,四季度,小米的营销费用同比减少 4 亿元,行政开支也有所减少。

但在研发层面,小米仍然保持着积极的投入。

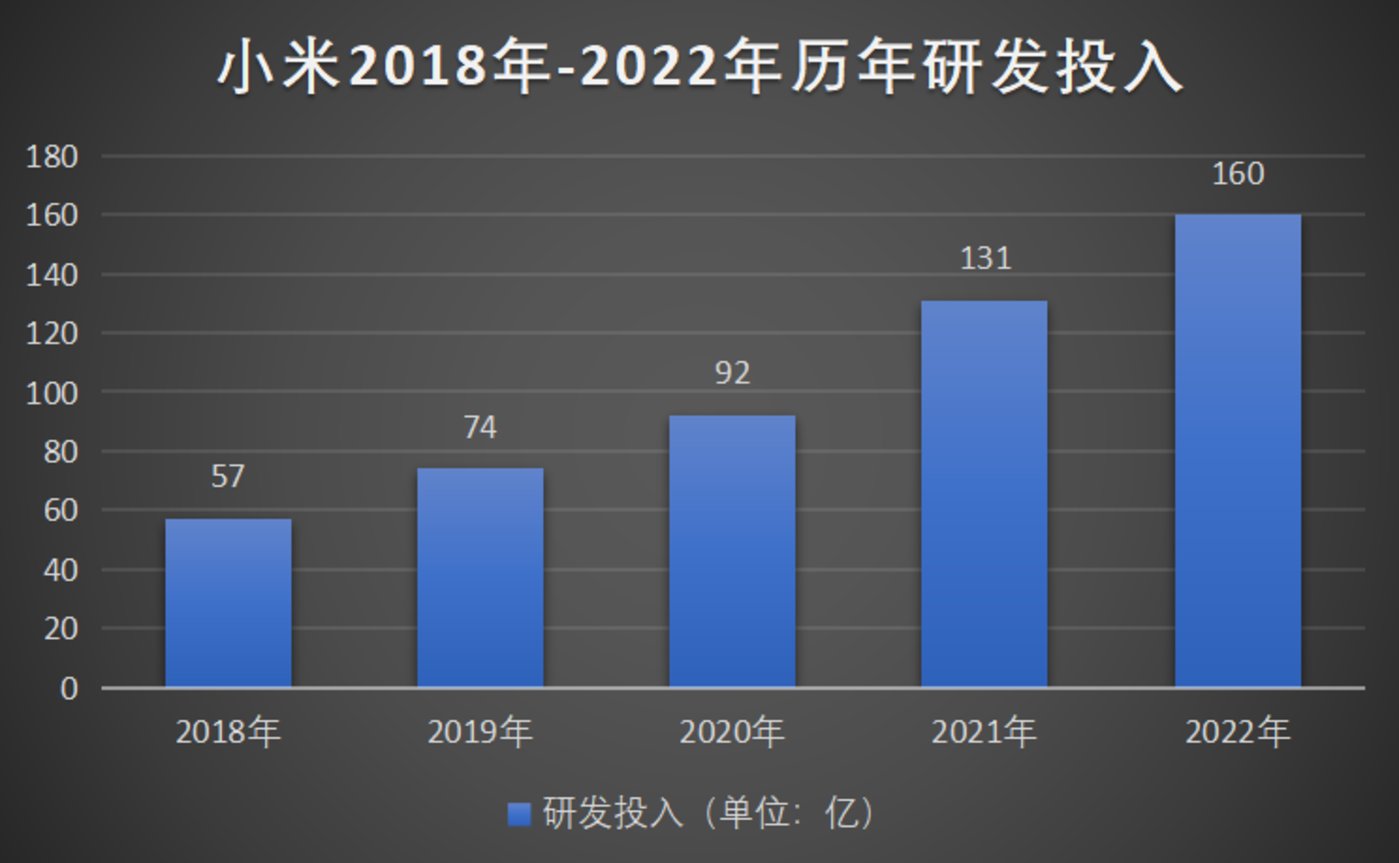

很显然,研发是小米实现“未来2-3 年新一轮爆发”的关键基础。2022 年,小米的研发支出超过了 160 亿元,同比增长超过 30 亿。据卢伟冰透露,小米未来五年预计会投入超过 1000 亿元研发。

增加研发投入是小米近几年的一贯战略。2018 年,刚上市的小米研发投入同比增长超过 80%,最近五年里,小米研发投入的复合增长率超过了 38%。小米在高端机、IoT 等业务上的突破,很大程度正是得益于此。

当然,这也是科技行业的整体趋势。减少营销费用,改善利润结构,并增加研发投入,在增长减速的背景之下,科技公司们开始学习慢下来,稳一点,把更多的钱投向更长远的未来。

财报数据依然能在一定程度上反映出一家公司的经营状况,但如果只关注它们,因为短期数据而否定一家公司的未来,显然也是不够理智的。