被高盛誉为“地球上最重要股票”的英伟达在周三美股盘后发布财报。这一考验市场对 AI 热潮信心的重磅财报公布前,英伟达股价继续回落,领衔蓝筹科技股拖累大盘。

午盘公布的美联储 1 月末会议纪要显示,联储官员担心过快降息、担心通胀下降停滞。有“新美联储通讯社”之称的记者 Nick Timiraos 此后发文称,纪要显示,大多数联储官员担心的是过早降息和价格压力根深蒂固,而不是高利率保持过久,仅两人指出长期高利率的风险。

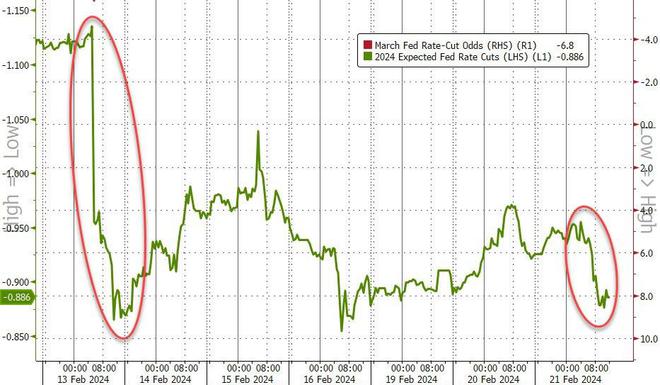

周三市场预计今年美联储降息三四次的概率为 50%,接近上周二美国 CPI 公布后低位

纪要公布后,主要美股指跌幅扩大,刷新日低,但跌势并未持续,此后收窄跌幅甚至转涨,虽然纳指跌至近三周来收盘低位,但标普和道指凭借尾盘转涨惊险反弹。有评论称,尾盘美股反弹源于害怕错过(FOMO)心理引发的买盘,零日期权(0DTE)的资金也助推回涨。盘后英伟达公布的上财季营收和本财季指引均高于预期,盘后英伟达止跌回涨,股价拉升,带动芯片股和 AI 概念股盘后齐涨。

尾盘美股反弹部分得益于零日期权交易

美国财政部周三完成的 20 年期美国国债标售需求极为疲软,反映需求的“尾部”、即得标利率高于预发行利率差距为 20 年期美债标售有记录以来最大,海外投资者获配比创将近三年来新低。标售结果公布后,美债价格跌幅扩大,收益率进一步回升,基准十年期美债收益率重上 4.30%,美联储纪要公布后,收益率继续上行,一度逼近上周所创的两个多月来高位。

纳指收创近三周新低标普道指尾盘转涨英伟达财报带动芯片股和 AI 概念股盘后齐涨

三大美国股指连续两日集体低开,此后保持跌势。道琼斯工业平均指数盘初曾跌逾 170 点、跌超 0.4%,早盘尾声时跌幅曾收窄到不足 14 点,午盘跌幅又扩大到 100 点以上。午盘美联储纪要公布后,纳斯达克综合指数跌逾 1.1%,道指跌超 220 点,和标普 500 指数均跌近 0.6%,后低位反弹,尾盘纳指跌幅收窄,标普和道指转涨。

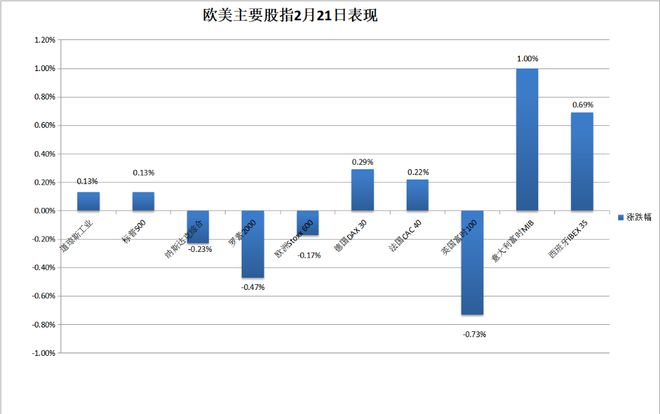

最终,三大指数中仅纳指收跌,跌幅 0.23%,报 15580.87 点,连跌三个交易日,刷新 2 月 1 日以来收盘低位。标普收涨 0.13%,报 4981.8 点,未继续逼近上周二美国 CPI 公布后刷新的 2 月 5 日以来低位。道指收涨 48.44 点,涨幅 0.13%,报 38612.24 点,和标普均止住两日连跌。

科技股为重的纳斯达克 100 指数收跌 0.38%,连跌三日、两日刷新 2 月 1 日以来收盘低位。衡量纳斯达克 100 指数中科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)盘中跌超1%,收跌 0.9%,连跌四日至 2 月 1 日以来收盘低位。价值股为主的小盘股指罗素 2000 收跌 0.47%,刷新 2 月 13 日上周二以来收盘低位。

主要美股指在午盘美联储会议纪要公布后刷新日低,约半小时后持续回涨,尾盘标普和道指转涨

包括微软、苹果、英伟达、Alphabet、亚马逊、Meta、特斯拉在内,七大科技股涨跌互见。特斯拉早盘曾涨逾 2.9%,午盘小幅转跌,收涨 0.5%,在连跌两日后,未继续跌离上周四刷新的 1 月 24 日以来收盘高位。

FAANMG 六大科技股中,微软、Facebook 母公司 Meta、奈飞早盘均曾跌超1%,分别收跌近 0.2%、0.7% 和收跌 0.3%,微软连跌四日,两日刷新 1 月 31 日以来低位,Meta 和奈飞连跌三日至一周来低位;而连跌六日至 1 月 5 日以来收盘低位的苹果午盘曾转跌,收涨 0.4%,早盘曾跌超1%;周二盘后公布将于 2 月 26 日被纳入道指成分股的亚马逊早盘曾涨超1%,收涨 0.9%;谷歌母公司 Alphabet 收涨近 1.2%,继续脱离上周五刷新的 1 月 8 日以来收盘低位。

芯片股总体连跌四日,尾盘跌幅收窄。费城半导体指数和半导体行业 ETF SOXX 早盘即跌超1%,收跌逾 0.2%,刷新 2 月 7 日以来收盘低位。个股中,周三盘后公布财报的英伟达午盘曾跌 4.6%,收跌近 2.9%,在上周三创收盘历史新高后连跌四个交易日,刷新 2 月 2 日以来收盘低位,盘后公布财报后,股价跳涨,盘后涨幅曾达9%;收跌超2% 的英特尔盘后涨不足1%,收跌 0.8% 的 AMD 盘后涨超4%,而盘初跌超4% 的 Arm 早盘转涨,收涨超1%,盘后涨约6%。

英伟达公布财报后盘后跳涨,盘后曾涨9%

AI 概念股总体继续大跌,但盘后转涨。今年初以来累涨超 150% 的“妖股”超微电脑(SMCI)午盘跌幅曾达 10%,收跌近 6.8%,盘后涨超 10%,收超3% 的 C3.ai(AI)盘后涨超5%, 收跌 5.5% 的 SoundHound.ai(SOUN)盘后涨超8%,收跌超9% 的 BigBear.ai(BBAI)盘后涨近9%,收跌近3% 的 Palantir(PLTR)盘后涨超5%,收跌 0.6% 的 Adobe(ADBE)盘后涨约 0.5%。

热门中概股总体反弹。纳斯达克金龙中国指数(HXC)盘初曾涨逾 2.2%,收涨近1%,在周二止步三连涨后重回涨势。中概 ETF KWEB 和 CQQQ 均收涨超1%。个股中,收盘时,理想汽车涨超4%,阿里巴巴涨超3%,京东、腾讯粉单涨超2%,百度、小鹏汽车、B站涨超1%,蔚来汽车涨近 0.2%,而早盘转跌的拼多多跌超1%,网易跌 0.7%,新东方跌超2%,比特币矿机巨头嘉楠科技跌超 12%。

公布财报的个股中,下调全年营收和计费指引的网络安全公司 Palo Alto Networks(PANW)收跌 28.4%;四季度营收和一季度指引均逊于预期的医疗保健公司 Teladoc(TDOC)和光伏股 Solaredge Technologies(SEDG)分别收跌 23.7% 和 12.2%;四季度营收高于预期仍连续四个季度下降的连锁餐厅 Wingstop(WING)收跌 4.4%;而四季度营收和盈利高于预期的网站建设平台 Wix.Com(WIX)收涨近6%;季度盈利高于预期的豪宅建筑商 Toll Brothers(TOL)收涨近4%。

欧股放慢,泛欧股指在四连涨后连续两日回落。欧洲斯托克 600 指数继续跌离周一刷新的 2022 年 1 月 5 日以来收盘高位。主要欧洲国家股指大多上涨,法股连续五个交易日创收盘历史新高,连续两日跌离收盘历史高位的德股反弹,西班牙和意大利西股指分别三连涨和两连涨,而英股在四连阳后连跌两日。

各板块中,银行收跌近 1.1%,源于公布四季度亏损 1.5 亿美元、持股交行相关减记 30 亿美元后,英国最大银行汇丰股价重挫 8.4%,创 2020 年 4 月以来最大日跌幅;周一和周二领跌的矿业股所在板块基础资源跌 0.8%,受累于年度利润下滑的力拓跌 1.5%,盈利惨淡且大幅削减股息的嘉能可跌 1.1%,和汇丰共同拖累英股在欧洲各国中表现最差;医疗板块跌逾 0.7%,跌落十个月高位,欧洲最高市值药企诺和诺德收跌近 1.5%,继续跌离截至周一连续五日所创的收盘纪录高位。

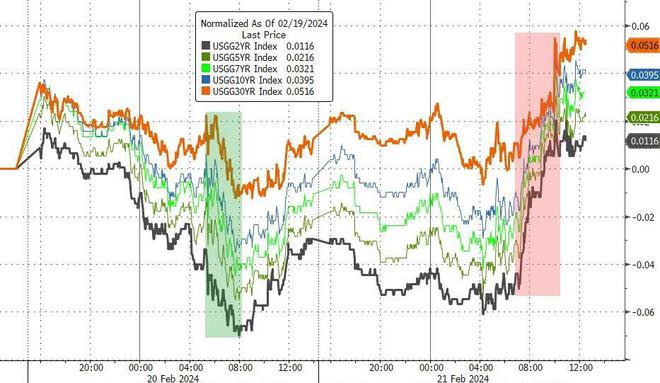

美联储纪要后十年期美债收益率一度逼近两个多月高位

美国 10 年期基准国债收益率在欧股盘中曾下破 4.25% 刷新日低,日内降近 3 个基点,美股早盘抹平降幅转升,午盘 20 年期美债标售结果公布后,迅速升破 4.30%,美联储纪要公布后,一度接近 4.33%,逼近上周二升至 4.33% 刷新的 2023 年 12 月 1 日以来高位,日内升约 5 个基点,到债市尾盘时约为 4.32%,日内升逾 4 个基点,在周二大致收平后,重回上周五的反弹势头。

对利率前景更敏感的 2 年期美债收益率在欧股盘中曾下破 4.58% 刷新日低,美股早盘转升,午盘 20 年期美债标售完成后,升破 4.65%,美联储纪要公布后,保持升势,尾盘曾上测 4.67%,还未逼近上周五接近 4.72% 刷新的去年 12 月 13 日美联储议息会议首日以来高位,到债市尾盘时约为 4.67%,日内升约 6 个基点,在周二回落后反弹。

各期限美债收益率周三回升,20 年期美债标售后和美联储会议纪要公布后,升幅扩大美联储纪要后美元指数短线转涨离岸人民币盘中涨破 7.19 一度回落超 200 点

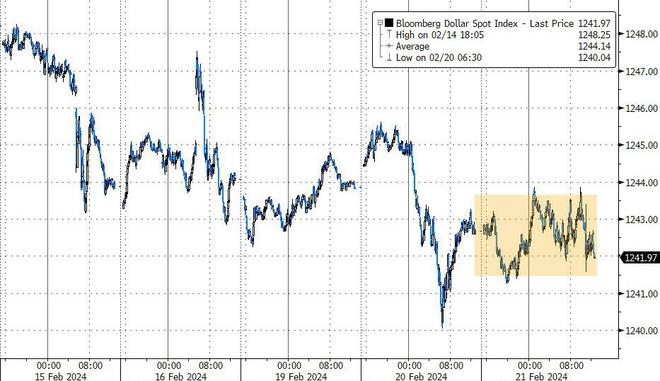

追踪美元兑欧元等六种主要货币一篮子汇价的 ICE 美元指数(DXY)在亚市早盘曾跌破 104.00 刷新日低,向周二跌破 103.80 刷新的 2 月 9 日以来盘中低位靠近,日内跌逾 0.1%,欧股盘前转涨后曾涨破 104.20 刷新日高,日内涨逾 0.1%,后几度转跌,午盘美联储纪要公布后曾短线转涨,后很快重回跌势,尾盘跌破 104.00。

到周三美股收盘时,美元指数略低于 104.00,日内跌不足 0.1%,继续刷新 2 月 7 日以来同时段低位;追踪美元兑其他十种货币汇率的彭博美元现货指数微跌,连跌三日。

美元指数周三窄幅波动,最终收跌

非美货币中,欧元兑美元在美联储纪要公布后曾涨破 1.0820,靠近周二逼近 1.0840 刷新的 2 月 2 日以来高位,日内涨 0.2%;英镑兑美元在美联储纪要公布后涨破 1.2640 刷新日高,接近周二刷新的一周高位;连续两日反弹的日元回落,美元兑日元美股午盘曾上测 150.40 刷新日高,美联储纪要公布后曾涨幅扩大、接近日高,美股收盘时处于 150.20 上方。

离岸人民币(CNH)兑美元在在亚市早盘刷新日低至 7.2070,后很快转涨,亚市盘中曾涨至 7.1811,刷新 1 月 31 日以来盘中高位,较日低涨 259 点,后持续回吐涨幅,美股午盘曾跌落 7.2020,较日高回落超 200 点。北京时间 2 月 22 日 5 点 59 分,离岸人民币兑美元报 7.1994 元,较周二纽约尾盘涨 23 点,连涨六个交易日。

比特币(BTC)在亚市早盘曾涨破 5.24 万美元刷新日高,后总体回落,欧股盘中曾下测 5.06 万美元刷新日低,较日高跌超 1000 美元、跌超3%,美股收盘时处于 5.1 万美元上方,最近 24 小时跌近2%,跌离周二冲击 5.3 万美元关口刷新的 2021 年 12 月以来高位。

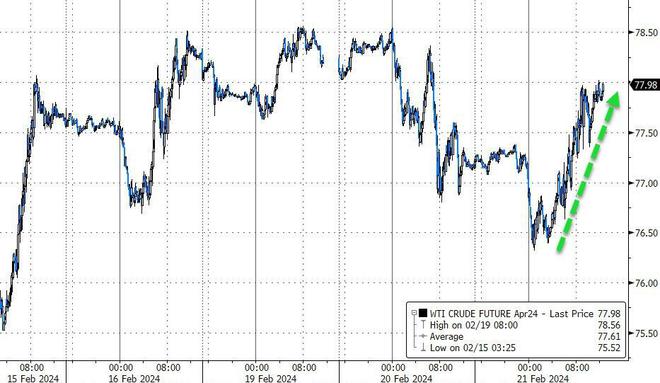

原油反弹逼近三个月高位

国际原油期货盘中转涨。欧股盘前刷新日低时,美国 WTI 原油跌至 76.32 美元,日内跌逾 0.9%,布伦特原油跌至 81.66 美元,日内跌逾 0.8%,美股盘前转涨后保持涨势,美股午盘刷新日高时,美油涨至 78.08 美元,日内涨逾 1.3%,布油涨至 83.17 美元,日内涨1%。

最终,周二回落的原油反弹。周二止步两连涨的 WTI 4 月原油期货收涨.13%,报 77.91 美元/桶,靠近上周五刷新的 2023 年 11 月 6 日以来收盘高位;布伦特 4 月原油期货收涨 0.84%,报 83.03 美元/桶,逼近周一连涨三日、连续两个交易日刷新的 2023 年 11 月 6 日以来高位。

美国 WTI 原油周三反弹,站上 78 美元伦铜两连涨至三周新高黄金跌落逾一周高位美联储会议纪要后收窄跌幅

伦敦基本金属期货周三多数上涨。伦铜和伦铅连涨两日,伦铜收盘涨破 8500 美元,创 1 月末以来新高,伦铅创两周新高。四连跌的伦铝和两连跌的伦镍均反弹,伦铝走出 1 月下旬以来低位,伦镍创 12 月末以来新高。周二回落的伦镍逼近周一所创的一周多来高位。而伦锡连跌六个交易日,创近两周新低。

纽约黄金期货在亚市盘中刷新日高至 2043.5 美元,日内涨近 0.2%,后多次转跌,美股早盘转跌后未能再转涨,美股午盘美国会议纪要公布后,先曾下测 2030.90 美元刷新日低,日内跌超 0.4%,后跌幅收窄,曾接近 2038 美元,日内跌不到 0.1%。

到收盘,连续三个交易日收涨的 COMEX 4 月黄金期货收跌 0.27%,报 2034.3 美元/盎司,跌落周二刷新的 2 月 8 日以来收盘高位。

现货黄金在欧股盘前曾涨破 2032.30 美元,连续两日刷新 2 月 13 日上周二以来盘中高位,美联储纪要公布后先刷新日低逼近 2020 美元,后逐步抹平日内降幅。