文海豚研投

2 月 22 日早,美股盘后携程集团公布了 23 财年四季度业绩,概括来看营收基本符合预期,利润释放也属不错,要点具体来看:

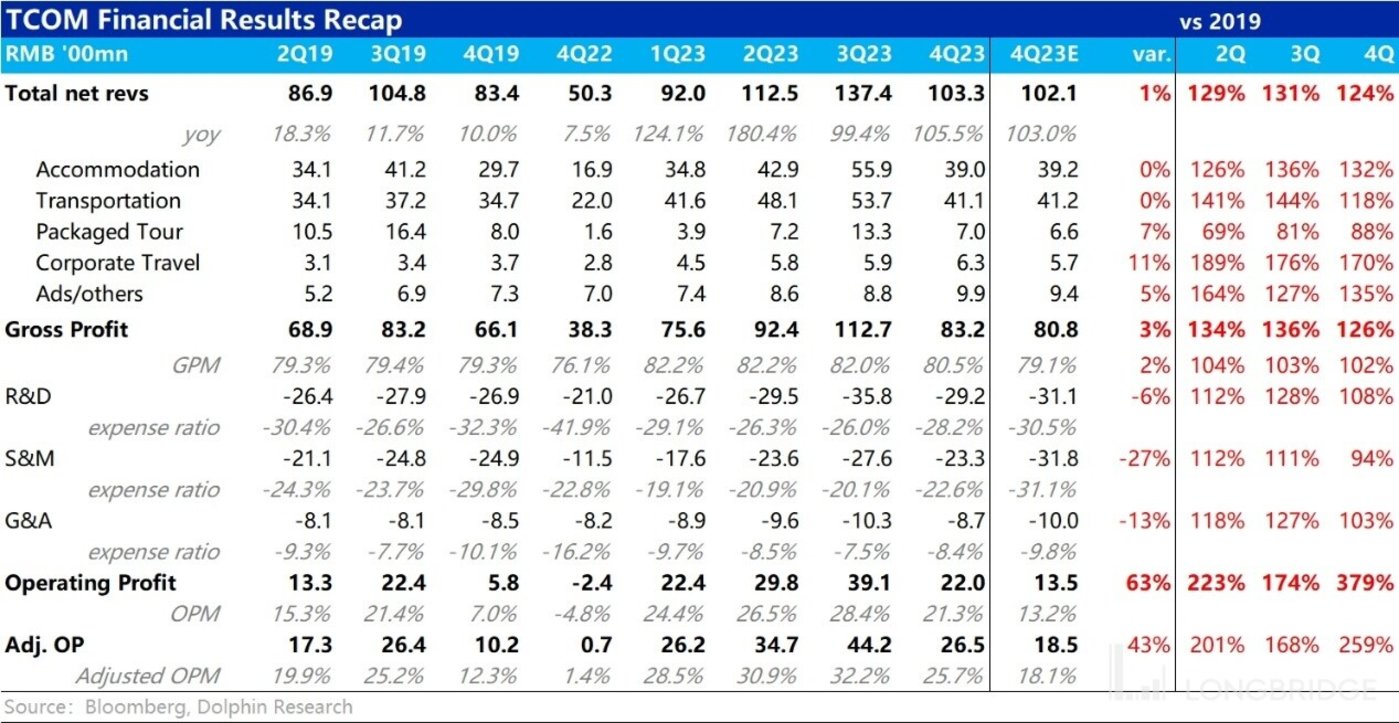

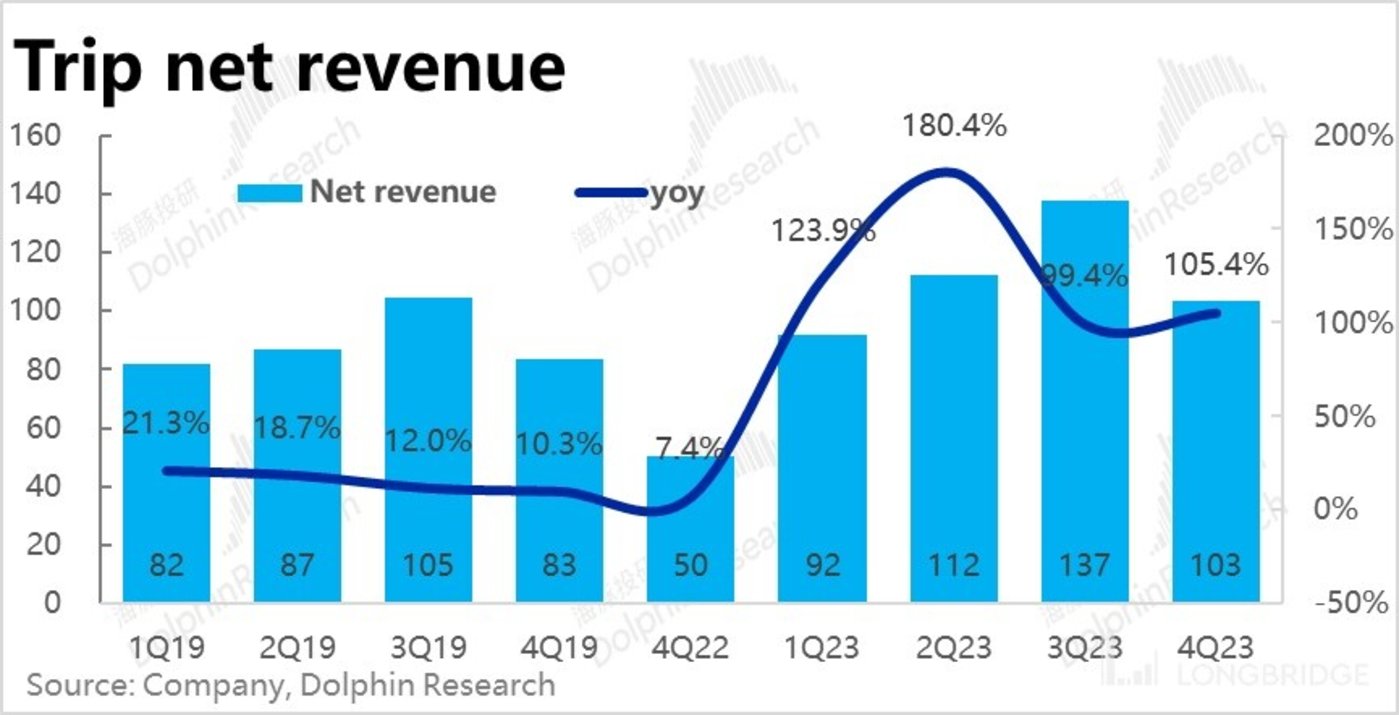

1)携程本季总收入 103 亿元,相比 19 年同期增长 124%,较三季度暑期期间的 131% 是有所下滑的,和市场预期一致没有意外之喜,印证了市场对国庆后酒旅需求有所回落的判断。

2)两大支柱业务上,飞机/火车等票务收入为 2019 年同期的 118%,较上季度的 144% 大幅下降。海豚投研认为,一方面这可能是由于 20 年春节较早,另一方面也可能是由于四季度期间机票价格回落导致的;

住宿预订收入为 39 亿,为 19 年同期的 132%,较上季度的 136% 也小幅回落,应当也是因为入住率和溢价有所回落导致的。

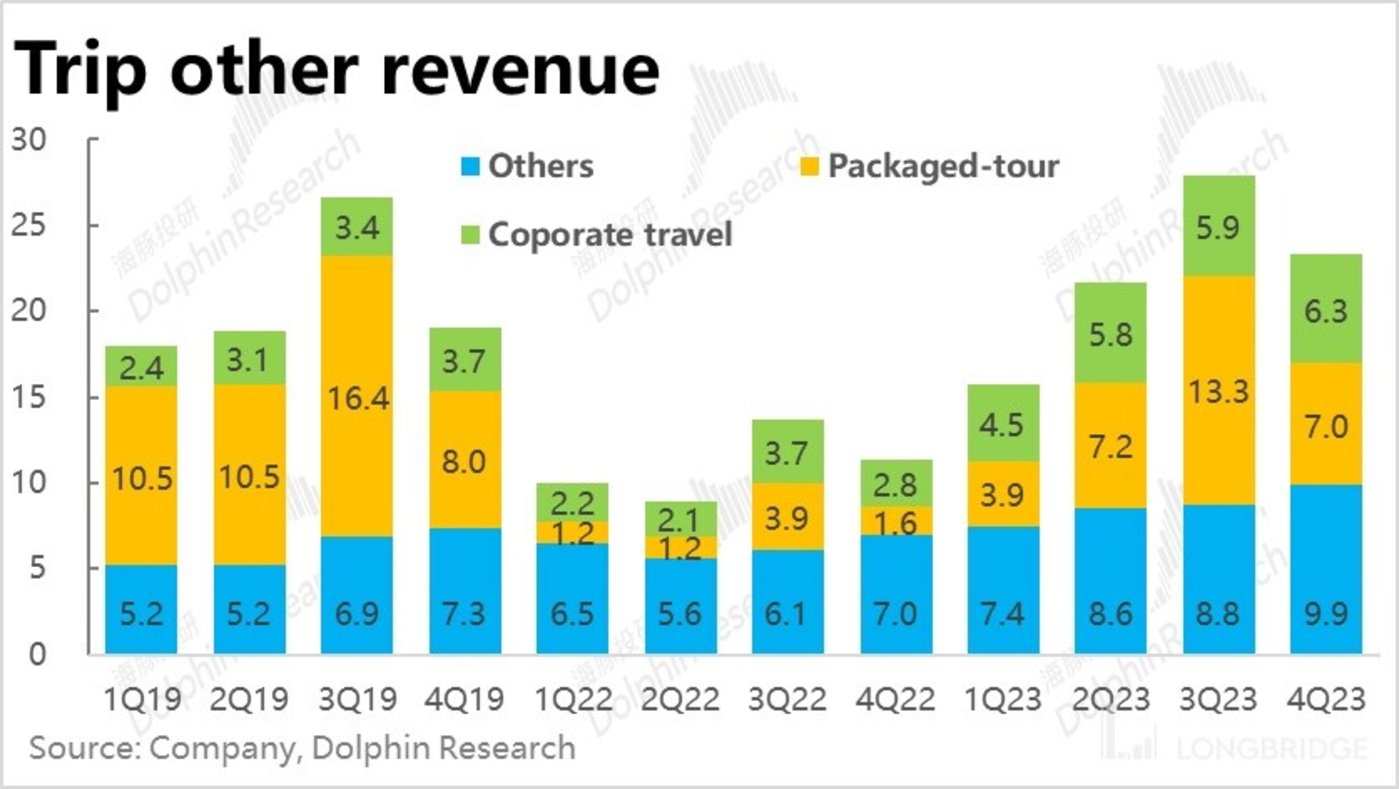

3)其他业务上,与核心的国内票务和酒店业务相对回落不同,商旅服务和广告业务在四季度的营收环比继续增长,再创历史最高值,同时也高出市场预期 5%~11%,是预期外的惊喜。但由于收入比重占比小,对公司整体营收的驱动还是相对有限。

另外,公司的打包旅游产品仍未恢复到 19 年的水平。海豚投研猜测,一方面是旅行者自由行占比的提高,另一方面抖音、美团等在旅游产品上可能也有一定的分流。

4)经营杠杆和利润的改善情况上,毛利率环比有所下滑到 80.5%,从今年前三个季度 82% 以上的平台下了一个台阶,但相比 2019 年还是提升的。海豚投研认为,四季度毛利率的下滑可能是由于需求略有回落后,机票和酒店价格的溢价回落导致的。

不过,经营费用的走低仍帮助携程交出了不俗的利润。相比卖方过于激进的预期,携程本季费用支出的绝对额还是符合季节效应的环比下降。虽然因收入规模季节性下降,三项费用比率环比还是略有提升,但整体费率相比 19 年同期还是减少了 13pct。

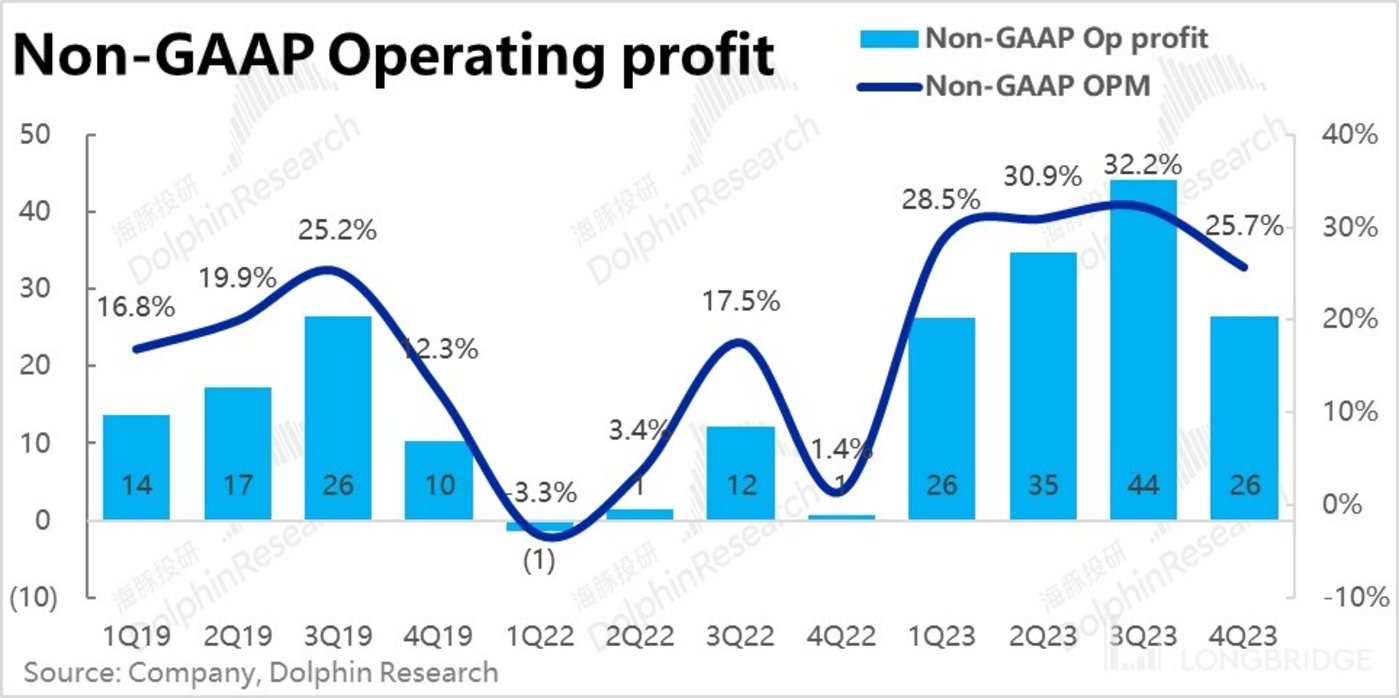

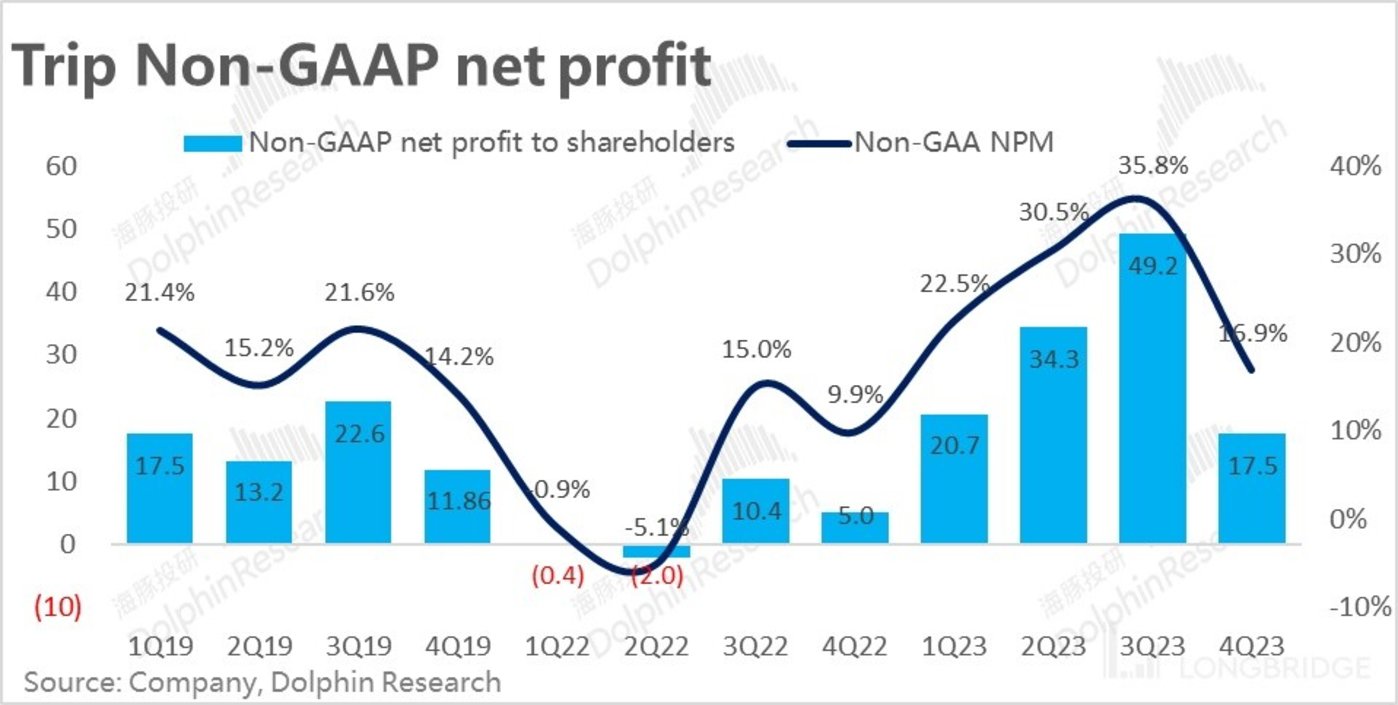

携程本季的经营利润率(剔除股权激励后)仍是达到了 25.7%,虽环比有所下滑但还是高于 19 年同期的 12%。最终实现经营利润 26 亿,仍是不俗的表现,全年近 100 亿的净利润也是达成了市场的预期。

海豚投研观点:

从携程本季度的财报来看,营收和利润端的表现大体都是符合预期的(卖方对利润的预期明显偏低了),整体呈现收入增长势头有所回落,但依旧处于高景气周期内;利润较 19 年也是明显提升,同样仍处在利润率提升周期内。换言之,虽不再有大幅超预期的惊喜,但公司自身的业绩还是营收和利润共振向上的良好周期内。

虽然,已过去的四季度业绩没有创造出明显的预期差,但市场更关注的也是春节期间,以及 2024 全年国内外的酒旅景气度会如何演化。从目前的趋势来看,国内需求能否在略有回落中继续维持高景气,而出境游和海外业务能否继续快速复苏和增长;以及公司的经营杠杆和利润率能否在 23 年的基础上进一步提升将是关键问题,关注管理层在电话会中的解释。

至于估值角度,携程 2023 全年达标交付了 99 的归母净利润,对应当前市场是 19x PE,不算贵但也不算低估。在股市上的后续表现主要就取决于业绩和利润增长的情况了。

01 后续增长看出境游&海外业务

营收层面,携程本季实现净收入 103 亿元,由于去年四季度较低基数,同比增速反而高于上季度。但相比 19 年同期增长 124%,较三季度暑期期间的 131% 是有所下滑的。和市场预期基本一致,印证了市场对国庆后酒旅需求有所回落的判断。

收入来源的两大支柱:1)机票、火车票等票务预订收入为 41 亿,为 2019 年同期的 118%,增长幅度较上季度(144%)大幅下降。海豚投研认为,一方面这可能是由于 20 年春节较早,另一方面也可能是由于四季度期间机票价格回落导致的;

2)住宿预订收入为 39 亿,为 19 年同期的 132%,较上季度的 136% 也由小幅回落,应当是由于酒店入住率和溢价有所回落导致的

经营层面业务的增长来看,四季度:

1) 国内酒店订单金额较 2022 年同期增长了 130%,公司并未披露相比 19 年的增长幅度,想必是回落幅度不小;

2) 出境游酒店和机票预订量已恢复到 19 年同期的 80%,继续恢复中

3) 而纯海外业务(Trip.com 及 Skyscanner 为主)的预订金额同比增长 70%,海外业务继续高双位数增长中。

结合来看,国内业务在暑期高峰后,虽有所回落但仍处于高景气度内,而出境以及纯海外业务仍在高速增长或恢复当中,后续海外业务的增长情况会是增量的主要动力。

02 其他业务:商旅和广告业务逆势上扬,意外之喜

上述两个支柱业务外,携程的其他三项业务——打包旅游产品、商旅和以广告为主的其他业务情况如下:

1) 与核心的国内票务和酒店业务相对有所回落不同,商旅服务和广告业务在四季度的营收环比继续增长,再创历史最高值。同时也高出市场预期 5%~11%,逆季节性效应继续走高。

2) 不过在国内酒旅高景气度的同时,公司的打包旅游产品仍未恢复到 19 年的水平。海豚投研猜测,一方面是旅行者自由行占比的提高,另一方面抖音、美团等在旅游产品上可能也有一定的分流。

小结来看,国内票务和酒旅收入景气度在四季度小幅回落,实际收入和预期一致,反而是商旅管理和广告收入有超预表现的小惊喜。

03 毛利略降,但费用减少,利润释放依旧不俗

盈利的角度,首先毛利率环比有所下滑到 80.5%,从今年前三个季度 82% 以上的平台下了一个台阶。不过相比 2019 年 79%+ 的平台还是略高的。海豚投研认为,四季度毛利率的下滑可能是由于需求略有回落后,机票和酒店价格的溢价回落导致的。

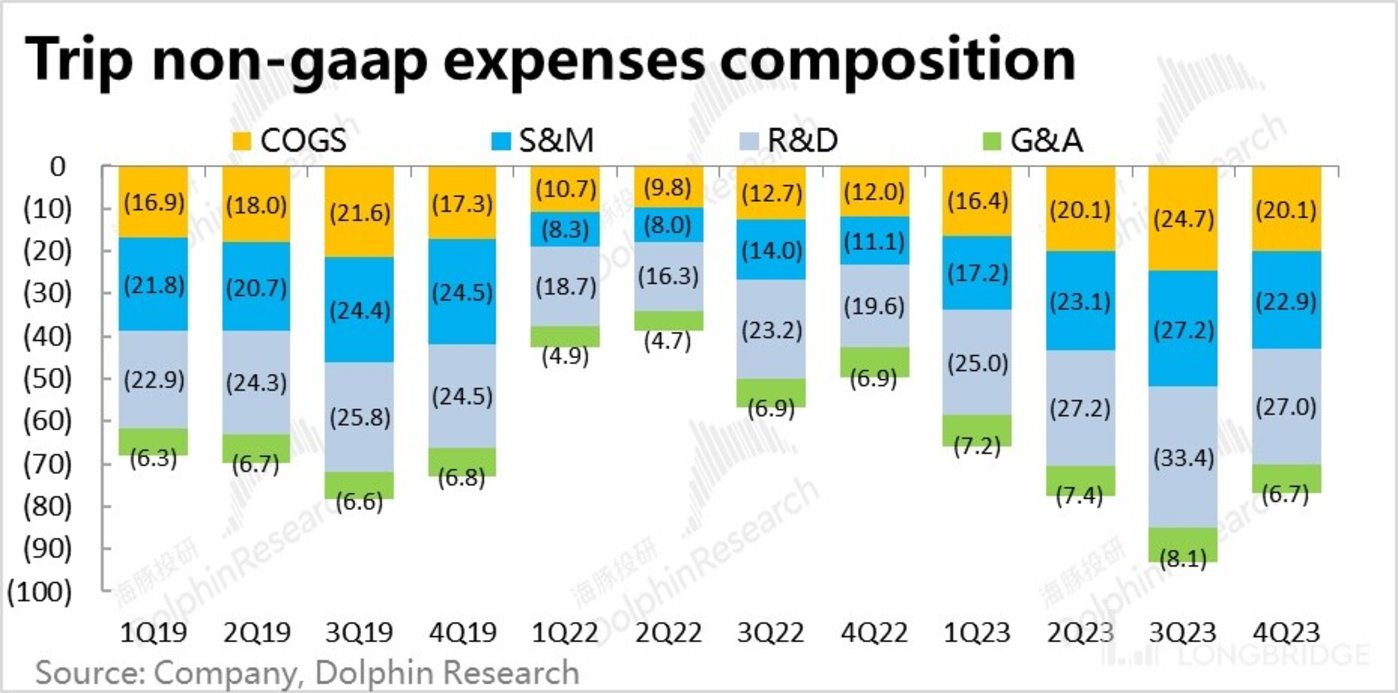

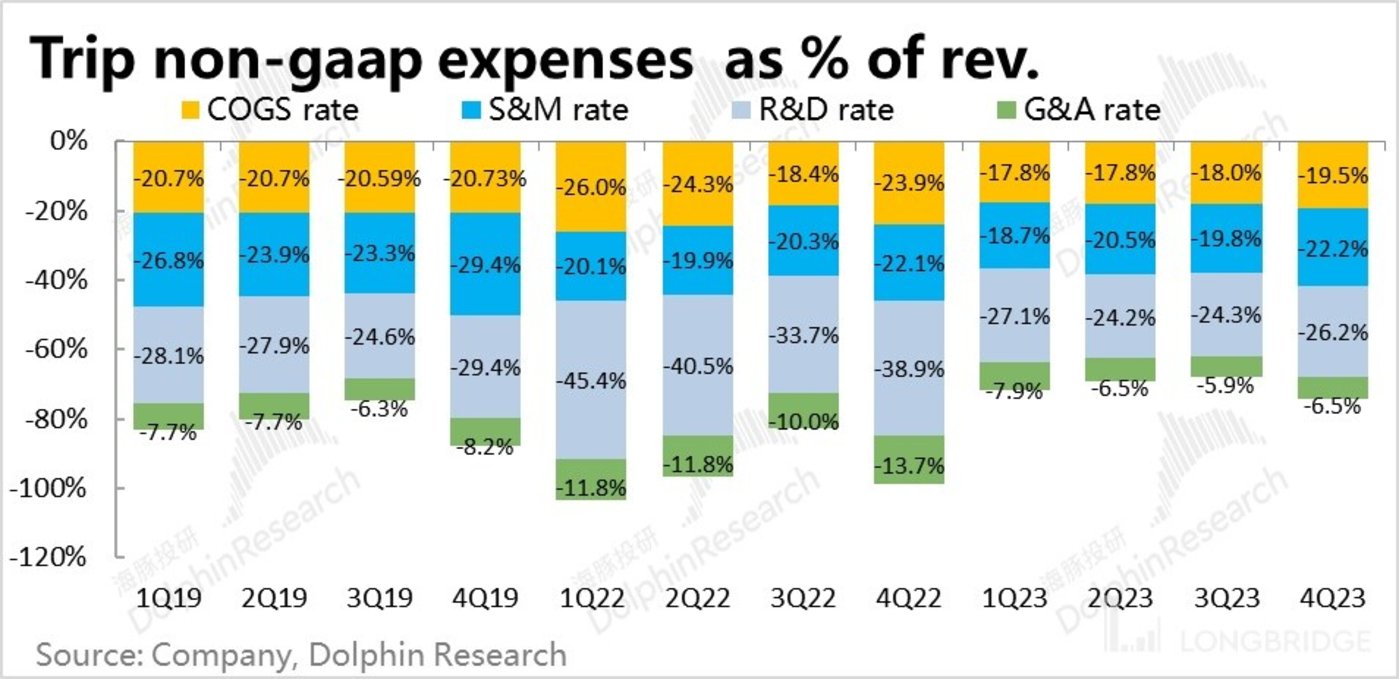

不过毛利率虽有下滑,不过三项经营费用的走低仍帮助携程交出了不俗的利润。卖方本是预期四季度的研发和营销支出会较上季度进一步增长(在营收环比下滑的情况下,这显然是有些激进的误判)。但实际上,费用绝对额还是符合季节效应的环比下降。

从费用占收入比重的角度,因为收入规模季节性下降,三项费用比率环比还是略有提升。但是整体费率相比 19 年同期还是减少了 13pct。

因此,携程本季的经营利润率(剔除股权激励后)仍是达到了 25.7%,虽环比有所下滑但还是高于 19 年同期的 12%。最终实现经营利润 26 亿,仍是不俗的表现。