文首席商业评论

2 月 22 日,英伟达收涨超 16%,公司市值增加逾 2900 亿美元(约人民币 2 万亿),迅速登上全网热搜以为这就是英伟达的极致了,没想到这才是开始。

2 月 23 日,英伟达市值继续暴涨,并短暂突破了 2 万亿美元,成为全球市值第三大上市公司和最有价值的芯片公司,令曾是全球最强芯片公司的英特尔也难望其项背。英伟达的股价则在 5 年内上涨了 14 倍。

有网友说英伟达的芯片,已成为这个星球上最稀缺的资源。马斯克则抱怨:比毒品还难搞到!一货难求之下,价格也水涨船高。在网上,英伟达 AI 旗舰芯片 H100,一度被炒到 4 万美元以上。

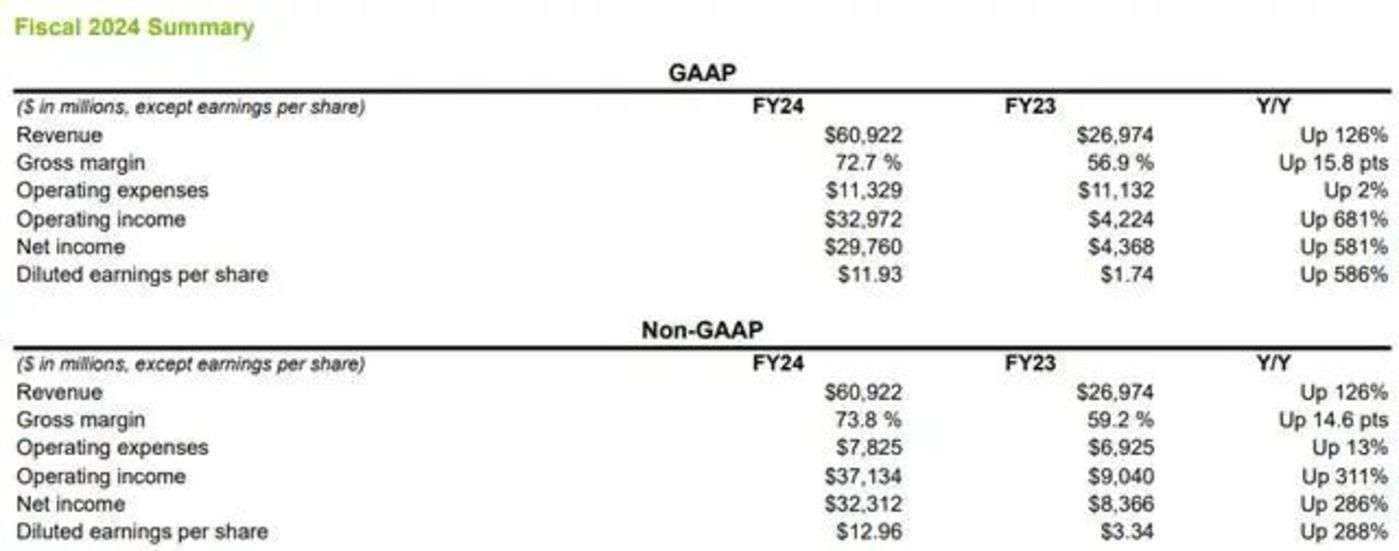

近期公布的英伟达最新财报显示,2024 财年,英伟达营收 609.22 亿美元,同比增长 126%;净利润同比增长 581%,至 297.60 亿美元,成为地表最强的公司。

因业绩亮眼,财报发布当日美股盘后,英伟达股价上涨 9.08%,并带动美股芯片股全线上涨。这也正如独立股票市场分析师 Michael Kramer 所言,“如果英伟达股价没有大幅上涨,就没有别的因素可以推动美股继续走高了”。 不过值得注意的是,此前英伟达股价已连跌四天,从 739.75 美元/股下跌至 674.72 美元/股,综合跌幅高达 8.79%。由此来看,亮眼业绩带来的利好,仅仅填平了前几天的股价回调。

那么为何英伟达也会大规模下跌呢?是 AI 潜力到头了还是市场分歧太大?事实上回顾英伟达过去一年的股价不难发现,其股价走势并没有持续高昂,而是呈抛物线状的态势。显然,AI 芯片的稀缺性是投资者给予英伟达高估值的理由,但在此过程中,也有不少人士对英伟达短中期的增长潜力深感忧虑。

标普全球市场情报汇编数据显示,分析师普遍认为 2025 财年,英伟达营收约为 900 亿美元,增速仅为 52%,这或许不足以继续帮助英伟达维持较高的估值。

英伟达炸裂的业绩也未能说服木头姐重拾对 AI 硬件的信心,在进一步削减对英伟达敞口的同时,两年多来首次抛售台积电。她说,自从 ARK 以 5 美元的价格买入英伟达,后者股价已经涨了 150 倍,言下之意是时候落袋为安了。此前木头姐谈及抛售英伟达的原因时曾指出,AI 给硬件销售带来的收入增长只是一部分,软件销售的潜在市场和收入将远远大于硬件。

木头姐

木头姐强调英伟达的股票具有很强的周期性特征,这种周期性表现在公司业务和其股票市场表现上。以 2017 年为例,那时加密货币行业的兴起导致对英伟达 GPU 需求激增,一度导致市场对其需求过于旺盛,即市场参与者急于购买 GPU,以至于出现了超出正常需求的多倍订购(即双倍订购、三倍订购、甚至四倍订购),这最终导致了库存积压。

如果我们看看科技巨头们,比如 Meta、亚马逊、Alphabet,它们都在开发自己的 AI 芯片。它们更加专业化,目的性更为明确。而英伟达的芯片则更加通用。现在,AI 热潮是真实的,这不是 90 年代末那样的科网股泡沫,这是真正热潮。我们现在各种创新的种子是在 90 年代泡沫破灭后的 20 年里播下的。现在这些已经发芽的种子正在开花。我们认为现在是黄金时期。我们认为英伟达在这个领域是领导者,但它将面临更多的竞争,可能还会有需求暂停。

木头姐并不是在看空英伟达,而是在讲述真实的商业逻辑,市场上不存在一家巨头能够长期稳定垄断 90% 的市场,AI 越热越会刺激巨头们下场造芯片,可不可能不是他们首先考虑的,必不必要才是。

目前就连 OpenAI 都还没开始盈利,其他大公司又如何靠软件赚钱呢?不怕重复造铲子只怕自己没铲子。

市场变了,英伟达也很焦虑

但英伟达在 AI 计算的“垄断”的现状并不让所有人都满意,竞争对手在竭力打破英伟达的统治地位,客户也需要第二个 AI 芯片供应源。尽管英伟达的 GPU 有很多优点,不过它在用于 AI 时它可能耗电量太高且编程复杂。从创业公司到其他芯片制造商和科技巨头,英伟达的竞争对手层出不穷。

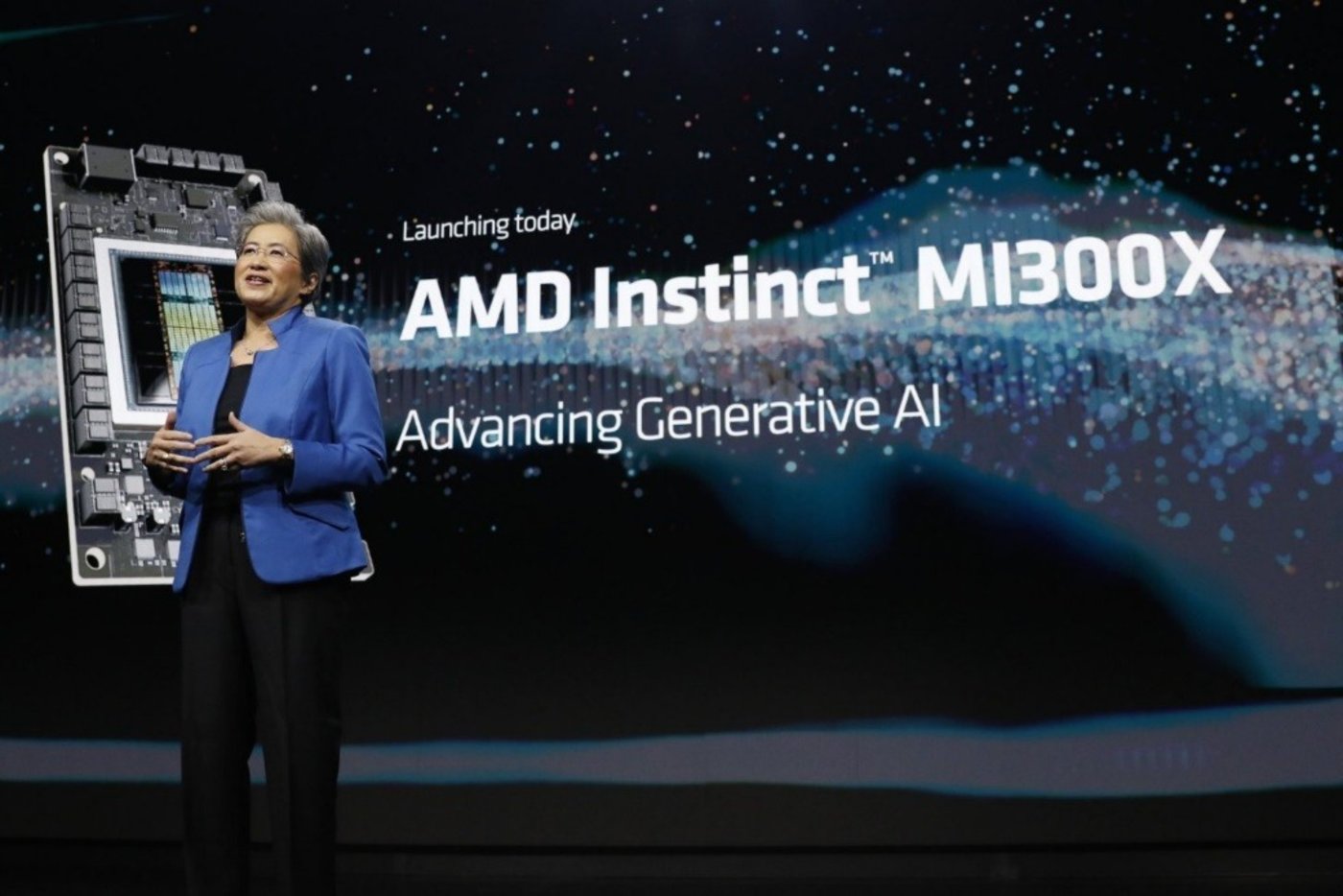

过去,AMD 一直在进行其新一代 AI 战略规划,包括并购和部门重组等,但生成式 AI 的横空出世导致该公司产品阵容进一步扩充:去年 12 月发布的 MI300 芯片专门面向复杂的 AI 大模型,配置了 1530 亿个晶体管、192GB 的内存、每秒 5.3TB 的内存带宽,分别是英伟达最强 AI 芯片 H100 的大约 2 倍、2.4 倍和 1.6 倍。

相比英伟达,AMD 在云端 AI 芯片市场几乎从“零”起步,意味着其 AI 芯片业务增速会相当快。大型客户也乐于尝试 AMD 的芯片,开发了 ChatGPT 的 OpenAI 就表示,将使用 MI300 进行部分模型训练。上一个季度,MI300 推动 AMD 数据中心 GPU 总收入超过 4 亿美元,成为公司有史以来收入上涨最快的产品。

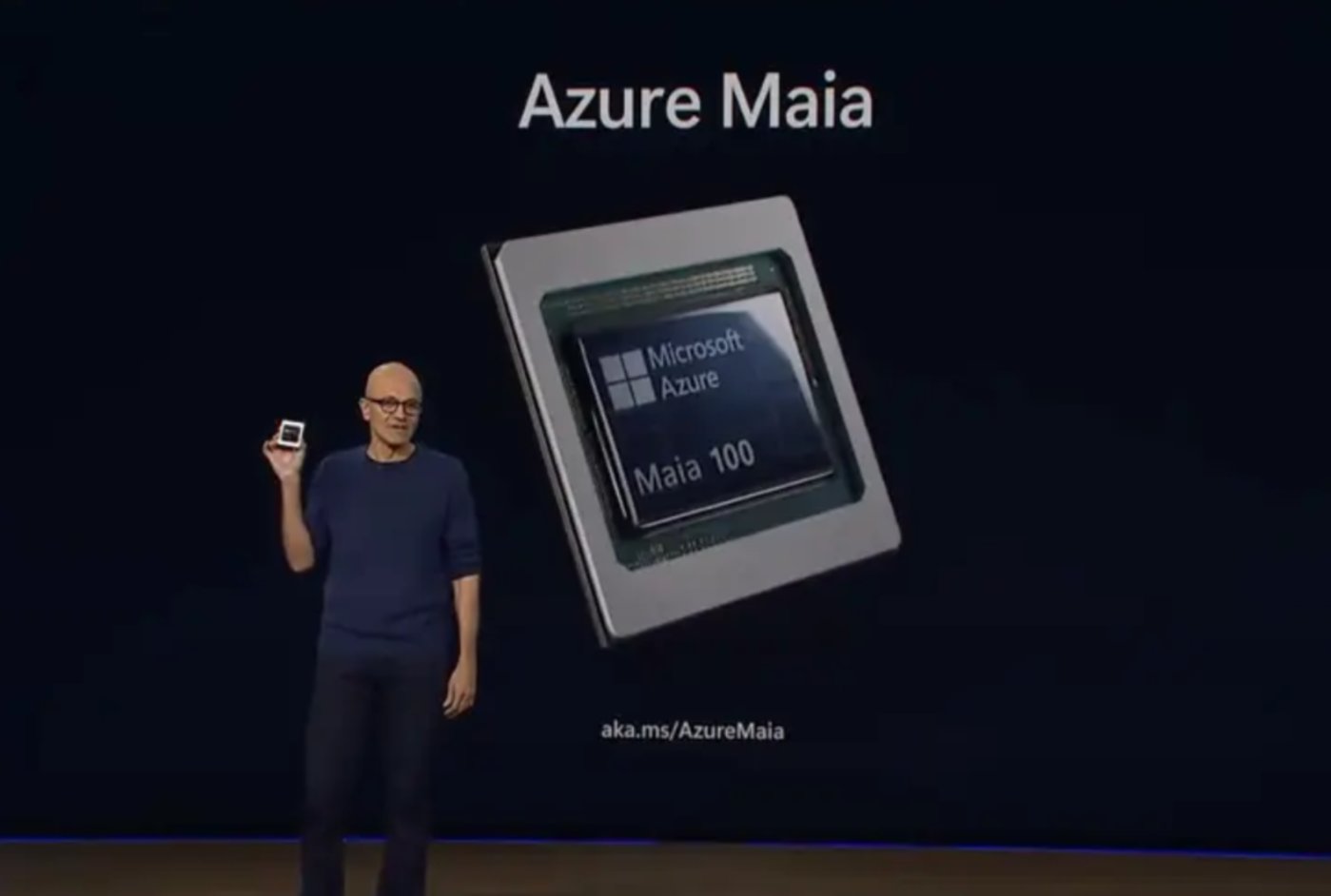

在全球云市场上,亚马逊 AWS、微软 Azure 和谷歌云占据了大部分市场。根据市场调研机构 Synergy Research Group 的数据,2023 年四季度,全球企业在云上的花费同比增长近 20%,至 740 亿美元,其中 AWS、Azure 和谷歌云三家厂商的市场份额分别为 31%、24% 和 11%。这些财大气粗的科技公司有能力为它们的数据中心设计自己的 AI 芯片,事实上,他们也如此做了。

在当前科技公司生成式 AI 军备竞赛下,自家芯片并不完善的生态和较少的产量难以大规模替代英伟达芯片,甚至缺乏足够的 GPU 也是致命的。所以,尽管科技巨头都在下大力气设计自己的硬件,但在一段时间内,它们仍会依赖英伟达。

2022 年 ChatGPT 的成功,有效验证了大量数据+大量算力就可以训练出效果更好的大模型这一路径后,算力军火商英伟达成为最大受益者。数据中心业务也迅速反超游戏,如今已经占到整体收入近 85%。

不过,AI 芯片需求正在从“训练”转向“推理”。在 AI 领域,训练指的是一个初始神经网络通过不断优化自身参数来让自己变得准确,而推理指的是利用成熟的神经网络基于给定的数据去预测结果。简单来说,训练只是开发模型,推理则是让模型动起来为用户提供服务。

在财报电话会议上,英伟达 CFO Colette Kress 称,「我们估计,过去一年数据中心大约 40% 的收入来自 AI 推理」。CEO 黄仁勋紧接着表示,由于在线推荐系统也使用了深度学习和生成式 AI 接口,40% 这一数字还「可能被低估了」。随着越来越多的生成式 AI 被投入到生产环节中,AI 推理带来的算力需求只会越来越大。而最近 OpenAI 推出的 Sora 视频模型更是让潜在的推理需求上了一个台阶,解析和生成图片对于算力的需要明显要比文本高一个量级。所以未来推理方面的芯片需求还将大增而训练芯片将会有明显萎缩。

但更为现实的问题是英伟达产能缺口仍然较大。外资投行瑞银下调英伟达股价,原因是虽然5/3/2nm 晶原厂管够,但是 CoWoS 先进封装产能奇缺,导致英伟达季度收入会维持在 270 亿美金不增长,据测算 2024 年全球理论上能切割 H100 的量是 30 万/月,但是 CoWoS 实际产能为 3 万/月,10:1 的缺口。

这并不是空穴来风,英伟达 CEO 黄仁勋也在 2024 财年财报电话会议上进行了说明,“AI 芯片总体供应状况正在改善,但仍面临短缺。供应受限状况将在全年时间内持续下去”。

虽然大家还需要英伟达,但很多初创公司显然等不急了,今年的英伟达业绩可能真的难以维持 50% 以上的增长。

对于 AI 赛道选手,也并非只能靠英伟达芯片大力出奇迹,其中一个方法就是开发算力利用效率更高的模型,例如微软在去年相继推出了小模型 Phi-2、Orca 2,它们的参数规模都在 100 亿以内,微软希望借此与大模型形成互补,理想状态自然是复杂问题由大模型处理,简单问题则交给更节约的小模型。

写在最后

针对山姆・奥特曼的“7 万亿美元”计划,黄仁勋认为,“这笔钱能买下全球所有 GPU”,并不符合产业发展逻辑以及企业经济效益。没有人能再造一个英伟达,包括英伟达自己。

从英伟达视角来看,接下来半导体行业的发展重点,并不是堆芯片数量,而是应该进行 GPU 构架创新,使计算速度提升,让想要在本地使用 AI 的公司无需购买更多的设备。

所以 2 月 26 日,英伟达宣布推出全新 NVIDIA RTX 500 和 1000 Ada 一代消费级 GPU(图形处理器)加速芯片,全面支持在轻薄笔记本电脑等移动设备中运行生成式 AI(AIGC)软件。 英伟达表示,与仅使用 CPU 的配置相比,全新 RTX 500 GPU 可为 Stable Diffusion 等模型提供高达 14 倍(1400%)的生成式 AI 性能,利用 AI 进行照片编辑的速度提高 3 倍,3D 渲染的图形性能提高 10 倍,从而成功实现了生产力的巨大提升。

这背后是英伟达这家公司从战略层面选择了跑在市场前面,而不是一味的利润最大化。英伟达还开始以更快的速度发布芯片。管理层去年 10 月向投资者介绍称,该公司人工智能数据中心产品组合的周期已从两年缩短为一年。

这不仅需要勇气更需要智慧,没人能说清 AI 的未来具体是什么,所以英伟达只能在产品上不断革自己的命。

参考资料:

- 英伟达离市值泡沫还有三道防线来源:未尽研究

- 英伟达蝶变时刻到来?来源:美股研究社

- 英伟达的财报里到底说了什么来源:新皮层

- 先卖英伟达,再卖台积电来源:华尔街见闻

- 英伟达炸裂发布最便宜 GPU 来源:钛媒体