日前,云从科技(688327.SH)发布年度业绩报告。2023 年,公司实现营收 6.29 亿元,同比增长 19.33%;归母净利润-6.43 亿元,亏损同比减少 25.95%;经营活动产生的现金流量净额-2.4 亿元。

钛媒体 APP 注意到,公司之所以亏损是被过高的研发投入拖累,然而其研发实力却难及同行。另外,高企的应收账款不仅给公司带来坏账压力,也让其经营性现金流承压。值得注意的是,面对全球大模型混战逐渐进入下半场,公司为大模型项目发布的 36 亿元定增,当下却传来募资额将“腰斩”的消息。

亏损魔咒难破,研发实力或不及同行

2022 年 5 月,云从科技登陆科创板,专注于人工智能算法研发及应用,并依托核心技术打造人机协同操作系统。公司与商汤科技、旷视科技、依图科技并称为“AI 四小龙”。

虽然 2023 年公司营收增加,净利润亏损收窄,但是亏损情况依然严重。拉长时间来看,2018—2022 年,公司净利润分别为-1.81 亿元、-6.39 亿元、-8.13 亿元、-6.32 亿元、-8.69 亿元,合计亏损约为 30 亿元。

为何公司难以摆脱亏损局面?

一方面,受低毛利率影响。2020—2023 年,公司销售毛利率分别为 43.36%、37.01%、34.06%、52.2%。商汤科技 2020 年起销售毛利率便达到 70% 以上,依图科技 63%,旷视科技则接近 60%。对此,云从科技曾回复交易所称,公司未自主研发算力硬件产品,因此相关配套软硬件产品需向第三方进行采购。外购软硬件主要为服务器,定价相对市场化,因此毛利率相对较低。

另一方面,受高研发费用拖累。2020—2023 年,公司研发费用分别为 5.78 亿元、5.34 亿元、5.6 亿元、4.9 亿元,研发费用率分别为 76.59%、49.67%、106.45%、78.1%。可见,公司每年至少都要拿出过半的营收投入研发,若再加上必要的销售费用、管理费用、财务费用等,公司盈利压力可想而知。

虽然公司研发支出大,但其实力却不及同行。

通常来说,技术创新需要充足的人才保障,但公司的研发人员却在逐年减少。财务数据显示,2020—2023 年,公司研发人员分别为 997 人、557 人、552 人、467 人。值得一提的是,2023 年 10 月,作为公司三位核心技术人员之一的副总经理、首席架构师姜迅选择离职。

据了解,国内 AI 行业人才长期匮乏,尤其是顶级人才仅仅只有美国的1/5,算法人才缺口 170 万,人才紧缺的问题始终制约着国内 AI 行业发展,并不断拉大与国际领先 AI 企业的技术差距。反观同行企业研发人员,商汤科技超过 3000 名,旷视科技超 1400 名,依图科技 800 多名。

更为关键的是,作为耗费巨额研发投入后产出的成果,公司在发明专利数量方面也略逊同行一筹。截至 2021 年底,海康威视、商汤科技和思必驰的发明专利数量分别为 2243 件、2194 件和 210 件。而截至 2023 年底,公司的发明专利数量仅为 187 件。

应收账款高企,供应商交易真实性存疑

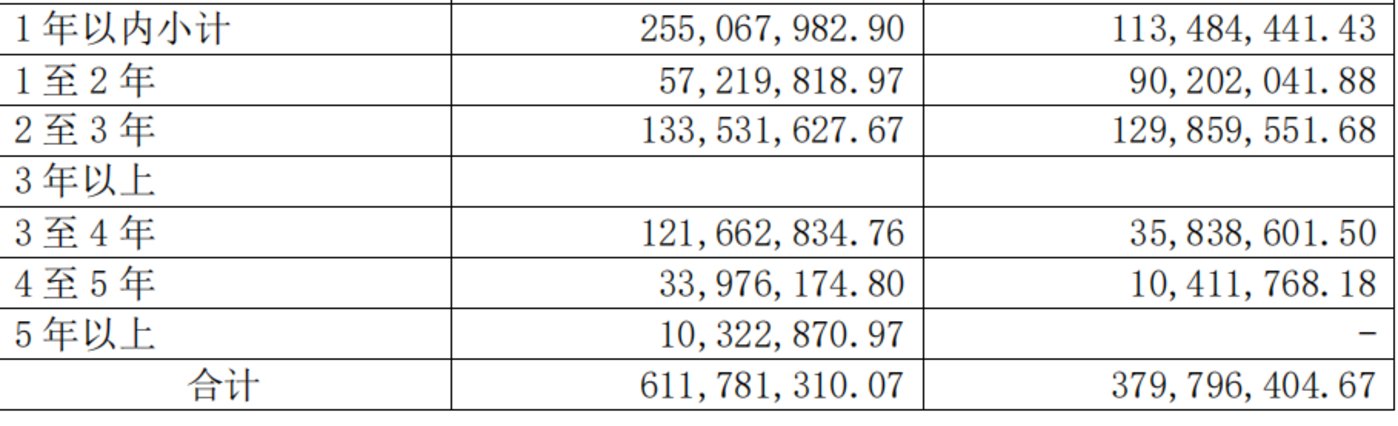

据了解,公司下游客户主要以银行、公安、机场等大型政企客户为主,客户回款周期较长,这也导致公司应收账款金额持续位于高位。2021—2023 年,公司应收账款余额分别为 3.53 亿元、2 亿元和 3.71 亿元,占当期营收比例分别约为 33%、40% 和 55%。

公司应收账款账龄在 1 年以内的为 2.55 亿元,占比约 41%,而账龄 1 年以上为 3.55 亿元,占比约 59%。由此可见,虽然公司客户信用等级较高,但应收账款账龄长的占比大,其中坏账风险不小。

另外,高企的应收账款也让其经营性现金流承压。2021—2023 年,公司经营活动产生的现金流量净额分别为-5.47 亿元、-6.23 亿元、-2.4 亿元。

而经营性现金流的持续流出,又使得公司面临流动性风险。截至 2023 年末,公司货币资金 12.07 亿元,短期借款 5.79 亿元,应付票款 2.71 亿元。若按照公司年均亏损5-6 亿元的金额计算,公司当下货币资金显然不能支撑太长的时间。

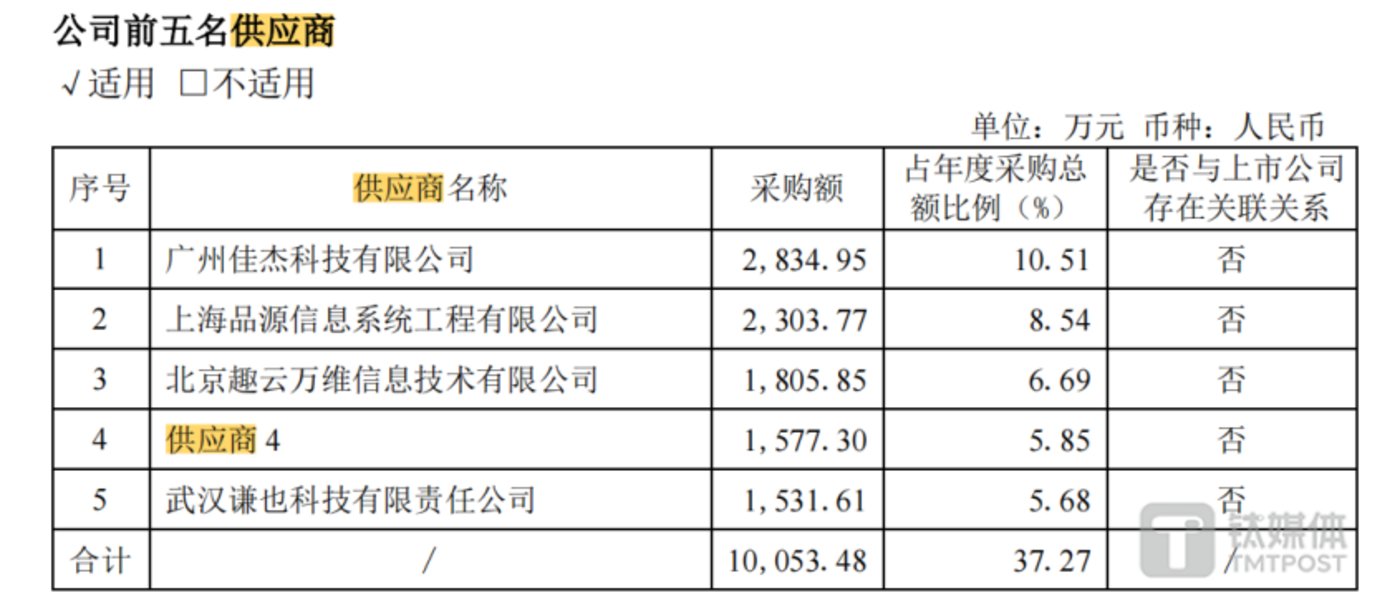

另据财报显示,公司采购内容主要分为非生产性物资和生产性物资。而公司前五名供应商采购额超 1 亿元,占年度采购总额 37.27%。与去年同期前五名供应商相比,供应商一、二、三、五为新增供应商。不过,公司与第五大供应商武汉谦也科技有限责任公司(下称“谦也科技”)超 1500 万元交易值得关注。

据天眼查显示,谦也科技成立于 2020 年 4 月 29 日,是一家以从事软件和信息技术服务业为主的企业。此前,谦也科技一度进行简易注销,之后撤销注销才开始正常经营。另外,虽然谦也科技号称软件服务企业,但成立近四年来却没有任何知识产权,而且成功交易的客户也仅为云从科技。

如此背景下,公司为何会选择与之合作?

更为关键的是,谦也科技似乎是“1 人”公司。据天眼查显示,2020—2022 年,其参保人数分别为 0 人、1 人、1 人。需要说明的是,谦也科技的股东分别为张星、曾玲,其持股比例分别为 42.75%、57.25%。而这两位股东名下均无其他存续的企业,或不存在由他们所控制的其他企业代缴社保的情况。

此外,通过查询谦也科技的通信地址之后发现,其位于武汉市江岸区金桥大道 16 号紫御公馆 2 栋 1 单元 2205,该地址似乎为商品房。为何谦也科技能获得超 1500 万元的订单?这也不得不让人质疑公司与谦也科技之间的交易是否真实。

研发人员或供职客户

财报显示,公司为保持在行业中的技术领先地位,正持续不断地进行人工智能领域相关技术平台和新产品的研发工作。

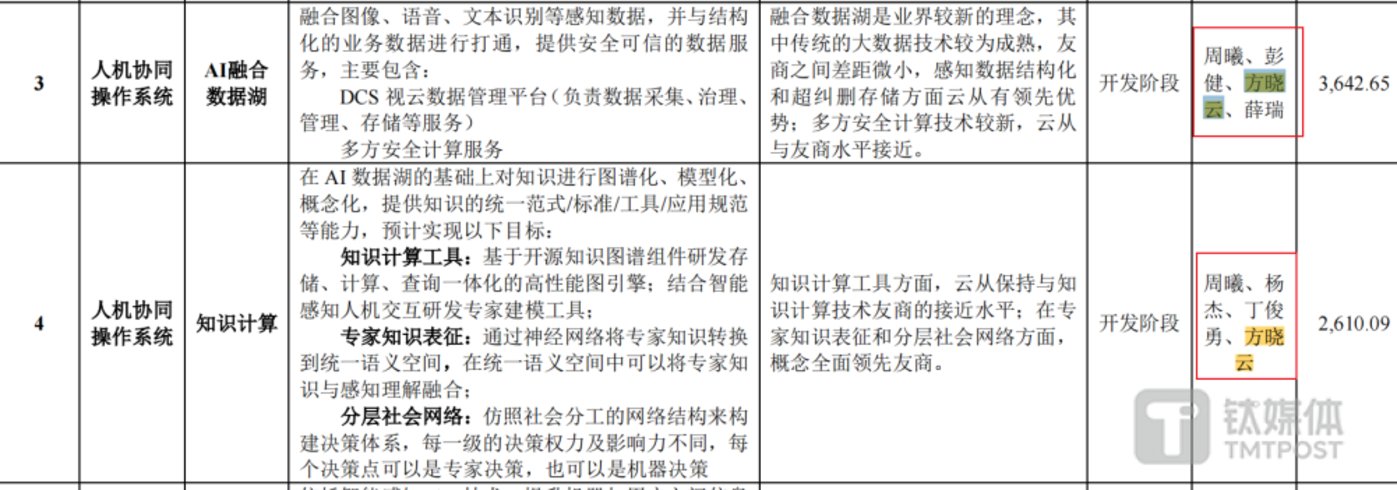

而在公司重点研发项目之中,人机协同操作系统中—“知识计算”和“AI 融合数据湖”两个项目值得注意。截至 2023 年末,上述两个研发项目已经结项,其中研发人员显示为周曦、杨杰、丁俊勇、方晓云等。

钛媒体 APP 发现,在上述研发人员之中方晓云同时参加了公司两个项目,其身份或为公司客户控股股东及总经理。

据天眼查显示,2017 年 5 月 6 日,方晓云为大昊创业的新增股东,对大昊创业持股 3.97%。而大昊创业为公司第六大股东。另外,方晓云在外任职和持股的企业还包括上海宽数信息技术有限公司(下称“宽数信息”)。而方晓云是宽数信息法定代表人,持有宽数信息 74.69% 的股份,且担任宽数信息执行董事兼总经理。

通过上述可知,方晓云或能够对宽数信息施加控制,或是宽数信息的实际控制人。

翻阅招股书发现,公司与宽数信息之间有过交易。据了解,2020 年 6 月,公司与宽数信息签订重要销售合同,合同标的为融智云服务平台,合同价款为 740 万元。截至招股书签署日 2021 年 7 月 30 日,该合同已履行完毕。

由上述情形可见,宽数信息的实控人与董事兼总经理方晓云,或系云从科技的员工。

募资“腰斩”,定增仍存不确定

面对全球大模型混战逐渐进入下半场,公司也在为其云从“行业精灵”大模型研发项目积极谋划定增。不过,当下却传来募资额将“腰斩”的消息。

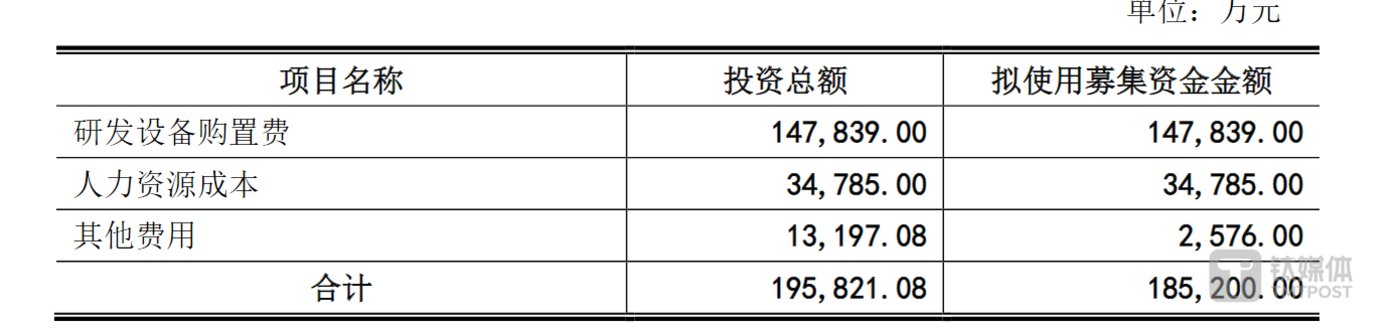

最新的定增方案显示,虽然发行股票的数量保持不变,仍为 3.11 亿股,但是募资额度从原先的 36.35 亿元削减至 18.52 亿元。不过,定增能否落地依然存在不确定性。

据原定增计划显示,20.94 亿元将用于研发设备购置,而现在这一数字降至 14.78 亿元,场地购置和装修费用则完全取消,人力资源成本与其他费用也大幅度削减。

钛媒体 APP 发现,公司募资额之所以“腰斩”或是触及两条监管“红线”。

2022 年 5 月,公司 IPO 上市募资 17.28 亿元。可在 2023 年 3 月,也就是距前次募资仅仅过 10 个月后,公司又计划通过定增募资 36.35 亿元,需要说明的是,公司上市后已经连续两年亏损。

根据监管要求,上市公司最近两年连续亏损的,本次再融资预案董事会决议日距离前次募集资金到位日不得低于 18 个月。

值得一提的是,公司前次募投项目资金也还没有使用完毕。截至 2023 年 6 月 30 日,公司 16.27 亿元的 IPO 募资净额,共使用 13.25 亿元,占比 81%。有意思的是,公司在公告中却称,已基本使用完毕。

另外,公司募投项目也存疑。据了解,原 36 亿元的定增方案中,公司计划投入 7.6 亿元用来支付人力资源成本,其中募投项目第四年 Q1 将聘用 800 名研发工程师,比现在公司的研发人数要多。但令人纳闷的是,为何公司未来需要很多的研发人员,此前却在逐年裁汰研发人员?

更为关键的是,公司云从“行业精灵”大模型研发项目,在项目完工并实施后,未来四年还将给公司带来亏损,第一年至第四年预计分别亏损-1.54 亿元、-5.18 亿元、-8.64 亿元、-5.02 亿元。(本文首发钛媒体 App,作者|翟智超)