文表外表里,作者周霄、谭鸠云,编辑曹宾玲、付晓玲、Reno

一晚割走打工人 3 天窝囊费的连锁酒店们,终于得到了“应有的惩罚”。

作为酒店三大经营指标之一的 OCC(入住率),已经亮起了黄灯。1 月的行业专家纪要提到:今年的入住率并不是非常乐观,预计同比去年可能只增长1-2 个百分点。

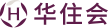

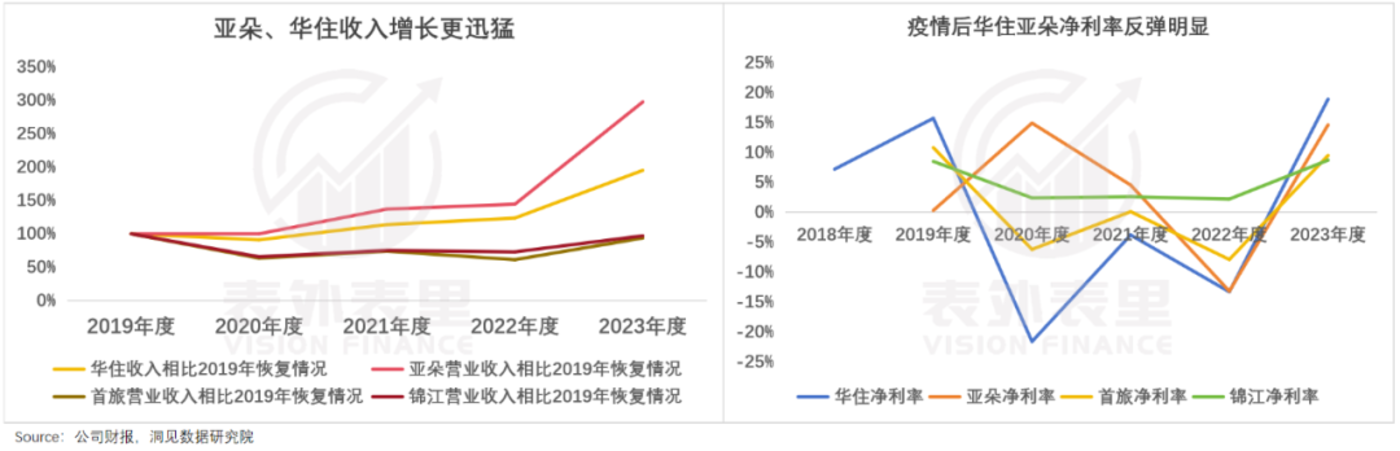

各酒店的 RevPAR(每间可用客房收入),更是早在 2023Q4 就集体出现了增速放缓。今年也继续踩刹车,华住 2023 年报电话会透露:2024Q1 预计 RevPAR 低个位数增长,2024 全年预计持平或微增。

亚朵、锦江等品牌,也对 2024 年业绩情况保持了谨慎。

风雨欲来,按理说连锁酒店们应该要低下高贵的头颅了,但事实恰恰相反,它们非但没有“悔过”,反而在酝酿着新一轮的涨价。

1 月和 2 月的专家纪要反复提到:今年客房价格仍将上涨,预计涨幅在5%-10%。

华住被问到“消费降级趋势下,酒店行业为何逆势涨价”时,也理直气壮地表示:消费升级是长期趋势,人们通过消费产品来取悦自己。

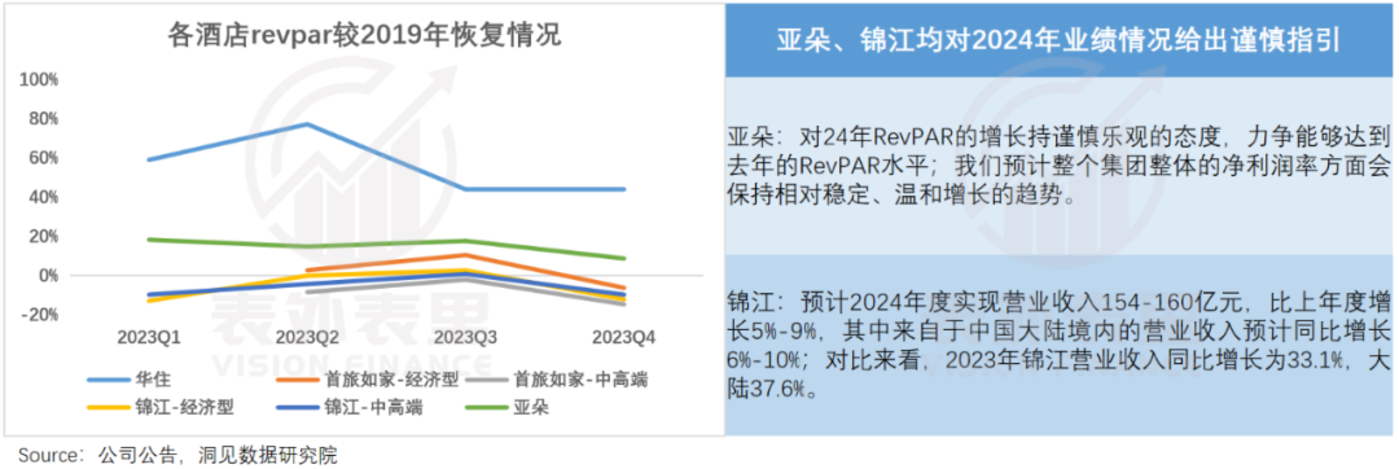

具体到行动上,可以看到,各酒店 2024 年的扩店计划仍以中高端为核心。

又是挺价,又是加码中高端,连锁酒店们似乎不在意消费者能否高攀得起,也没把 OCC 和 RevPAR 的预警放在心上。

到底是谁给了它们继续涨价的勇气?

降价或许救不了入住率,不如挺价到底

在大小城市的街头,酒店版“精绝古城”正迅速蔓延:整栋都被各种酒店承包,外墙挂满了密密麻麻的广告牌。

仔细观察会发现,墙上有名的大多数是汉庭、七天等经济型连锁酒店,以及不知名的单体酒店。

经济型酒店供给侧的竞争,可见一斑。也正是这样的行情,让酒店业对价格内卷格外警惕。甚至行业专家去年直言道:降价 10%,流量可能只增加2%。

那为何会出现这种状况呢?

这与产业属性直接相关。酒店倒闭后,房间、布草等固定/专有资产不会消失,而是继续在市场上流通。

以二手布草为例,没扛过疫情的酒店老板们为了尽快回血,已经把全新的单人米缎条床单砍到 9 块 9 一床,“半价、地板价拿五星级酒店品质布草”等信息,更是不胜枚举。

这一特点,巴菲特曾经评论道:航空公司是一门糟糕生意,即便航空公司破产了,那些飞机、机长、空姐、航站楼,依然存在这个世界上,相关生产资料并没有消失,退出市场,只不过换了股东。

因此,即便退出市场的酒店,只要给物业和床品换个招牌、贴上新标,就能重新开门营业,曾经风靡一时的贴牌酒店好 OYO、H酒店、花筑,都是如此。

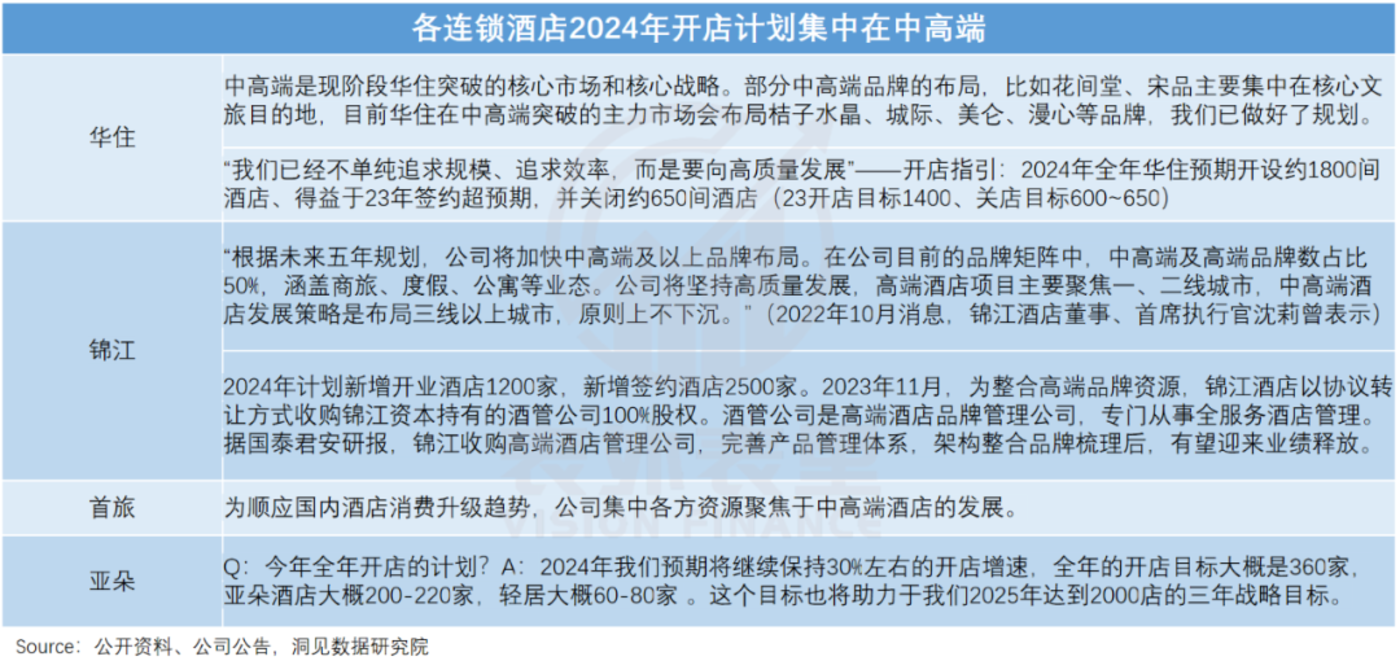

而付出的成本,却相当低廉。根据骏怡酒店的经验:一家 30-40 间客房的门店,整修改造费用只需十几万,且工期可以压缩到两三个月以内。

连锁酒店“三巨头”(锦江、华住、首旅)甚至更夸张,区区三五万,就能让一间房焕然一新。

数据显示,2020 年上半年约 879 家酒店完成向连锁酒店集团翻牌,其中 70% 以上翻牌至三大酒店集团。

7 天连锁酒店的创始人郑南雁曾说过:“不是我们要去扩张,是市场推着我们在走。这些店总要开的,只是挂谁家招牌的问题。”

可见,经济型酒店常年处于“左手转右手”的状态,行业的出清一定程度上是“伪出清”。

相反,一旦出现复苏迹象,除了那些“改头换面”的酒店加入竞争外,还有大量的新供给涌进来。

以民宿为例,数据显示,2019 年全国民宿有 20 万家,到了 2023 年中,这一数字增长至超过 30 万家。也就是说,现在的民宿有三分之一都是 2023 年新开的。

这意味着,在几大酒店集团视角里,经济型连锁酒店始终面临「超饱和竞争」,没办法获取超额收益。

与其降价挽救萎靡的入住率,不如挺价到底,至少能保住品牌的体面,每间房也能赚取更高利润。

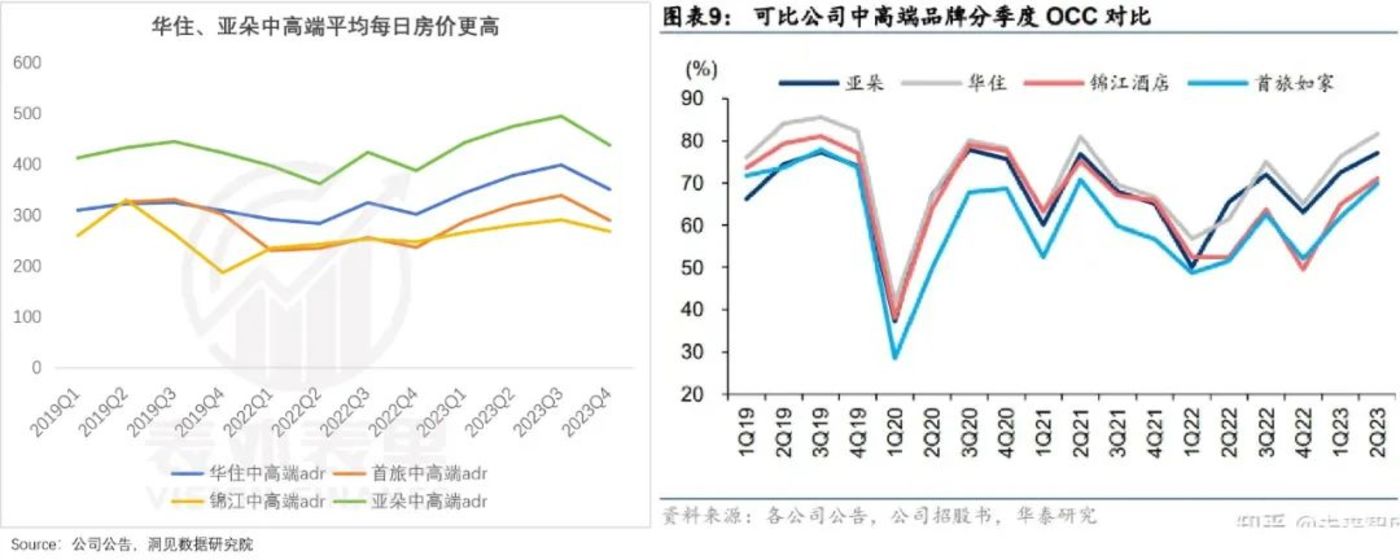

这在经营数据上就有所体现,可以看到,连锁酒店品牌下,中高端酒店入住率恢复,始终领先经济型酒店。

况且,酒店产业历史规律也是如此。

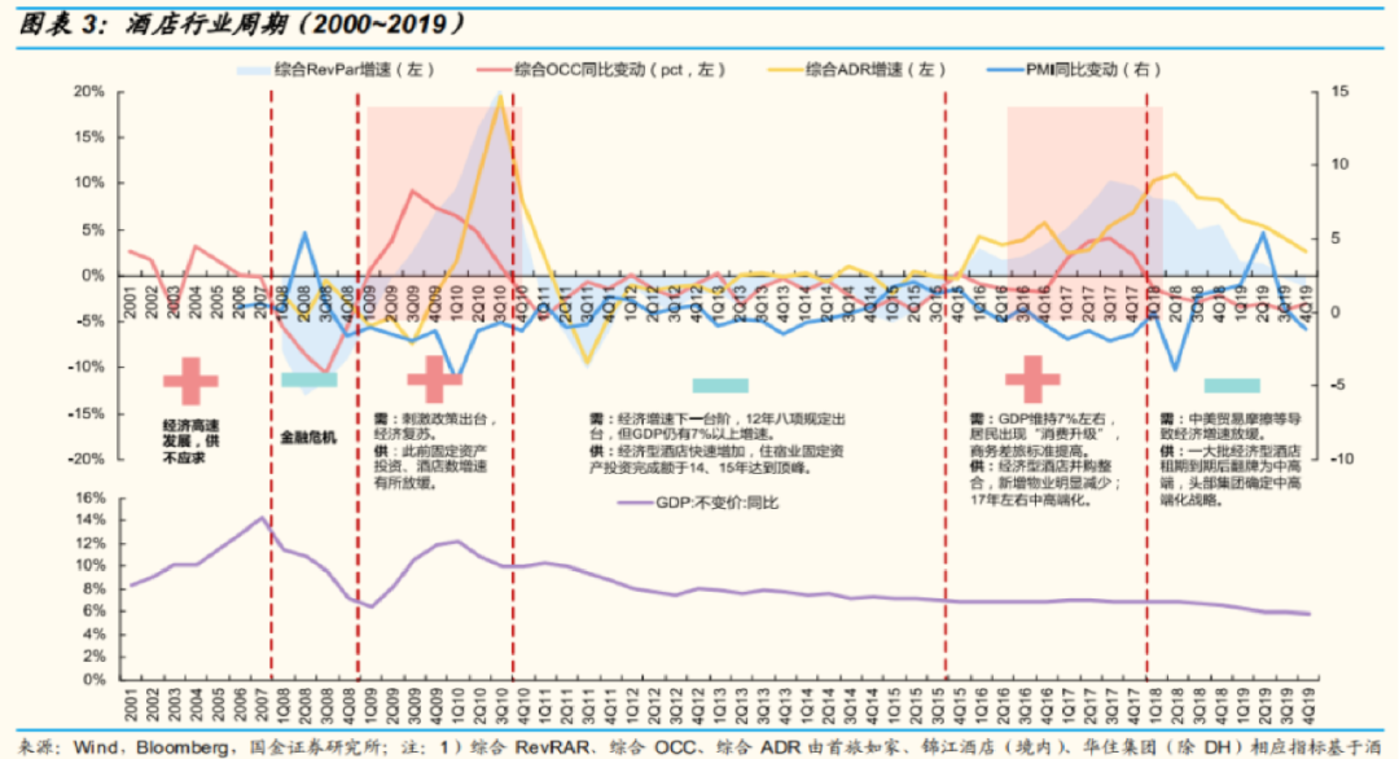

回看 2008 年金融危机后的复苏潮和 2018 年的消费升级潮,每次波峰后入住率都会下降。

但每间客房收入(ADR)基于价格刚性,不会同时跌落,往往滞后3-4 个季度才出现拐点。酒店可以利用这个窗口期,一边向供应商压价,一边向住客收取高价,让利润表靓丽起来。

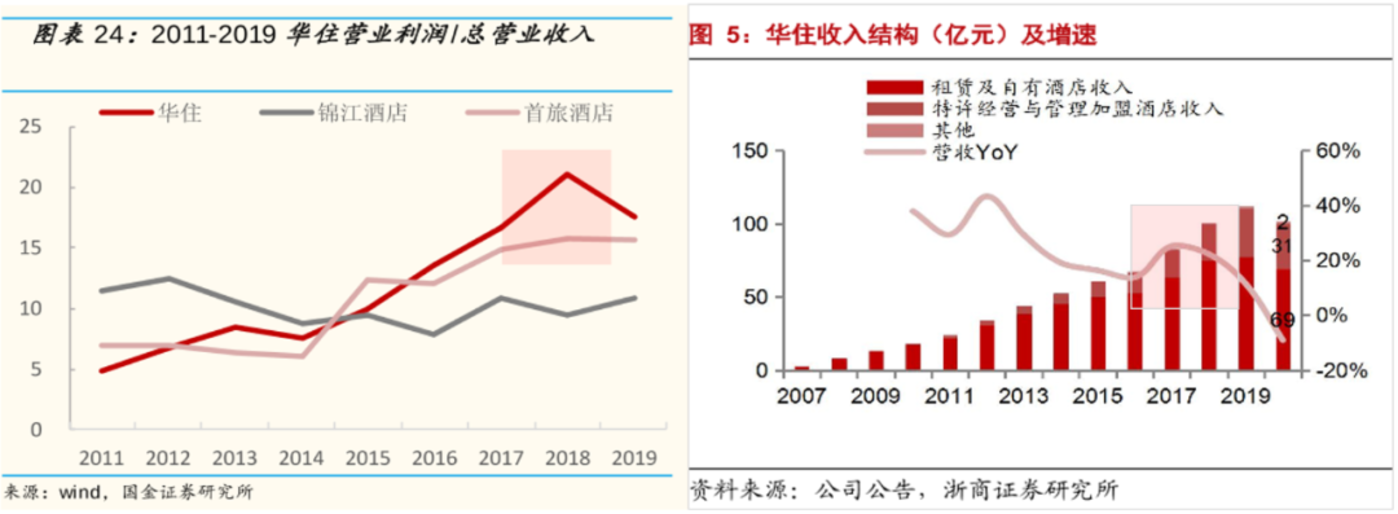

比如,2018 年行业入住率下滑后,华住、首旅就靠着挺价,经营利润率双双达到顶峰。

当下的酒店行业,显然也处于这个阶段,不到万不得已那一刻,连锁酒店是不会贸然降价,砸自己饭碗的。

更何况,从长期利益角度看,连锁酒店也有涨价的理由。

手握支配权的玩家们,嫌自己还不够贵

不管你愿不愿意,现在只要在中国境内出行,就很难避开连锁酒店三巨头。

一线城市的核心地段,几乎被锦江、华住、首旅等的中高端酒店品牌占满;捏着口袋“穷游”,也逃不过它们“平日 200 块,假期五星级价格”支配。

而这种“遍地一个集团亲兄弟”的局面,是过去几年商业策略选择——加速扩张竞速的结果。

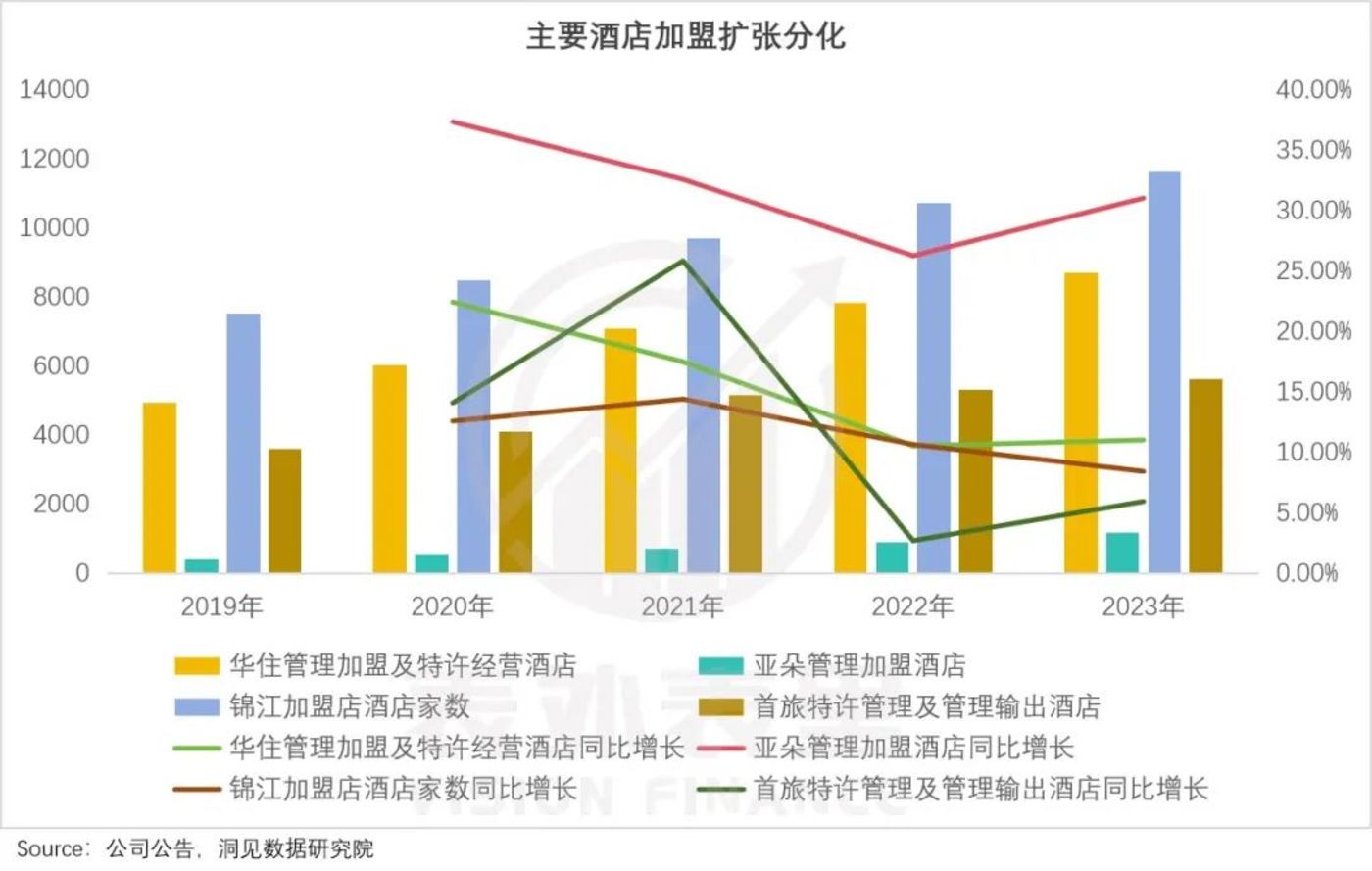

数据显示,2020 年至今,国内加盟及特许经营酒店占比迅猛提升。具体到企业,亚朵的加盟店数量增长 119%,华住增长 44%,首旅和锦江都增长了 37%。

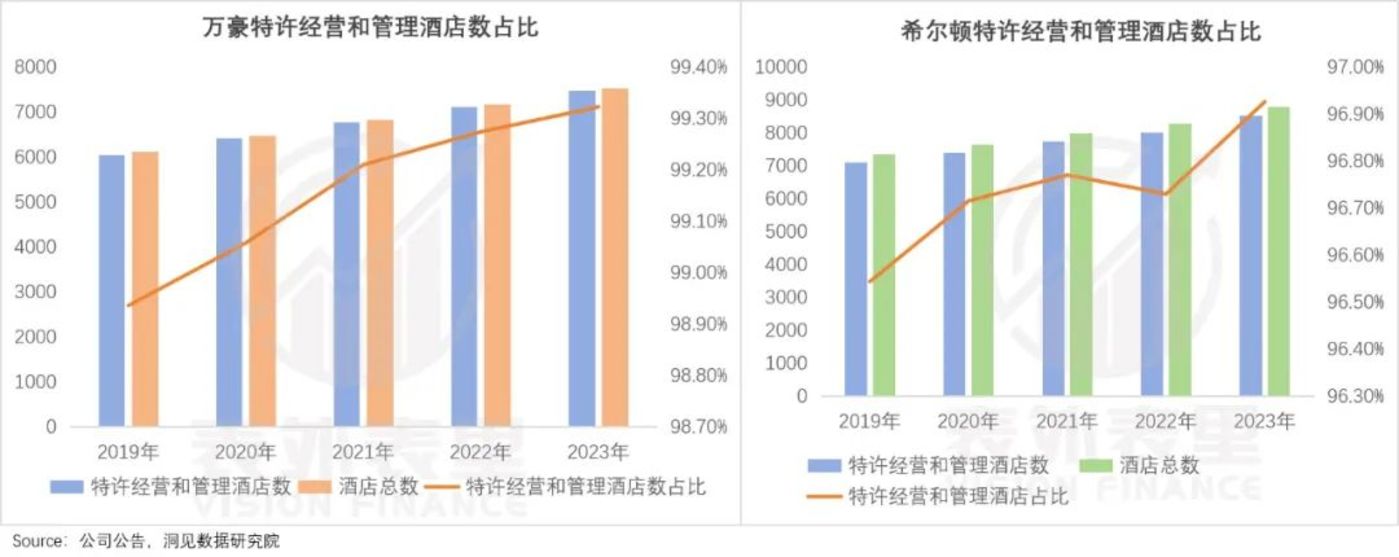

当然,不止国内,海外酒店行业也是一样的路线。

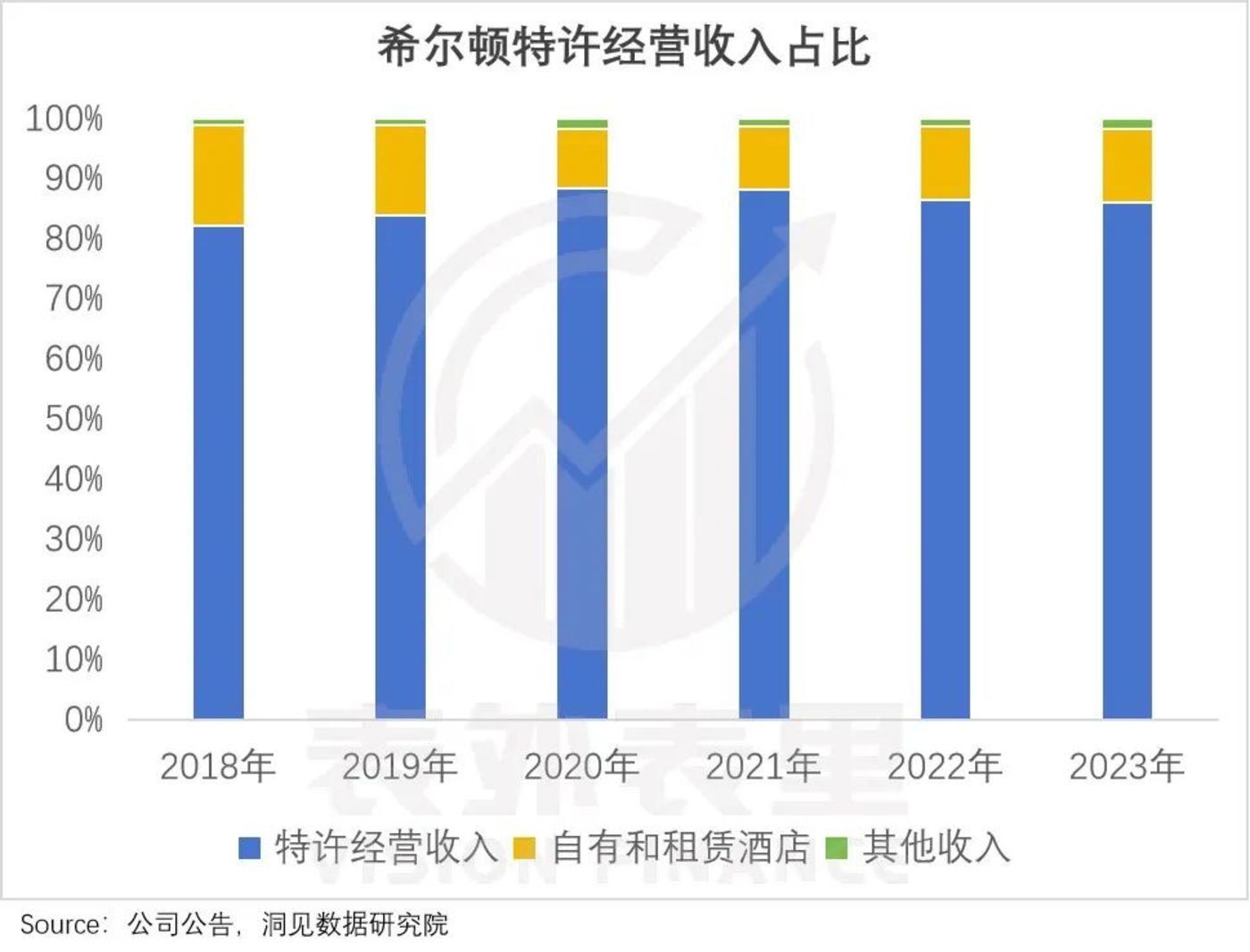

可以看到,国际知名的希尔顿、万豪等,加盟与特许经营酒店占比已经达到 90% 以上,且还在继续升高。

原因无他,纯粹是加盟模式更符合资本的逻辑——商业模式更轻更好(从自负盈亏的包租佬,变身 license 品牌生意),利于快速形成区域垄断,掌握定价权。

事实上,加速高端化的原因,不仅仅如此。

复盘希尔顿的发展史会发现,1996 年至今,美国酒店业的几轮低谷期里,其几乎都忍着巨额亏损,坚持“挺价”。

在日常经营中,也毫不吝啬对格调的标榜,如宝格丽的卫生间里,放的是爱马仕、萧邦的洗浴产品。

为了维护脸面,甚至会出现一些戏剧化舆情管理。

2020 年 10 月,“上海名媛群”拼单奢侈服务刷爆社交网络时——Gucci 丝袜轮流换穿、40 人团购宝格丽一间房、60 人合租法拉利拍照。

宝格丽、丽思卡尔顿等高奢品牌,也是第一个跳出来辟谣“没有发现类似情况”,并强调“入住酒店需要刷脸实名认证”。

如此流血“控价”、舆情管理,目的在于维持高奢品牌“心智”。

消费者端作为回馈,反而更加追捧。以希尔顿为例,2011-2021 年会员数量由 3000 万增至 1.28 亿。

这样的双重“利诱”下,加盟商趋之若鹜:希尔顿近几年特许经营及加盟管理收入,稳定在 80% 以上。

这更强化了酒店行业经营选择——尽可能品牌高端化,以抵御经济周期。

国内几家巨头的表现,也验证了这一点。可以看到,同样是趁势抄底、大搞加盟,2022-2023 年疫后恢复期里,无论是收入还是净利润反弹的表现,华住、亚朵都远高于锦江、首旅。

而业绩的分化,就来源于高端品牌建设的差距:截至 2023 年末,华住、亚朵的中高端品牌数占比都在 75% 以上,高出锦江、如家一截。

亚朵一创立,就以 IP 联名、人文氛围等中产味出圈;华住也在 2010 年通过自有品牌全季酒店,早早拿到中高端船票。

与之相比,如家 2015 年开始发展自有中端品牌;锦江更是 2016 年通过收购维也纳,才切入中高端。

不仅起跑线不同,日常经营行为中,华住、亚朵也模仿高奢酒店的调性。

比如,拉着富有声名的外部品牌,提供附加价值——亚朵找来吴晓波做推广;全季酒店茶包、香薰、凤梨酥.....中式伴手礼一条龙。

此外,洲际的亲子房、华住的深睡房、锦江的度假品牌,主打个性化服务“只有想不到,没有做不到”。

如此一来,让本就冲着尊享服务、稀缺资源的“有钱人”,更满意了。

数据显示,华住 78% 的客户是会员,二次复购率超过 40%;亚朵截止到 2023 年底,拥有 6300 万会员,会员复购率达 53%。

反观经济型酒店,大多只提供住宿与早餐,高度同质化。

如此服务瞄准的人群,价格为先,通常没有忠诚度可言。可以看到,经济型酒店比重更大的首旅、锦江,入住率与平均房价都偏低。

而价格与入住率,又决定着回款速度。数据显示,中高端酒店在二线以上回报周期在 3.8-4.5 年,经济型则需要 4.5 年左右。

一系列 buff 拉锯下来,直接影响着酒店加盟商的选择。

可以看到,2023 年,亚朵、华住的加盟增长保持 10% 以上;首旅、锦江的该数据,都是个位数。

这就不难理解,连锁酒店们为何要执著于挺价、抢店位了。

现在,首旅们也彻底觉醒,其高管展望 2024 年时表示,“将从‘做大做快’向‘专精特新’转型,未来三年会在中高端市场做大补课行动”。

小结

南来北往、国内海外放飞了一年多,国人对出游逐渐从迫切转为了平常心。但就此引爆的酒店价格,却再也回不到过去了。

在“不想、不愿、也不能”降价三重奏的合力推动下,如酒店玩家们所愿,高价酒店成为新常态。

而大多只在五一、十一有假可休的社畜们,和成千上万人在大唐不夜城扎堆、在亚龙湾排队的同时,还可能“一个长假返贫吃土”。