本文字数:6537,阅读时长大约 11 分钟

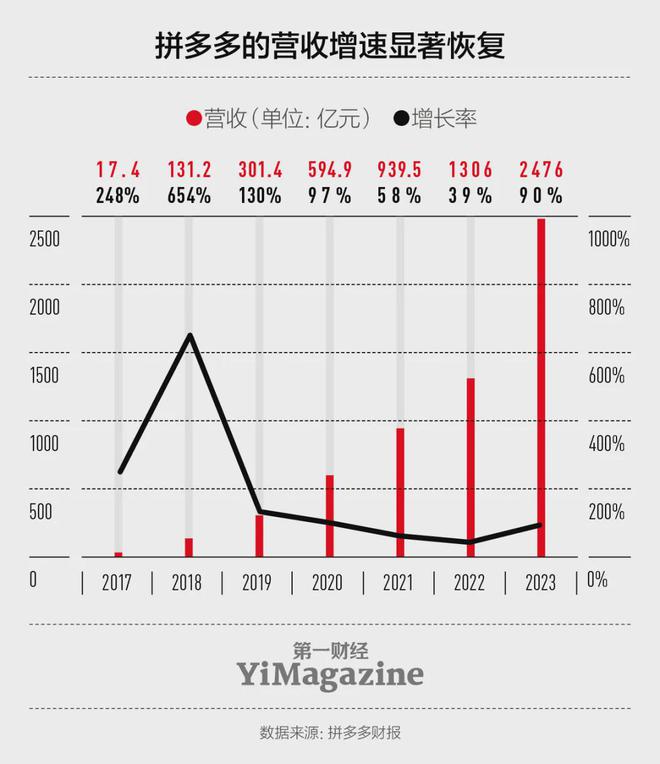

导读:当外界以为拼多多的增长奇迹无法继续时,2023 年拼多多又交出了一份营收和净利润双双大涨 90% 的成绩单。

作者 第一财经 YiMagazine 吴洋洋

拼多多的增长一再出人意料。 2015 年,阿里巴巴平台的商品交易总额(GMV)达到 3 万亿元时,拼多多刚刚成立; 2021 年,阿里巴巴国内电商业务,即淘宝天猫(以下简称“淘天”)的 GMV 增长已经接近天花板——当年增长仅为6%,并且该板块净利润同比下滑 10%,同期的拼多多不仅实现了首次年度盈利,而且活跃买家数反超阿里巴巴。 当外界以为电商市场已进入存量竞争 ,拼多多的增长奇迹无法继续时,2023 年拼多多又交出了一份营收和净利润双双大涨 90% 的成绩单,外界猜测其 GMV 已接近淘天的一半。 这份财报发布后,拼多多市值一度超过阿里巴巴。

通过边缘创新挑战巨头的案例在商学院教材中有很多,拼多多似乎是个标准案例,用其创始人黄峥的话说,拼多多服务的就是“五环外”人群。随着疫情后全球经济下行,“五环内”人群也开始成为拼多多的用户。

拼多多并不是最早发现“五环外”市场的电商公司。在这个挑战者角色出现之前,2014 年,被挑战者阿里巴巴就启动了名为“千县万村”的渠道下沉计划,计划 3 至 5 年内投入 100 亿元,通过在县城和农村建立服务站,把数亿农村人口带到电商平台上。

结果,在五环外市场收获成功的反而是后来者拼多多,而不是拥有先发优势的阿里巴巴。这种意料之外的结果令不少人困惑,阿里巴巴一度认为被反超是自己的大公司病造成的,因此在 2023 年 3 月采取了一个激进动作——将公司一拆为六,赋予每项子业务更多的独立权限,也要求它们独自面对市场压力。

拼多多究竟是如何做到的?密歇根大学商学院教授普拉哈拉德(C. K. Prahalad)如果还在世,他很可能会为他的“金字塔底层”(Bottom of the Pyramid,BOP)生意理论再添加一个案例。这个理论认为,未来市场潜力的真正来源不是发达国家的富裕阶层,也不是新兴的中产消费者,而是“亿万热切的贫困人群”,因为按人数计算,全球每天生活在 2 美元贫困线以下的人口有 40 亿之多,约占全球人口的一半。

“即便在美国,也有 4500 万人是没有存款的。”普拉哈拉德 2005 年 5 月参加在北京举行的财富全球论坛时说。

普拉哈拉德 1941 年出生于印度最南部的泰米尔纳德邦,他收集的案例(其中不少来自印度当地)表明,通过把最穷的人群定位为潜在顾客,跨国公司不仅可以根除贫困,还可以在商业上获得意想不到的回报。比如印度一家叫斋浦尔义足(Jaipur Foot)的公司把产品价格定为 30 美元——在发达国家,装一个假肢平均需要 8000 至 1.2 万美元,可是印度底层消费者能承受的价格只有 30 美元。

普拉哈拉德发现,与传统生意以“成本+利润”确定价格的方式不同,BOP 生意常常是倒过来的,它们先确定目标消费者可以承受的价格,再反过来倒推成本和利润的比例。斋浦尔义足就是如此,它通过使用便宜得多的本地材料和简化生产、服务程序,让每天生活费不足 2 美元的残疾人获得了廉价但足够好的产品。现在,斋浦尔义足已经是全球最大的假肢供应商之一。

拼多多没有像斋浦尔义足那样用倒转定价的方式做生意,但其策略中充满了“把资本主义倒过来”的做法。

为穷人而设计

在 2017 年的一篇微信公众号文章中,拼多多创始人黄峥阐述了他和段永平一起见完巴菲特之后对“保险和资本主义”的理解。他认为,既然巴菲特可以通过向富人销售保险获得资金,然后用这笔资金投资产生复利,那么他也可以创造一种保险,只不过这种保险不是卖给穷人的,而是反向卖给想要获得生产确定性的工厂,使它们愿意以更低的价格出售商品,保险的内容则是消费者未来的购买意愿。

“比方说,有一千个人在夏天的时候就想到在冬天的时候要买一件某种样子的羽绒衣,他们一起写了一个联名的订单给到一个生产厂商,并愿意按去年的价格出 10% 的订金。这种情况下,很有可能工厂是愿意给他们 30% 的折扣的。因为工厂从他们的联名订单里获得了一个工厂原来不具有的一种需求的确定性。这种确定性可以转变为利用生产计划低谷进行生产的便利,也可以转化为采购原材料时的笃定。工厂甚至可以把这种确定性进一步售卖给上游和配套厂商来换取工厂成本的进一步降低。”黄峥在那篇广为传播的《把资本主义倒过来》的文章中举例说,一旦需求端的订单得以确定,这种归拢起来的庞大需求还可以在供给端以更加市场化——比如竞价——的方式,分配给更具价格竞争力的工厂。用黄峥的话说,需求端和供给端有时候需要“计划多一点”,有时候需要“市场多一点”。

需求端收拢订单、供给端通过竞价承接这种汇聚后的订单,这种策略一再出现在拼多多的一系列“产品”设计中:从拼多多主站,到 2020 年上线的“多多买菜”,再到 2022 年推出的跨境电商平台 Temu。

直到今天,拼多多平台上的商品基本都还在以“拼团”的方式销售,其中不少商品需要用户拉上三五位好友才能以“三人团”或“五人团”的价格购买,还有一些商品要凑够一万人才能成团销售。与单独购买相比,这些以拼团方式购买的商品通常能获得更低的价格。拼多多也会将流量导向更能促成消费者下单的商品——这类商品往往价格更低——进而促成“爆品”诞生。

按照一位拼多多前高管对外披露的说法,淘宝和天猫的算法是由 GMV 驱动的,而拼多多的商品推荐算法由转化率驱动。两者的差别在于:如果以 GMV 驱动,就会计算流量转化的 UV 价值,即平均每位进店客人产生的价值;如果以转化率驱动,则只计算流量转化成了多少个订单,而不在意商品价格高低。他以吹风机举例,淘天的算法会使平台倾向于为用户推荐客单价更高的商品,比如戴森的吹风机,其 UV 值能达到 80 元,但转化率只有3%;而拼多多的算法倾向于推荐那些能够吸引更多人下单的商品,比如 30 元的白牌吹风机,其 UV 值只有 4.5 元,但转化率能达到 15%。

与主站类似,多多买菜本质上也是一个团购生意。与美团买菜等承诺半小时送达的生鲜电商不同,拼多多的生鲜业务提供的是当日下单、次日自提的销售模式,这种模式剔除了昂贵的前置仓和最后一公里配送成本,同时降低了库存。多多买菜在供给端同样采取竞价模式,每天都有数个商家需要为同一个展示位出价,能提供最低价格的商家才能获得该展示位,到了第二天,竞价会重新开始。

上线才一年的跨境电商平台 Temu 采用的也是类似的商业模式。和阿里巴巴旗下面向C端的跨境电商平台速卖通(AliExpress)完全不参与买卖双方的选品和定价决策不同,Temu 开辟了一种名为“全托管”的商业模式。在这种模式下,Temu 深度参与卖家的选品、定价、物流甚至售后等各个环节,通过在供给端采取更具计划性的调控,拼多多向海外用户提供了消费体验上的确定性——过去,速卖通平台上的买家通常要在下单后半个月甚至一个月,才能收到飘洋过海寄来的商品,由于物流上的不便,这种跨境购物通常昂贵且难以退换货;而 Temu 的全托管模式提前将商品选出来备在消费者所在国家的仓库,用户因此获得一种仿佛在本土电商平台购物的升级体验。商家若要获得 Temu 页面中的关键展示位,同样需要竞价。

与淘天相比,拼多多的商业模式有着浓厚的计划经济色彩。应用程序设计和服务流程上,拼多多也比淘宝有更多面向 BOP 人群的设?计。

阿里巴巴看到 BOP 市场机会的时间其实比拼多多更早。早在 2014 年,为了把从未网购过、甚至不知道淘宝 App 如何使用的 BOP 人群变成用户,淘宝的做法是在每个村建立一个淘宝中心,为其安装一台电脑并装上一条专用网线,方便当地村民浏览商品,这个被称为村淘的地方还会有一块超大屏幕,线上还配有一些经过培训的技术人员协助村民下单,简称“五个一”模式。当时,阿里巴巴计划在全国建设 1000 个县级运营中心和 10 万个村级服务站。

拼多多进入 BOP 市场的时间比淘宝更晚,不过其做法完全不同,它没有试图“教”从未网购过的人如何使用其应用程序,而是直接设计了一款哪怕不识字也会使用的应用程序。首先,整个拼多多的应用程序只有 78.9MB,仅为淘宝的1/4,这种小规格产品对 BOP 人群不够大的手机内存更为友好;交易流程中,拼多多并没有像淘宝那样向用户提供购物车,用户看到想购买的商品可以直接支付完成交易,不需要再跳转到购物车,避免了步骤复杂带来的困扰;考虑到 BOP 人群,尤其偏远农村用户在退换货方面存在物流上的不便,拼多多还推出了“仅退款”政策,让用户可以不满意就退款,无需退还商品。

同样是考虑到 BOP 人群不擅长主动搜索寻找信息和商品,拼多多没有将搜索作为主要商业场景,而是更看重并花了更多时间优化其推荐算法——一个佐证是,因为未将搜索作为主要场景去优化,拼多多 2018 年上市前后曾遭遇一大拨来自五环内消费者的投诉,他们通过上市消息得知这款电商应用并下载后,习惯性地通过搜索寻找商品,然而,页面上出现了大量难以区分的假货。

在招股书中,拼多多将自己比作一个由 AI 驱动的 Costco 和迪士尼的结合体。其中 Costco 对应选品和生产上的计划性,迪士尼则对应那些令人上瘾的拼团小游戏。

增长的三级火箭

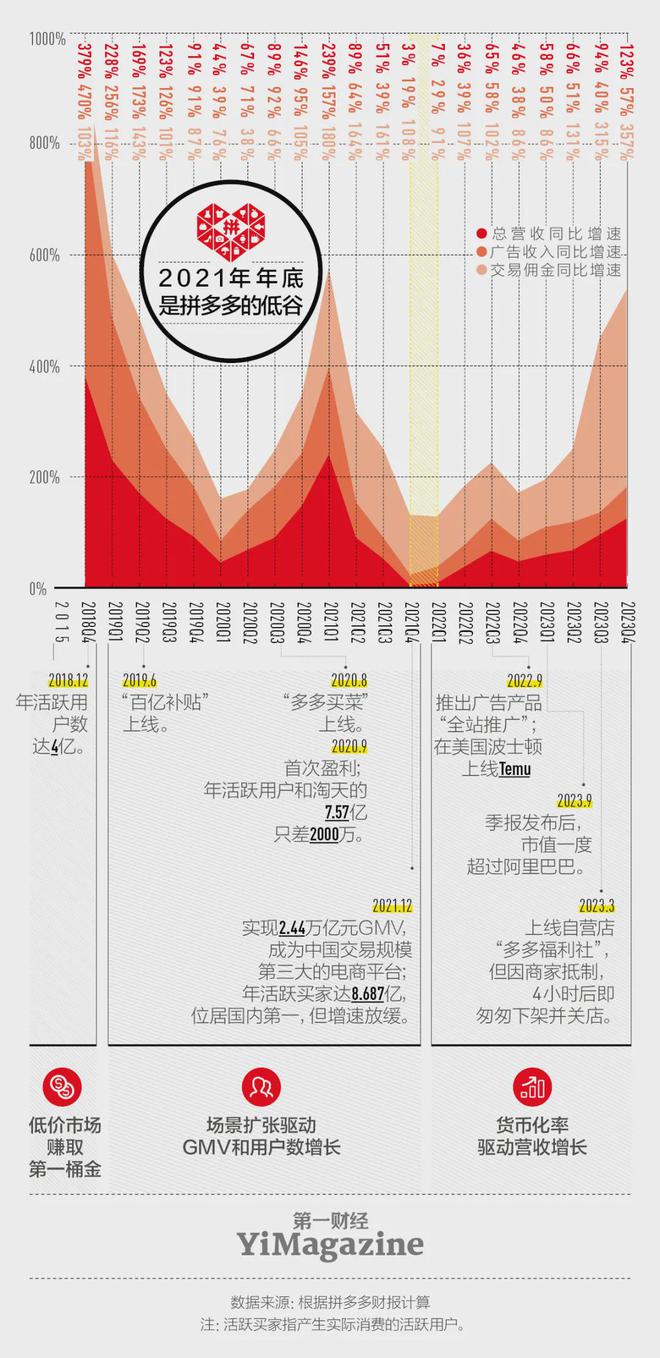

从时间线上看,拼多多的增长经历过 3 个截然不同的发展阶段。2018 年上市之前,这家公司并不怎么引人注意,这一时期,通过微信分享的砍价和拼团活动,让它获得了大量愿意为少付几毛钱而广泛拉拢亲朋好友的五环外消费者。到 2018 年结束时,它的 GMV 还只有 4761 亿元,不到淘天的1/10,但年活跃买家数已累积了 4.185 亿,似乎很快就能赶上淘天的 5.52 亿。

接下来的 2019 年至 2021 年,拼多多的核心 KPI 仍然是用户增长,只不过其招揽对象转向了五环内用户。2019 年,拼多多以“百亿补贴”的形式推出了它认为五环内用户会喜欢的大牌折扣类商品,从雅诗兰黛到海蓝之谜,从苹果到茅台,拼多多以动辄数百元的方式提供补贴,相当于直接打折。比如一台 iPhone,从拼多多购买比从其他任何渠道购买都便宜千元左右,不少美妆类商品在该频道的售价差不多是品牌官方直营店的一半。一年之后,拼多多又进入了社区团购市场,推出多多买菜。

百亿补贴是个聪明的产品,拼多多推出这种模式的时候,淘天的获客成本已经达到 331 元,2020 年进一步上涨到 703 元,拼多多干脆直接将这笔钱补贴给消费者。高客单价的百亿补贴和高使用频率的多多买菜,这两个频道为拼多多的两个关键指标作了贡献:其一是用户量,到 2020 年年底,拼多多的活跃买家数就达到了 7.884 亿,首次超过淘天的 7.26 亿;其二,拼多多的 GMV 得到大幅提升。

2021 年,拼多多实现 2.44 万亿元 GMV,规模是 2018 年上市时的 5 倍,差不多是淘天的1/3。不过这时候,无论淘天还是拼多多,GMV 增长都开始失速。两家公司都在 2021 年之后不再对外公布 GMV 数字。2021 年对打算拆分公司的阿里巴巴来说是个低谷,对拼多多同样如此。这一年的第四季度,拼多多的营收增速同比掉到了个位数,仅为3%,到 2022 年第一季度仍未好转,同比仅增长7%。

虽然百亿补贴帮拼多多赢得了更多中产阶级用户,提升了 GMV,不过最终从利润方面挽救拼多多的仍然是 BOP 市场。

“2021 年的时候,整个平台非常迷茫。”上述拼多多前高管在面向二级市场的专家访谈中称,当时拼多多管理层讨论了好几个 GMV 提升方案,其中之一是调整“货盘”,不再卖那些最便宜的比如售价 4.9 元的商品,而是改卖一些更贵的。拼多多管理层最终否决了这个方案,理由之一是这么做会被竞争对手抢走 4.9 元那盘货的机会,就像拼多多抄底淘宝一样,其他对手也可以靠着这盘货抄底拼多多。

最终被采纳的方案是推出一个叫“全站推广”的广告产品,按曝光量计费。拼多多原来只拿出 20% 的站内流量用于“交易”,其余流量完全由平台算法决定。但在全站推广模式下,所有流量都可以被买断,只要出价足够高。新广告产品更接近于一种交易佣金,选择这一广告产品的商家只要成交,就要被扣费。如果所有商家最终都选择了这一广告产品,并将推广费率设置为 10%,那就相当于每促成一笔订单,拼多多就能从中获得 10% 的收入,最终 GMV 的 10% 就是拼多多的营收。在专业术语中,这个比例叫作货币化率。

根据上述拼多多前高管的说法,拼多多 2021 年以来的增长策略就是通过破坏旧广告产品效果的方式,尽量将商家向这种新的广告模式“驱赶”。结果是,拼多多平台上的商家从 2021 年开始“被迫群体性涨价”,将平台抽成成本转移到消费者身上,包括那些卖 4.9 元货的商家也是这么做的。

奇妙的地方在于,当整个市场中最便宜的货盘涨价5% 的时候,消费者并没有因此转移。“误打误撞发现商家可以群体性涨价,而且因为你卖的货质量差,制造成本低,所以涨价之后跟淘宝和抖音的价差仍然存在。”上述拼多多前高管说。拼多多此举既保住了市场上最便宜的那盘货,又从商家群体性涨价中获得了分成——以广告费的名义。金字塔底部的市场竟然比塔尖和腰部的市场具有更大的价格弹性,这个结果出乎很多人的意料。

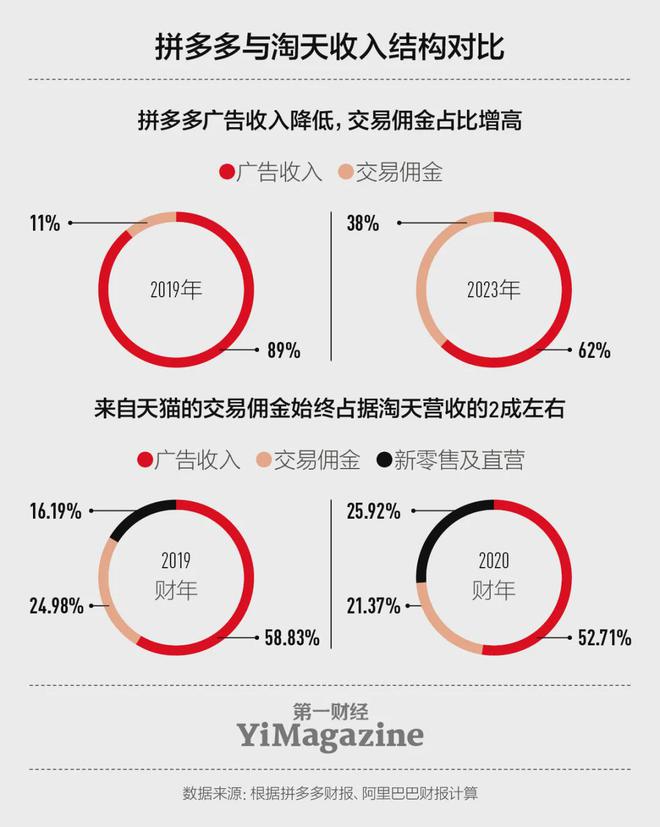

实行全站推广后,拼多多的营收就触底反弹了。2022 年第三季度开始,其营收同比增速恢复到了 50% 左右,2023 年最后两个季度更是上涨到了 94% 和 123%。交易佣金的增速则远远超过广告增速,同样是 2023 年最后两个季度,拼多多的佣金收入增速都超过了 300%。

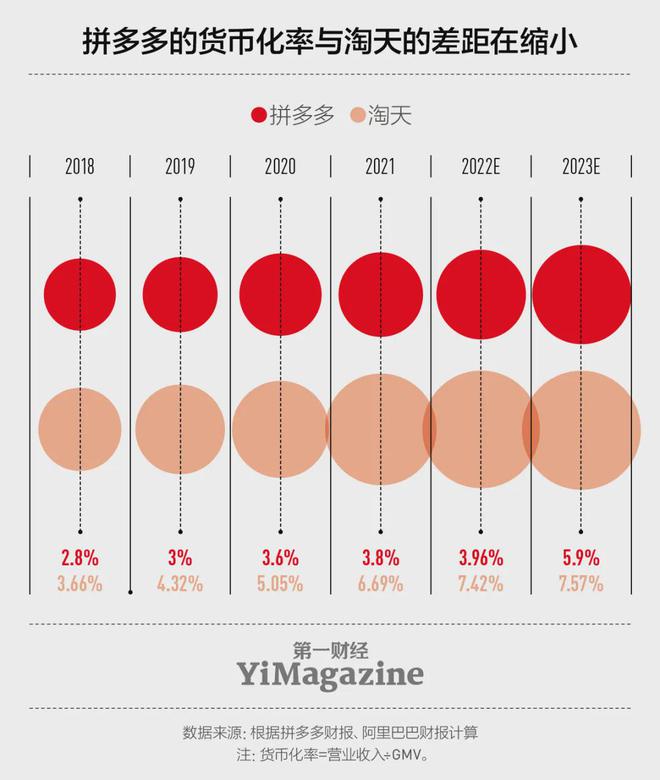

过去,业界普遍认为一个电商平台如果没有足够多的高溢价品牌,就难以实现盈利。“全站推广”的成功推翻了这一假设,其直接表现就是货币化率的提升。如果拼多多和淘天 2023 年的 GMV 规模如外界估计的那样分别为 4.2 万亿元和 7.7 万亿元,那么拼多多这一年的货币化率能达到 5.9%,与淘天的 7.57% 只有一步,意味着每达成 100 亿元 GMV,拼多多就能从中分走 5.9 亿元作为营收。2018 年,拼多多的这一指标还只有 2.8%。5 年时间里,拼多多的赚钱能力翻了倍。

最初的梦想

全球头部电商公司中,拼多多是少有的在 BOP 市场有丰富经验的玩家,如果它能将这些经验复制到全球更多市场,那拼多多在中国市场取得的成果只是开始。

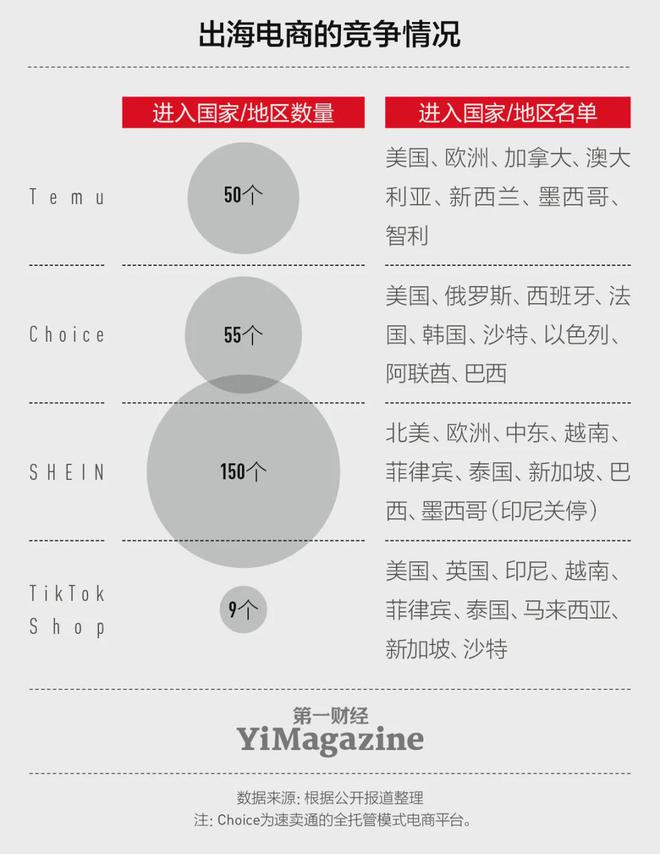

现阶段更具增长潜力的是拼多多旗下的跨境电商平台 Temu。上线仅一年后,该业务已进入全球 50 个国家,与已经营跨境生意十多年的速卖通相当。彭博社消息称,2023 年 5 月,Temu 在美国市场的 GMV 已经比快时尚电商平台 SHEIN 高出 20%。SHEIN 同样早在 2010 年就进入了美国市场,而 Temu 2022 年年底才加入?。网络流量分析公司 SimilarWeb 的数据显示,2023 年 12 月,Temu 的独立访客数量达 4.67 亿,与速卖通持平,排名全球第二。排在它前面的是亚马逊,有 26.59 亿访客;第四名是 SHEIN,其访客量为 1.723 亿,仅为 Temu 的1/3。

Temu 看起来更像是拼多多的未来,不过拼多多现有文化能支撑其走多远是个挑战。

按照黄峥在 2018 年公司上市前夕的说法,他创立拼多多的目标是像小米创始人雷军那样,把一批有生产能力、本来可能沦为山寨的工厂变成能为消费者提供更具“质价比”商品的厂牌,并且,规模会比小米生态链、网易严选等通过半自营方式改造的工厂更大。

“拼多多是不是在做产业升级的事,我们也不能说,毕竟我们是想先试一下。”黄峥当时说。言下之意,提供中国制造产能中最低质的那盘货并不是他的创业初衷,他的愿景是帮助这些产品提升品质、拥有认可其品质的消费者,而不是只能用假货、山寨的方式蹭知名品牌的流量。

关于如何引导白牌厂商做大、实现产业升级,黄峥当时的说法是他“还没想好”。不过他认为,平台在其中是可以考虑让渡一部分利益来扶持厂商。然而,黄峥口中所说的产业升级方案最终也没有落地,2021 年 3 月 17 日,在公司上市不到 3 年时,他辞去了拼多多董事长职位,交棒给联合创始人陈磊,一并交出的还有他的1:10 超级投票权。更早之前,他已卸任拼多多 CEO。

黄峥留下的拼多多团队以高效著称。它管理着全国 1300 万供应商与 8 亿消费者之间的数亿笔交易、数百亿个包裹——拼多多董事长陈磊称“中国日常包裹中有超过1/3 来自拼多多”,然而维持这个庞大网络运转的公司只有数千名员工,大约是阿里巴巴的1/10。

这个团队效率奇高与公司的员工组成和管理文化相关。接近拼多多的人士称,拼多多热衷招募那些家庭背景不够好、希望通过职场实现经济翻身的年轻人,这些人通常愿意在工作中付出更多。而拼多多也提供在全行业都具有诱惑力的激励政策,以多多买菜为例,前期拓展业务覆盖城市时,拼多多以天为单位做“开城竞赛”,只要做起来一个新城市,负责人就可以拿到数百万元奖金作为超额奖励。在生鲜团购市场和跨境电商市场,多多买菜和 Temu 的快速增长都来自于同一个狼性团队——多多买菜的多位一级主管最早来自于拼多多主站,这批人后来又被转岗至 Temu,实际在公司内部负责这些业务的最高主管也是同一个人,这位被内部人称为“阿布”(本名顾娉娉)的年轻女性,大学一毕业就跟随黄峥创业。

黄峥卸任后,拼多多狼性依旧,不过,它作为一台利润机器的属性变得更强了,全站推广的诞生就是例证——推动产业升级的事却已越来越少被提及。