“地球上最重要的股票”、“AI 总龙头”英伟达,本周将实施 10 比 1 的股票拆分。

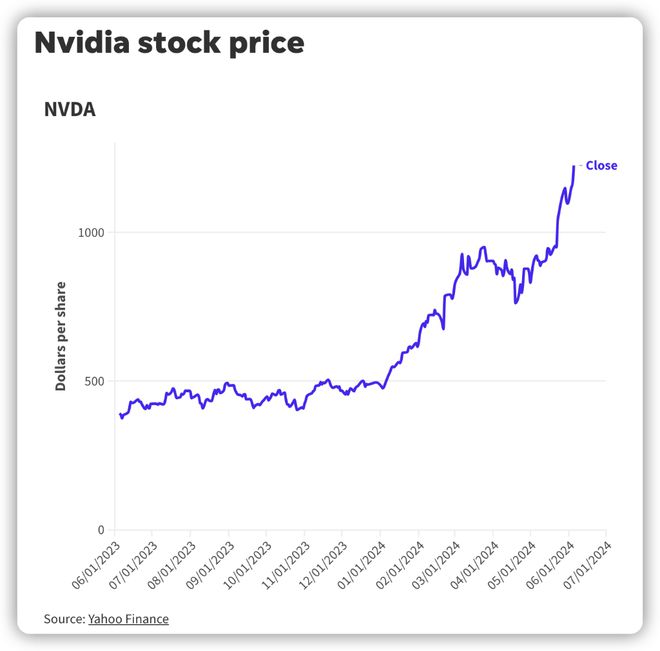

最近几个交易日连续大涨后,隔夜市值已经超越苹果,跻身全美第二大公司,股价超过 1200 美元。拆股后,英伟达的股价将变成 120 美元左右,更加亲民,可以吸引更多散户投资者参与。

周四收盘后仍持有英伟达股票的投资者,将在周五收盘后获得 9 股额外股票,股价也将作出调整以反映分拆。6 月 10 日(下周一),英伟达开始以调整后的价格交易。

拆股即将现有流通股份按照一定比例增加股票数量的行为,同时使每股票面价值按比例缩小,从而降低单股股价。拆股是公司吸引投资者、增加流动性而常采取的一种策略。从理论上讲,拆分本身不会改变公司的实际价值,因为虽然股价下降,但发行在外的总股数也随之增加,两者的乘积保持不变。

拆股后,原股东持股比例也保持不变。拆股只是将原有股票按比例拆细成更多股份,股东手中的股数会增加,但所持公司的股权比例不变。例如2:1 拆股,每股拆成 2 股,但持股比例保持原有水平。且公司会进行"除权除息"调整,股价会按拆股比例做相应调整,使之前后市值保持一致,避免股东权益受损。

所以,拆股只改变了股票面值和发行数量,不影响公司的资产净值、净资产和实际价值。公司的资产负债表项保持不变。

英伟达在历史上曾多次拆股。其中 2000 年、2001 年和 2006 年都是按2:1 的比例拆分股票。2007 年,英伟达曾以3:2 的比例进行拆股。

不过,从历史数据来看,拆股并非股价上涨的催化剂。美股近年来 240 次拆股案例显示,这些股票在拆股后两周内平均涨幅只有 0.44%,不到一半的案例跑赢了标普 500 指数。六个月内这些股票的平均收益率为 6.6%,仅略高于同期标普 500 指数的 5.4%。

如果只看那些市值超过 1000 亿美元、拆分前股价超过 400 美元的大型股时,拆分后的表现就更加糟糕。这些股票拆股后六个月内平均亏损 2.66%,仅 37.5% 的案例收益为正,同期标普 500 指数的平均收益率则为 3.8%。

这可能是由于这些大型股的股价在拆分前已处于较高位置,普遍面临着较高的估值压力,后续上涨空间有限。

但英伟达的历史数据,则要漂亮得多。2021 年拆股后,英伟达曾在 6 个月内曾上涨近 40%,上次拆分至今,英伟达股价已上涨超过 500%。