文锦缎

全球年出货量 1200 万台,销售金额 1000 多亿美元,服务器其实从来都不是一个小众的市场。只不过作为对比,汽车年销售量近 1 亿辆、电脑年出货量 2 亿台、手机年出货量超 10 亿台。单从销量论,服务器确实是小巫见大巫;服务器容易被人忽略的更大缘由是,to B 属性让其一直只能默默站在 ICT 数字经济大潮的幕后。

但在《2024 年的 AI 服务器,相当于 2018 年的新能源车》一文中,我们提到,随着 AI 带动全球进入算力的军备竞赛,AI 服务器未来出货量预估的复合增速将超过 10%,成为增长最快的智能硬件之一。

而且由于高算力芯片堆积,服务器的产品均价可能从 1 万美元迈向 10 万美元,随着 AI 渗透率提升,远期服务器市场空间势必将突破万亿美元。如果横向对比,ICT 市场规模最大的品类——智能手机当前全球市场规模为 5000 亿美元左右,仅从比大小的视角,服务器也开始占据了 ICT(信息通讯)行业的C位,即将成为其中最大赛道。

所以我们看到,作为智能手机和服务器最具代表性的公司,苹果和英伟达在这一时代更迭的背景下反复争夺全球市值第一的宝座。

我们需要强调的是,AI 服务器的崛起不是一场眼见他人起高楼宴宾客的旁观者游戏。随着服务器从幕后走向台前,每一人都将被裹挟其中。被动跟随不如主动应对,站在新十年的起点,深入产业链,并重新审视这一重大变化的蝶变意义和乘数效应,是发于草莽并最终跟上时代脉搏的必要条件。

01 从 CPU 到 GPU,服务器权柄易主

在芯片行业和游戏玩家黑话中,由于 Logo 颜色的不同,大家也分别戏称英特尔、英伟达、AMD 为蓝厂、绿厂和红厂。

服务器进入 AI 时代,是以蓝厂的全面溃败和绿厂的意外大获成功为背景的。

1)传统服务器时代,属于蓝厂英特尔的黄金 20 年

从产品结构上来看,与汽车、智能手机一样,服务器同样是高度精密的智能硬件工业品,我们在《2024 年的 AI 服务器,相当于 2018 年的新能源车》一文中,定调其为当今最尖端的产品,是必须不厌其烦反复研究的科技靶点。

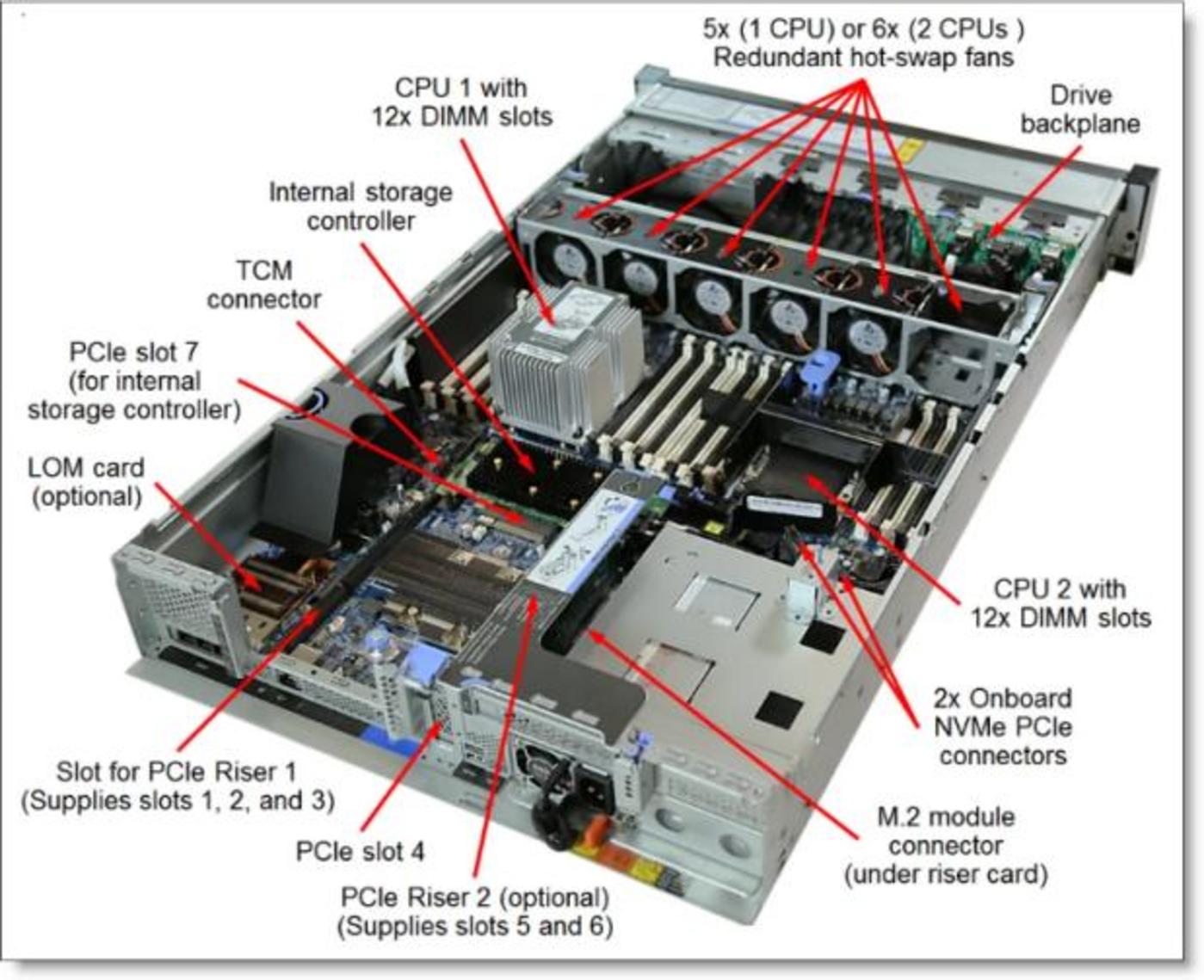

理解智能硬件最快的方式就是拆机:从功能分区来说,服务器包括计算、存储、IO、散热、电源等不同功能分区的模块,不同功能模块相互耦合、协同配合;再进一步拆解,服务器主要由主板、内存、CPU、磁盘、网卡、显卡、电源、主机箱等硬件设备组成,不管是塔式服务器、机架式服务器、机柜式服务器、刀片式服务器,内部结构都大同小异。

手机、汽车和家电,经常只做局部更新就发布新一代的产品,而服务器与这些智能硬件最大的区别在于:服务器这台高精密、高耦合的设备,牵一发而动全身,这是贯穿服务器行业几十年发展历史一个始终未变的重要规律;也就是说,服务器的核心零部件如果更改,其他配套的零部件、甚至材料也需要做相应的升级,才能使得这台精密设备高效运转。

图:服务器内部结构示意图

在传统服务器时代,这条规律的发端是 CPU,也就是英特尔的核心产品。

在英特尔一统江湖的年代,服务器中最核心的部件是 CPU,其算力直接决定了服务器的运算性能的上限。因此,CPU 芯片的更新迭代直接推动了整个服务器平台升级,其他配套模组的升级也都锚定英特尔的 CPU 系列。

熟谙这段历史的人应该不会对英特尔 Tick-Tock 策略陌生;根据当年英特尔的战略,每两年会交替更新其 CPU 的一代微架构/升级一代生产工艺,由此保持与竞争对手的差异。一句题外话是,虽然英伟达目前如日中天,但是其 GPU 架构和制程的升级模式,满眼都是英特尔当年战略的影子。

回到英特尔本身,Tick-Tock 策略下的摩尔定律带动服务器行业的飞速发展,也对经济带来了巨大的乘数效应。传统服务器指数级别的技术进步,使得服务器成为互联网、移动互联网蓬勃发展背后最大的无名功臣。

=服务器虽然理论使用寿命很长,但产品由于技术进步快折旧年限也经常只有2-4 年,换句话说就是换机周期极短,极短的换机周期也保障了需求的持续向上、周期波动极小,所以历史上来看,服务器一直是一个非常好的生意。

对于从业者而言,快速迭代也间接抬升了行业的技术壁垒,比如英特尔和 AMD 一直是 CPU 行业唯二的玩家,英特尔在服务器 CPU 的份额甚至高达 95% 以上。

以当年云计算革命为例,受益最大的卖水者蓝厂英特尔,在 2018 年时利润创纪录地达到 210 亿美元,而其他芯片设计厂,AMD 还在垂死挣扎利润仅 4 亿美元,现在炙手可热的英伟达当年利润也仅 30 亿美元。与此同时,英特尔整体的毛利率一直维持在 60% 左右的极高水平。

在 20 世纪初的近 20 年的时间内,英特尔靠着卖服务器 CPU 和电脑 CPU,常年霸占半导体行业销售额和市值双冠王的宝座。但随着 CPU 逐渐交出服务器权柄,从业人员梦寐以求的蓝厂,也变成了高低要 diss 两句的牙膏厂。

2)AI 为并行计算正名,绿厂英伟达成为新王者

2020 年前后,市场关心的是转型 Fabless 的 AMD 能否王者归来,挑战英特尔的 CPU 霸主地位,毕竟彼时 AMD 在电脑端已经抢走了 30% 的份额,最后的堡垒服务器 CPU 也在被逐步蚕食。

但 3 年后,大家意外发现偷家服务器业务的,不是直接对手 AMD 而是跨界玩家英伟达。尽管早在数年前,英伟达在业绩会上就反复强调,自己不只是做游戏显卡的 GPU 供应商,而是服务器行业加速计算的方案解决商,但彼时除了它自己没有一个人信。

毕竟,最早 GPU 只是 CPU 的小跟班。GPU 最初承担图像计算任务,解决 CPU 在图形图像领域处理效率低的问题,完全是作为配件而存在的。但英伟达意外发现,GPU 的架构擅长并行计算,本身非常适配深度学习,这也就是后来 AI 的基石算法,便开始 all in 加速计算。

后来的加密货币、元宇宙虽然作为偏脉冲式的机遇,证明了英伟达选择的方向可以扑腾出一些浪花,但始终没有形成乘数效应。直到 2023 年,AI 大模型的突然爆发,力证了异构架构下的并行计算,才是这个时代所需要的智能算力。

服务器也由此拉动变革的序幕,新的王者也应运而生。映射到服务器本身,由于异构下,并行计算才是真正的关键所在,因此 GPU 正式替代 CPU,成为服务器代际升级的核心部件,这一把 CPU 反而变成了小跟班。就是这一简单的变化,直接造成了半导体行业的大洗牌。

2023 年,英伟达利润超过 300 亿美元,毛利率超过 70%,历史上首次完成了对英特尔的双重超越,也先后登顶了全球半导体市值第一、乃至市值第一的公司。而随着英伟达 GPU 一芯难求,华尔街最乐观的预期,已经上修英伟达未来利润将突破 1000 亿美元,成为比肩苹果、谷歌的超级印钞机。

当下蓝厂和绿厂正在上演关于服务器权力更迭的一幕,顺带手也再次验证了科技赛道流传的一个经验规律:打败你的往往不是同行,而是跨界。

基于这条脉络,我们不难快速跟上全球股市对 AI 算力炒作的每一条主线,从 CoWoS、HBM、光模块、交换机、铜缆、液冷、PCB 到电源。无非就是以 GPU 为核心,去拆解不同代际的 GPU,究竟给服务器的哪些部件带来了重大革新和增量机会。

牵一发而动全身,随着传统服务器升级为采用 CPU+GPU 异构形式的 AI 服务器,出 GPU 之外的其他方面也随之而升级:

更强的拓展性:内部搭载更多的 GPU 模块,GPU 之间通过 NV Switch 通信;而服务器之间通过高速交换机和高速光模块互联,形成算力集群,目前交换机已经升级到 800G,并配套 1.6T 光模块。

更复杂的系统:AI 服务器通常需要安装多块 GPU(最新的英伟达 GB200NVL72 甚至有高达 72 颗超级 GPU 算力芯片)、高速内存等组件,因此引入了 CoWoS、HBM、铜缆等新兴的工艺或者元器件。而且也需要配套采用更高效的散热系统如液冷散热系统。

更高可靠性要求:相较于普通服务器,AI 服务器的稳定性要求极高,通常具有更为严格的硬件质量控制和测试流程;这也解释了为什么产能紧缺,但各环节的竞争格局反而更加收敛。

02 新王登基后,服务器迎两大巨变

如果只了解到以上的颗粒度,我们能够推演行业的主要发展规律,但对于跟踪服务器行业的具象变化仍然是不够的。更深入一步,我们发现,随着新王登基,服务器迎来两大巨变,分别体现在产业链条和商业模式。

1)产业链条被重构,牵一发而动全身

AI 再度掀起了对服务器产业链研究的热潮。锦缎研究院认为,可以将以服务器为核心的产业链分为 5 大部分(如下图表所示);AI 算力时代将以 GPU 为起点,重构整个服务器产业链:

服务器内部核心芯片:最重要的是算力芯片从 CPU 切换到 GPU,GPU 供应商包括英伟达、AMD,CPU 主要玩家是英特尔和 AMD;其次是内存,AI 服务器中内存已经升级到 HBM,可以参考文章《AI 国力战争:GPU 是明线,HBM 是暗线》;其他辅助芯片还包括主板管理芯片、电源管理芯片、功率芯片等。芯片也是国内外差距最大的环节。

其他功能模组件:主要包括 PCB 相关、主板、电源、散热系统、机壳等。其中 PCB 由于货值大、变化多,是近期市场关注的热点,而大陆厂商占据了接近半壁江山,具有比较强的竞争力。

相关通信模块:包括光模块、光芯片、交换机和光纤光缆,国内的光模块和光纤企业具有全球最强的竞争力,也是国内 AI 算力的领头羊。关于光模块,可以参考文章《“算力天使”光模块,是如何从中国卷向全球的?》;而关于交换机,可以参考文章《“反英伟达联盟”背后,是 AI 的第三场战争》。

服务器整机:又分为品牌厂,以及专注于代工的白牌 OEM。他们的特点是不做核心零部件而是方案解决商,收入规模大同时毛利率低。这个环节以中国台湾和中国大陆的企业为主导。

下游终端客户:最大的仍是云计算厂商,现在需求已经占到 AI 服务的半壁江山,其次是互联网企业、运营商、企业客户和政府机构。

通过以上解构也不难看出,此前我们多篇关于 AI 算力的研究,均是围绕服务器这个靶点,按图索骥。另外,以英伟达的 GPU 为发端,带动了下图环节中的每一个部件,进行了相应的升级换代,也催生了层出不穷的投资热点与机会。

图:服务器产业链全景图资料来源:锦缎研究院整理

2)商业模式被颠覆,白牌的意外崛起

首先简单解释一下白牌服务器,即 ODM ( Original Design Manufacturer,原始设计制造商),就是根据客户如英伟达或者云计算厂商等的需求来定制化组装服务器产品,供应商没有对该产品 IP 的所有权。

“白牌”和“代工”,并不是服务器行业专有;但对于其他行业来说一直都是低端商业模式的代名词。比如手机、家电行业,所有的代工厂均想摆脱白牌的标签,转型为品牌厂;即使无法转型,也会用 ODM、JDM 等新词来包装美化自己。

但服务器行业,作为当今科技含量最高的赛道,反而出现白牌企业快速挤占品牌厂的神奇返祖现象。

台股当前市值前五名的公司,除了两家半导体公司和一家金融企业外,鸿海精密(旗下工业富联)和广达,因为 AI 服务器白牌代工业务,市值大幅攀升。A股的工业富联,市值也超过 5000 亿元,成为电子行业当之无愧的一哥。

图:台股市值排名前五的公司资料来源:Wind

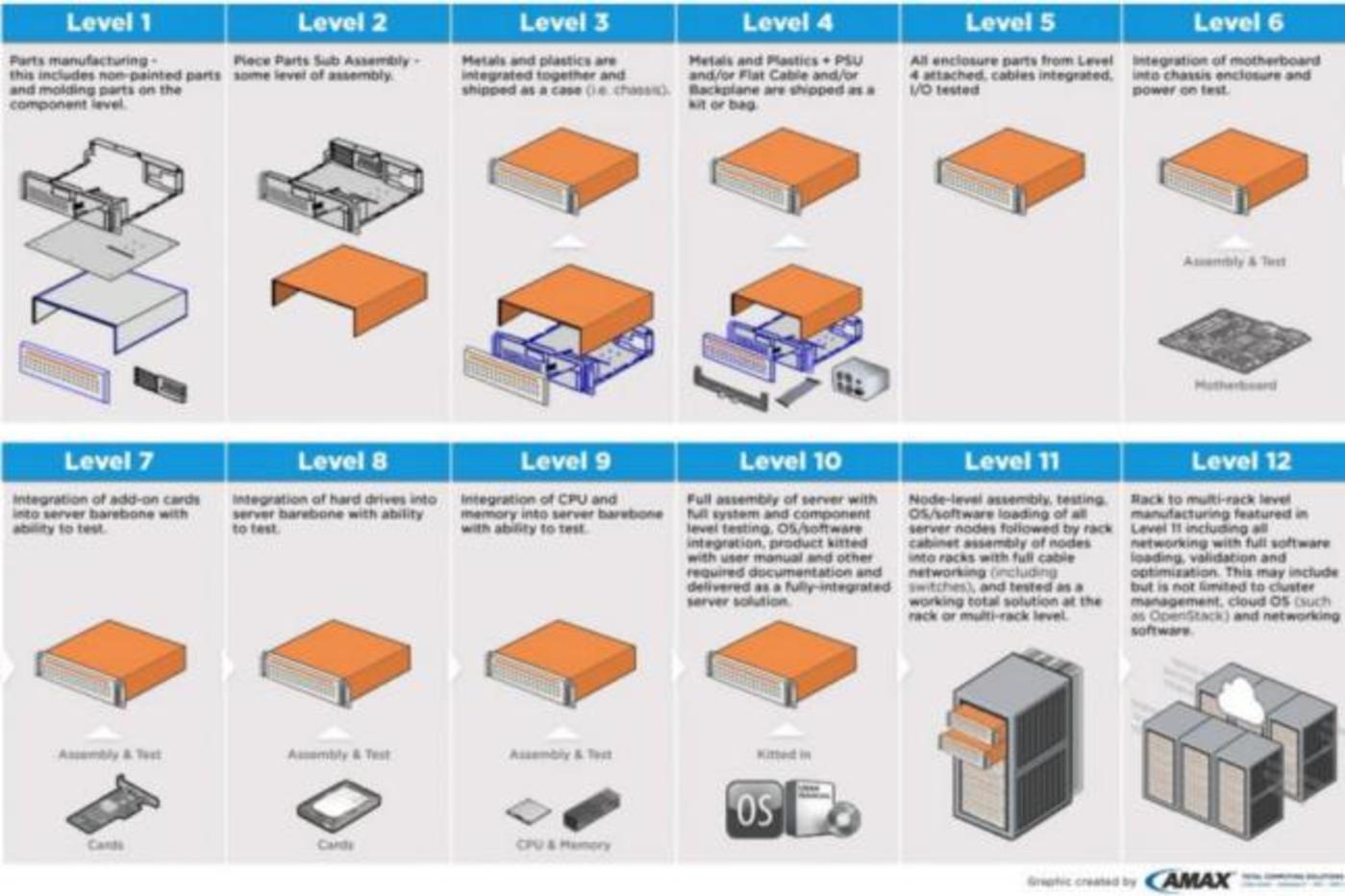

服务器这台精密的设备,其制造流程一般分为 12 个层级(Level1-Level12)。服务器的品牌厂,理论上要完整的做完这 12 个层级。但是与手机、家电一样,服务器品牌厂为了提高效率,把 Level 1-Level 5 外包给了服务器白牌代工企业,由此诞生了白牌这种商业模式。历史上,白牌企业一直都是吃边角料的,处在鄙视链的最底部。

转折点首先发生在云计算时代。云计算企业发现从品牌厂购买服务器的太贵,而自身的需求更偏向于低成本、定制化,所以云计算厂商开始绕开品牌厂,直接让 ODM 白牌厂商参与全流程的供货。

云计算厂商的需求,与中国台湾地区极致的代工能力,刚好一拍即合。经过多年的发展,中国台湾地区已经成为全球最重要的 ICT 代工区域,在服务器代工领域持续占据着全球供应链中的重要地位;MIC 统计数据显示,2022 年中国台湾代工服务器占全球白牌出货量的 81%。

经过云计算厂商的需求的重构,白牌服务器快速占据了市场份额的 30%。不过中国台湾的白牌服务器厂商虽然告别了最苦的日子,但整体价值含量仍然不算高,真正迎来腾飞的,是在当今的 AI 时代。

图:服务器制造流程资料来源:AMAX

随着 AI 时代的到来,服务器的需求进一步升级为快速响应和定制化,品牌厂不仅没有得到喘息反而受到更大的挤压。白牌服务器厂商,由于完美符合了英伟达和云计算厂商客户的需求,占据了更加重要的位置。这就相当于客户和白牌厂,直接甩掉了品牌厂这个“中间商”,化繁为简。

服务器的白牌代工,也顺带成为了一个相当不错的生意。以纬颖为例,其服务器代工的利润能够占到 100%,公司 ROE 也常年维持在 30% 以上。而A股的工业富联,ROE 也维持在 15%-20% 区间。未来,白牌企业的重要性还将进一步提升。

在英伟达本身的服务器、以及装载英伟达 GPU 出给 CSP 客户的服务器中,白牌厂商已经全面渗透,按照价值量从小到大,分别有:

- 1)GPU 模组,供应商主要为工业富联;

- 2)GPU 加速模块主板,供应商主要为纬创、工业富联等;

- 3)主板,供应商主要为纬创、英业达、神达等;

- 4)服务器整机,供应商主要为纬创、广达、纬颖、超微电脑、工业富联等;

- 5)英伟达机柜 Rack,供应商主要为工业富联、广达、纬颖、超威电脑等。

产业链消息显示,英伟达最新的超级服务器 GB200NVL36 和 GB200NVL72 的代工中,工业富联的份额将有望超过一半。如此大的商业模型变化,白牌厂商乌鸡变凤凰,甚至鸿海精密、广达、纬创、英业达这些白牌代工厂,和高大上的台积电一起,撑起了台股的科技牛市。

03 中国大陆供应链实力几何?

本来行文至此即可收笔,但估计不少读者会追问在这么大的产业变革中,中国大陆服务器产业链整体的竞争力究竟如何。

我们在此也给出一个结论,中国大陆服务器产业链的竞争力虽然被不少人唱衰,但客观而言全球比较下,竞争力仅次于美国和中国台湾地区。

与美国的差距,主要是体现在 CPU 和 GPU 这种算力芯片,尤其 2023 年开始高算力 GPU 出口受限,国内只能买到次两个等级的 H20;这部分只能静待国产算力芯片,如华为、海光、寒武纪、沐熙、壁仞等等的突破,以及配合半导体先进制程能力的进步,据称产业链目前的进展还是相当不错的。

而与中国台湾地区的差距,主要是白牌厂商产能和客户认证体系而非技术差距,PCB 等其他元器件,与台湾地区厂商的技术实力差距也并不大。这主要得益于当年 X86 系列国产化和信创需求,培植起了一批具有一定竞争力的企业,包括浪潮、华为、新华三(紫光股份)、联想集团等。国内服务器出货量 400 万台左右,占全球的1/3,当前已经基本完成了国产替代。

另外值得额外重点提的一个企业是华为,由于一直强调全栈自研,华为掌握了服务器核心芯片、整机、算法等关键技术,从上面的表格中也能看出,华为成为国产 AI 服务器最重要、覆盖面最广的供应商。

其实早在 2002 年,华为的服务器业务就已经开始成形,且后期随着其自研芯片的发力,华为已经具备独特的竞争优势,比如公司 CPU 的鲲鹏系列芯片、GPU 的昇腾系列芯片,技术实力都位居国内的第一梯队,而且 BMC、网卡芯片也实现了自研。实际上,随着国产 AI 算力需求爆发,华为服务器收入体量目前已经达到数百亿元量级,成为公司企业业务中的支柱。

以上,服务器行业的巨变,国产算力链的追赶,将是我们在 AI 算力研究中,始终关注的两大主线。