智通财经 APP 了解到,自今年以来全球范围最火热的两大风险资产——全球最大市值加密货币比特币以及全球 AI 芯片霸主英伟达(NVDA.US)短短几日迅猛的价值跌势刚刚提醒了贪婪的短线投机者们,市场上最热门的交易远不是简单直接的单向多头押注而已。

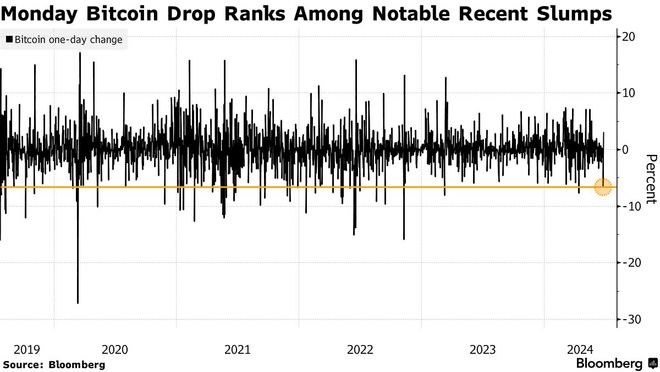

在美东时间周一美股交易时间段,全球最大的加密货币比特币的交易价格出现了自去年年初加密市场开始复苏以来的最大跌幅之一,投资者迫切需要 6 万美元作为该加密货币的重要技术性支撑底价,以避免更多的痛苦。在周一,比特币价格一度跌破 6 万美元大关,当前有所回暖,徘徊于 6 万-6.1 万美元区间。

与此同时,全球人工智能革命的代表英伟达股价单日下跌近7%,在过去三个交易日里损失高达约 4300 亿美元市值。对于任何大盘股来说,这一跌幅都算得上是历史上最大规模的三日市值损失。

继上周短暂登顶全球上市公司市值榜首之后,英伟达股价已连跌三日。在上周五“三巫日”股票期权集中到期之际带来恐慌性的剧烈抛压,加之包括黄仁勋在内的英伟达管理层大幅减持套现以及散户投资者获利了结压力之下,继 2023 年股价狂飙 240% 之后,2024 年以来暴涨超 150% 的英伟达终于顶不住巨额抛单,股价短短三日出现大幅下跌。

市场风险偏好突然间生变

从长期角度来看,这两种全球火热的风险资产仍然坐拥惊人的回报率。但这波动荡再次引发了这样一个问题:随着最新利率“点阵图”显示美联储将在更长时间内维持较高利率的前景,以及点阵图暗示美联储今年可能仅降息一次甚至不降息的前景笼罩金融市场,与“时代精神动能”挂钩的热门交易出现的裂缝似乎越来越大。

在一些分析师人士看来,这表明风险偏好前景开始变得愈发严峻,以及市场对于比特币以及英伟达这两大最热门资产的风险在短期内突然转向“Risk Off”(即“风险规避”),而不是“Risk On”(即“追逐风险”),令一些短线投资者们措手不及,逼迫他们不得不退出投机性的仓位来减少亏损。

来自投资机构 Pepperstone Group 的研究主管克里斯·韦斯顿(Chris Weston)表示:“人们现在开始认识到,这种剧烈的动能是双向的,可能触发剧烈上涨或者暴跌。”他补充表示,比特币需要一股狂热的情绪来为这头野兽加油,而英伟达的“多头头寸饱和得令人难以置信”。

比特币周二相对企稳,一度重新夺回 61,000 美元。亚洲股市和以科技股为主的纳斯达克 100 指数期货双双走高。这些市场快速反弹的迹象都表明,在过去一年全球企业纷纷布局 AI 的狂热浪潮,以及一些机构看好黄金和加密货币将受益于迟早会到来的美联储降息周期等强烈因素共同支撑下,更广泛的投资者情绪仍然非常具有弹性。

来自 BMO Family Office LLC 的副首席投资官卡罗尔·施莱夫(Carol Schleif)在近期指出,标普 500 指数周一上涨,然而该指数的领头羊之一英伟达却陷入困境,不过等权重基准的标普 500 指数全面剔除了市场加权,稀释了大型科技股暴跌带来的影响,近日走势明显好于以权重来计算的标普 500 指数。她强调:“你需要一个不断扩大的市场,这样才有可持续性。”“我们认为,基本面可以影响更多行业的价值,而不仅仅是英伟达等大型科技巨头们的价值。”

从长远角度来看,比特币与英伟达价值前景仍然值得期待

一些加密货币交易员正加大力度押注比特币将在年底之前再度创下历史新高,因为他们对美联储年内至少降息 2 次的鸽派押注,以及流入比特币交易所交易基金(即比特币 ETF)的资金规模增加持乐观态度。

Galaxy Digital 创始人兼首席执行官 Michael Novogratz 表示,美国对数字资产更为积极的政治环境可能有助于推动比特币到今年年底达到创纪录的 10 万美元,甚至更高。他在接受采访时表示:“如果比特币价格在未来几周左右的时间里升至 7.3 万美元,那么到今年年底将升至 10 万美元或更高。”

BTC Markets Pty 首席执行官 Caroline Bowler 表示:“比特币等加密货币越来越容易受到美联储利率预期等宏观因素的影响。”她补充表示,她对加密货币的长期投资前景仍持乐观态度。

根据伯恩斯坦(Bernstein)最近发布的一份研究报告,该机构的基本预测显示:预计比特币价格到 2025 年将达到 20 万美元,到 2029 年将达到 50 万美元,到 2033 年将达到 100 万美元。

Oppenheimer 的术分析主管 Ari Wald 指出,对英伟达而言,长期趋势比任何具体股价点位都更重要,目前英伟达的基本面预期以及长期上涨趋势依然强劲,股价仍远高于 100 美元左右的 50 日移动均线以及 92 美元的 100 日移动均线。Wald 表示:“一般来说,股价主要顶部的形成需要一个过程,会有几轮买入和卖出,然后价格动能逐渐衰退,接着关键价位也会失守。目前我们还没有发现这些迹象。"

Granite Wealth Management 首席技术策略师布 Bruce Zaro 也指出:"对于像英伟达这样处于上升趋势的股票来说,即便跌破 115 的第一道支撑位问题不算大,但跌破 100 美元则会令人担忧。”

股价方面,华尔街目标股票可谓远远追不上英伟达股价涨势。全面受益于这股史无前例 AI 狂热浪潮的英伟达股价暴涨之势令全球投资者们感到震撼,继 2023 年股价狂飙 240% 之后,2024 年以来暴涨 170%。

从更长的时间维度来看,英伟达股价自 2022 年 10 月以来飙升逾 1000%,在上周更是一度成为全球最高市值上市公司,首次荣登“全球股王”宝座。在这场暴涨 1000% 的 AI 狂欢盛宴之后,全球资金也许将由狂热的非理性跟风涌入回归至理性思考,可能意味着屡创新高的英伟达股价短期向下调整或横盘,但很难改变堪称“AI 卖铲人”地位的英伟达在 AI 时代之下的股价“长牛涨势”。

美国银行(Bank of America)的分析师们认为,该股仍代表着非常有吸引力的投资机遇,美国银行强调,英伟达股票的任何程度下跌都应被视为逢低买入更多股票的良机。美银分析师在最新发布的报告中写道,投资者们应继续看好这家推动 AI 繁荣发展的芯片巨头,并且美国银行重申对英伟达的“买入”评级和高达 150 美元的目标价,这意味着该股 12 个月内还有至少约 20% 的上涨空间。

美银在报告中强调,生成式人工智能(GenAI)的硬件端部署周期可能长达3-5 年,但目前仅处于第 2 年,预计英伟达有着高达 3000 亿美元的长期增长机遇可以利用,这大约是该公司今年预期营收的三倍。美银还预计英伟达下一代基于 Blackwell 架构的 AI GPU 有望带来巨大营收贡献,并且美银驳斥对比 2000 年“互联网泡沫时期”衍生的“AI 泡沫论调”,强调不像“互联网繁荣时期”是靠高风险举债融资,生成式 AI 部署是一些资金最雄厚的云计算巨头等基本面强大的科技领域领导者之间的竞赛。

正如亿万富翁投资者斯坦利·德鲁肯米勒所述,从人工智能技术长远发展的角度来看,也许堪称“地球上最重要股票”的英伟达价值仍被低估。

华尔街知名投资机构 Rosenblatt 近日发布一份重磅研报,核心内容在于:基于英伟达以 CUDA 为核心的软件业务潜在繁荣预期,即使 AI 芯片霸主英伟达股价在一年股价暴涨,但未来 12 个月该芯片巨头的股价仍将继续攀升,预计英伟达股价将比目前水平高出至少 50%。这是来自 Rosenblatt 芯片行业分析师 Hans Mosesmann 的看法,他在这份研报中将该机构对英伟达的 12 个月内目标股价从 140 美元大幅上调至每股 200 美元的惊人水平,位列华尔街对于英伟达的最高目标价。

Rosenblatt 这一最新的看涨预测也意味着,近日首次荣登“全球最高市值上市公司”这一头衔的“全球股市新王”英伟达总市值 12 个月内可能将达到 5 万亿美元。展望未来,分析师 Mosesmann 表示,英伟达真正具备强力利润的来源不仅是其专注于驱动 ChatGPT 等生成式 AI 的最核心 AI 硬件基础设施——高性能 AI GPU,还包括英伟达软件业务,该业务由英伟达广受欢迎的 CUDA 软硬件协同平台全面引领。即“CUDA+AI GPU”,共同构成英伟达无比强大的护城河。