文 品牌工厂 BrandsFactory

品牌工厂独家获悉,快时尚品牌 Urbanic 于近日正式启动第三方卖家招商。

看来,Urbanic 这是要将 Shein 学习到底,打算做平台了。

和 Shein 一样,Urbanic 也是一家快时尚独角兽。它在 2018 年成立,由来自 Google、阿里巴巴的高管作为创始团队,定位是“全球化时尚科技公司”。

过去 6 年时间里,Urbanic 已经拿到了 4 轮累计超 2 亿美金的融资,并做到了全球年销售额 20 亿人民币的成绩。

与其他快时尚品牌盯着欧美这类大体量市场不同,Urbanic 成长于令中国企业吃瘪的印度市场,目前主要市场集中在印度和墨西哥。据报道,Urbanic 现在是印度排名第一的 DTC 品牌。

复盘 Urbanic 的成长经历来看,它虽然是一个对标 Shein 成长起来的快时尚品牌,但它却能够在 Shein 已经退出的印度市场里,做出了成绩。Urbanic 正式开启第三方卖家招商的举措,除了是紧跟 Shein 从跨境品牌转型到平台方的发展路径,给市场带来更多的看点外,也让大家对印度市场重新充满了期待。

7 年融资 4 轮,累计超 2 亿美金

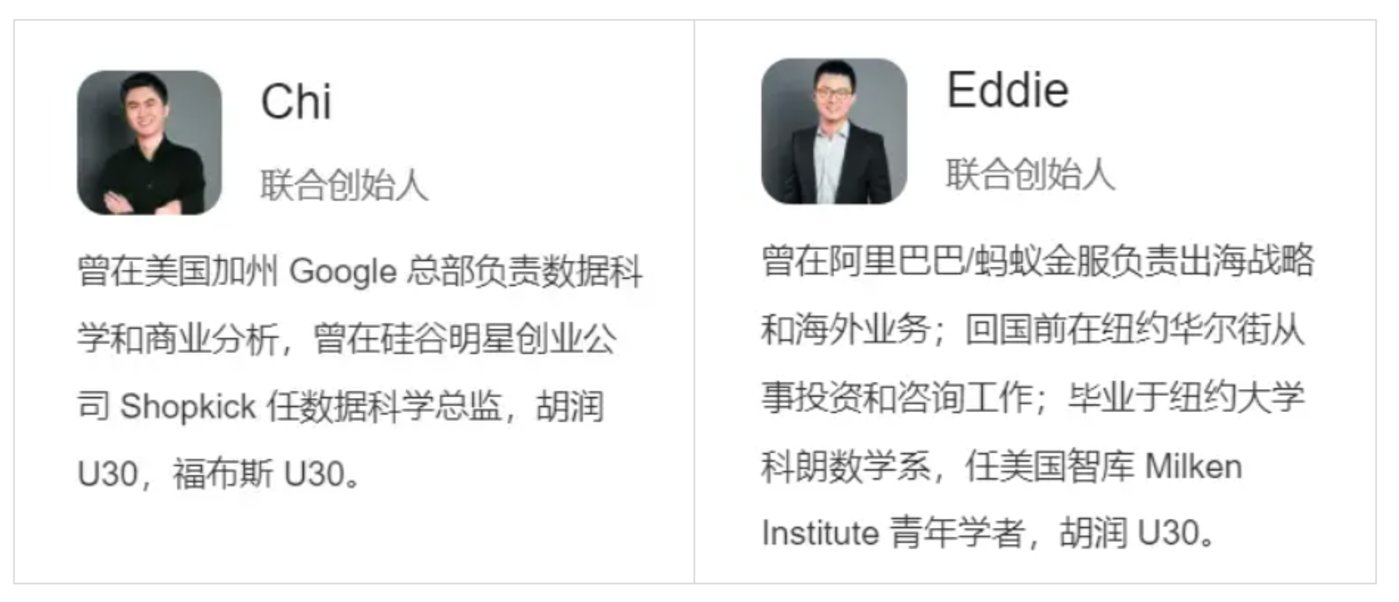

Urbanic 可以说是一家明星创业公司,它的创始团队成员都有着亮眼履历:

创始人薛驰 Chi,曾就职于 Google 以及 ClubFactory,从事数据科学和商业分析相关工作,并在在硅谷明星创业公司 Shopkick 就任过数据科学总监;联合创始人邓秋霖 Eddie 曾就职于阿里巴巴战略部,着重于出海相关业务,回国前在纽约华尔街从事投资和咨询工作。

在创始团队之外,Urbanic 其他团队成员也都有着出海头部公司经历,有 Flipkart、Shein、执御等。

CTO 北岩,是前阿里技术总监,曾任 Lazada 首席架构师,先后在天猫、菜鸟网络、全球化等板块从事电商与物流核心系统架构与研发工作;担任 Creative & Design GM 的 Kim,在欧洲拥有超 20 年的时装设计和创意经验,曾主导多个欧洲时尚服装品牌包括 MaxMara 和 Diesel 等时尚品牌;公司的 HRVP Lilly,在 INDITEX 集团(ZARA 母公司)服务了 14 年。

公开资料显示,Urbanic 目前在全球的团队超过 500 人。其中,中国区接近 300 人,西班牙、法国、英国、印度、墨西哥等地有 260 余人。其全球总部位于英国伦敦,中国区办公室位于杭州和广州。

Urbanic 实体公司为杭州梅菲儿科技有限公司,注册于 2019 年 2 月,注册资金 7000 万元人民币。据企查查显示,该公司法人为薛驰,邓秋霖担任监事。

得益于团队的亮眼履历,Urbanic 一直备受资本的关注。

2019 年,Urbanic 获得了由红杉资本(印度)、鼎晖投资及 Nexus VenturePartners 投资的A轮融资。2020 年再度获得了由复星锐正资本领投的千万美元级A+ 轮融资。B轮信息目前并未公开。

最近的一次融资是 2023 年 11 月,Urbanicc 官宣拿下了 1.5 亿美元(约合人民币 10.7 亿元)C轮融资。本轮投资方包括来自瑞士的 Mirabaud Lifestyle Impact & Innovation 基金、总部位于纽约的公私合作混合投资公司 D1 Capital Partners、JAM 基金和其他全球投资者及欧洲奢侈时尚家族的支持。

截至目前,Urbanic 累计融资超 2 亿美金。

据了解,Urbanic 主要服务 20 岁至 44 岁的年轻具有实力的消费群体,通过独立站和 APP 两大渠道,向这些目标群体零售服饰、饰品和家居产品,所售品类相对比较单一。

Similarweb 的数据显示,Urbanic 独立站今年 3 月份的访问群体中,占比最大的访问者年龄群体是 18 到 24 岁的Z世代年轻人,这也意味着 Urbanic 目前的风格更受年轻人喜爱。

市场层面,Urbanic 主要集中在印度和拉美,前者目前的市场表现更好,后者的主要城市是墨西哥。在拿到C轮融资之后,Urbanic 也明确表示,未来会做深拉美市场,塑造更多的品牌竞争力。

Urbanic 在拿到C轮融资后,曾有媒体向 Urbanic 求证资金的用途,是否会用于开发新的市场或继续提升供应链的运营能力,Urbanic 并未做出任何回应。但如今结合其正式开启第三方卖家招商的动作来看,拿到钱的 Urbanic 要做的事情更大。

备受期待的“下一个 Shein”

就目前来看,Urbanic 的核心阵地是在印度市场。这得益于它抓住了 Shein 在 2020 年被迫退出后的市场机遇。在当时,Urbanic 针对印度市场主要做了两件事:

一是,参考了 Shein 的产品打法和“小单快反”的供应链模式。

产品打法上,Urbanic 做的是平均 1000 卢比(约合人民币 87 元)的单品,甚至部分单品价格仅为 Zara 的三分之一,并保持了一定的产品上新速度。

“我们运用人机结合的选款模型,将买手经验和自动化机器高效结合快速筛选出最优产品。还针对当地人和穿着习惯,团队进行了 C2M 数据建模并对服装版型进行调整,使得我们的商品退货率远低于同业平均水平。”Urbanic 的联合创始人薛驰 Chi,曾对外分享过品牌的供应链管理。

虽然 Urbanic 对外更愿意将自己的供应链模式称为“数据驱动”,意在使用个性化推荐算法来管理和规划供应链,以实现“零库存”,同时还会利用 AI 辅助设计端的创意内容生产。但从核心运营逻辑来看,仍是诸多中国跨境服饰品牌采用的“小单快反”模式。

二是,快速融入当地。

Urbanic 在独立站之外,早早地选择跟印度本土电商平台合作,入驻了印度本土电商平台 Flipkart,并在 Flipkart 旗下 Myntra 网站上线。同时通过与印度 KOC 和尾部红人的合作,帮品牌打开局面。

据悉,Urbanic 在 Myntra 上线当天总计售出超过 51000 件商品,创造了该平台上品牌最高的开业日销售额记录。独立站方面,Urbanic 在上线不足 6 个月的时间,便实现上百万美元的月营收额。

多家印度媒体表示,Urbanic 已经被视为 Shein 的替代品牌。如今印度媒体的这种论调,正随着 Urbanic 启动第三方卖家招商开始逐步做实。

不论是品牌定位还是运营策略,以及起家背景上的相似,让人有理想相信 Urbanic 想要成为“第二个 Shein”的目标。

而实际上,Urbanic 也是在 Shein 掀起快时尚出海品牌创业潮后,至今还存续并取得不错成绩的品牌之一。

中国快时尚出海赛道走红始于 Shein 出现在大众视野的 2019 年,当时包括阿里巴巴、字节跳动、南极电商、唯品会在内的互联网大厂都做过对标项目。之后资本市场的热情被点燃,烯牛相关数据显示,2020 年,快时尚出海赛道披露的融资金额达 54.7 亿元,占服饰鞋配赛道整体的 82%。

但在进入 2021 年后,不少快时尚品牌的创业公司在年中迎来了更艰难的市场环境,同时资本的态度也一落千丈,跨境快时尚领域的融资事件显著下降,到 2022 年上半年,就只有无疆跨境、abyb charming、OMG、雪鸮科技完成了融资。

从市场和资本态度的变化中不难看出,大家对做出“第二个 Shein”从一开始的相信,慢慢变得失去信心。某快时尚出海品牌操盘手李文龙(化名)曾就此发表看法称,问题的关键还是“Shein 学徒”们自身的不足。

“这一行要真的做好,首先商品要去提高,如果商品不好,再怎么投放都没用,然后视觉传达得跟上,第三是投放,投放包括投放素材和投放技能,然后流量进来以后,站内要接得上,包括了用户运营、履约,要都能跟上,然后这样循环,基本上是有一个链路,很多公司的第一环其实做得都并不好。”

以 Urbanic 为例,Similarweb 数据显示:Urbanic 独立站 2023 年 3 月的访问量为 1100 万,其受众中男性占 31.43%,女性占 68.57%,最大的访问者年龄组是 18 至 24 岁。而西部证券研报中援引 apptopia 披露的数据显示,在 2022 年 4 月,Shein 移动端应用的日活跃用户已经达到 Urbanic 独立站月访问量的两倍。

转型平台,难在哪里?

即便是在用户和销售数据上还没能赶超上 Shein,但转型做平台,显然已在 Urbanic 的谋划之中。

就在 Shein 官宣平台模式的 2023 年,Zara、H&M等老牌快时尚巨头都在争相引入更多第三方品牌。像H&M首席执行官 Helena Helmersson 就公开表示,计划在其线上和实体商店引入更多第三方品牌,加大对电商的投入力度。

头部的快时尚品牌们之所以这么做,一方面是单一类型产品对于用户的渗透达到阈值,尤其是行业竞争加剧的背景下,用户的可选择性增多,需要品牌方在低价、快速更新产品的策略之外,做出一些新的应对策略。

这种新的应对策略,目前来看也取得了不错的效果。在 2023 年上半年,H&M在全球 6 个市场与 70 个品牌建立了合作关系。其财报数据显示,在 2023 年第二季度,H&M营收 47.4 亿瑞典克朗(约 4.6 亿美元),高于分析师预测的 40.7 亿瑞典克朗,并且在 6 月 1 日至 27 日期间,其销售额与去年同期相比增长了 10%。

与此同时,平台模式也会为品牌带来新的创收。以全球速卖通、亚马逊等平台为例,第三方商家服务费和广告费始终在其营收中占据着重要位置。也就是说,对于快时尚品牌而言,转型做平台化,能解决自身的增长瓶颈。这一结果利好品牌的创收,以及在资本眼里的表现和未来长远发展。

另一方面,回看 Shein 平台化历程,平台释能整合第三方商家的物流需求,实现对物流、仓储的规模化布局。同时也能吸纳本地仓的商家,通过资源整合的方式实现了更好的物流履约,提升用户的购物消费体验。

综合以上种种情况看来,作为 Shein 模仿者的 Urbanic 选择平台化,在当前是有着多个必要因素的。但站在市场角度来看,Urbanic 要平台化也存在很多悬而未决的难题。

首先是,Urbanic 的流量表现是否能够吸引到第三方商家,尤其是它的核心市场还在印度,这个已经被大部分中国企业视为鸡肋的地区。其次,Urbanic 对外宣传的“数据驱动”供应链管理模式,相较于 Shein,以及 Temu 这类电商平台的供应链管理方式到底有哪些不同?以及能否在产品销售和物流履约等环节上,实现有效的协同?能否服务好第三方商家?

最后跟 Shein 一样,启动对第三方商家的招商、开启平台化的 Urbanic,就意味着正式向亚马逊、Temu 等电商平台“宣战”,公司要做的不再只是经营一个快时尚品牌,而是要面对更大的挑战与竞争压力。