文锦缎

最近关于美团的几个消息:

1. 进军梯媒市场,与分众传媒合作进军三四线市场;

2. 与快手合作续约,升级合作模式和内容;

3. 会员体系革新,打通到店到家;

4. 美团投资航旅纵横。

市场面对美团的抉择策略一时间有些丈二和尚,摸不着头脑。

有人认为这是王兴无限战争的新阶段,“四横三纵”的五年之期已到,是时候吹响下一轮进攻的号角;也有人认为这是美团利用敌人的敌人就是朋友这一核心逻辑,合纵连横加强防御,抵挡字节气势汹汹的第二轮进攻。

今天我们来聊一聊最近动作频繁的美团,究竟是攻是守。

01 攻方观点:楚王问鼎,群雄并起

美团第一个反常点在于:节节攀升的业绩表现,却未能换回估值的更进一步。

今年年初,美团的估值一路下探到 500 亿美金以下。

即便公布了远超增速和盈利预期的财报,并持续进行了大量的回购,美团的估值水平依然徘徊在 920 亿美金的平台区间,估值水平仅为三年前高点的三分之一。

当然,这就是当前中概互联的大环境,大部分互联网企业迈入了开花结果期,多数业务扭亏为盈,实在摸不到曙光的业务线该砍砍,该裁裁。

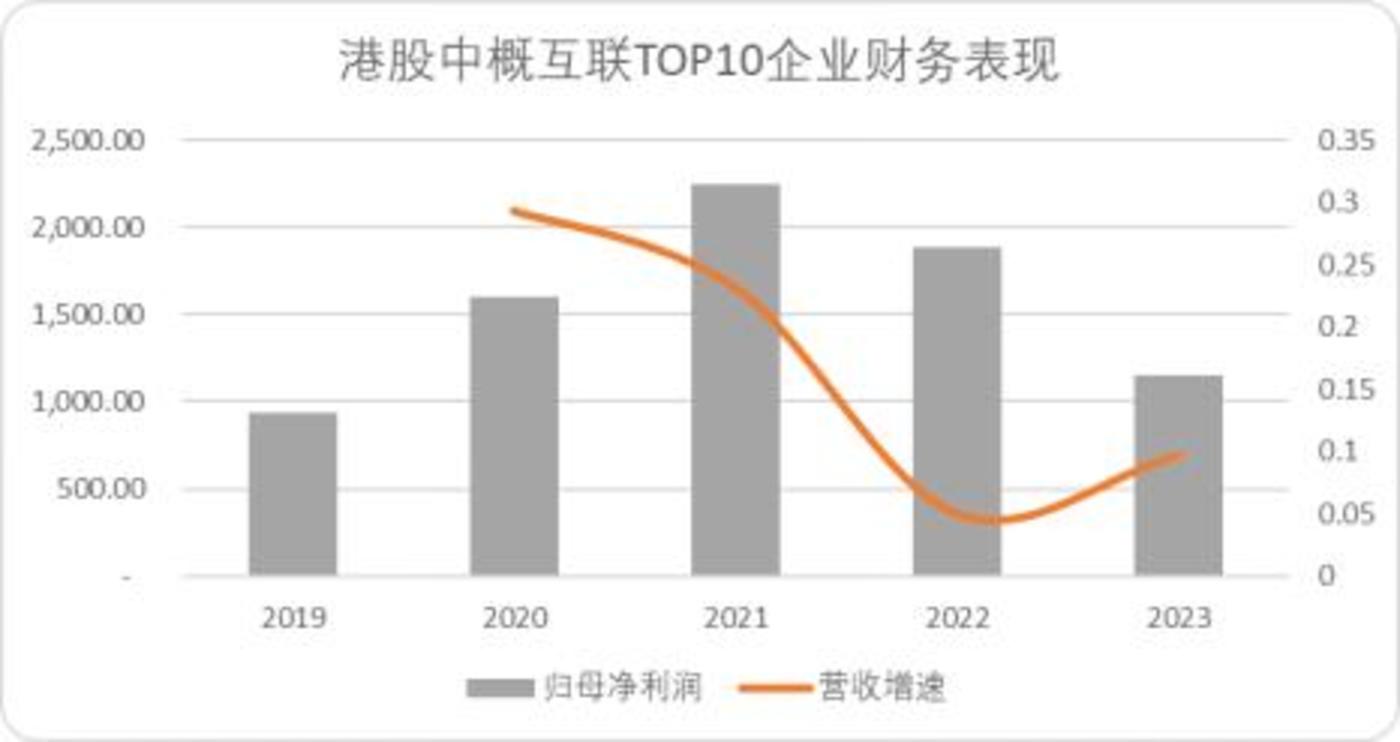

与之对应的是,港股中概互联 TOP10 的企业连续四年维持了规模利润(千亿以上),但营收增速由 30% 左右均值下滑至个位数。

图:港股中概互联营收增速及利润,来源:Choice 金融客户端,锦缎整理

而针对互联网的投资所遵循的原则一直是买预期:估值高不可怕,投资人最喜欢犹抱琵琶半遮面,充满想象力的企业。一旦果子落地,业绩推论因循冰冷数字的计算题,估值绝不会抬高。

港股中概互联的平均 PB 已经从 5 年前的 5.5x 下降至 2.5x,互联网企业账上躺着大量没有归处的资金。

在没有增量的时代,别人的存量就是我的增量。

遵循无限战争的逻辑,美团作为港股目前估值倍数还算理想的稀有标的,自然承载着更多对未来的期许。

攻方的观点认为:移动互联网时代崛起的明星标的如拼多多、字节、米哈游向移动互联网的后浪们证明了一件事,互联网江湖格局并没有看上去的牢不可破,即便是强如阿里或是腾讯花数十年构建的堡垒,依然会被分而食之。

无论是与快手和分众的合作,还是线上买药纳入医保体系,谋定目标只有一个:下沉市场。

移动互联的新王(美团、快手、拼多多可能还有未来的B站,小红书)正携手踏入传统豪强的领域(电商、线下市场)颇有一种楚王问鼎、群雄并起的既视感。

美团重构会员体系,嵌入快手的内容池,以传统线下梯媒为切口扩大下沉市场服务贸易的 Banner 从而提升影响力,就是在为下一个十年下沉市场的战争主动进攻,拓展有限流量价值的无限业务边界。

因此,最近频繁的组织架构调整,业务变动,“远交的核心是近攻”“敌人的敌人就是朋友”,美团逐渐从字节挑起的战争中取得了阶段性的胜利,并抽出身来回到了无限战争的正轨当中。

02 守方观点:筑高墙,广积粮

黑与白是并存而非对立。

自然而然,有人会认为,美团还没有取得本地生活战争的绝对胜利,因此这几轮的动作并非针对性的回击,仅仅只是在巩固自身的壁垒。

守方观点的核心依据在于:美团的流量价值并没有随着业绩提升而出现明显的增长,并且利润修复的主要源于内因而非外因,攻守之势并未异也。

我们先来看美团的财务表现,2024Q1 受益于去年同期特殊情况的低基数,美团整体营收增速达到了 25%,毛利增速更是达到了 29.7%。

但环比来看,美团 Q1 营收增长就不那么明显了,相较于 2023Q4 营收下降了1%。

分业务类型来看,营销服务环比下降了6%,并且近三个季度内,配送、佣金的复合增速分别为1%、3%,仅有营销服务没有明显增长。

图:美团分业务单季度收入趋势,来源:企业财报锦缎整理

也就是说,美团的核心流量价值(营销收入增幅),并未能匹配业务规模的增速,自字节冲入本地服务的流量池以来,美团的流量价值出现了停滞。

并且,本地商业的利润层面,贡献最大的是C端补贴退坡后营销费用下降了近 30 亿,研发和管理费用也出现了下降,控费是增厚利润垫的主导诱因。

与其说联手快手布局内容攻打下沉市场,不如说在于抖音围绕本地服务竞争一年后,感受到传统流量价值的缺陷,并且自身未能有效完成内容化升级,才选择让利牵手。

而与分众的合作,更像是市场风险厌恶的大前提下,保有理性安全垫,谨慎对外扩张的一种抉择:毕竟对于美团而言无论是客户(三、四线城市的商户),还是地推渠道能力,还是算法算力的水平,都有独立下场的能力,合纵连横的主要逻辑还是风险规避。

对美团此轮动作的理解,应该是战略性修正,在初步有效抵抗字节本地生活攻势后,选择了筑高墙、广积粮的策略:

从需求侧出发:打通会员体系,为C端用户提供更便捷有效的通行服务,彰显会员体系的独特性,从而维持更高的客户粘性。毕竟市面上目前的竞品无论是饿了么还是抖音,都无法同时覆盖到店和到家两项业务。

从供给侧出发:已最小的成本代价换取下沉市场的流量价值,下沉市场两大杀手级推广渠道,内容和社区,前者对应快手,后者对应分众。以让利或合作的形式弥补自己的不足,降低试错成本,但价值提升的增量可能并不理想。

美团以最小的代价开展的边界战争,表面上给市场传达出自己已经走出本地生活战争的泥潭,实则还是围绕原本业务垒墙,下沉扩张也并不激进,因此本质还是防守。

03 攻守之势的意义在于理清趋势

益州疲敝,诸葛亮解决内政动荡的核心是以守代攻,通过不断北伐转移曹魏的注意力,虽未能兴复汉室,也为元气大伤的蜀国带来了生机。俾斯麦进军丹麦,邀请了命中注定的敌人奥的利,为的也不是团结交好,而是为了探清敌人的内情和真实实力。

势重要,但比势更重要的是,通过攻守拉扯,认清、谋定好最合理的目标。而我们认为美团的动作,表明了美团内部充分认清了自己的战略规划和增长布局。

首先,之于美团到底是攻是守这个答案,或许谜底就在谜面上,如果把施展动作的主体换作拼多多、字节,它们会甘于选择让利开拓业务市场,而不是亲自下场去搏杀?即便是本职业务范围内的操作政策,也会被市场认定是向传统互联网巨头的开火,就好比 618 上线的自动跟价,一定不会被认定为拼多多被动防守的策略。

说到底还是美团的茅,给各位看官的感觉有点钝了 ,并且结合市场反应和估值水平、具体的合作模式、谋定的目标来看,至少在我们看来,美团的这几次动作,更像是以攻代守,并且守的意味更大与攻:

从估值表现和市场反应来看:前文中提到目前港股中概互联的平均 PB 为 2.5x,细看数据的话,美团是其中 PB 倍数最高的互联网企业,也就是说目前市场实际上给予其更高的估值系数,更看好其未来的发展,当然也比较认可其无限战争的逻辑。

之于美团而言,维持更高的估值水平,一方面要尽可能维持利润增长的可持续性,毕竟互联网投资者早已不信任亏损换增长的逻辑;另一方面也要想方设法去追求业务地盘更广,来保持营收增长。

所以选择合纵连横是最优解,但本质还是以维护利润水平为第一要义。

从美团自身的能力来看:“差评”日前写了一篇关于充电宝江湖的文中,美团地推人员直接告诉商家摆设美团的充电宝设备会优先提供流量扶持,没有中小商家可以抵御本地流量的诱惑,这也展示了美团之于中小商家恐怖的压制力。

美团的服务性收入大多数也源自商家,因此需要向商家展示自己的流量价值。

所以合作升级内容供给(相对目前美团数字人直播,短视频推广显然更有效),合作杀入三四线线下媒体市场(更直接触达边缘、老龄的社区消费者),前者为了抬升转换率,后者抬升绝对用户数量,都是为了稳固自身核心流量价值

从业务目标来看:无论是依靠内容迈入下沉市场的本地生活业务,还是依靠渠道杀入下沉市场的传媒业务,谋定的对象都不是传统意义上的“直接”竞争对手。

前者美团之于本地生活市场本就是巨无霸的存在,供给+内容不过是对字节进攻的反击,很难讲针对某一个对手存量市场展开进攻,试想下即便没有快手,美团在三四线城市也不会有更强的竞争对手。

之于后者,目前来看谋定的是华语传媒陨落后释放的市场份额,传统线下媒体市场本就不是互联网企业的竞争核心,甚至王兴和江南春的强强联合,让美团连直接竞争对手都很难寻觅,谈何进攻。

其次,并不是说防守策略不好,我们非常看好美团此轮针对业务线决策变革,至少美团认清了自己的核心优势:中小商家。围绕中小商家需求,无论是抬升用户还是抬升流量价值为商家解决转化率,才是美团之于移动互联网的价值所在。

回顾美团过去五年甚至更长的无限战争业务线,很多业务都无疾而终,而失败的尝试往往源自于脱离了中小商家的核心供给圈。最典型的就是打车业务,独立于中小商家,美团的地推能力都显得没那么神乎其神,依靠简单的补贴、推广没能撬动司机供给的杠杆。

而无论是内容合作,还是进军梯媒,亦或是打通会员体系,投资航旅纵横,本质是围绕着中小商家供给和酒旅供给两个强项的对外扩张,显然决策更合理。

我们还能从美团这样的移动互联网后生的身上看见“野心”,未来说不定通过合纵连横的方式颠覆格局,相较于单打独斗是更行之有效的方法。

最主要的是,我们可以从美团的身上看到传统互联网大厂缺失的内核:更为清晰的增长策略。

无论是攻是守,美团画定了一纵一横增长曲线:出海和下沉,这也是目前看来最具操作空间的两个增量市场。至于面对出海和下沉市场,美团的优势、劣势及潜在的问题,受限于篇幅,我们下篇展开说。