文海豚投研

大家好,我是海豚君!

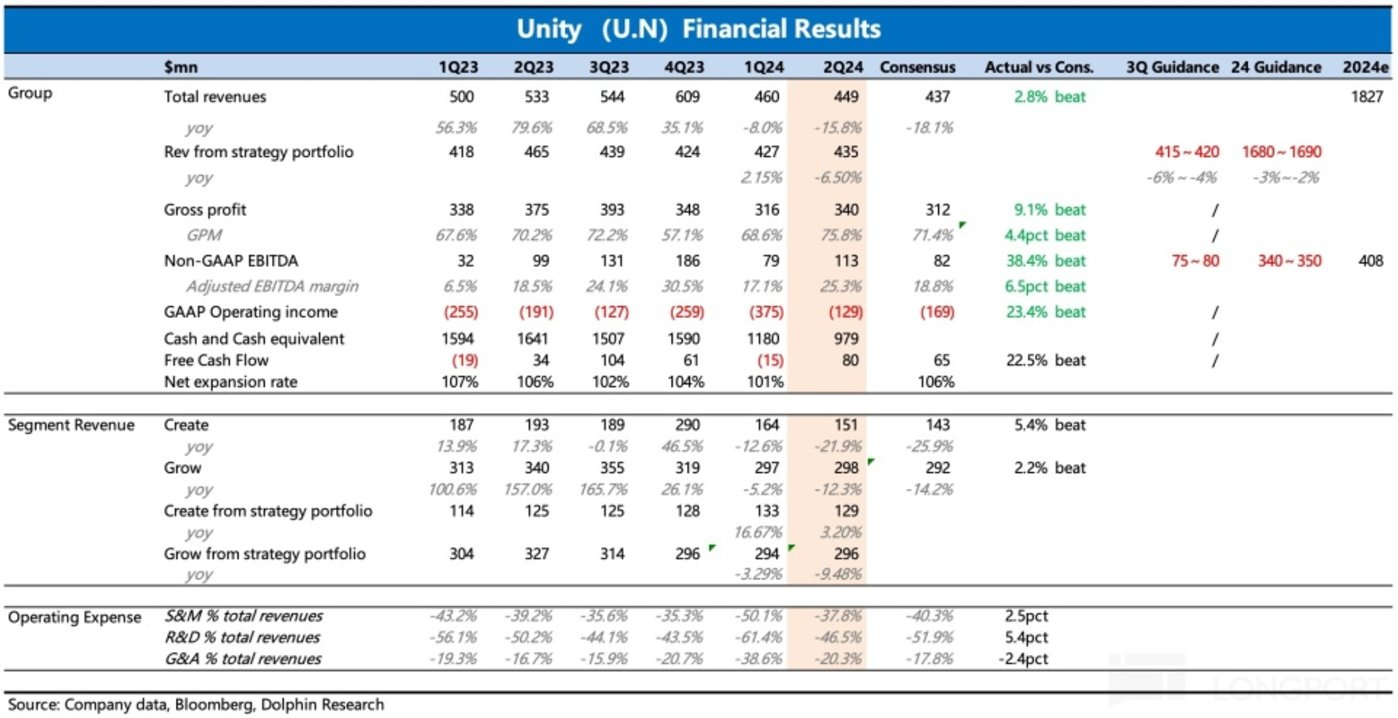

美东时间 8 月 8 日美股盘后,游戏引擎龙头$Unity Software.US 发布了 2024 年二季度业绩。整体来看,Q2 当期表现超预期,但 Q3 指引 miss 预期,且进一步下调了全年指引。

按理说,指引下调是非常负面的信号,但为何市场反应却很积极?昨日 Unity 收盘大涨 8%,到底是因为重组结束市场期盼 Unity 能够置之死地而后生,还是纯纯交易波动?Q2 财报反映出公司哪些经营上的细微变化?

由于在这种重要拐点期,绝大部分财务指标滞后于公司战略和经营面变化,而经营面信息主要在电话会中进行讨论,因此海豚君在仔细读完了股东信和电话会内容后,再来和大家详细聊一聊具体怎么看待这次财报。

先来过一遍财报核心指标的表现:

1. 引擎业务挽回客户有效?:在 Strategy portfolio 的披露口径中,Create 增速放缓系战略合作、专业服务等正在主动收缩的业务影响,占大头的引擎订阅收入还保持在 13% 的健康增长。

公司解释为是量价共同驱动。一方面涨价以及用户从低价套餐转向高级套餐,另一方面订阅用户数也在增加。

相比而言,海豚君对后者更关注,也就是订阅客户数量的增加。不仅仅是在于自带高留存率的 Tob 业务获客是关键,还因为在去年 9 月宣布推出基于 Runtime 收费后,就引发客户不满甚至流失,因此新 CEO 上任后的主要工作就是在挽回曾经的游戏客户。

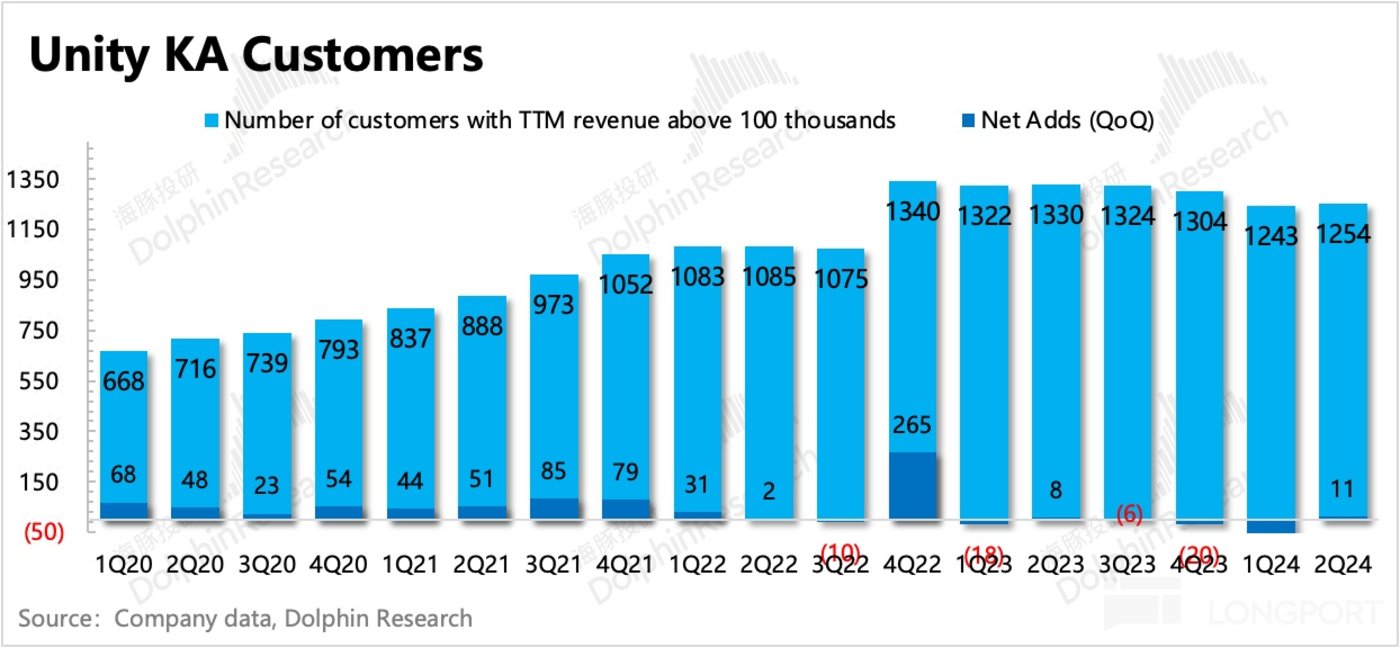

虽然 Q1、Q2 管理层宣称订阅客户数均有增加,但 Q1 在实际指标上还看不出来。而 Q2 大客户环比净增加了 11 家,虽然增加不多,但也终于能够与管理层对 “客户回心转意” 的描述相互印证。

Unity 6 将于下个季度发布,基于 Runtime 收费的新付费模式将正式上线,因此这个时候还愿意续费的订阅用户,一定程度上可以视为接受了这个收费变化。管理层对 Unity 6 信心满满,认为这一代引擎将成为支撑后续增长的主要动力。

2. 广告还在节节败退:但我们都知道,引擎业务是 Unity 的核心竞争力,公司承压这么久的真正原因在于以广告为主的 Grow 业务出现了问题。

二季度 Strategy portfolio 中的 Grow 业务同比下滑 9.5%,较上季度进一步加速。虽然有行业因素(龙头 Applovin 收入 miss),但弱于同行的增速,体现为 Unity 的市场份额被进一步挤压。

目前 Unity 引入了两个专家来调整广告业务,其中 Jim Payne 是移动广告营销平台 MoPub 的联合创始人之一,后来又创立了 Max advertising systems,算是移动营销领域比较资深的专家。

但管理层也承认,广告的修复仍然需要一段时间。也正是由于广告业务调整节奏存在不确定性,因此管理层出于谨慎考虑,调低了全年收入指引。

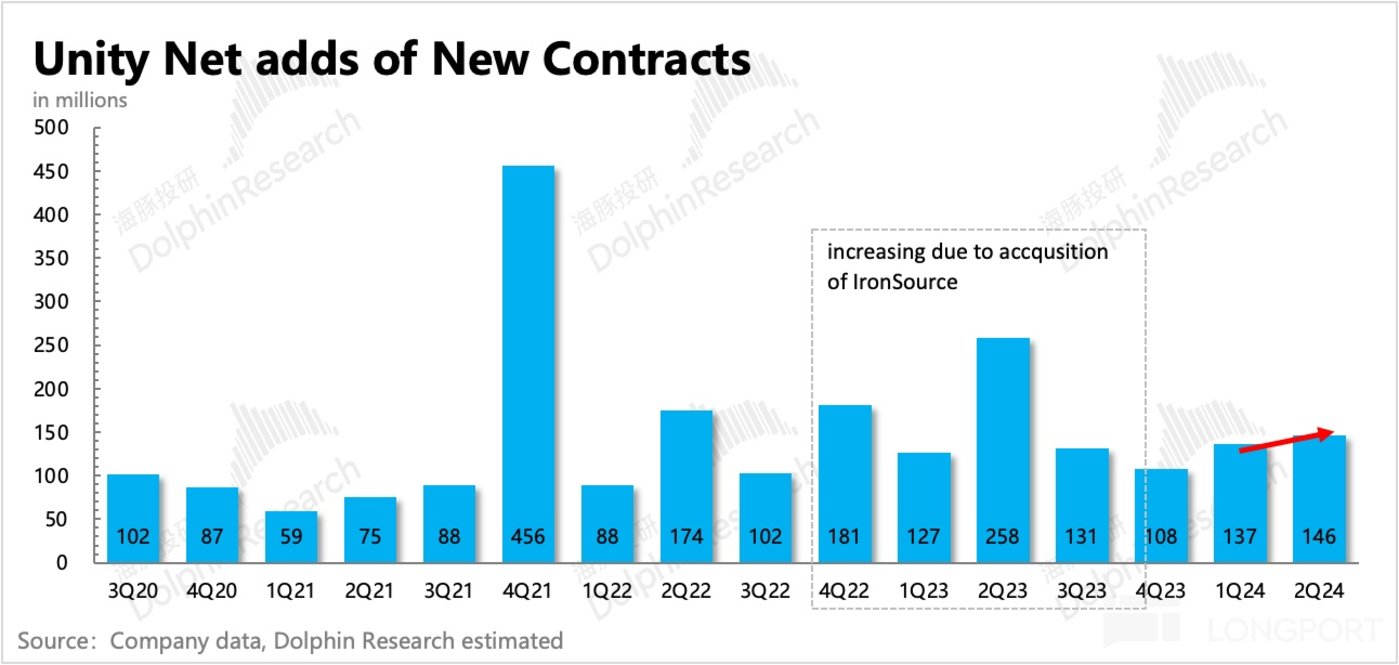

3. 经营面量化指标透露的更多 “希望”:上季度在海豚君关注的几个前瞻性经营指标中,仅新增合同环比增长,但因为新增合同额不受重组影响,因此被海豚君视为 “一丝希望” 的积极信号。

再来看二季度,经营指标中似乎也出现了更多的希望:(1)新增合同继续环比扩大;(2)大客户数环比净增长;(3)递延收入环比净增长;(4)剩余不可取消合同额(包含递延和未付款的 backlog)虽然环比还在下滑,但下滑幅度已进一步收敛;

唯一遗憾的是(5)净扩张率还在恶化,二季度下降至 96%。意味着过去一年的老客户,同比前一年付费降低。这可能有老客户流失的原因,可能也有老客户自身减少账户数或账户降级的原因,以及也有 Unity 主动关闭了部分业务的原因。结合年初不少游戏厂商裁员的举动,海豚君认为后两者概率更大。

4. 裁员提效,下调后的盈利指引预示新投入趋近:年初 Unity 提及的大裁员,终于在 Q2 有了具象体现——经营费用同比下滑 17%,主要来自占大头的研发、销售费用,另外其中的 SBC 费用同比下降 28%。毛利率则因为产品组合的调整,终止了低毛利率的专业服务、Weta 合作,也回到了 76% 的高毛利率水平。最终经营亏损减至 1.29 亿,同比下降 32%,经调整的 EBITDA 1.14 亿,超出指引和预期。

虽然 Q2 盈利超预期,但公司对 Q3 以及全年的盈利指引也进行了下调,且下调幅度大于收入,预示着这一轮降本提效的节流操作,预计进入尾声,适度的新投入将到来。

这一点在电话会上也得到了部分印证。管理层指出,为了加强广告业务的竞争力,需要搭建更多的基础设施,因此后续会开始在机器学习、数据栈等做一些投入。

5. 业绩指标一览

海豚君观点

二季度业绩最大的争议点就是在指引下调这个问题上。乍一看,是一个铁空的负面消息。但在将财报、股东信、电话会通读完的整体感受,海豚君认为下调指引大概率还是一如管理层所说,是 “出于谨慎保守的考虑”,以此来给到刚刚组建完成的新班子更多的试错和运作空间。

随着原 CFO 离职、引入两个业内资深人士重新调整广告业务,新班子下的 Unity 颇有一种要重新起航的气势。当然在财务指标上,短期很难快速反映。

在 Q1 点评中,海豚君当时认为财务业绩上的拐点最早在年底,主要基于 Create 的表现 1)Unity 6 秋天发布;2)年底财务上正式走过重组周期的影响;3)游戏行业回暖等主要考虑。

Q2 财报并未完全打翻海豚君的预期(前瞻性指标说明 Create 好转趋势没有改变,并且非游戏市场收入还在保持高增长,Q2 增速近 60%),但也必须承认广告业务短期确实有些曲折,按照指引来看 Q4 大概率还没喘过气。而广告调整的关键在于,Unity 如何从 Applovin 等竞对手中抢回客户?

管理层给了一些方向性的指引——引入人才、完善高新基础技术、更快的产品创新以及利用现有的生态优势和地位去推动业务恢复扩张趋势。

这些动作都不是一蹴而就的,也并不能快速在短期久给业绩带来立竿见影的变化。但新班子选择了一个正确的方向——打磨产品提高竞争力,而非依靠商业手段来逼迫客户做选择的作死操作。

因此海豚君认为,虽然短期上 Unity 还是处于调整期,指引下调、广告市占率下滑对大部分资金来说,依然是一个偏负面消息。但中长期,海豚君相对不悲观,期待 Unity 能够以一种更简单、纯粹的姿态回归。

再回过头来看昨天的逆势大涨,不排除部分资金有豪赌新班子或提前抢买经营拐点的心理,毕竟当前估值确实偏低。不过海豚君认为主要还是交易层面的因素,短期的基本面并不支撑这种程度的涨幅。只有当广告问题出现明确解决的迹象,才有真正持续有力的价值修复。

以下为详细分析

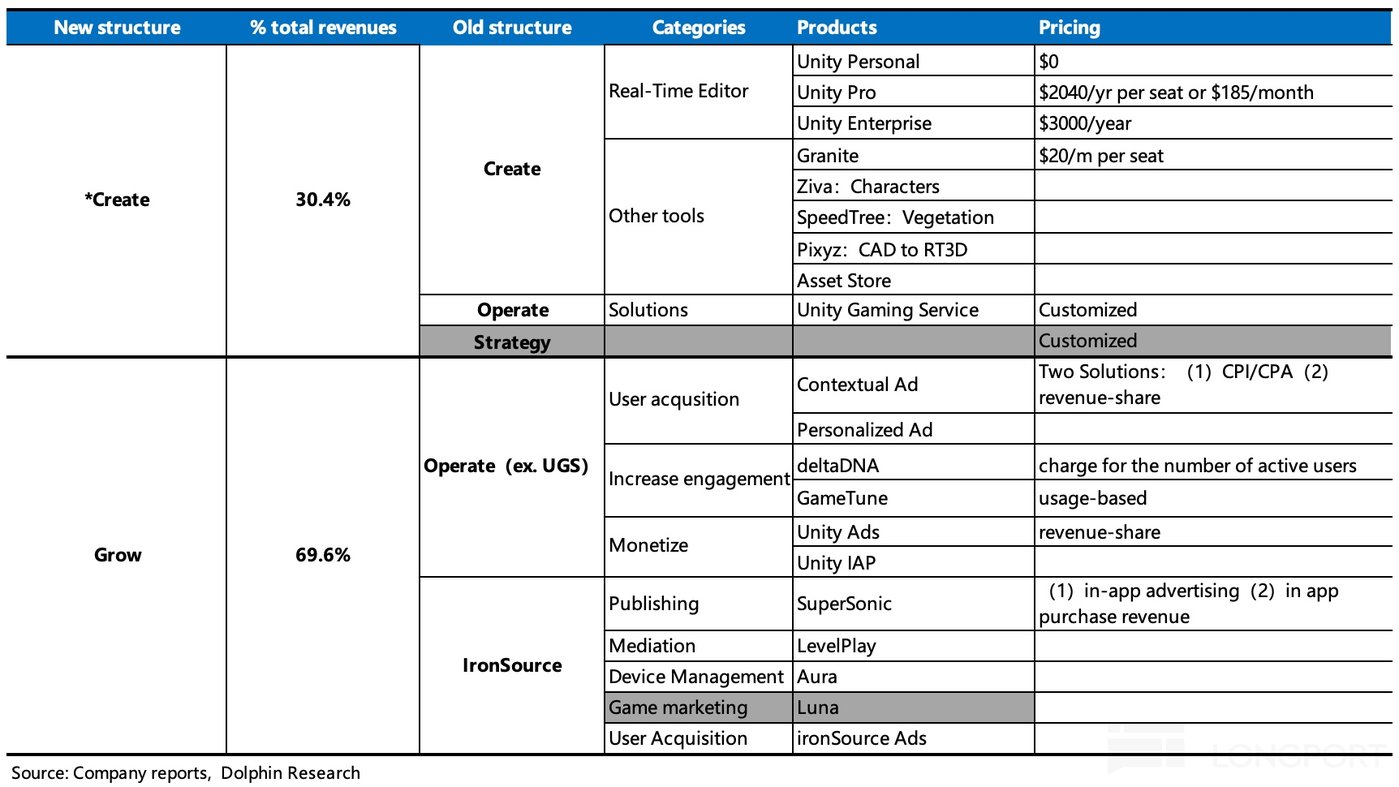

一、Unity 业务基本介绍

Unity 在 2023 年一季度并入了 IronSource 经营情况,并且对细分业务的划分范围也进行了调整。新的披露结构下,分部业务从原来的三个(Create、Operate、战略)浓缩成两个(Create、Grow)。

新的 Create 解决方案包含了原先 Create 下的产品(游戏主引擎)外,还加入了原先确认在 Operate 中的 UGS 收入(Unity Game Service:针对游戏公司的全链条解决方案,帮助解决游戏开发、发行、获客运营的一揽子方案)、原 Strategy 的收入,但 2023 年起逐步关闭 Profession service、Weta 等产品服务;

而 Grow 解决方案包含了原 Operate 中的广告业务,以及合并 IronSource 的营销(主要为 Aura,Luna 于 1Q24 关闭)和游戏发行服务(Supersonic)。收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入、游戏发行收入等。

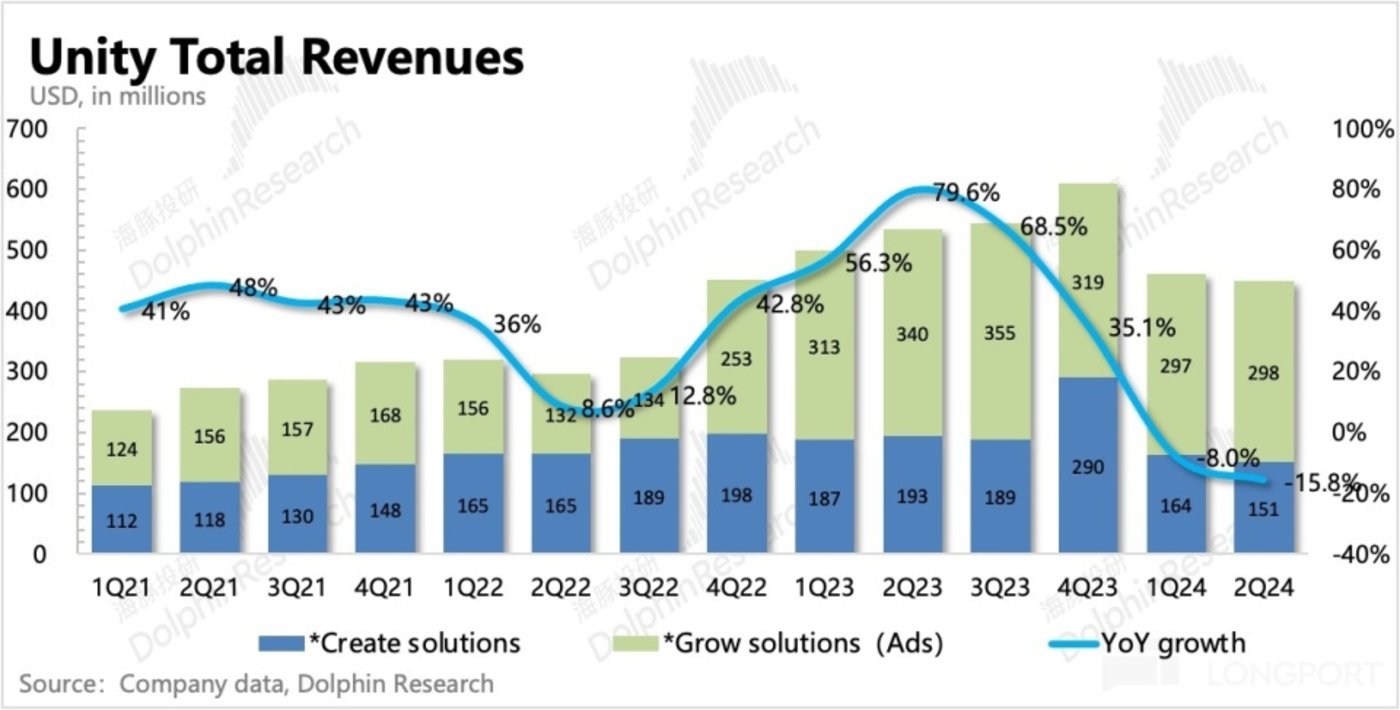

二、Create 稳增长,Grow 问题加重

Unity 二季度实现总营收 4.5 美元,同比下滑 15.8%,稍高于指引和市场预期。剔除重组影响,单从 Strategy Portfolio 来看,收入同比下滑 6.5%。

一方面,Create 业务中的战略合作和专业服务还在主动收缩,引擎订阅收入同比增长 13%,和 Q1 差不多保持稳定;另一方面,Grow 仍然受累于移动 APP 内营销被同行竞争对手抢占份额的影响。

从具备前瞻性的经营指标来看,Q2 综合来看有继续向好的趋势:

(1)Net expansion rate

二季度净扩张率预期中继续下滑至 96%,这个数字代表过去 12 个月的老客户合计收入同比下滑,意味着过去一年的老客户,同比前一年付费降低。

这可能有a. Unity 主动关闭部分业务带来,可能也有b. 老客户自身减少账户数或账户降级的原因,以及c. 老客户流失的原因。结合年初不少游戏厂商裁员的举动,海豚君认为前两者(a/b)概率更大。

(2)大客户数量

因为业务重组,大客户数量也是类似会受影响的指标。但二季度大客户达到 1254 家,环比净增加 11 家,是一个向好信号,可继续关注。

(3)剩余未履行合同额&递延收入

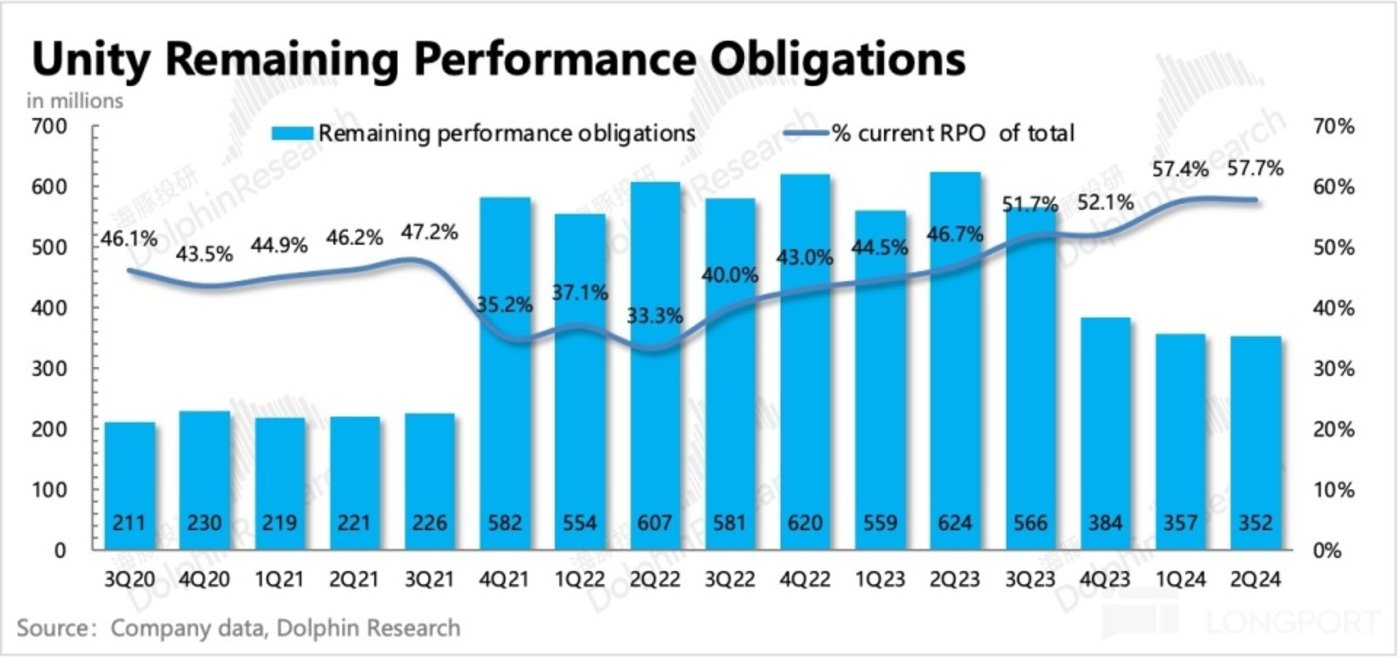

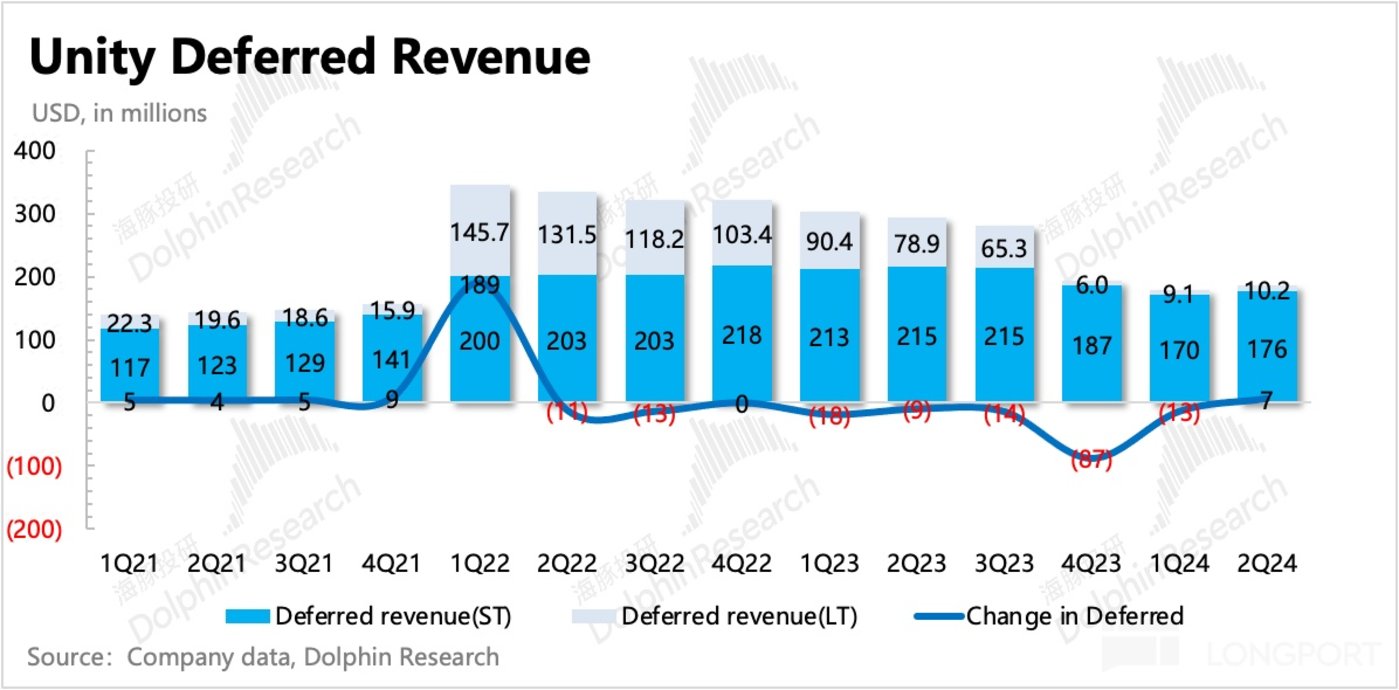

二季度,剩余合同额虽然还在环比下滑 1.4%,但相较 Q1 已有放缓。反映类似经营情况的递延收入,二季度同样表现为走出重组影响,环比不在下降,反而净增加了 6.8 亿。

(4)新增合同额

海豚君二次计算的新增合同额指标,在 Q1 就是唯一正面积极的信号指标,Q2 在其他前瞻性指标都有好转下,自然也会表现出持续向好的趋势:Q2 新增合同额环比继续扩张。

边际新增往往代表客户对 Unity 的合作态度变化,因此从这个指标来看,再次说明 Unity 在去年骚操作之后的一系列挽留举动对客户关系有一定缓解,这也与电话会上管理层的相关表述交叉印证。

上述前瞻性指标(1)-(3)都有业务关闭的影响,虽然难以拆出 Strategy Portfolio 的情况,但总体来看是呈现持续回暖的趋势。(4)更偏边际指标,因此也更能够体现最新的经营趋势,同样说明经营情况并没有恶化。

当然,财务指标总是滞后于经营面的变化,并且处于广告业务的谨慎考虑,管理层对 Q3 以及今年全年的收入指引进行了小幅下调。

根据公司的指引,三季度预计 Strategy Portfolio 收入在 4.15 亿~4.2 亿之间,可比降幅为 4%-6%,略好于二季度情况,区间中位数低于市场预期。

此外,管理层预计 2024 全年 Strategy Portfolio 收入在 16.8 亿~16.9 亿,同比下滑 2%~3%,相比上季度也进行了下调,但新指引仍然隐含四季度存在收入回暖的预期。

Unity 6 也将于今年秋天发布,预计三季度就能看到管理层对 Unity 6 客户反馈的情况,因此只要广告业务不出更大的混乱,年底的业绩拐点还是相对清晰的。

二、行业回暖,Unity 为何没受益?

虽然 Unity 的增长和估值看点主要放在非游戏的工业场景上,但游戏市场收入还是占了整体引擎订阅收入的绝大部分,因此我们也有必要看看游戏行业情况。

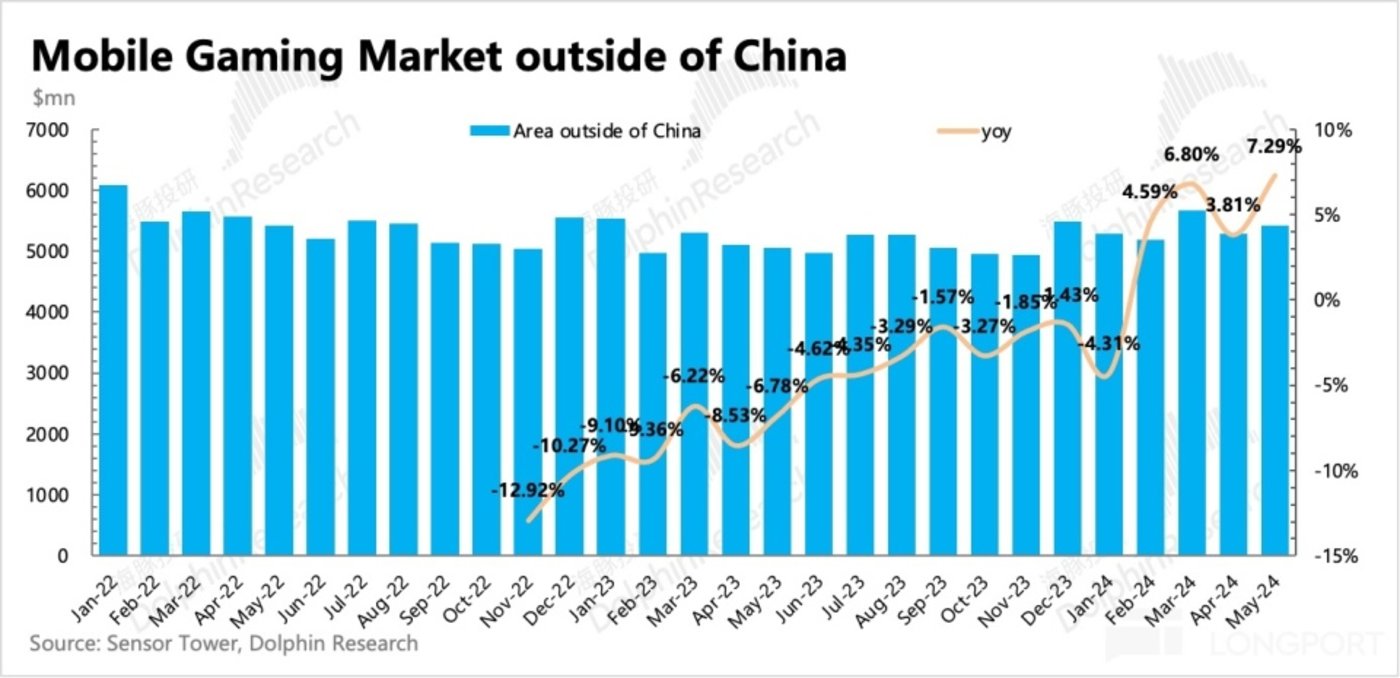

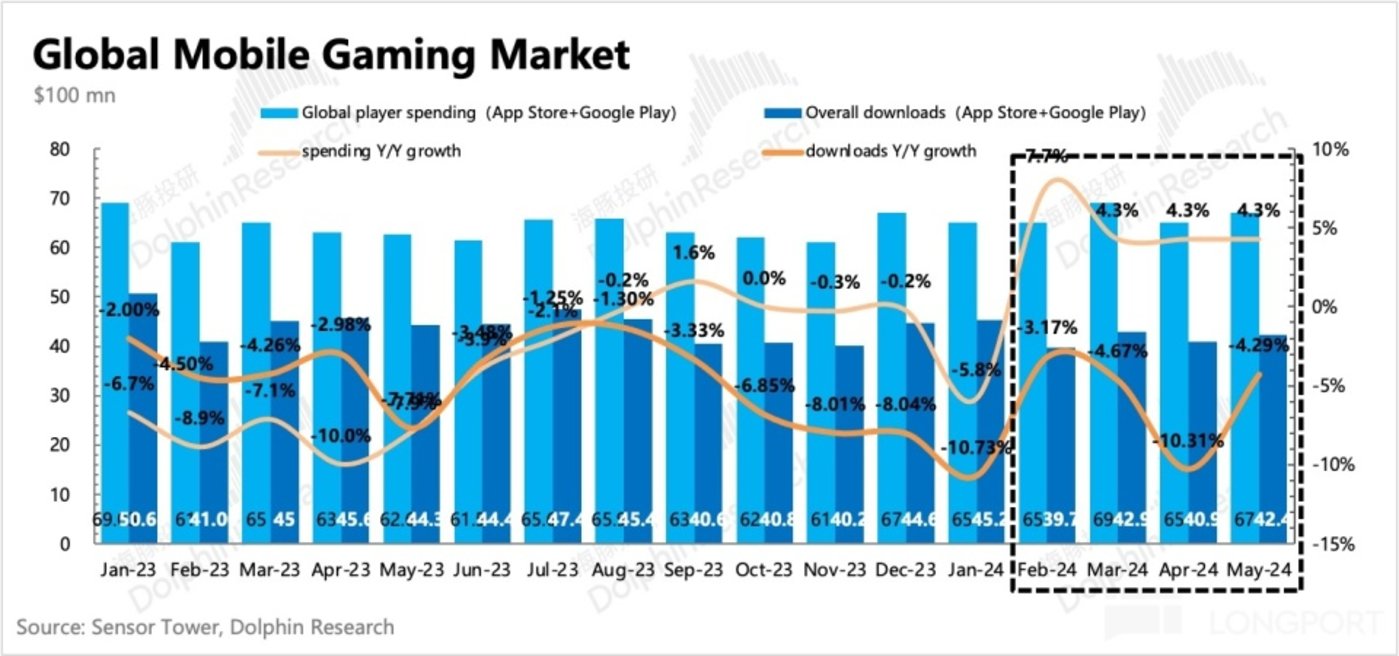

从 Sensor Tower 的数据来看,二季度全球游戏收入出现了明显反弹,并且按照基数周期的趋势,下半年有望持续回暖。

按道理来说,Unity 也应当跟随修复,为何广告收入不增反降?

海豚君认为,首先不可否认,Unity 确实存在在移动营销市场,份额丢失的情况。一方面 Runtime 付费惹众怒连带取消营销推广合作,另一方面可能与 IS 的整合还未奏效,以及苹果隐私政策下 Unity广告追踪技术未及时优化等原因共同导致。

但同时海豚君也发现,Sensor Tower 的行业数据,是基于消费者实际付费流水的收入,但不包含以 in-app 广告变现为主的休闲游戏。另外,全球付费增长的同时,游戏下载次数却并未同步回暖,一定程度上说明,游戏流水的增量主要来自存量游戏,并未有多少新游戏吃到行业回暖的红利。

上述两个原因下,与 Unity 广告收入息息相关的休闲游戏情况并未体现,实际上休闲游戏在疫情期间持续了几年高增长之后目前处于平淡期。同时在新游戏总体供给不多的情况下,Unity 的推广收入也很难有特别大的气色。

三、裁员提效,但投入将回归

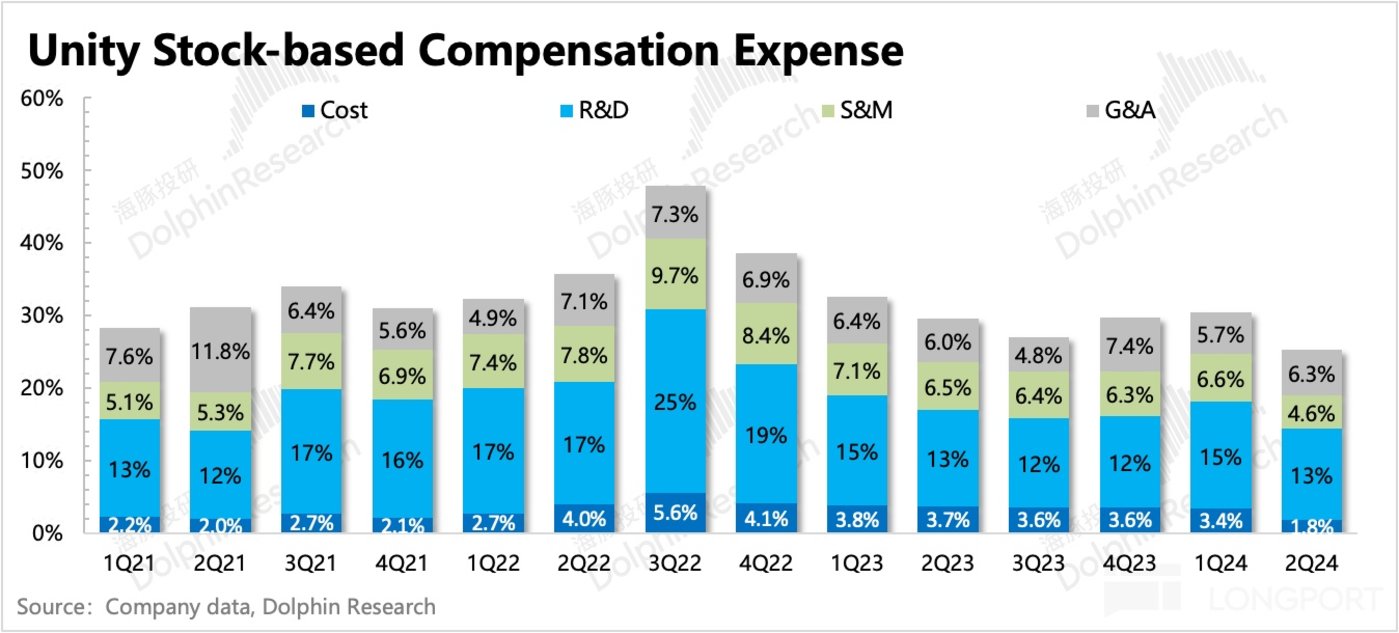

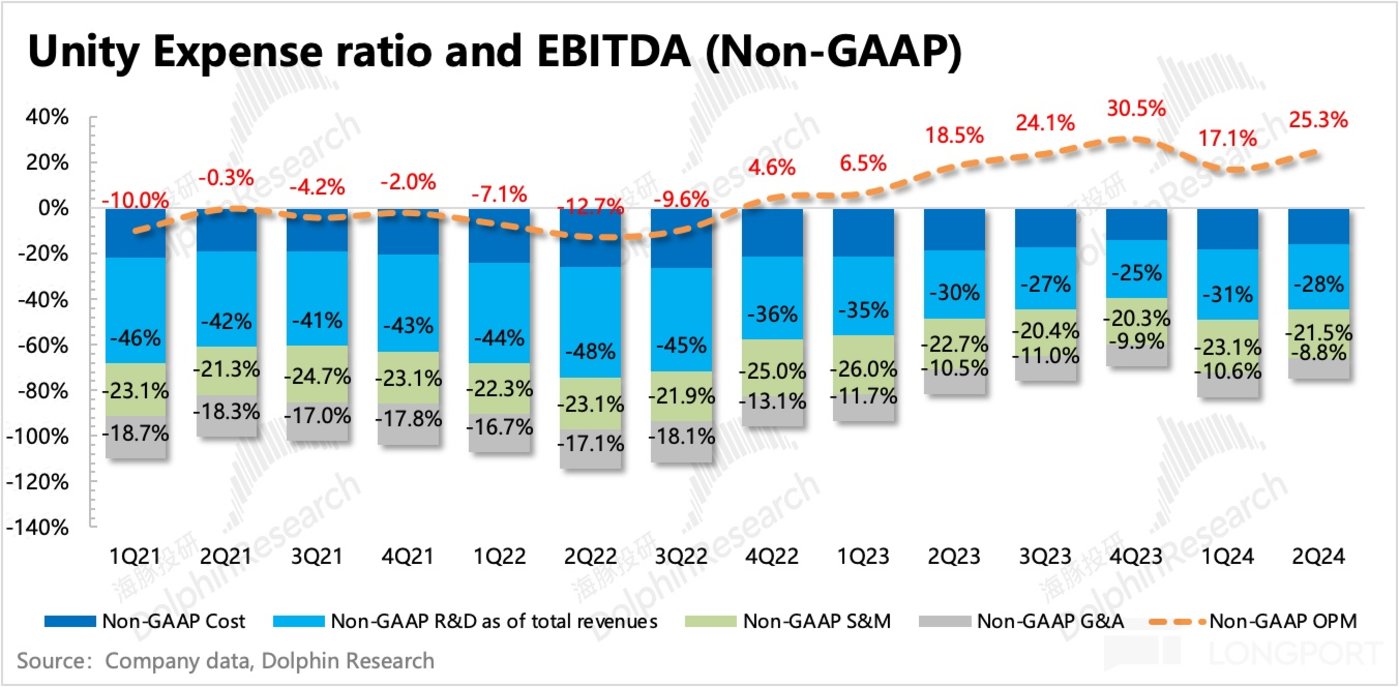

年初 Unity 提及的大裁员,终于在 Q2 有了具象体现——经营费用同比下滑 17%,主要来自占大头的研发、销售费用。从 SBC 的下降 28% 也能明显看出,费用的下滑主要来源于团队成本的下降。

此外,毛利率则因为产品组合的调整,终止了低毛利率的专业服务、Weta 合作,也回到了 76% 的高毛利率水平。最终经营亏损减至 1.29 亿,同比下降 32%,经调整的 EBITDA 1.14 亿,利润率达到 25.3%,超出指引和预期。

虽然 Q2 盈利超预期,但由于收入下调,公司对 Q3 以及全年的盈利指引也顺势进行了下调,调整幅度高于收入,预示这一轮降本提效的节流操作也将进入尾声,适度的新投入将到来:

管理层预计 Q3 经调整 EBITDA 在 7500~8000 万区间,全年指引在 3.4 至 3.5 亿区间,相比于此前的 4~4.25 亿,调低了 15%,均低于市场预期。

这一点在电话会上也得到了部分印证。管理层指出,为了加强广告业务的竞争力,需要搭建更多的基础设施,因此后续会开始在机器学习、数据栈等做一些投入。

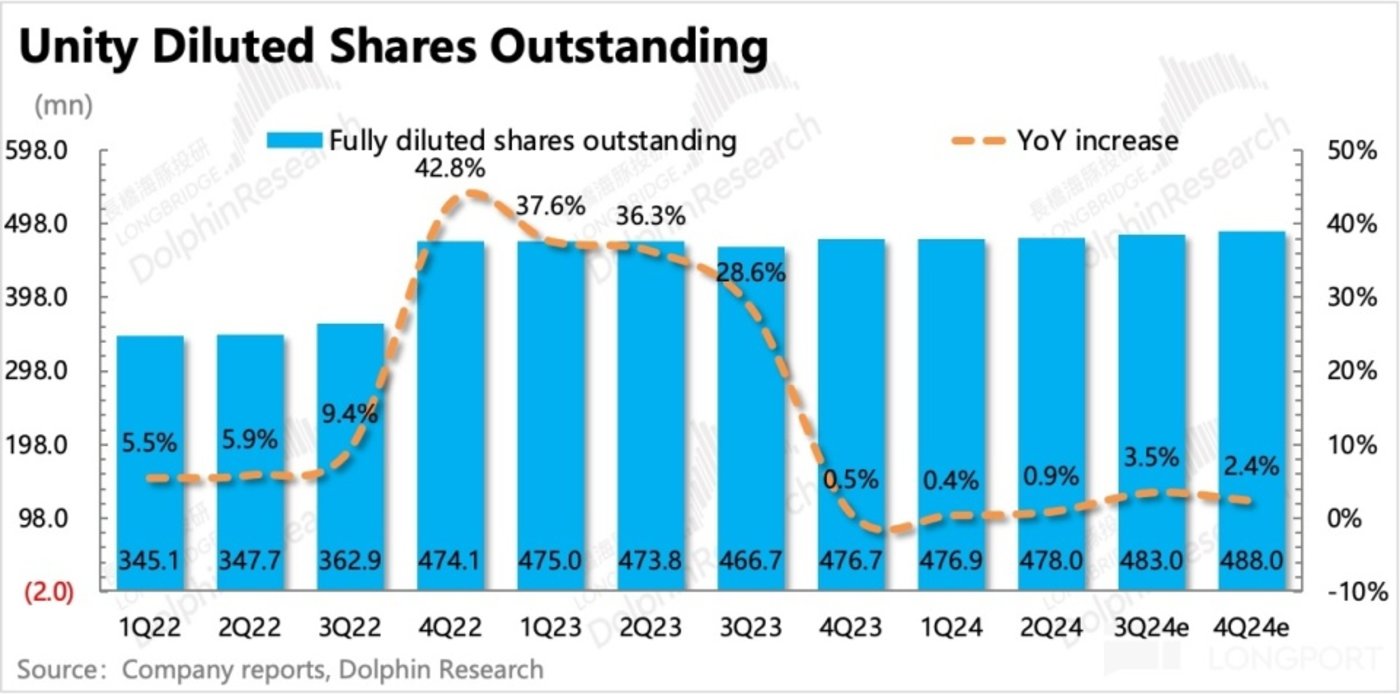

关于 SBC 对股权稀释的影响,以往也是 Unity 被一贯诟病的问题。不过从去年 Q4 开始就已经有很大缓解,虽然未来公司研发投入将增加,但公司指引的 2024 年末预计包含潜在稀释后的总股份达到 4.88 亿股,相比上季度指引的 4.92 亿股进一步下降,隐含年股权稀释率只有 2% 了。

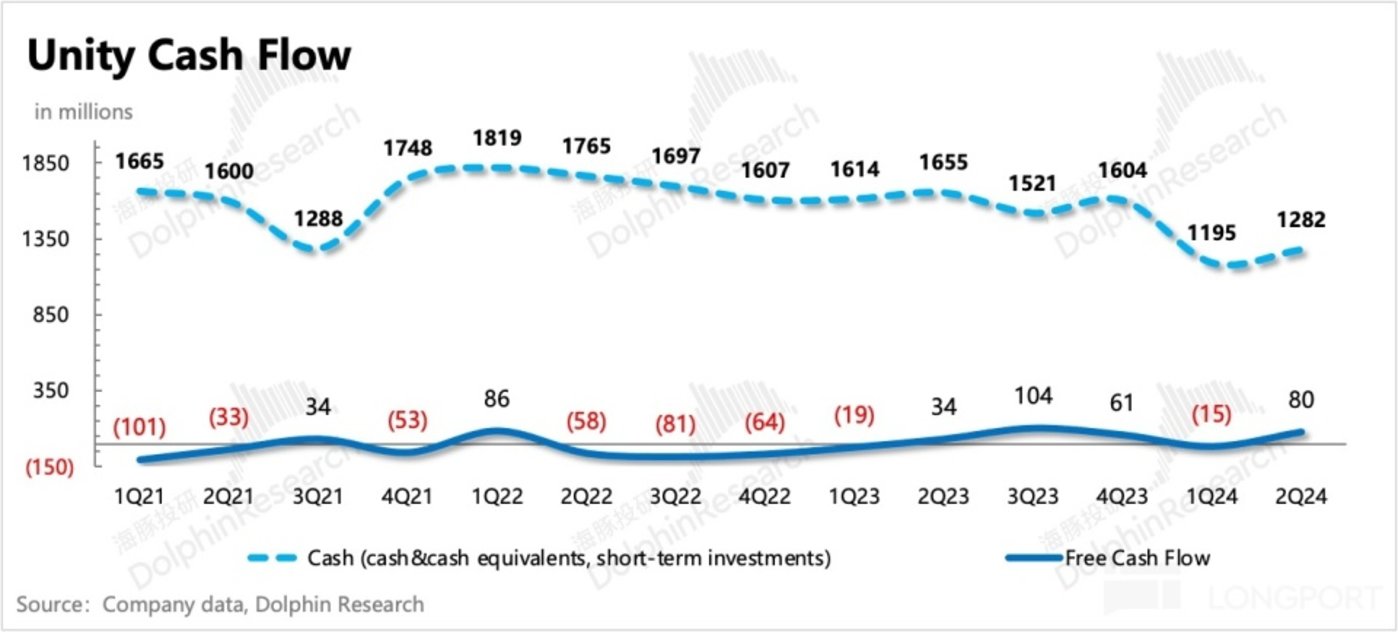

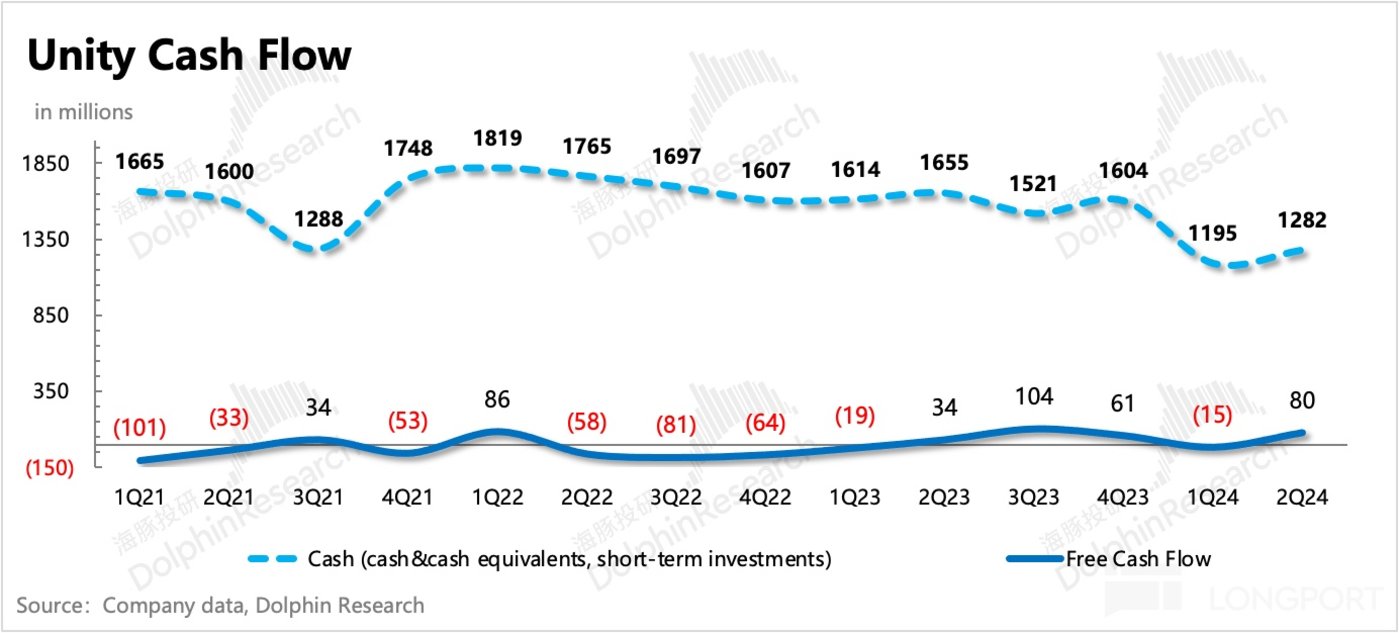

四、现金流:自由现金流回归正流入

二季度现金流变动暂时没有太大问题,截至二季度末公司账上现金 12.8 亿,相比上季度增加 1 亿,主要源于经营面的好转和资本开支维持较低水平。

公司无有息债务,融资都是靠直接增发股票,或者发行可转债,二季度末合计面额规模 22 亿,本季度未有赎回或新发行的动作。