摘要

这是对质疑者最好的回击。

小米卖车到底赚钱吗?最新一季的小米集团财报给出了数据。

8 月 21 日,小米集团发布 2024 年第二季度财报。本季度,集团总营收达到 888.9 亿元,同比增长 32%,创历史新高;调整后净利润 62 亿,增长 20.1%;集团整体毛利率达到 20.7%;现金储备为 1410 亿元。

最受关注的当属小米汽车业务。今年 3 月底,小米汽车首款产品小米 SU7 正式上市,智能汽车业务正式从单纯的「成本部门」,开始为集团贡献营收。相比 2023 年第二季度,小米集团总营收增长 215.3 亿元,其中 63.7 亿元正是来自智能电动汽车等创新业务的收益。

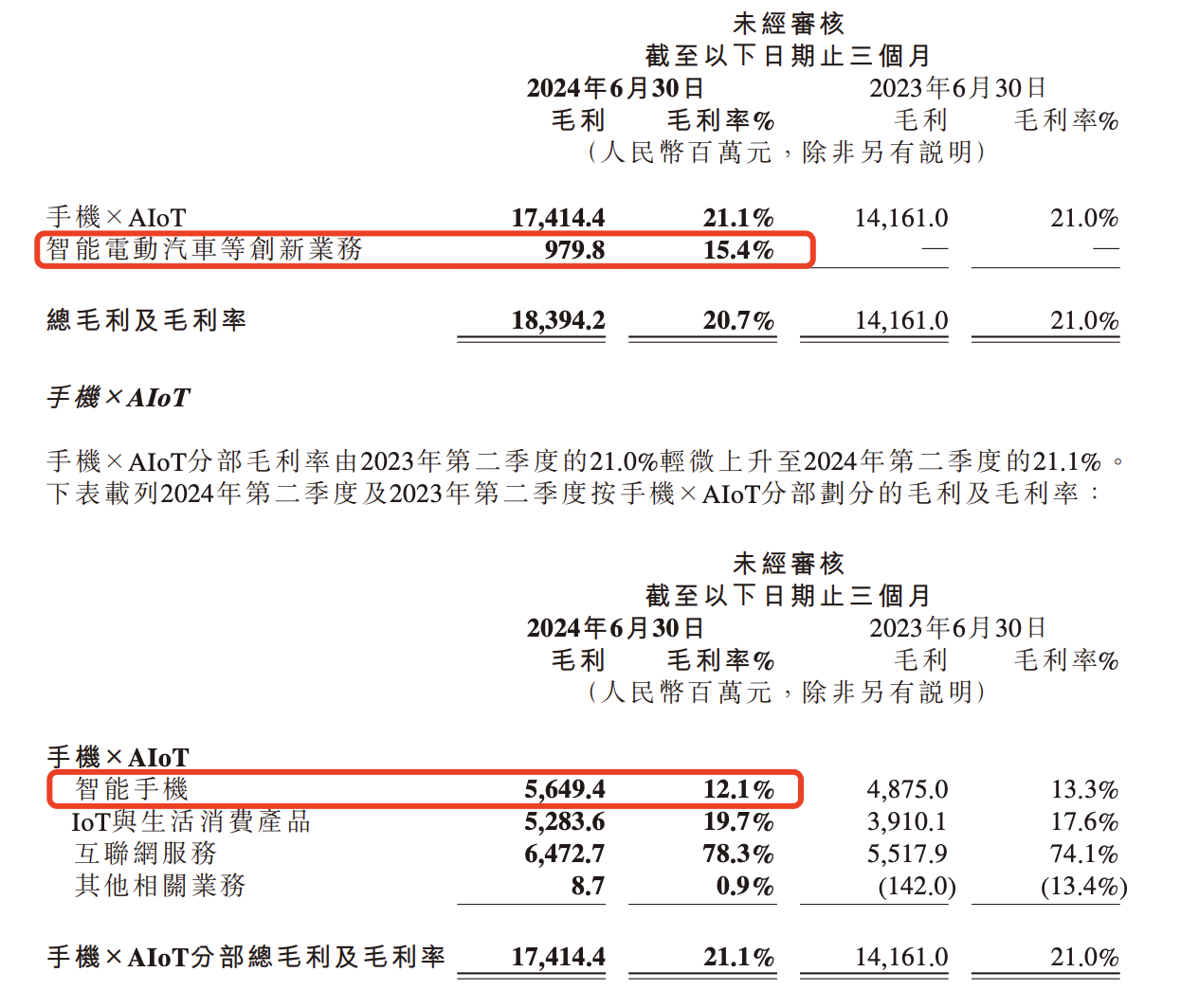

更让市场惊喜的是,在小米 SU7 正式交付的第一个季度里,汽车业务的毛利率就达到了 15.4%——在同一时段里,特斯拉汽车销售业务的毛利率为 13.9%,而后者在全球的交付数量是前者的 16 倍。在汽车行业里,往往规模化越大,越有利于企业控制毛利。

因此,尽管汽车业务整体仍有 18 亿元的季度亏损,但小米汽车的首份成绩单仍然取得了业内的一致好评。

除此之外,智能手机业务同比营收增长 99.2 亿,IoT、互联网服务等其他业务也全部取得了营收增长。小米集团实现了连续四个季度营收同比增长。

雷军在社交媒体平台上表示:「这是小米历史上最出色的季报」。

财报发布的第二天,8 月 22 日当天,小米集团港股股价涨超9%,收盘报 19.1 港元/股。

卖一台亏 6 万?对不起,账不是这么算的

其实,早在财报发布之前,小米汽车就已经展示出了极强的势头。

懂车帝数据显示,7 月小米 SU7 累计销量为 13120 台,仅上市 3 个月后就超过了特斯拉 Model 3 在国内的销量。后者是小米 SU7 在产品定义、销售阶段重点对标的车型,也是国内 20 万以上纯电轿车市场上长期的销冠,去年累计售出 14.7 万台。

市场的积极反馈,也给了小米足够的信心。年初雷军定下的销售目标是全年 7.6 万台,如今,它们将冲击全年交付 12 万台的新目标。

而随着财报发布,最大的惊喜来自于汽车业务毛利率的披露。在上市交付的第一个季度里,小米汽车业务的毛利率就达到了 15.4%。

这一成绩在国内众多新势力车企中,仅次于比亚迪和理想汽车——但二者无论在销售规模还是在动力形式上,都和小米汽车有较大差异。

汽车业务的毛利率超过了同时期智能手机业务的毛利率来源:小米集团财报

汽车业务的毛利计算,核心是计算销售收入和销售成本之间的差值。前者受定价、促销政策等市场因素影响,而后者则主要考验车企的管理能力。

规模化对汽车行业的成本控制至关重要。一般来说,只有车卖得越好越多,才能在供应商那里拿到更好的政策和价格。雷军曾经在小米 SU7 上市前举过一个例子:在研发初期,由于大量零部件没有流水化生产,每辆测试车的成本高达 200 万元左右。

因此,在上市后的第一个季度交付量「仅」为 2.7 万台的阶段,就达到比肩特斯拉的汽车毛利率,小米显示出过往作为硬件厂商的积累。也难怪小米集团总裁卢伟冰在财务电话会里专门感谢了供应商的支持。

卢伟冰同时表示,随着交付能力提升以及相关销售权益的变化,小米汽车今年第三、第四季度的毛利率「肯定比现在更好」。

除开硬件成本外,本季度,汽车业务的经营开支(包括研发、销售、推广、行政等)总计为 29 亿元。

而涉及工厂建设、车型研发、智能驾驶和智能座舱研发、充换电基础设施建设等投入,不计入其中。因此,尽管小米汽车交出了行业同期较为优秀的毛利答卷,依然存在 18 亿元的亏损。

基于现有数据,我们可以说小米在销售、定价、成本控制等关键步骤上做得很好。但由于汽车行业前期投入大的特性,大量研发成本还需要企业通过卖出更多产品来摊薄成本,直至实现盈利。特斯拉也是直到 2020 年才首先实现全年扭亏为盈。

所以,如果只用简单的数据算出「小米每卖一台车就亏 6 万元」,结论显然是片面的。

小米汽车工厂图片来源:小米

目前制约小米 SU7 交付量增长的因素只有一个:产能。

和许多新势力在初期选择和代工厂合作的模式不同,小米从一开始就选择了自建工厂的模式。好处是更利于管理,但局限就在于产能有限。如今每月交付约 1.4 万台,已经是小米汽车工厂的产能极限。

目前在小米汽车 App 里,订购小米 SU7 三种不同车型,显示仍需等待 19-27 周不等。小米已于今年 7 月底拍下第二工厂的工业用地使用权,预计 2025 年投入生产。

此外,由于小米汽车采取了大单品战略,因此每款新车的发布几乎都不容有失。据了解,小米第二款新车将于 2025 年发布,大概率是一辆 SUV 车型。

由轻到重,小米转身

不止智能汽车,本季度小米的智能手机、IoT 和互联网服务等业务也都取得了同比增长。其中,智能手机业务营收同比增长 99.2 亿,涨幅为 27.1%。

智能手机营收增长的核心原因,是出货量的增加。海外收入贡献了集团总收入的 42.8%。本季度,小米在 70 个国家和地区的智能手机出货量排名前五,并首次在拉美地区智能手机出货量排名前二。据了解,小米也正在进行汽车出海的相关调研工作。

相比于新兴的智能电动汽车,智能手机现阶段已经进入了存量市场的竞争。重点在于体验的提升和细化管理能力,小米去年发布了澎湃 OS 系统,并在屏幕、内存等层面对供应链进行预判管理,也应对市场的波动和风险。

一个很显著的变化是,相比于创业初期时对于性价比的极致追求,小米这些年越来越重视对技术研发的投入。7 月 8 日,小米首个手机智能工厂正式启用。小米也连续发布了大小折叠屏手机,希望以差异化产品路线从苹果手中争夺更多高客单价用户。

小米在今年 7 月首次推出小折叠机型图片来源:小米

高端化的布局还体现在对于线下门店的积极布局,这同样是小米近年来新零售战略和过往的显著区别。截止 2024 年第二季度,小米在国内的线下零售店超过 1.2 万家,智能手机线下渠道出货量为 10.4%,同比提升 2.5%。卢伟冰表示:「如果在中国市场不把品牌店建起来,是不可能卖好高端机的。」

稍有遗憾的是,无论是在涉及汽车智能驾驶,还是智能手机中相关 AI 应用的层面,小米此次在财报中披露的信息相对有限。卢伟冰在电话会里透露,相比于一些 AI 功能的应用,小米更希望用 AI 对底层操作系统进行一次重构。

不过,在千头万绪的事务和竞争里,小米的人车家生态里需要尽快加入 AI 叙事。毕竟 AI 和智能化,一定会是下一个阶段包括智能汽车在内的硬件销售里,越来越关键的能力。