文海豚投研

蔚来汽车 (NIO.N) 于北京时间 9 月 5 日美股盘前,港股盘后发布了 2024 年第二季度财报。二季度实际结果出来,蔚来平安着陆,来详细看一下:

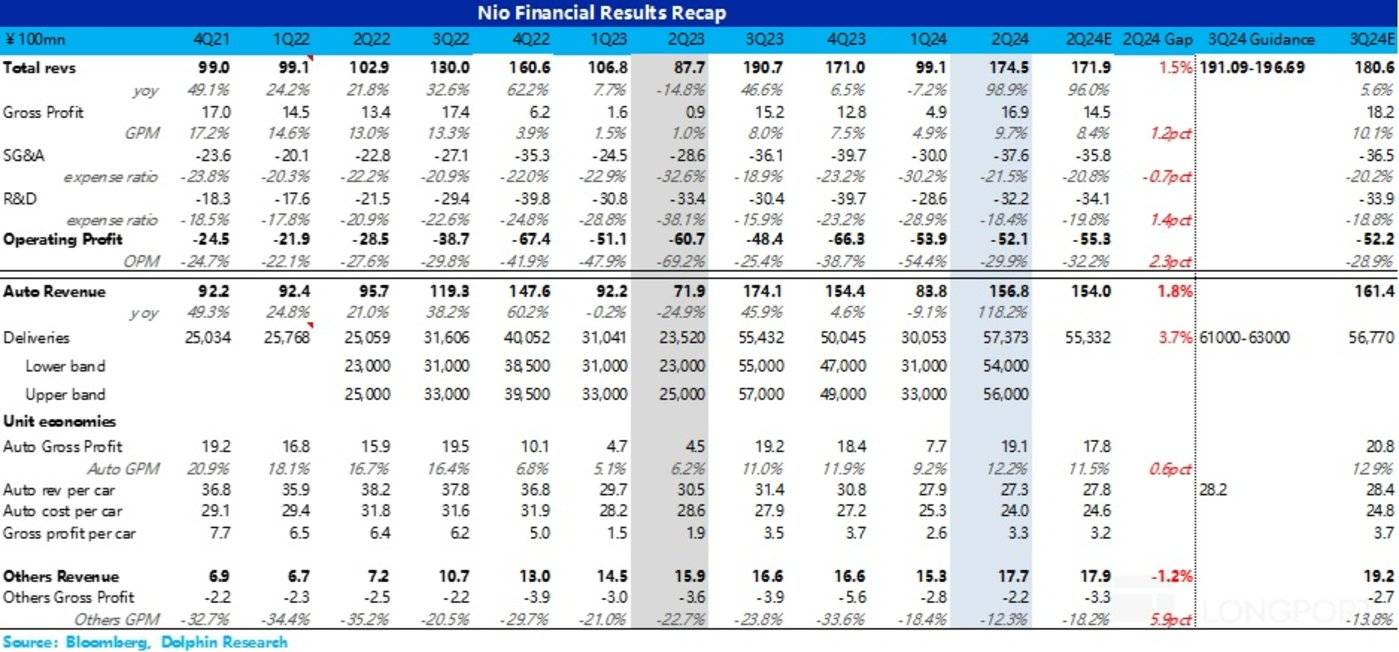

1、汽车毛利率超预期,主要因为成本端压降:虽然本季度由于老款 + 新款混买,以及 BaaS 模式下 “付 4 赠 1” 优惠单价端又在继续下滑,但汽车毛利率仍然超了市场预期,主要因为本季度供应商采购合同的重谈,带来成本端的有效压降。

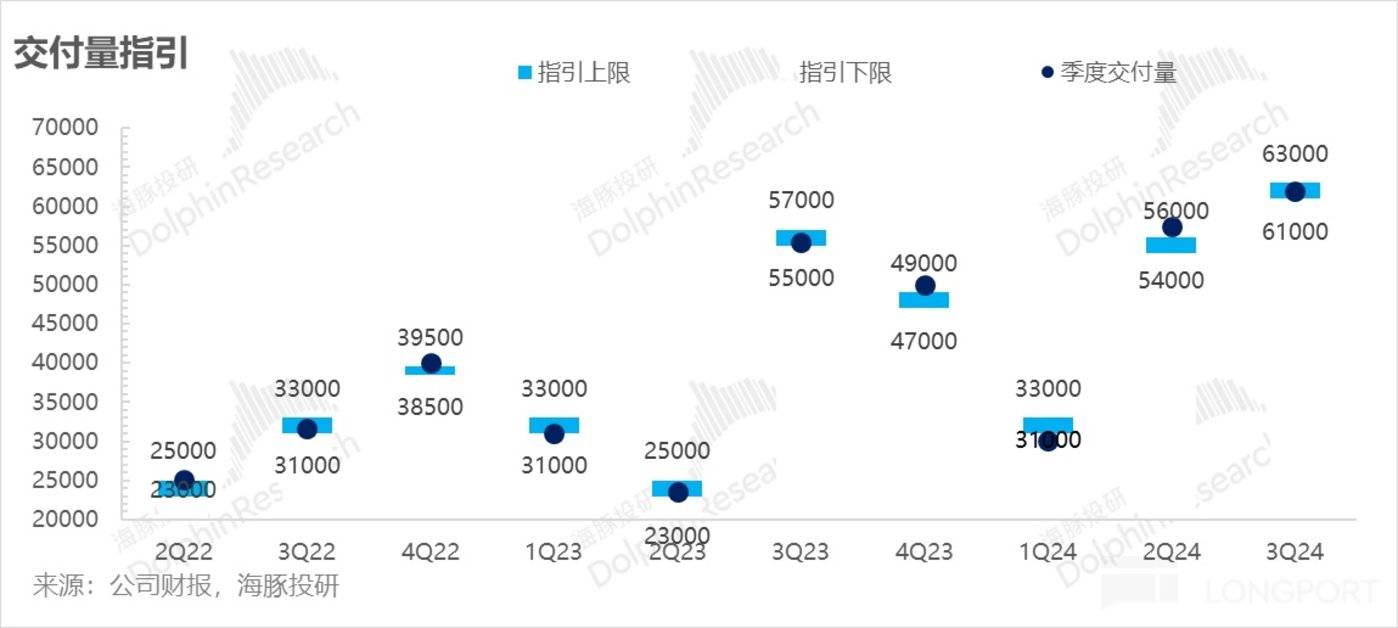

2. 三季度销量指引符合预期:由于 7/8 月份销量都已经名牌,都在 2 万辆左右,而三季度的交付量指引 6.1-6.3 万辆意味着 9 月销量在 2.1-2.3 万辆,基本意味着 9 月交付的 L60 贡献差不多最多 3000 辆的增量,由于这款车 9 月下旬才开始交付,所以销量也基本在预期之内。

3. 三季度收入隐含的卖车单价终于连跌两个季度后回升:三季度收入隐含的汽车单价三季度环比回升 1.1 万元,基本意味着三季度老款车型全部清空,卖的都是 2024 款车型,以及 L60 9 月下旬交付对三季度影响还不大,带来汽车单价端的重新回升。

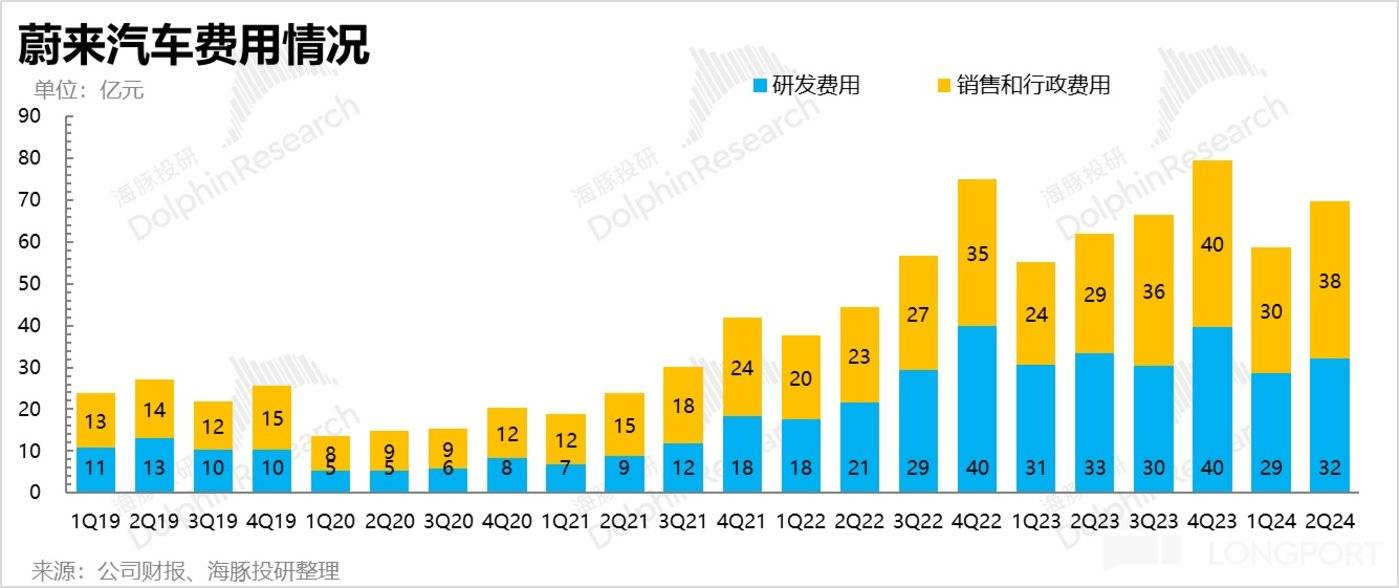

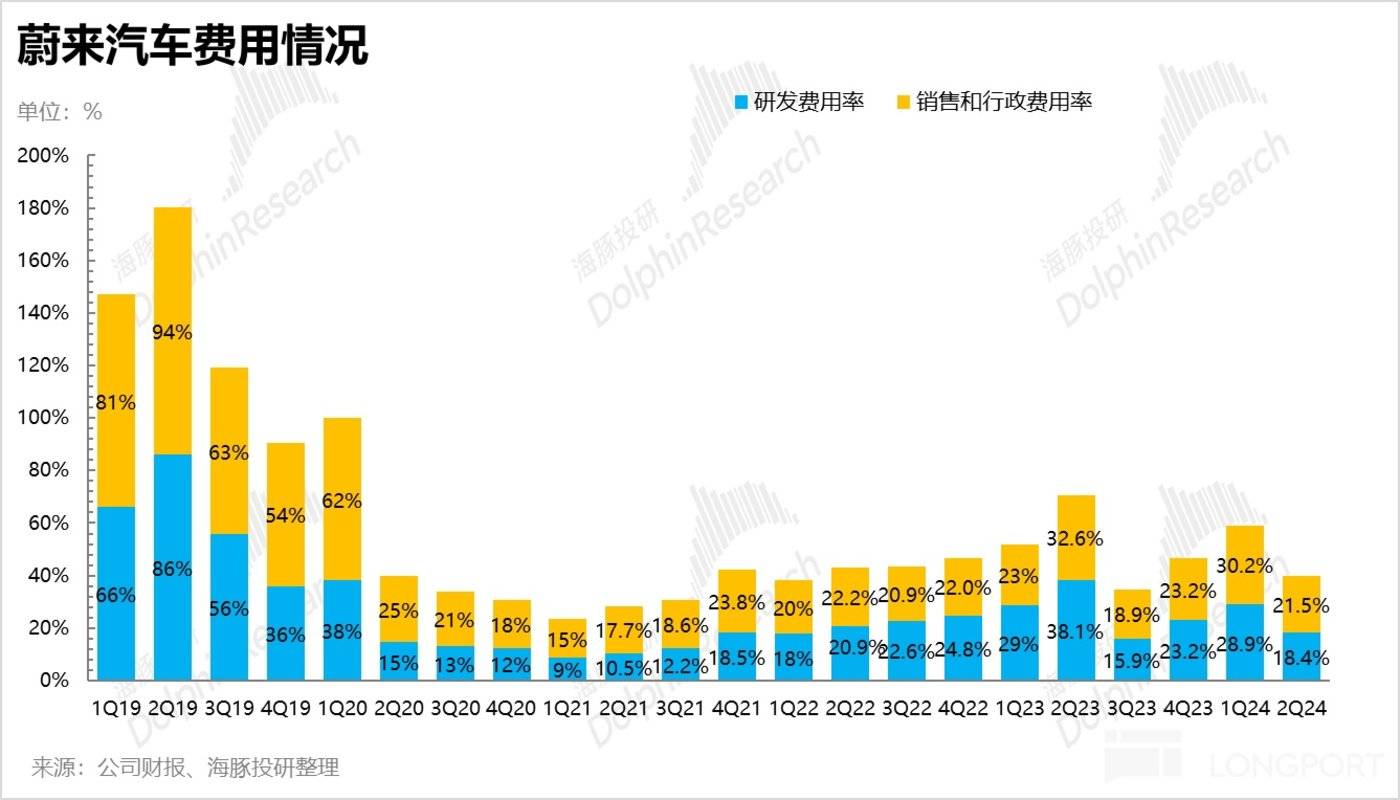

4. 但三费仍处在高位,主要在于销售费用高增:本季度 Non-GAAP 下研发费用 29 亿,在公司指引的 30 亿以内,但本季度销售费用处在高增状态,环比增加近 8 亿,预计主要由于 1)乐道即将在 9 月交付,新开门店的费用(105 家门店)以及招聘销售人手的费用;2)2024 款车型在 3 月开始上新交付,带来的营销费用增加。

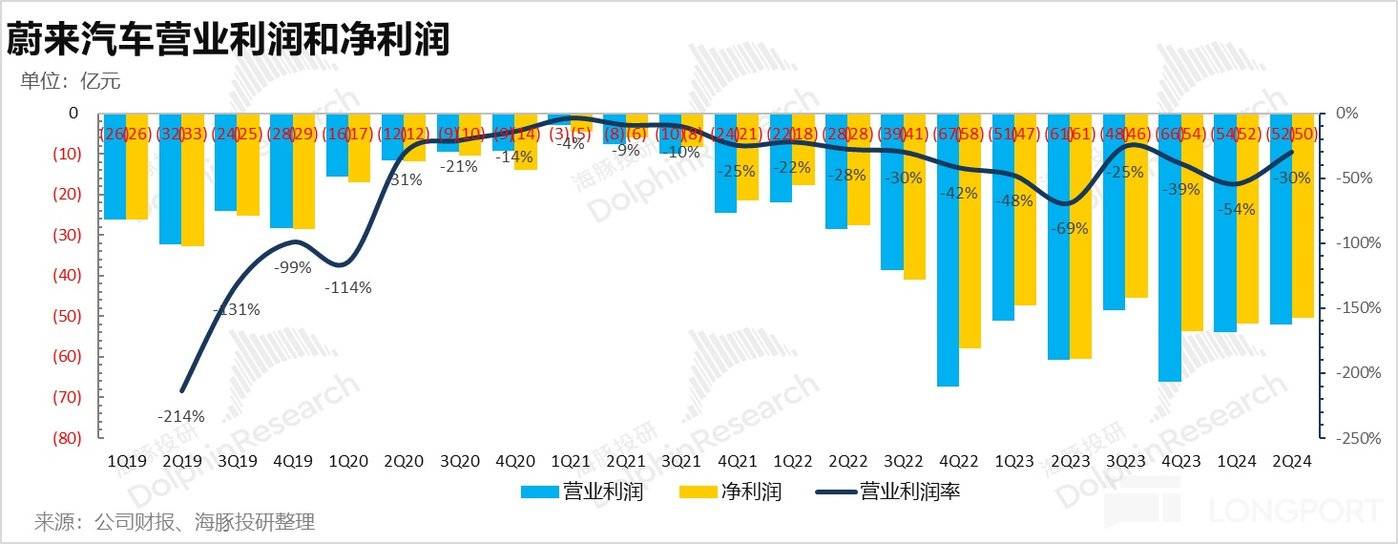

5. 本季度经营亏损仍然超 50 亿:虽然本季度毛利端环比提升较大,主要由于汽车成本端的压降和其他业务的减亏,但三费端由于销售费用高增,经营亏损仍然超 50 亿,达到-52 亿,造成了本季度现金及现金等价物继续下滑了 37 亿。

海豚投研观点:

作为中概中最后一个发布业绩的,海豚君本来是捏了把汗的,不过实际结果算是平安着陆。

由于销量层面早已明牌,这次真正比较好的信息是单车毛利率没有炸雷,而背后原因除了销量的增长之外,公司解释是因为跟供应商重新谈判,最后单车成本实现有效压降,二季度毛利率因此受益。

而在关键的下季度指引上,目前看主品牌蔚来的销量基本上每个月能稳站上 2 万台,9 月下旬开始交付乐道,会有一些增量,但由于不是完整交付月,增量并不多。而公司给出的指引三季度销量 6.1-6.3 万辆,基本是在预期之内的。

但收入 191-197 亿人民币隐含的单车价格大约 28.2 万元,基本也算是在预期之内,比这个季度环比会高一些,而且回归的价格,大概率隐含着之前的旧车基本清空了,之后就是完全卖新款车,汽车毛利率预计还会环比回升。而海豚君预计基于回归的单车价格,预计三季度汽车业务毛利率还会继续环比提升。

而费用上,本季度三费端环比增加主要因为销售费用的拉升,但本季度因为有 2024 款新车型上市 + 乐道品牌的门店新增以及新招的销售人手,相对能被理解,但今年环比提升不超过 20% 的销售费用指引,可能意味着销售费用下半年很难压降,可能还会继续提升,最后经营亏损在拉高的销售费用下仍然有-52 亿。

整体来看,这个业绩明显不算惊艳,但匹配它基于销量预期 21-22 万下,仅 1-1.1 倍的 2024 年 P/S(仅卖车业务)来说,绝对绰绰有余了。

以下是详细分析:

一、卖车赚钱?这个季度主要靠成本端压降!

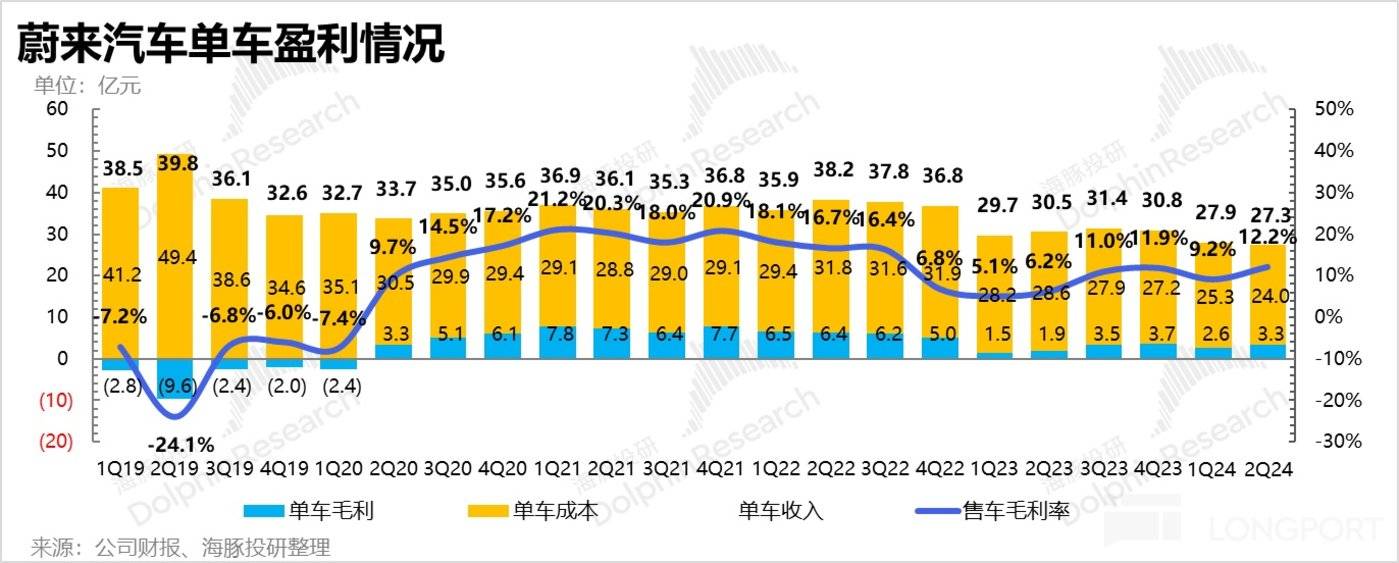

作为每次放榜时候最为关键的指标,我们先来看看蔚来的卖车盈利能力。

由于蔚来之前给了汽车业务毛利率指引,由于促销减少,预计二季度汽车业务毛利率重回双位数,所以市场预期蔚来二季度汽车业务毛利率环比提升到 11%-11.5% 左右,而蔚来实际卖车毛利率 12.2%,超出市场预期。

而如果从单车经济来拆分本季度蔚来的汽车毛利率表现,汽车毛利率超预期主要由于单车成本的压降:

1)二季度蔚来单车均价 27.3 万元,低于市场预期 27.8 万

二季度,汽车单价仅 27.3 万元,环比上季度继续下滑 0.6 万元,低于市场预期 27.8 万,主要受以下几个因素所影响

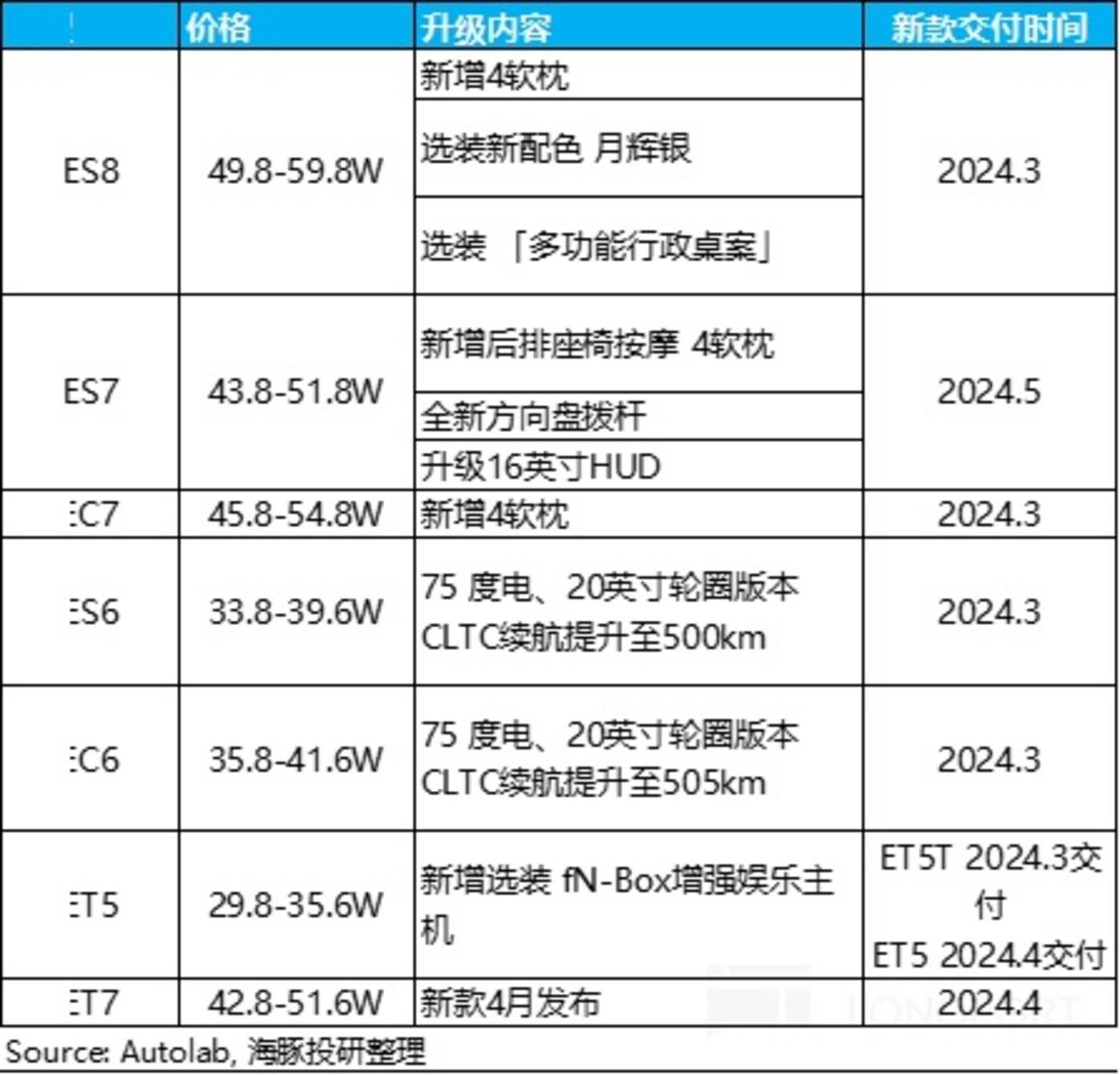

① 蔚来 2024 款车型陆续从 2024 年 3 月开始交付,二季度仍处于老款车型和 2024 款车型混卖的时期,而老款车型由于采取大幅度折扣,2023 款车型全系车型享 2.4 万-3.2 万元,单价这个季度仍未得到有效提升(其中 ET5、ET5T、ES6、EC6 为 2.4 万;ES8、EC7、ES7、ET7 为 3.2 万)。

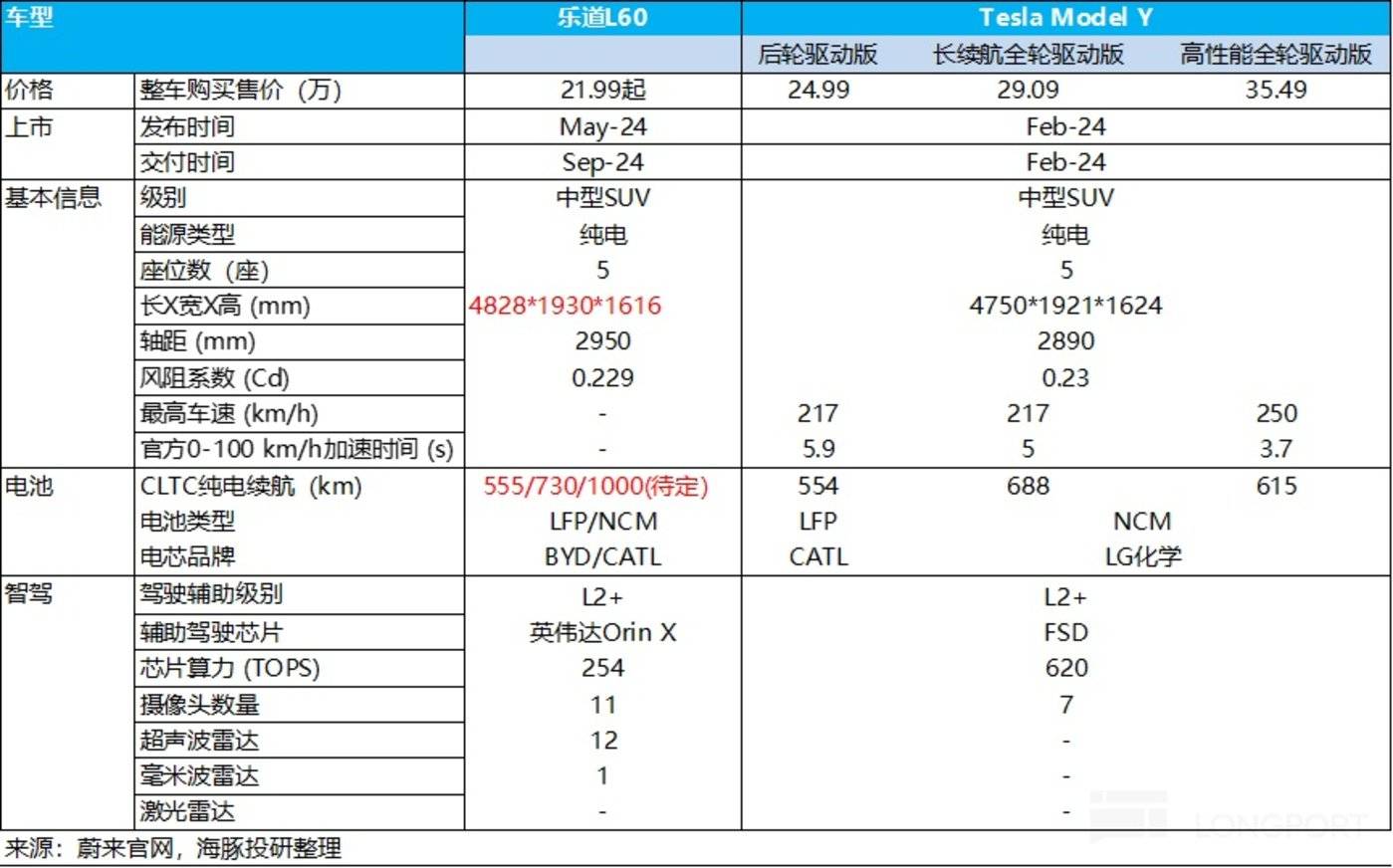

2024 款新车交付时间

② 车型结构负面影响:蔚来车型结构中定价最低的两款车 ET5+ES6 占比环比提升 4%;

③ 蔚来自 3 月 15 日发布了新的 BaaS 政策(电池租用),其中优惠政策涉及两点:

a. 蔚来调低了 BaaS 模式下租金,下调幅度达到 26%-33%,但蔚来解释租金价格调整对收入和毛利率没有重大影响,主要基于电池使用寿命和电池运营优化的假设。

b.“付 4 赠 1” 优惠 - 例如对租赁 4 个月电池享免费 1 个月促销(最多 5 年),对单车价格的影响大约在 6000 元以下,但该优惠在 6 月开始退坡。

最后蔚来二季度单车收入 27.3 万元,低于市场预期 27.8 万元。

2)二季度单车成本 24 万,低于市场预期 24.6 万

二季度单车成本 24 万,环比上个季度继续降低 1.3 万元,低于市场预期 24.6 万元,也是这个季度汽车毛利率提升的主要原因。

而本季度单车成本端继续回落主要受到两个方面影响:

① 规模效应有所释放:二季度蔚来卖车 5.7 万辆,创下了历史新高,销量环比回升 91%,规模效应有所释放,单车摊折成本下滑。

② 供应商采购成本的节约:蔚来二季度对供应商合同进行了重新谈判,对二季度的采购成本得到了有效压降。

3)单车毛利回升至 3.3 万元

单车价格环比回落 0.6 万元,但单车成本端环比节省 1.3 万元,最后二季度蔚来每卖一辆车,毛赚 3.3 万元,环比提升 0.7 万元。

二、三季度销量指引和单价指引都基本符合预期

1)三季度销量指引 6.1-6.3 万,基本符合预期

蔚来预计三季度销量指引 6.1-6.3 万辆,由于 7 月/8 月销量已是明牌,都在 2 万辆左右,销量指引意味着 9 月的销量在 2-2.3 万辆之间。

而由于乐道 L60 于 9 月下旬开始上市并交付,假设主品牌维持月销 2 万辆的趋势,意味着乐道 L60 上市首月的交付量最多在 3000 辆左右(不是完整交付月),对于二季度影响还不大。

2)三季度收入隐含单价 28.2 万,连跌两个季度终于开始回升了!

蔚来三季度收入指引 191-197 亿,按其他业务 19 亿来预计,对应的单车价格在 28.2 万,基本在市场预期 28.4 万之内。

而三季度的单车价格终于连跌两个季度开始回升了,主要因为:

1. 三季度卖的全部是 2024 年新款车型,没有降价的老款车型的拖累;

2. BaaS 模式 “付 4 赠 1” 政策在 6 月退坡,虽然在 9.2-9.8 限时回归,但对单价端影响由于持续时间不长,相比二季度对单价端 6000 元左右的拖累影响减弱很多;

3. 乐道 L60 虽然起售价仅 21.99 万,但由于 9 月下旬才开始交付,增量较小,占二季度整体销量占比很低。

而海豚君预计基于回归的单车价格,预计三季度汽车业务毛利率会继续环比提升。

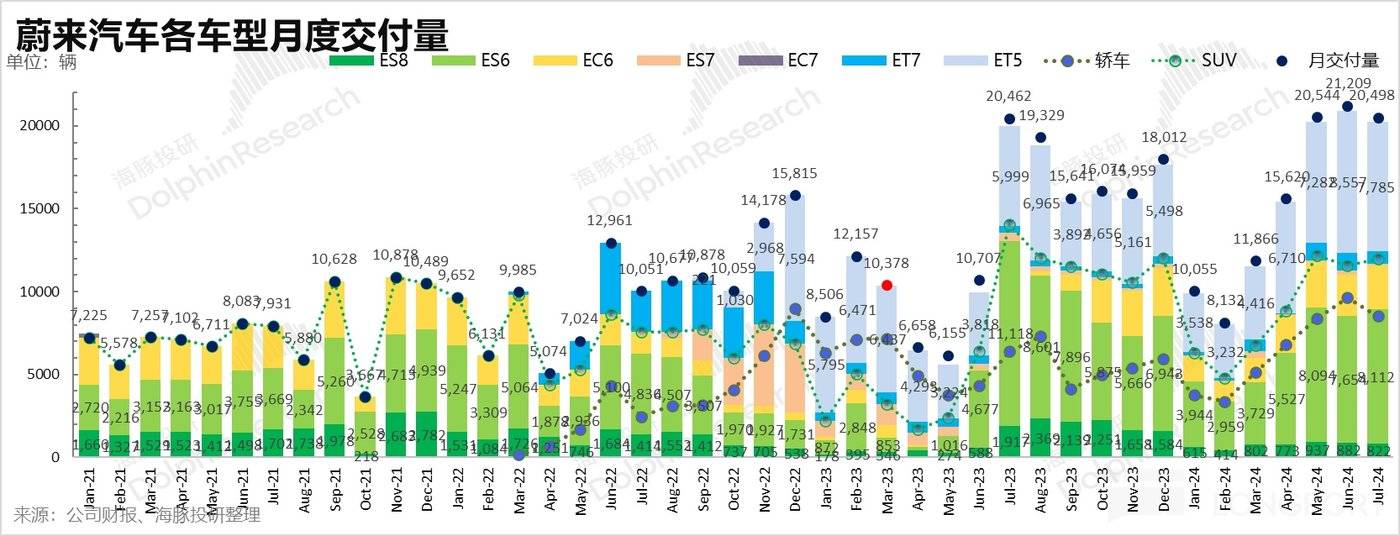

三、二季度交付量重回正轨

二季度蔚来交付量 5.7 万辆,相比一季度环比增加 91%,高于蔚来之前给的二季度销量指引 5.4-5.6 万辆。

而二季度蔚来销量的回升主要由几个因素影响:

1)2024 款车型于 3 月开始交付,改款产品力提升;

2)公司之前提高的销售人手在销能上的释放。

3)蔚来调整了电池租赁政策,下调了 BaaS 租金约 26%-33%,同时推出付 4 赠 1 优惠(相当于打 8 折,最高 5 年,但在 6 月退坡),而租金下调后使用 BaaS 的选用率也从之前的 20%-30% 上升到 60%-70%,对于蔚来的销量和订单提升效果明显。

而市场原本最担心 BaaS 模式(尤其 “付 4 赠 1” 优惠)对于销量只是短期刺激,并不具备持续性,尤其是之前的二季度销量指引比较悲观,但蔚来在 BaaS 模式 “付 4 赠 1” 权益退坡后,仍然维持了月销 2 万 + 的销量,也打破了市场的担心和质疑。

我们在看看蔚来整体情况:

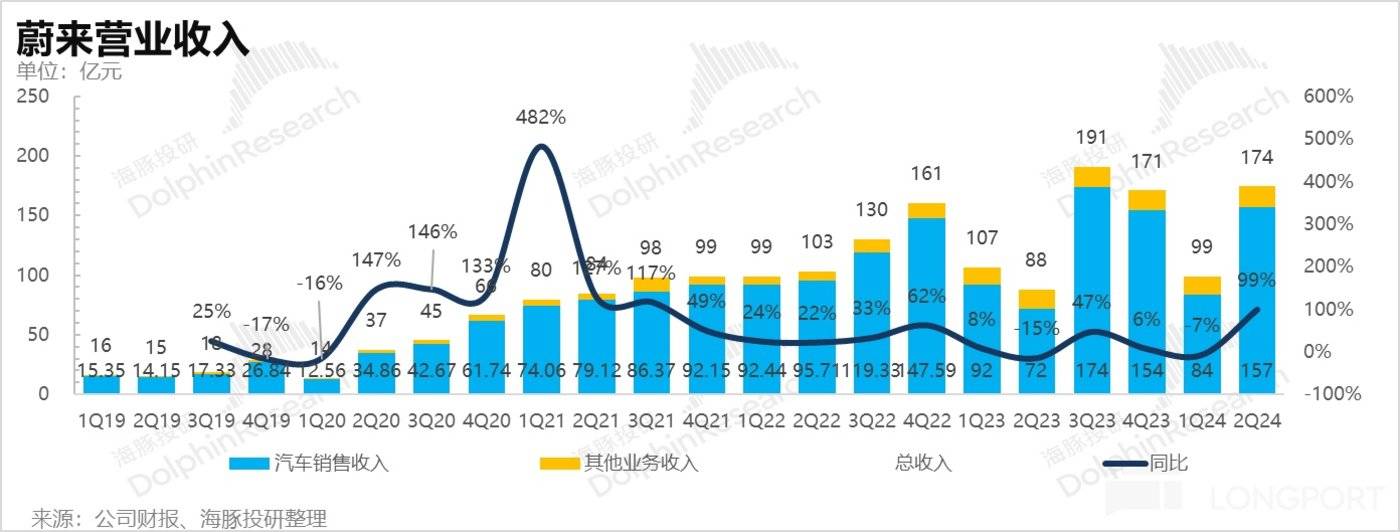

四、蔚来收入端高于市场预期

蔚来三季度整体收入 175 亿,收入环比回升 76%,高于市场预期 172 亿,而收入超预期的原因主要因为汽车销量超预期。

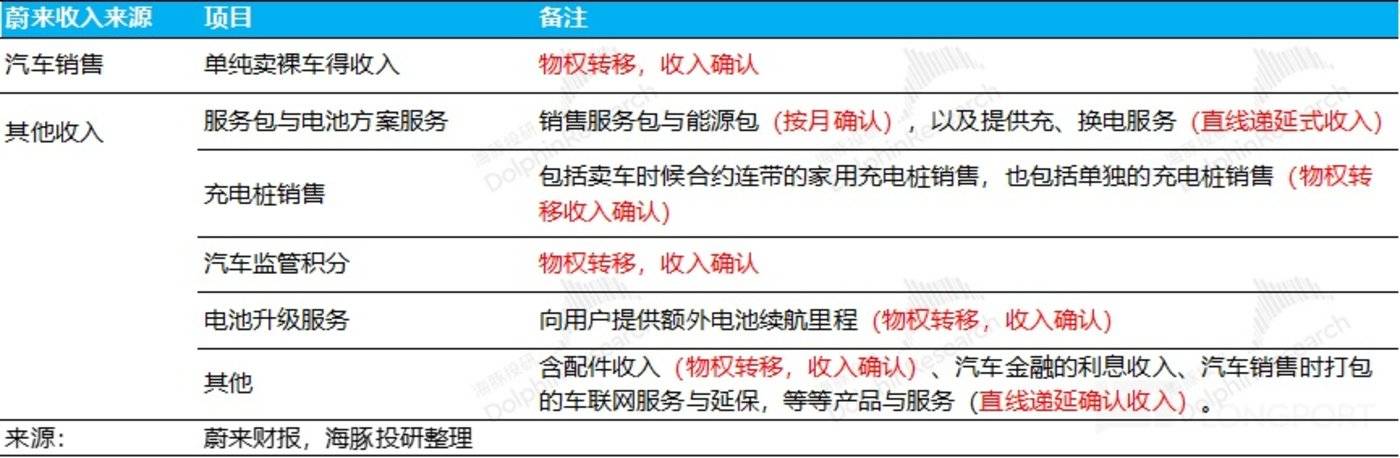

本季度其他业务收入 17.7 亿, 基本与市场预期 17.9 亿持平,环比上升 2.4 亿主要因为汽车保有量持续提升带来的零部件、配件销售及车辆售后服务收入和换电收入增加,部分被二手车销售收入下降所抵消。

本季度整体毛利率 9.7%,超出市场预期 8.4%,汽车毛利率和其他业务毛利率都高于市场预期,其他业务毛利率本季度-12.3%,环比提升 6.4%,其他业务的亏损继续收窄,主要由于更高的换电站利用率(“换电联盟” 的合作开始展开)以及售后服务的盈利能力增强。而管理层预计,其他业务的毛利率在之后几个季度会继续提升到接近-10%,继续实现减亏。

五、三费继续高投入

本季度三费达到接近 70 亿,环比上季度增加 11 亿,即使撇除 SBC 的影响,三费也比上季度环比增加了接近 9 亿,而本季度上升最多的还是销售费用。具体来看:

1)研发费用本季度 32.2 亿,略低于市场预期 34 亿

蔚来今年的研发重点仍在智能驾驶以及新车型研发上,在人员结构方面,大约 70% 的研发人员致力于智能技术相关领域,而蔚来最新在智驾上的进展包括自研的基于 5nm 制程下的 NX9031 智驾芯片发布,单个芯片可以实现四个英伟达 Orin X 的性能。

对于今年的研发开支指引,蔚来给出每季度 Non-GAAP 下研发费用为 30 亿左右,本季度仍在指引之内。

2)销售和行政费用本季度 37.6 亿,超出市场预期 35.8 亿

销售和行政费用高于预期可能主要因为:

1)蔚来继续加大销售人手和门店的铺设,蔚来 23 年底的销售及市场服务人员占到总员工的 52%,是新势力中销售人手最多的公司,而本季度可能继续扩大销售人手规模,尤其是乐道 9 月交付之前需要新增门店(约 105 家)和销售人手,销售费用很难压降;

2)本季度 24 年新款车型集中上市,销售费用投入到蔚来新款车型的营销。

而蔚来对于今年销售费用指引,预计销售费用同比增长不超过 20%(2024 年整年不超过 155 亿),平摊到接下来两个季度每季度不超过 44 亿,似乎意味着销售费用很难压降,可能还会继续提升。

虽然本季度毛利率环比提升较多,但由于三费仍处于高投入(主要销售费用),最后本季度经营亏损仍有-52 亿,还是处于深亏状态,经营费用率环比提升至本季度-30% 主要由于毛利率端的提升及销量释放带来的三费费率下降。

六、乐道 “L60” 能否带动蔚来 2024 年销量超预期?

本季度公司账上现金及类现金资产 426 亿,相比一季度 453 亿下滑 37 亿,下滑主要由于本季度调整过 SBC 的亏损 45 亿带来的现金消耗。

市场对于蔚来 24 年全年的销量预期在 21-22 万辆左右,主要由于目前蔚来主品牌销量回升,基本维稳在 2 万辆左右,而市场对于即将发布的乐道 L60 的销量预期并不高,对于 24 年的销量预期仅 1.5-2 万辆左右(9 月开始交付),主要因为 L60 即将进入 20-30 万纯电竞争最激烈的价格带,面临的竞争比蔚来主品牌 30W+ 价格带更大,而 2024 年销量能否超预期的关键也在于乐道 L60 的表现。

乐道 L60 将进入主流家庭用户市场,首款 SUV 乐道 L60 预售价为 21.99 万元,将于 9 月起开始交付,目前已经准备好 105 家门店和 1000 家左右的换电站,而乐道在竞争最激烈的价格带的主要优势在于:

1)空间大:相比特斯拉 Model Y, 乐道在尺寸上更有优势,内部空间更大,轴距上也超特斯拉 Model Y

2)价格优势:乐道 L60 的起售价为 21.99 万元,相比 Model Y 入门版降低 3 万元,同时 BaaS 模式下乐道价格预计可以下探至 15-16 万元,形成核心竞争力。虽然蔚来还没有公布 BaaS 方案的定价,但海豚君预计 BaaS 方案的定价将会对销量有较大影响。

3)补能优势:乐道 L60 同时支持 900V 高压快充和换电,可以使用全国超 1000 座换电站和超 2.5 万个蔚来自有充电桩。900V 高压快充和换电的补能体验是乐道 L60 在 20 万元的差异化亮点。

而蔚来对这款车的销量预期比较乐观,预计月销能超过 1 万辆,乐道长期的毛利率或能超过 15%。但对于乐道品牌的盈亏平衡,管理层给出指引月销量将要至少在 20000-30000 辆,目前看来仍然有很长的路要走。