文思辨财经

在此前我们对京东的持续观察中,基本形成了以下框架:

1)平台兼具自营和第三方两种零售形态,前者贡献规模(亦借此获客),后者则是主要的利润源;

2)在特殊周期内,用户更青睐“性价比”,京东用户基本盘因此变薄,这也自然也会影响开放平台的成长性(总流量面临冲击)。

以上框架基本可以在现实中得到验证,争议并不大,但在 2024 年 Q2 之后,京东执拗于坚持低价战略,且此时平台毛利率又得到回转,企业呈现“反直觉性”,基于此我们又给框架添加了“补丁”:

3)京东采销作为单一采销的大客户,对上游供应商具有极强的议价能力,这是在低价中改善毛利率的重要原因。

“打补丁”之后,京东短期内财务状况旋即得到好转,与此同时也带来了新的问题:新的“补丁”本质是向上游企业要利润,其效应又能持续多久呢?

带着上述问题,我们撰写本文,核心观点:

其一,2024 年之后京东侧重于向供应链要利润,提高采销谈判能力,上述“打补丁”模式仍然奏效;

其二,目前困扰京东的仍然是总需求问题,如何能走出新的增长成为经营必选话命题,这不仅关乎损益表的情况,亦与现金流量表密不可分;

其三,此时的京东在与时间赛跑,双十一表现非常重要,我们不妨把眼光放在 Q4 财报。

“面子”,“里子”换位

作为最古老的行业之一,零售业的商业模型相对简单且成熟:

其一,以进销货差价获得利润(体现在京东自营利润部分);

其二,以占用上游现金补充现金流(体现京东自营的应付账款账期);

其三,平台经济等同于线下集市,收的是摊位费(开放平台服务费)以及交易撮合收入(佣金)。

京东以 3C 自营杀入行业,以服务和产品标准化优势迅速收获口碑和用户,并以此延伸出开放平台业务,不仅丰富了品类的完整性,且搭建了轻运营高利润的开放平台商业模式,京东天花板因此打开。

一个平台中,自营负责“面子”,而开放平台负责“里子”,两者并行不悖,打造了京东商业帝国,在具体分析中我们是不能这么大而化之的。

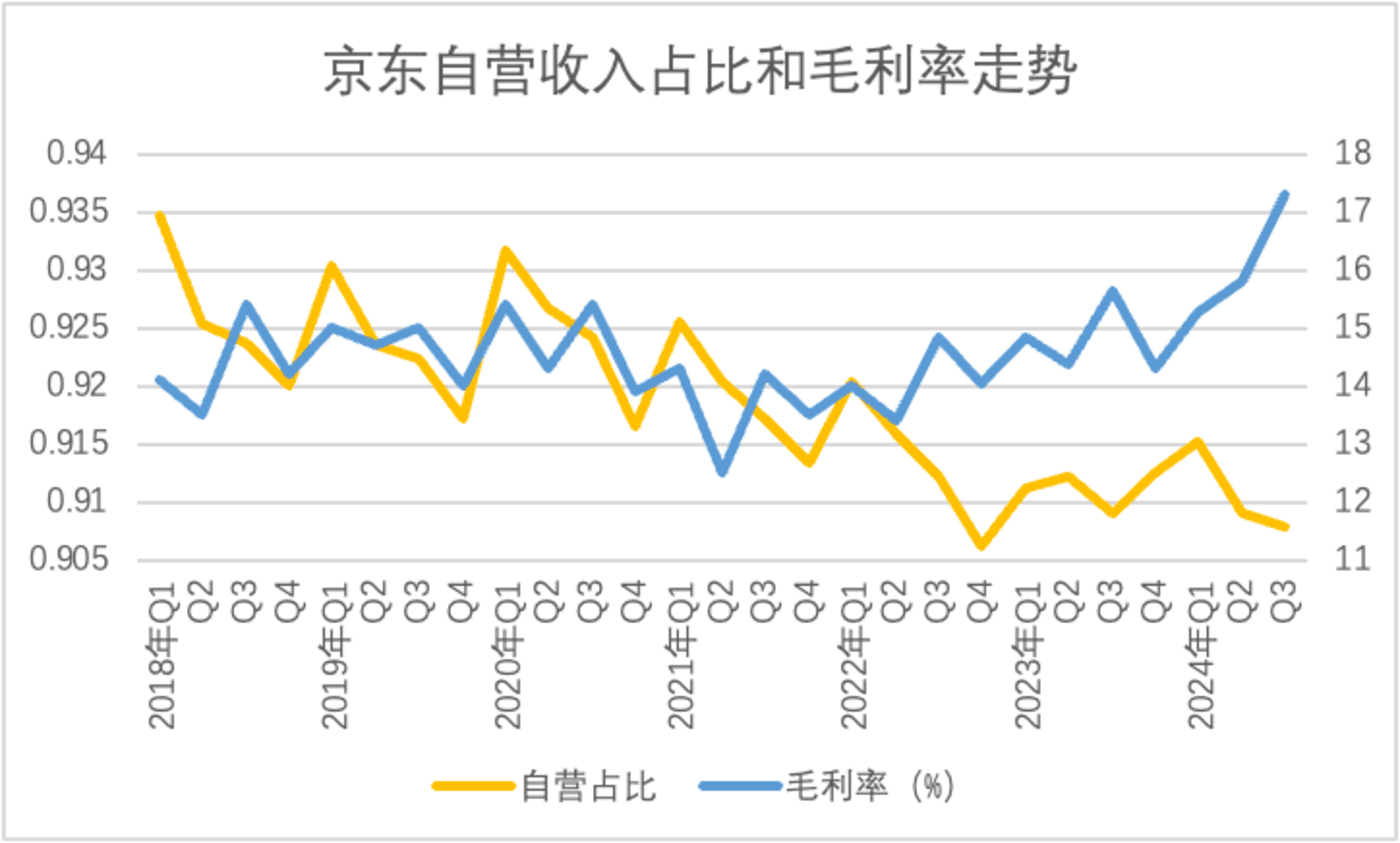

在 2020-2022 年这一特殊周期内,尽管自营占比和毛利率了双双下降(开放平台成长迅速),一方面彼时主流零售平台都在努力为商家纾困,进行了流量补贴工作,但另一方面也是最重要的,京东在降价甩库存,这很大程度上稀释了平台毛利率,出于对未来风险的警醒,企业去库存以降低经营负担。

随后“面子”和“里子”模式重新成为京东主流,2022 年之后开放平台进入了高速成长阶段,与此同时平台毛利率快速攀升,2024 年在外部环境仍然莫测之时京东毛利率居然达到了历史最高。

只是仔细观察,毛利率改进的幅度要远大于开放平台扩张的速度,显然其经营效率的改进并不完全归功于开放平台的成长(亦不完全是由物流等新业务而来),而是“里子”站在了前台,采销团队拿到了更多的筹码,也就是对供应商的议价权。

当前我国宏观经济仍然受总需求不足所制约,而零售行业昔日的“出货大哥”又面临更为严峻的挑战。

上图为我国连锁超市上市企业的整体经营状况,在过去几年可谓是量价齐跌(毛利率下跌,产品折扣销售,而销售增长也处于长期的负增长态势)。2023 年社会常态化之后,线下零售并没有迎来春天,反而是一个坎坷接一个坎坷。

对于供应商来说,原出货渠道已经非常不畅通(昔日超市界模范生的永辉都沦落到找胖东来“爆改”),京东是商超作为单一渠道大采购商的地位自然陡增,对供应商压价。

如果我们再细分,会发现过去几个季度以来,京东日百成长性要优于传统优势项目 3C,加之京东采销因低价策略占到公司C位,其意图已经是非常明显:

1)希望以对供应商的议价能力来实现低价策略,进行成本转移,这在日百品类中表现的非常明显;

2)若低价策略能够吸引更多用户,那真可谓是一箭双雕。

京东要与时间赛跑

2024 年 Q3 财报发布之后,主流分析观点认为京东借家电的以旧换新政策“发”了一笔,该季度电子和家电类产品销量同比增长 2.7%,虽然较日百的8% 仍有较大距离,但这也是该品类近期较大的增速了。

那么京东“以旧换新”中究竟换来了什么呢?

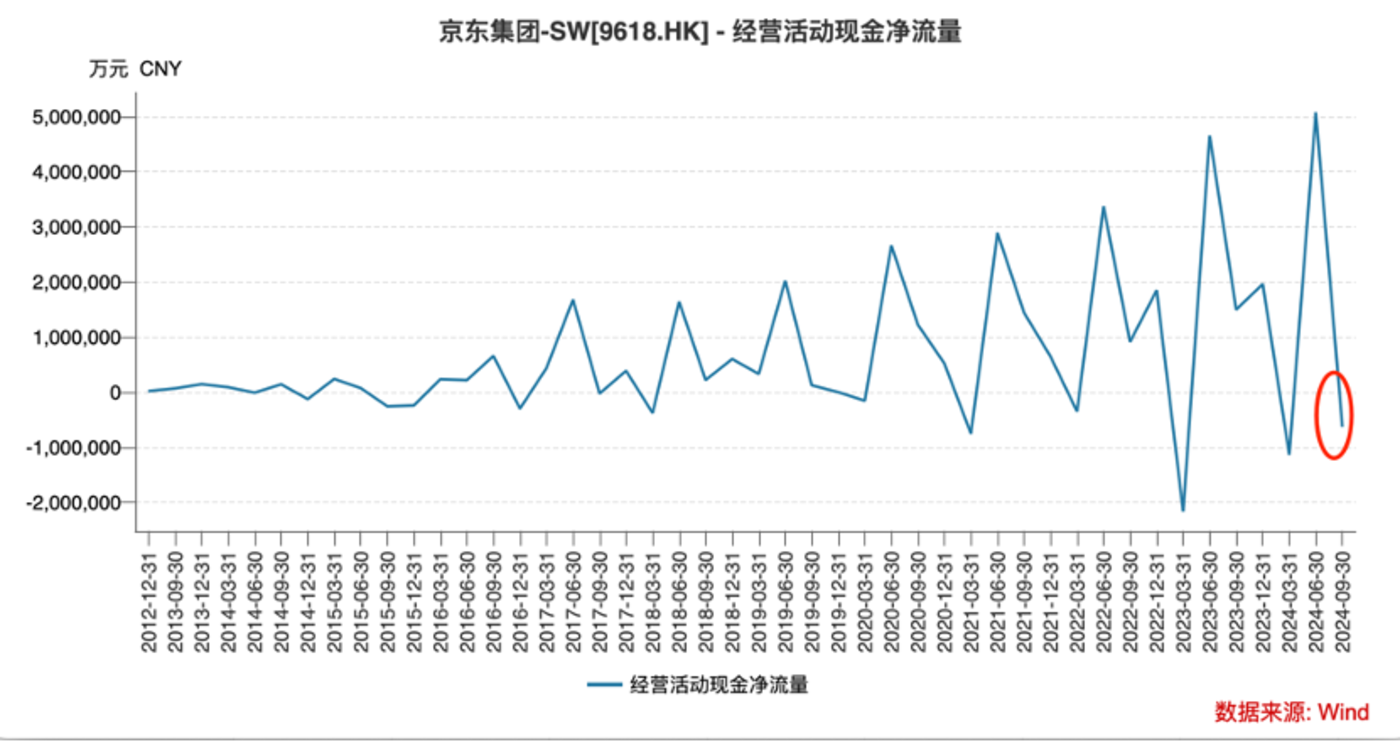

本季度京东经营性现金流出现了一次较大的流出,剔除特殊时期,该数字接近历史新低。在财务上经营性现金流乃是经营利润通过应付应收款,库存变化等指标调节而得,关于京东究竟有多大盈利前景市场中确实存在争议,但其业务本身具有现金沉淀能力几乎又是共识:主要是对供应链的应付账款账期,换句话说京东的采销优势不仅体现在定价能力上,亦在账期中得以发挥,抑或是说京东可以借供应链的账期完成自身经营的资金周转。

这是零售业非常成熟的模式,并无太多可指摘的,但为何该季度经营性现金流有如此大的流出呢?

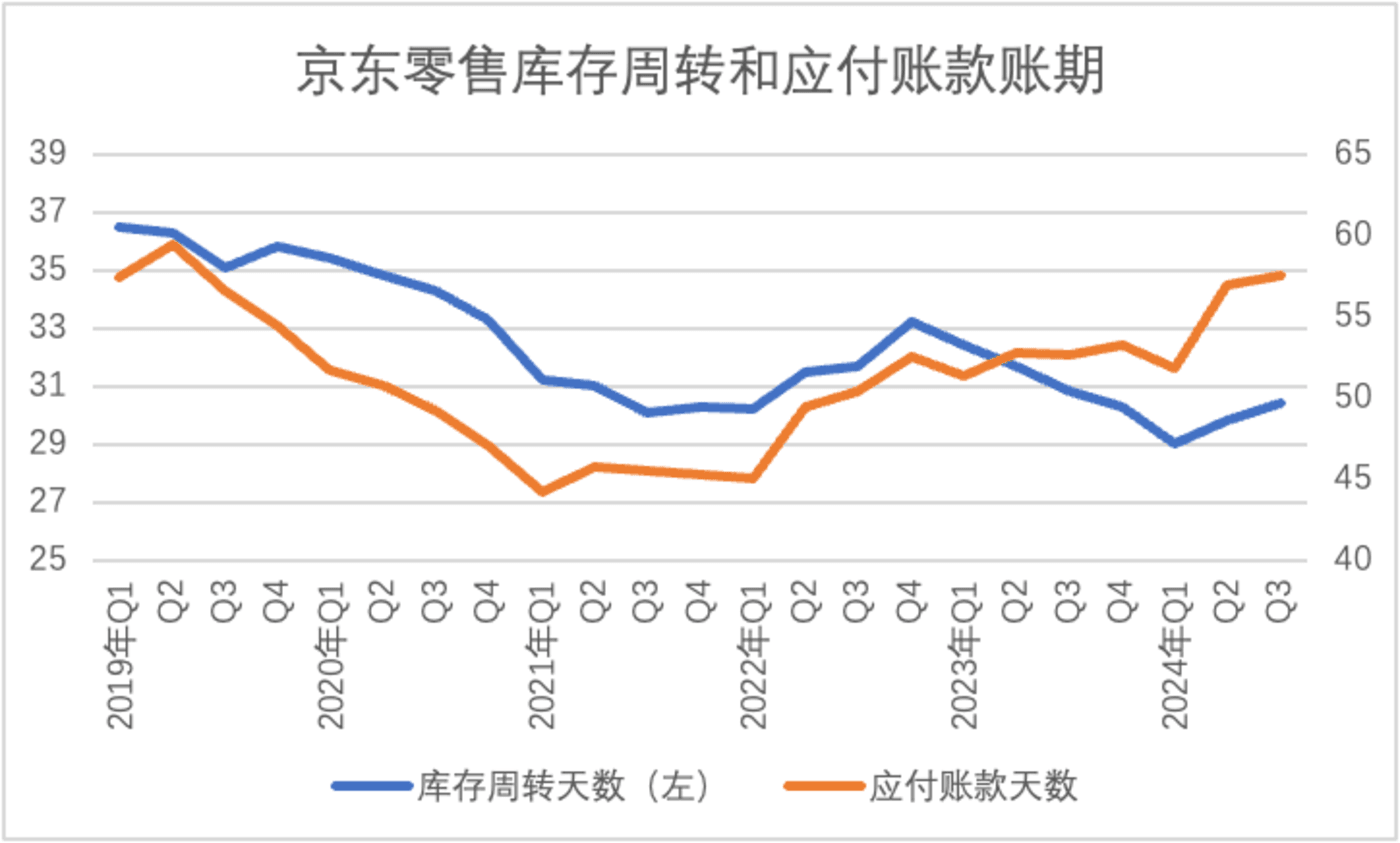

在过去几个季度中,京东很明显提高了对供应链的应付账款天数,重新回到了接近 60 天的高点(2020 年之后为稳定行业信心,应付账款账期进行了大幅收缩),资金的利用方面还是非常积极的。

库存方面就是另外一番景象了,如前文所言 2021 年前后京东其实进行了一轮非常激进的去库存工作,此后连续多个季度管理层一直在控制库存规模,这也是特殊周期内零售企业的常用手段。

2024 年 Q3,库存规模有了一次明显的跃升,与此同时库存周转率并没有同步改善(库存周转天数小幅上扬),也就是说在总需求提振不那么明朗,京东自营增长还在个位数时,企业反而提高了库存规模,这明显是违法常识的,原因就是“以旧换新”。

“以旧换新”政策在该季度进行了一轮加力,对于京东要抓住这一机会就需要提高库存规模进行充分备货,以时刻满足用户需求,其后在经营中似乎并没有实现管理层预期(否则库存周转效率应该是稳定的),这也是影响经营性现金流的重要原因,在总需求仍然疲惫之时,尽管可以通过账期等指标调节企业沉淀资金的能力,但营收增速变缓时,上述能力就收到极大制约。

也就是说,“以旧换新”确实给京东带了红利和机会,但较之内部预期应该仍有距离,该政策对京东的价值应没有外界所夸耀那么大。

那么我们又该如何评判当前的京东呢?篇幅原因,我们依然回到本文的框架中:

其一,当前管理层其实在跟时间赛跑,简答来说就是想借采销有对供应链议价能力时,以低价进行获客,为此后的开放平台做利润做好准备;

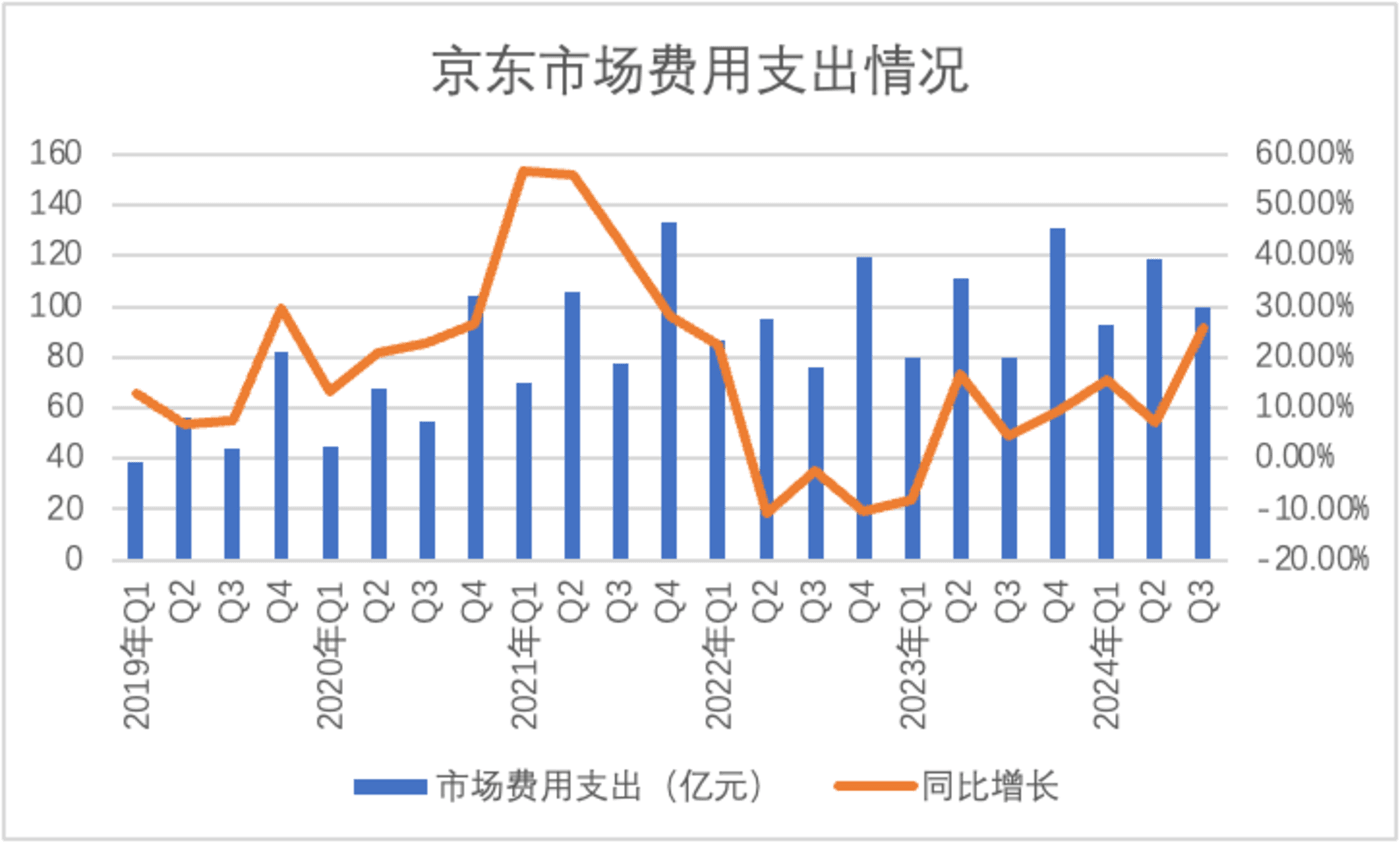

2024 年 Q3 京东市场费用支出高达 100 亿元,创了历史新高,其用意乃是十分明显的。

其二,红利时间窗口越来越小也是确定的,如今京东对供应链的应付款平均账期已经接近 60 天,在当前零售环境中,基本已经接近供应链的底线,与此同时议价能力的边际效应也会越来越小。

京东又走向了一个矛盾点,假若外部环境改善,供应链的谈判能力抖升,京东的账期和定价都要让步,而假若外部环境仍然低迷,其对供应链仍然可保持强势地位,但想象力天花板也会非常之低。

京东此时唯有拼尽全力,在此窗口期提高用户规模,储备流量,加速切换到开放平台做“里子”为主导的模式中,市场费用飙升,库存规模上扬都不是偶然的。

此时,我们对下个季度的京东财报便非常好奇了:

1)杨笠风波是否会影响京东用户基本盘,这决定业务模式切换的质量和速度;

2)双十一京东未公布 GMV 等详细指标,库存周转率和库存规模以及经营现金流的质量就是评判双十一的重要维度,这也是检验这家零售企业是否还有光芒的重要指标;

3)开篇所言的“打补丁”短期内确实给京东争取到了时间窗口,但长期内若自营去做利润的“里子”,其利润=总销量*利润率,利润率改善边际收窄之后,其利润规模只能寄希望于总销量的成长,该模式天花板相对是比较低的(且背后要平台同步更多的投入,包括但不限于物流仓储),“卖水”的平台模式仍然会是未来重点,我们也非常好奇双十一期间京东该业务的进展情况。