文源媒汇,作者胡青木,编辑苏淮

马斯克同款减肥神药,终于在华上市。

今年 6 月,丹麦巨头药企诺和诺德的“减重版”司美格鲁肽注射液(商品名“诺和盈”)在华获批。5 个月后,诺和盈正式在华上市。

从 2023 年年初开始,诺和盈一经在美国上市,就迅速走红,因其较佳疗效甚至赢得了特斯拉创始人马斯克的追捧。今年前三季度,仅诺和盈一款药物,就给诺和诺德带来了 383.40 亿丹麦克朗(约 394.02 亿人民币)的收入,较上年同期增长 76%。

诺和盈的成功,无疑是减肥市场空间巨大的有力佐证。在市场巨大潜力和快速增长的吸引下,众多药企纷纷宣布进军这一领域,积极布局减肥药产品管线,以期在这一高增长市场中分得一杯羹。

在此背景下,甚至连上游原料药领域也吸引了资本跨界入行。这其中,IDG 资本合伙人、四川双马新实控人林栋梁,无疑是一位重磅商业大佬。

风投大佬跨界入行

今年 10 月末,四川双马发布公告,将以 15.96 亿元(货币单位人民币,如无特殊注明,下同)的价格收购深圳市健元医药科技有限公司(下称“深圳健元)”92.17% 股权。

收购并不罕见,令人惊讶的是,两家公司之间的业务差距非常之大。

深圳健元是一家生产多肽类原料药的企业,四川双马从事的领域却是水泥建材。而这次大胆的跨界收购,与四川双马背后的实控人有着密不可分的关系。

四川双马起初是一家传统的建材企业,主要从事水泥及建筑骨料的生产与销售。2016 年,四川双马迎来了转型的关键时刻,和谐恒源与天津赛克环通过出资收购了公司 50.93% 的股份,这也使得林栋梁成为了四川双马的新实控人。

截图来源于天眼查

新实控人林栋梁的背景并不简单,他同时也是 IDG 资本的合伙人之一。

IDG 资本是中国风险投资行业的领先者,自 1993 年在华开展风险投资以来,投资了众多知名企业,如腾讯、百度、搜狐、如家、小米、携程、蔚来等,目前管理的资本规模超过 1500 亿元,是国内顶级私募股权投资机构之一。

林栋梁入主后,开始持续优化四川双马的业务结构。在之后的几年里,公司慢慢减少了水泥业务,并逐步将私募股权投资业务打造为主要利润来源。

2017 年,私募股权投资业务首次出现在四川双马的年报里,当时这一新业务线的营收占比仅为 2.60%;到了今年上半年,该业务线的营收占比高达 45.83%,已经超过了老本行水泥业务,成为了公司的主营业务。

截至今年上半年,四川双马在管基金规模近 280 亿元,旗下的和谐锦豫、和谐锦弘以及和谐绿色产业基金,投资方向涵盖互联网、大健康、先进制造、跨境电商、新能源、消费和服务等多个领域。

有了林栋梁的私募投资背景,再加上公司历年增加的私募营收占比,四川双马跨界收购深圳健元就显得顺理成章许多。而深圳健元之所以吸引四川双马,主要是其产品搭上了减肥药这一风口。

深圳健元的产品线涵盖了司美格鲁肽、替尔泊肽和利拉鲁肽等多肽类原料药,这些产品在减肥药市场中具有巨大潜力。此外,深圳健元还为创新药企和科研机构定制生产多肽类原料药,与一些药企自研发阶段就建立了稳固合作,预期未来将成为主要原料供应商。

尽管这次收购的溢价率高达 184.50%,四川双马仍然决心通过这一交易,在快速增长的市场中分得一杯羹。公司还在收购公告中提到,此举符合公司长期发展战略规划。

但四川双马的这次跨界收购,真的能一劳永逸吗?

需求或已提前释放

诺和诺德的司美格鲁肽原研药专利,将于 2026 年在中国到期,目前国内已有多家药企布局了司美格鲁肽的生物类似药或改良型新药,如果再算上其他针对肥胖的多肽类药物,布局的药企数量更多。

光大证券今年 10 月末统计的数据显示,光是进入临床 III 期和申请上市阶段的在研药企就超过了 20 家。如果再算上目前处于临床I期和临床 II 期的药企的话,这一数字只会更加惊人。

截图来源于光大证券研报

布局减肥药的药企数量众多,随着临床阶段的逐步推进,对上游原料药自然就有了提前的备货需求。这也意味着,部分药企的需求或许已经提前释放了。

这一猜测并非空穴来风。

例如业内多肽类原料药上市药企诺泰生物,今年上半年实现营收 8.31 亿元,同比大涨 107.47%,同期的归母净利润更是暴涨超 4 倍;同样涉猎多肽类原料药领域的翰宇药业,今年上半年原料药板块实现营收 1.13 亿元,同比大涨 219.18%。

同样,被四川双马收购的深圳健元,今年上半年的营收也有明显增长。

截图来源于公司公告

暴涨的原料药需求,大多来自于下游布局了减肥药的药企,其中一部分来源于研发需求,而另一部分主要是为了后期的药品上市做准备。

四川双马在公告中提到,深圳健元的收入分布于中国、美国及欧洲等地区,较为多元。但无论是国内还是国外那些布局了减肥药的下游仿制药企,有谁能笑到最后呢?

后来者超车困难

目前已经获批上市的减肥药中,除了诺和诺德的诺和盈以外,还有礼来的替尔泊肽注射液(商品名“穆峰达”)。作为两大原研创新药,诺和盈在此前公布的数据中,平均减重率可以达到 17%;穆峰达在不同剂量组中,分别实现了 15%、19.5% 和 20.9% 的平均减重率。

目前仍处于临床阶段的后来者,想要弯道超车,要么药效更好,要么价格更低。而当下临床试验结果优于这两种原研药的药企并不多。

例如博瑞医药此前公布的临床试验结果显示,最高平均减重超过 18%,在某些方面优于现有的诺和诺德和礼来的产品;信达生物的玛仕度肽,体重平均下降 15.4%,表现较为优秀。

其它药企暂未发布更优秀的临床数据。所以药效如果不能超过原研药,对于一众仿制药来说,后期上市想要打开市场,就只能卷价格。

但前期药企“哄抢式”布局减肥药,后期必将面临上市后激烈的市场竞争。

太阳底下没有新鲜事,国产二价 HPV 疫苗就是个很好的例子。作为这一市场的主要参与者——万泰生物与沃森生物,由于在癌症的预防功效上逊于默沙东的九价 HPV 疫苗,两家公司为了抢占市场,在 2023 年开启了一轮价格战。截至今年 8 月,二价 HPV 疫苗的中标价仅为 27.5 元/支,较上市时 300 多元的定价,跌幅超过九成。

无休止的内卷之下,万泰生物 2023 年归母净利润同比大降 73.65%;今年上半年,归母净利润跌速进一步加快至 84.70%。

由此可以预见,哄抢式布局减肥药的药企,未来面临的市场竞争定然不小。那些与深圳健元合作的药企如果被市场淘汰,后续对上游的需求自然也就没了。

华福证券医药分析师陈铁林在研报中提到,后续跟进药企除了药效这一方向以外,还可以向其他方向努力。比如长效化,将每周注射一次延长至两周甚至更久;再有就是拓展适应症,以及将注射给药优化为口服等。

除了下游需求端前景迷茫以外,多肽类原料药的供给端问题也不小。

同行们还在扩产

国内外的多肽产能将在近一年时间里密集释放。

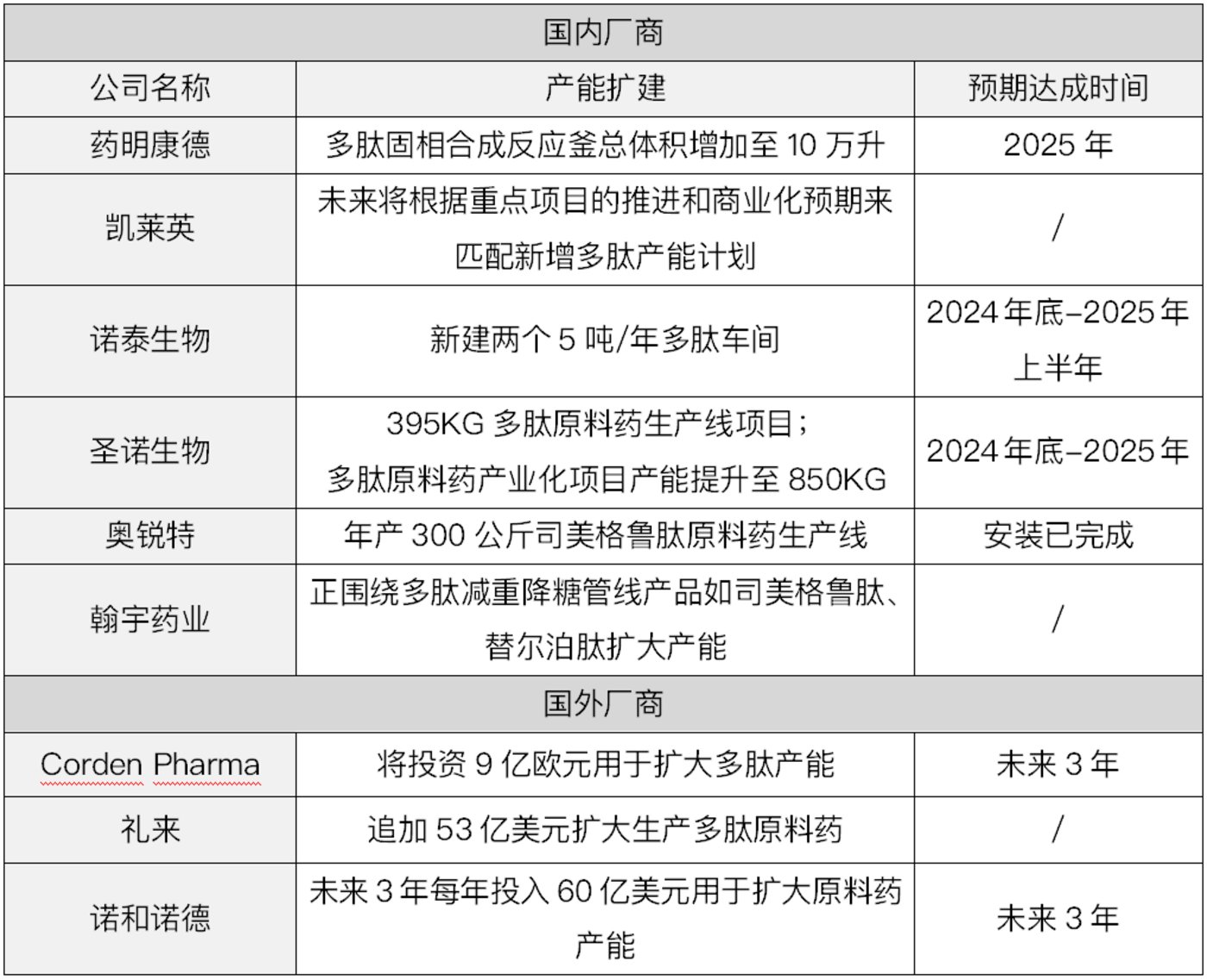

今年以来,国内厂商已经有药明康德、凯莱英、诺泰生物、圣诺生物、奥锐特以及翰宇药业在扩张多肽类原料药的产能;同时,国外的厂商也在扩产,如原研厂商诺和诺德与礼来,均将斥巨资扩大原料药产能。

四川双马在收购公告中提到,深圳健元两大生产基地的多肽总产能现已达数吨级规模。虽然并未明确提及具体数值,但是与上述国内外同行们不停扩增的产能相比,深圳健元并没有明显的优势。

那这些在建产能一旦落地,会发生什么?

以此前因为疫情导致需求暴涨的一次性手套行业为例。彼时不仅国内厂商如英科医疗、蓝帆医疗和中红医疗在扩产,国外头部厂商如顶级手套、贺特佳也在扩产。

一起卷产能最后的结果就是,2023 年一次性手套单价甚至比疫情前还要低。

针对下游未来市场竞争加剧以及潜在的原料药产能过剩等问题,源媒汇向四川双马董秘办和证券事务部发送了问询邮件,截至发稿未获回复。

部分需求提前释放、合作的药企能否在未来的激烈竞争中杀出重围犹未可知,再加上同行们产能即将落地,风投大佬林栋梁这次斥资约 16 亿元的收购案,未来前景可能并不明朗。