作者皇甫钰文

来源:真探 AlphaSeeker

这几个月,“新造车三剑客”蔚小理过得并不容易。交付量承压、供应链挑战、传统车企追赶、特斯拉降价,种种压力下,业界关于蔚小理的讨论逐渐变得谨慎,“失去先发优势”的观点时有传出。

相比因为新车摔了跟头的理想和小鹏,率先“入弯”的蔚来表现相对平稳。11 月 10 日,蔚来发布了三季度财报,这份财报好坏参半:

-

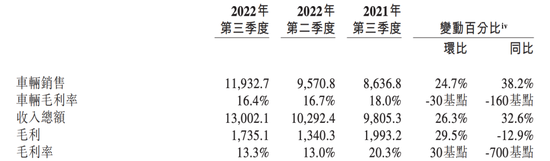

财报显示,蔚来本季度营收达 130.02 亿元(若无说明,单位均为人民币),同比增长 32.6%;

-

本季度毛利率为 13.3%,较去年同期的 20.3% 下降明显。车辆毛利率为 16.4%,较去年同期的 18% 有所下滑,主要原因是电池成本上涨。

-

本季度经营亏损为 38.7 亿元,同比增长 290.2%。扣除股权激励费用,本季度的经调整经营亏损为 32.58 亿元,同比增长 348.6%。

好的一面是,蔚来营收增长符合市场预期,实现了连续十个季度正增长。坏的一面则是,收入增长的同时,蔚来的亏损也在显著扩大,且成本的压力和费用的高企,目前看来还将持续一段时间。

成本下不来

费用仍在涨

蔚来营收的增长来源主要是车辆销售。根据财报,蔚来单季度交付量创新高,31607 辆的交付数据同比增长了 29.3%,带动了车辆销售额 38.2% 的同比增长。“其他销售收入”则同比下降 8.5%,主要是因为新能源汽车积分销售收入的减少。

然而,“卖得多亏得多”的问题在本季度更加凸显。本季度,蔚来的销售成本为 112.67 亿元,同比增长 44.2%。蔚来在财报中解释称,这主要是交付量增加及单车电池成本增长所致。

早在今年第二季度,蔚来就在财报会上表示,电池成本持续显著上涨给整车毛利率带来很大挑战。为了缓解成本上涨带来的压力,蔚来采取涨价等措施,试图改善毛利率,但效果并不明显。

本季度,蔚来的车辆毛利率为 16.4%,较去年同期的 18% 和今年二季度的 16.7% 进一步下滑。蔚来认为电池价格高涨并非由于供应短缺,而是由于碳酸锂价格创新高。公司预计,碳酸锂价格不会再涨价,有信心保持 Q4 毛利稳定。

成本压力来自不受控的上游。与此同时,在费用端,蔚来大手笔投入的作风在本季度再次得到了强化。

财报显示,蔚来本季度研发费用 29.45 亿元,同比增长 146.8%。蔚来的研发费用在新造车势力中一直处于前列,今年更是大幅增加研发投入。今年第二季度,蔚来的研发费用已达 21.49 亿元,同比大涨 143.2%,远超理想的 15.3 亿元和小鹏的 12.65 亿元。

公司在财报中解释称,研发费用的上涨主要来源于研发人员成本增加和对新产品、新技术的设计开发投入。财报电话会上,蔚来还表示,接下来的一段时间之内每个季度研发费用会保持在 30 亿人民币左右。

或许是李斌的“全栈自研”野心支撑了研发投入的大幅增加,也可能是眼馋拥有自主电池供应的比亚迪在电池成本上涨阶段仍保持较高毛利率。十月底,蔚来正式成立了自家的电池制造公司,斥资 20 亿谋划电池电芯的自制能力,以改变受制于人的窘境。

电话会上,李斌也表示:“假设电池能够回落到正常理性的价格的话, (毛利)20%-25% 不是问题 。长期来看随着垂直一体化, 我们在电池、芯片上的投入,毛利率还有提升空间。”

本季度的销售、一般及行政费用则为 27.13 亿元,同比增长 48.6%。扣除股权激励费用,销售、一般及行政费用为 24.91 亿元,同比增长 49.4%。蔚来表示,除了相关人员成本增加和服务网络扩展相关费用增加,在中国和欧洲推广汽车带来的市场活动增加,也是销售费用上升的原因之一。

结合蔚来 10 月 8 日在德国柏林举办的 NIO Berlin 发布会上宣布进军欧洲四国的扩展计划,销售费用的上升在情理之中。虽然新车欧洲发布时间在第四季度,但前期的交付网络铺设、宣传推广等都需投入。同时,蔚来在欧洲已经铺设了 38 万多根充电桩和多个换电站。

成本压力和重投入最后都反映在了亏损数额上。本季度,蔚来的净亏损为 41.11 亿元,同比增长 392.1%。经调整净亏损为 34.99 亿元,同比增长 514.2%。

过弯阶段,

不确定性犹存

关于蔚来的未来,市场的目光聚焦在两个问题上:新车的产能、欧洲市场的拓展。

蔚来是造车新势力里最早进入换代节奏的企业。随着采用新平台 NT2.0 的新车 ET7、ET5、ES7 量产和交付,老款车型 ES8、ES6、EC6 逐渐步入生命周期的后半段。在产品新旧交替的阶段,新车产能尚未完成爬坡,旧车对消费者的吸引力又在下降,车企很容易进入出货低谷。

换代过弯之际,蔚来还要面对工厂停产的风险。10 月中旬以来,蔚来位于合肥的 F1 和 F2 两座工厂相继停产。外界分析,蔚来在今年最后两个月的交付规模将面临不小的压力。

不过,蔚来对于产能的恢复充满信心,公司预计将在第四季度交付 43000 至 48000 辆汽车。四季度交付 43000 至 48000 辆是什么概念?算上 10 月已知的交付量,蔚来需要在今年最后两个月月均交付 16470 至 18970 台车,这意味着公司必须大幅刷新单月交付纪录。

新车 ET5 承载了蔚来的增长希望。ET5 自 2022 年九月底开始交付,作为售价较高的高端车型,ET5 的交付对于提高销售额和毛利率有重要影响。九月,蔚来交付 221 辆 ET5,仅占总交付量的2%;十月,蔚来交付 1030 辆 ET5,占十月总交付量的 10.2%,占轿车交付量的 25.2%。

十月 ET5 交付量大增,是在供应链波动、产能无法完全释放的情况下实现的。蔚来认为,ET5 的需求强劲,符合预期。同时,蔚来目前专注在 ET5 产能爬坡及交付初期质量。因此,蔚来在第四季度很有可能加快走出交付量增速低谷。

在第三季度财报中,蔚来单独展示了面向欧洲市场的计划。蔚来将在德国、荷兰、丹麦以及瑞典提供产品和服务。包括 ET7、EL7(国内 ES7)、ET5 在内的基于 NT2.0 平台打造的三款新车型,将通过采取订阅形式进行销售。

由于 10 月 7 日蔚来才对外宣布欧洲市场计划,且正处于逐步向用户开放预定的阶段,第三季度财报中并没有具体呈现蔚来在欧洲市场上的财务情况。

但可以想见的是,蔚来的欧洲探险不会轻松。由于蔚来在欧洲的服务体系尚未搭建完善,公司未来需要持续大力投入,努力将在国内赖以成名的用户服务能力复刻到欧洲。这相当于多开辟了一块亏损区域,蔚来需要在财务上足够自信。

对此,蔚来在电话会上表示,公司在财务方面的管理非常严格,以现有现金储备,以及合理银行资金的支持,公司有足够的信心保障并实现公司全面的盈利。蔚来预计,到 2023 年第四季度,NIO 品牌可以实现盈亏平衡。

总的来看,蔚来仍处于产品过弯、市场拓展所带来的不确定性中。能否顺利翻越山峰,将是蔚来接下来的核心看点,同时是造车新势力发展前景的重要参考。