(图片来自 UNsplash)

文 Hernanderz

来源:价值研究所

在今年二季度的财报电话会上,Netflix CEO Reed Hastings 很“高兴”地表示,公司只失去 100 万订阅用户这个消息令他感到兴奋,“因为市场之前都预计我们会流失 200 万用户。”

等到三季度,Netflix 全球新增订阅用户数达 241 万,超市场预期 2 倍,数据无疑更加令 Reed Hastings 受到鼓舞。

但事实表明,Reed Hastings 还是太容易满足了,也低估了眼前的困难。

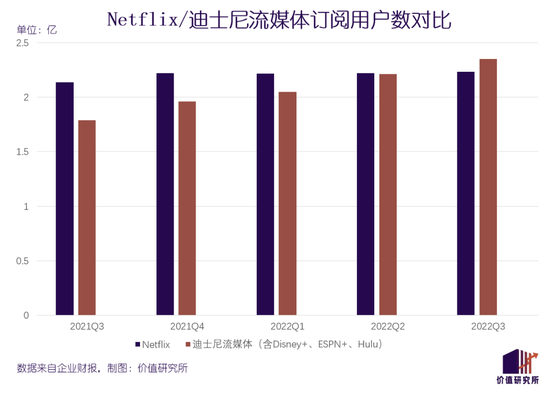

截至今年三季度,Netflix 全球付费订阅用户数为 2.23 亿;上周刚刚公布财报的迪士尼,流媒体订阅用户数已经达到 2.35 亿,单季新增 1460 万,无论增速还是订阅用户总数都全面赶超老大哥 Netflix。

在迪士尼宣布投入重金发展流媒体业务的时候,Netflix 就意识到这将是一个可怕的对手。但迪士尼流媒体崛起速度之快,恐怕还是超出了许多人的预期。

对于 Netflix 来说,这是一场没有退路的肉搏战,和迪士尼正面厮杀已无法避免。

但对整个流媒体行业来说,最值得关注的或许并不是 Netflix 和迪士尼孰胜孰负——而是那几个困扰整个行业的老大难题,真的会随着王权的更替而彻底消失吗?

迪士尼真的超越 Netflix 了吗?

首先要明确一点:迪士尼旗下流媒体平台不止 Disney+ 一个,迪士尼流媒体订阅用户数超越 Netflix,并不意味着 Disney+ 超过了 Netflix。

在迪士尼财报中的流媒体用户这一栏,计算的是 Disney+、Hulu 和 ESPN+ 三个平台的总用户数。

截至三季度(迪士尼 2022 财年第四财季),Disney+ 的订阅用户数为 1.64 亿,超过市场预期的 1.63 亿,单季净新增 1210 万。Hulu 和 ESPN+ 的订阅用户总数则分别为 4720 万和 2430 万,单季净新增 100 万和 150 万,后者稍稍低于市场预期的 4723 万。

从用户占比来看,Disney+ 无疑是迪士尼流媒体业务的主力,订阅用户规模远远抛离另外两个兄弟平台,但单平台订阅用户数依然不敌 Netflix。

Hulu 是迪士尼 2019 年从 AT&T那里花费 14.3 亿美元买下的流媒体平台,内容更偏向成人化,旨在填补 Disney+ 在 PG-13 等限制级别的内容空白,比如其代表作《使女的故事》。在美国流媒体界,Hulu 和被用户戏称为“小黄台”的 HBO Max 竞争更为激烈。

至于 ESPN+,一直聚焦在体育垂类,最大竞争对手是 FOX,和 Netflix 并不存在直接竞争关系。而且从用户画像来看,ESPN+ 男性用户占主力,年轻人和中年人数量相差不大,和年轻人占大头的 Netflix 也有很大出入。

总的来说,Hulu、ESPN+ 的定位和 Netflix 差异较大,用户群也并非完全重合,很难放在一起比较。在狭义上被拿来和 Netflix 直接对标的,其实是 Disney+。如果单单比较用户体量,迪士尼靠“三打一”超车 Netflix 赢得有些勉强。

那如果比较其他指标呢?

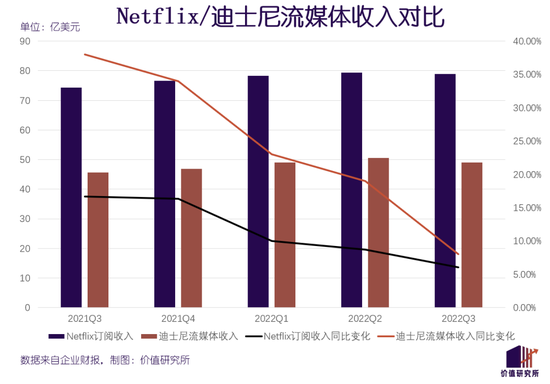

在收入端,迪士尼并没有全面超越 Netflix,倒是亏损额后来居上,比当初的 Netflix 有过之而无不及。

数据显示,三季度迪士尼流媒体业务收入 49.07 亿美元,同比增长8%,但不及市场预期的 53.75 亿美元。翻看历史数据,过去四个季度迪士尼流媒体业务的收入增速分别为 38%、34%、23%、19%,可谓每况愈下。

反观 Netflix,虽然增速也一早陷入疲软,但至少营收还是比 Disney+ 等竞争高出一筹。今年三季度,Netflix 订阅业务收入同比增长 6.07% 至 78.9 亿美元,比迪士尼整个流媒体业务收入高出整整 30 亿,也高于市场预期的 78.12 亿。

除了总收入之外,两大巨头的 ARPU(单用户价格)也存在差距。今年三季度,Disney+ 的 ARPU 环比下滑 4.1%,逐渐落后于涨价的 Hulu 和 ESPN+。Netflix 这边,在剔除汇率影响后,ARPU 同比增长8%,美加地区以 16.37 美元一马当先,欧洲和亚太地区也有所改善。

以利润率最高的美加地区为例。目前,Netflix 标准版会员价格为 15.49 美元/月,在一众流媒体平台中傲视群雄。Disney+ 当前会员费仅为 7.99 美元/月,相当于 Netflix 的一半,也落后于 HBO Max 的 14.99 美元/月和 Amazon Prime 的 8.99 美元/月,甚至迪士尼所有流媒体平台的捆绑版会员也只需 13.99 美元/月。

对于迪士尼流媒体来说,有 Netflix 在前开拓市场,确实省却了针对用户的教育成本。但换个角度想,Netflix 占据先发优势,建立了较高的用户黏性,后来者想虎口夺食难免要做出一些牺牲——比如打造性价比优势,让利消费者,又或者加大营销力度。

迪士尼流媒体现在还处于业务的扩张期,需要花钱的地方很多。过低的售价压低了毛利率,成本端的压力就会被放大。久而久之,便造成了严重的亏损难题。

在价值研究所看来,迪士尼流媒体现在谈全面超越 Netflix 还为时尚早。反倒是亏损问题,需要及时解决。

流媒体之殇:

成本、共享账号及短视频入侵

抛开竞争对手这层关系不说,作为全球流媒体行业的领头羊,Netflix 和迪士尼其实有不少相似的烦恼。

比如两者都有沉重的成本压力。

历史数据显示,最近两个季度 Netflix 成本的增速都超过了营收增速,销售、研发费用增长尤为明显。三季度,Netflix 销售费用为 8.24 亿美元,同比增长 10.49%,研发费用也同比增长 9.09% 至 7.14 亿美元。

迪士尼这边,虽然通过捆绑套餐、提价等措施增加收入,依然难以覆盖庞大的支出。数据显示,三季度迪士尼流媒体业务亏损达到 14.7 亿美元,同比增长一倍有余。在财报电话会上,CEO Bob Chapek 对亏损作出了解释:制作费用、推广服务费用增加是主要原因。

在过往,Netflix 一直信奉“内容为王”的策略:依靠高质量的剧集/电影和算法推荐系统,便能牢牢掌握潮流走向和用户心理,源源不断吸纳会员并提高平台黏性。

但保持这种策略奏效,需要用户规模持续扩张,否则投入和回报很难成正比——就像现在的 Netflix 这样。归根结底,流媒体受众虽庞大却也总有个天花板。Disney+、Amazon Prime、HBO Max 等一系列平台先后崛起,加速了用户的开发进程,也让整个行业更早一步触碰到天花板。

而除了竞争加剧、潜在用户减少这些老生常谈的问题之外,用户付费意愿下降也是一个值得 Netflix 和迪士尼警惕的信号——这背后,既有共享账号风靡这个老背景,也有剧集、电影吸引力下降的新威胁。

根据现行规则,Netflix 将账号分为共享号和独享号两种,基础、标准、高级会员的可同时在线观看设备数也有差异。

其中,Netflix 高级会员账号可同时在 4 台设备上登录观看。共享账号支持 5 个成员共享,最多可供 4 人同时在线,还可以建立 5 个独立 profile,包括独立的头像、昵称、观影记录,自然也会享受不同的个性推荐。

从上述规则就能看出,由于用户增速喜人,新用户源源不断涌入平台,Netflix 过去这些年并未过度限制共享账号现象,甚至鼓励用户花最少的钱获得最优质的服务——这也是 Netflix 最深入人心的口号之一。但现在情况不一样了,用户增长面临天花板,共享账号反倒成为了平台的负担。

改变在悄然发生。

11 月,Netflix 新增了主账号强制剔除其他设备登录账号的功能,早前还被爆在南美地区内测“添加额外会员”功能,大有收紧共享账号管理力度的苗头。

限制共享账号数量,或者提高收费标准,能不能为 Netflix 带来更多额外收益?

至少从调查数据来看,可能性是存在的。

以美国为例。根据 Recode 的报告,27% 的流媒体用户和家人、朋友使用同一个账号(不是需要分担会员费的共享账号),还有 14% 的用户表示会在网上花很少的钱租赁临时账号,有时只为追完一部大热剧集。

这种现象在国内也十分常见。翻看淘宝、拼多多等电商平台,可以看到大量爱奇艺、腾讯视频的会员租赁、出售信息,售价都比官方渠道的包月会员低出不少。

这就要说到另一个让 Netflix、迪士尼都十分担忧的现象——花大价钱拍出来的内容关注度下降,革了电影院半条命的流媒体正直面新事物的冲击,尤其是短视频。

在这一点上,国内国外可谓神同步。以抖音(包括 Tik Tok)、快手、B站为首的短视频平台上,大量“X分钟影视解说”内容走红。加上现代人生活节奏太快、全球电影行业创作力下降、优质内容供给有限,在互联网中长大的Z世代越来越难静下心来看一部剧,更不用说专门充一个 Netflix、Disney+ 会员。

在 Tik Tok 上,《消失的爱人》、《搏击俱乐部》、《美国丽人》等经典影片经过博主的剪切化身 3 分钟高能短片,往往能收获百万+收藏、点赞。

现阶段,Netflix、Disney+ 还没有将 Tik Tok 视为直接竞争对手。但假以时日,腾讯和抖音对簿公堂、四大流媒体平台联手控诉B站这样的好戏,难保不会在美国重演。

在这一天到来之前,Netflix 和迪士尼——又或者说整个流媒体行业,都需要提前做好准备。

Netflix 和迪士尼的分岔路:

要开源还是要节流?

任何一家公司想突破业绩瓶颈、抵御寒冬,无非两条路:开源,丰富营收模式;节流,降本增效。

这一回,迪士尼和 Netflix 似乎作出了不同的选择。

迪士尼的选择,是压缩成本。在三季度报出炉后不久,迪士尼 CEO Bob Chapek 发出内部信,宣布裁员、冻结招聘等一系列新措施。

根据内部信上的说法,Bob Chapek 认为未来几周将是“艰难的几周”,在经济前景充满不确定性的当下,迪士尼有必要裁撤一些工作岗位,并有针对性地冻结招聘。

虽然 Bob Chapek 并未明示裁员力度和针对的部门,但在信中提到要“努力让 Disney+ 流媒体服务实现盈利”。正如上文所说,成本高企是流媒体平台的老大难问题之一。加上内部信中的措辞,外界纷纷猜测,亏损最为严重的流媒体部门可能会成为迪士尼本轮裁员重点。

Netflix 虽然也有节约成本的打算,但并没有声势浩大的裁员,也没有对核心业务动刀。今年 5 月,Netflix 宣布裁撤约 150 名员工,占员工总数的2% 左右。据报道,其中大部分为娱乐部门的员工,属于 Netflix 的非核心业务。

不过裁员只能在短期内改善财务指标,对企业长远发展来说未必有益。迪士尼要从根本上改善成本结构,还得从营销、制作经费这两个环节着手。

迪士尼在 2018 年宣布进行战略性业务重组,拆分出独立的流媒体部门,和影视娱乐、消费者和国际业务、主题乐园体验和消费者业务并列。迪士尼此举,旨在集中资源推动流媒体业务发展,为其制定专门计划。但流媒体和影视娱乐业务的联动,以及人才、资源的共享,一直都有提升空间。

事实上,迪士尼有全球最丰富的影视娱乐版权和最庞大的制作团队,这些都是发展流媒体业务的优势。头部影视项目套拍、开发大热 IP 的衍生流媒体剧集、电影,也是压低制作、宣传成本的可行之策。比如一系列漫威衍生剧,就吃到了 MCU 的流量红利,省下了不少营销支出。

此外,作为迪士尼如今最赚钱的业务,主题乐园也是流媒体新 IP 刷脸、提高关注度的绝佳场所。只有充分利用好内部资源,迪士尼的节流计划才能达到最佳效果。

至于 Netflix,则选择了开源路线。这一边密锣紧鼓开发广告业务,那一边加大游戏业务投入力度,Netflix 其实在试图解答流媒体行业的另一道无解难题——光靠订阅服务,真的不可能撑起平台的未来?

平心而论,Netflix 的付费订阅模式比所有同行都要成功。迪士尼流媒体还在亏钱,更不用说在国内,头部平台广告、会员、电商一手抓,甚至还有像B站这样集直播、游戏于一体的综合平台,都还无法实现盈亏平衡。

但正如前文所说,时代在变,用户减少了、短视频崛起了,Netflix 那一套模式也会过时。增加营收来源不代表 Netflix 会偏离流媒体的主航道,但能提高抵御风险的能力。

广告也好,游戏也罢,都是值得尝试的路线。

写在最后

2020 年 11 月 12 日,Disney+ 上线一周年纪念日这天,Reed Hastings 是这样评价这位竞争对手的:

“我不得不对他们表示尊重,他们有出色的执行力、品牌意识,他们会有所作为的。”

事实上,Disney+ 一年时间积累的用户数相当于 Netflix 的十年耕耘。在经过 Netflix 的教育之后,用户付费意识大幅提高,迪士尼可以说是吃到了竞争对手留下的红利。

但摆在迪士尼面前的,也不是一片坦途,Disney+ 和 Netflix 都要面对沉重的成本压力、潜在用户的减少以及短视频的入侵等一系列挑战。

流媒体王朝更迭自然是一件大事,但不是外界唯一关注的戏码。我们更愿意看到,Netflix 和迪士尼在你追我赶中,探索出一条流媒体的长远发展路线。