题图 IC Photo

撰文曹双涛

编辑 杨博丞

来源:DoNews

喜茶,最终还是向现实低了头。

日前,据某招聘网站信息显示,喜茶发布了名为“事业合伙管理经理”的岗位,专门负责招商及客户管理工作的对接和跟进,以及跟进合作人开店速度,完成事业合伙好伙伴的陪伴等工作。

另据相关媒体报道,喜茶也确认已开放加盟业务,未来将在非一线城市,以合适的店型展开事业合伙业务,在品牌、产品、品控、食安、营运、培训、供应链等方面为事业合伙人提供支持。

图源:Boss 直聘、喜茶官微

那么,尚未完成上市的喜茶,为何会突然会走加盟路线呢?按照现有喜茶所推行的加盟政策标准,其加盟店的扩张策略是否会达到喜茶和投资人的预期呢?

01. 开放加盟,喜茶在想什么?

自 2020 年疫情发生至今,伴随着年轻人消费观从精神消费本位制从生存消费本位制转变,这也让整个新茶饮赛道的增速出现明显放缓。

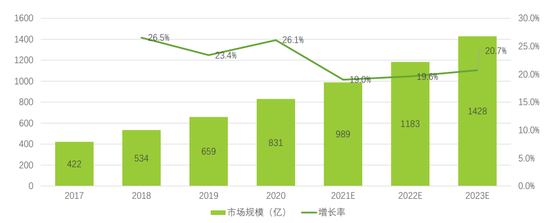

一组值得关注的数据就是,据《【中国连锁经营协会】2021 新茶饮研究报告》数据显示,未来2-3 年新茶饮赛道增速为 10%-15%。而在 2021 年以前,这一行业的增速仍在 20% 以上。

图源:中国连锁经营协会

然而,在整个行业增速放缓的背后,却是新茶饮赛道竞争的逐渐加剧,反复的疫情导致门店受到严重冲击、外卖平台高额的佣金不断蚕食其利润。在这几方因素的共同影响下,资本对于新茶饮赛道也变得越发谨慎。

在一级市场上,今年前三季度,茶饮行业分别有 7 家、8 家、5 家品牌获得融资,已披露的融资金额分别为 3.03 亿元、4.75 亿元、2.51 亿元。而在今年 9 月份,新茶饮赛道未披露一笔融资。

在二级市场上,和喜茶一样主打高端定位的奈雪的茶(HK:02150),虽顶着“新茶饮第一股”的光环,但其股价依然从此前最高点时期的 8.13 港元/股,暴跌到 3.65 港元/股。而目前奈雪的茶股价也只维持在 5.00 港元/股左右。

图源:雪球

然而,在这种背景下,喜茶不但未能完成逆势增长,反而在市场上的表现却差强人意,而这也会随时引发其背后的资本对其“断血”的可能。

首先,这两年喜茶自身的盈利能力一直在不断下降。据久谦咨询中台数据显示,从 2021 年 7 月起,喜茶在全国范围内的坪效与店均收入开始下滑。10 月份,喜茶门店均收入与销售坪效环比 7 月份下滑了 19%、18%;与去年同期相比下滑 35%、32%。

而在消费市场趋紧的背景下,喜茶为了更好地迎合消费者,今年 2 月份对产品售价进行了全部调整。其中,调价后喜茶主流门店的产品价格已全面低于 30 元,且售价在 15-25 元产品占据全部产品的 60% 以上。但问题是在今年上半年茶饮各类原材料成本不断上涨的背景下,这自然也加剧了喜茶的亏损程度。

虽然喜茶并未对外公布其盈利数据,但我们或许能从奈雪的茶身上看出一二。按照奈雪的茶对外披露的 2022 年中报数据来看,今年上半年奈雪的茶收入 20.44 亿元,同比下滑 3.8%;经调整净亏损 2.49 亿元,较去年同期的 0.48 亿元盈利下降了 618.75%。

其次,喜茶新增门店数量也在急速下滑。其中,2019 年-2021 年,喜茶新增门店数量分别为 227 家、320 家以及 202 家,增速分别为 139%、78% 以及 26.3%。而在今年前三季度,喜茶新增门店数量只有 30 家左右。

最后,喜茶自身所推出的“喜小茶”发展也未达到市场预期。按照 2021 年 5 月披露的《喜小茶一周年小报告》显示,问世一年时间,喜小茶在深圳、广州、东莞等六个城市开出了 22 家门店,全年共卖出超 280 万杯饮品。

虽然一年时间售出 200 多万杯销售数据的确好看,但问题是喜茶不但没有能出珠三角,而且一年时间扩店速度只有 22 家,也显得及其缓慢。更为重要的问题在于,走直营模式的喜小茶不但占据了公司的现金流,而且和喜茶高端定位的品牌形象显得格格不入。

因此,对于当下的喜茶而言,迫切需要找到清晰的盈利模式,才能树立投资人的信心。而就在前段时间,蜜雪冰城的招股书似乎让喜茶看到了盈利的希望。

按照蜜雪冰城招股书来看,蜜雪冰城并非是靠卖奶茶赚钱,而是依托于供应链的资源赚取加盟商的费用。以 2021 年为例,蜜雪冰城的食材和包装材料业务营收营收分别为 72.3 亿元以及 17.79 亿元,占总营收的 69.89% 以及 17.19%。

因此,如今喜茶宣布关停喜小茶业务走加盟模式,也是想希望能够打造出高端版的“蜜雪冰城”。但现实情况真的会顺利吗?

02. 喜茶的加盟政策

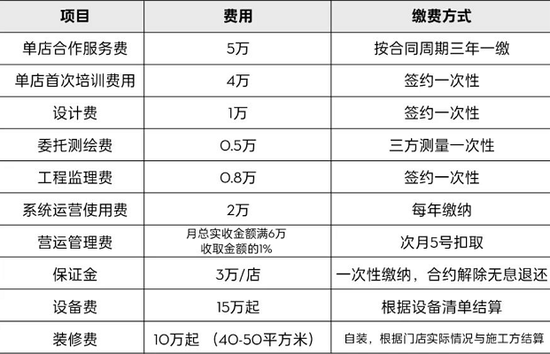

按照喜茶官微披露的喜茶加盟政策来看,想要成为喜茶的加盟商,需要首先一次性缴纳 41.3 万外。然而,这一加盟费用和其他新茶饮品牌相比,显得非常之高。

其中,蜜雪冰城在省会、地级和县级城市加盟费分别为 1.1 万元、9 千和 7 千元。沪上阿姨于今年 8 月宣布,对曾需一次性付清的 4.98 万元加盟费启动分期付款,也就是最低每年 1.66 万元即可加盟。

事实上,除加盟费用外,加盟商此后每年需缴纳 2 万元系统运营使用费,以及每三年 5 万元的单店合作服务费。而在门店营业后,月总实收金额满 6 万,喜茶收取金额的1%。但值得注意的是,蜜雪冰城、古茗、沪上阿姨的加盟商并不需要缴纳抽成。

图源:喜茶官微

另据业内人士透露,事实上,喜茶1% 的抽成比例并不算高,行业平均的抽成比例在3%-5%,部分为了追求快速盈利的新茶饮品牌加盟抽成比例更是在 10%。

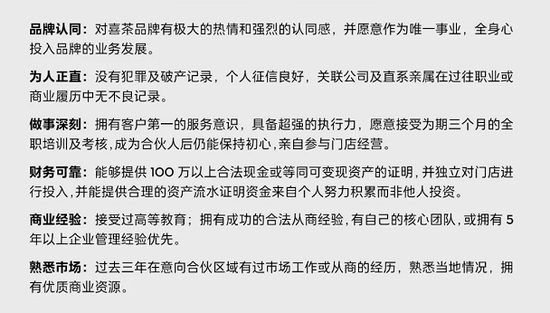

同时,喜茶还要求提供 100 万以上合法现金或等同可变现资产的证明,并独立对门店进行投入,且需提供合理的资产流水证明资金来自个人积累而非他人投资,并且后续加盟商也必须要接受喜茶 3 个月的考核。

图源:喜茶官微

更为重要的问题是,喜茶的加盟政策并未披露原材料采购成本。若在加上这部分成本的话,这就意味着想要成为喜茶的加盟商门槛非常之高。

此前加盟过蜜雪冰城的胡勇告诉我们,若按照喜茶现在的加盟政策来看,即使在国内的一些房租相对较低的县级市,房租、装修、设备、铺货、市场宣传、人工等成本,至少要投入在 90 万以上。

虽然按照喜茶的说法来看,能够保障加盟商 60% 的毛利率。即使按照喜茶均价 25 元/杯计算的话,单杯毛利率能做到 12.5 元。这也意味着加盟商若想要一年内实现回本的话,至少要做到年销 10 万杯以上。然而,这在下沉市场可能实现吗?

03. 县城的茶饮市场

为能够更加深入地了解当前下沉市场的新茶饮市场现状,DoNews 实地走访了位于安徽的最西北部的县级市界首市,虽然按照安徽统计局数据显示,2020 年界首市人均 GDP 达到 53236 元,排在安徽 106 个区县中的第 60 名,经济发达程度属于中等水平。

但由于当地缺乏明显的产业支撑,这也导致当地人口结构以中老年人口为主,青年人口外流现象非常严重。事实上,界首市青年人口外流的情况并非个案,而是当下国内下沉市场人口外流的缩影。

一组值得关注的数据就是《中国城乡建设统计年鉴》曾指出,2020 年底,1495 个县(不含县级市)的户籍总人口为 6.41 亿。与七普数据比较,户籍人口比常住人口多出大约 1.3 亿,也即 20% 的户籍人口从全国近 1500 个县里流出,每五个人里就有一个人走出县外。

事实上,目前国内多地县城经济的发展已经进入到一个死循环之中:县城无法吸引人才,就找不到好企业,没有好企业,更无法吸引年轻人。

青年人口流动不足,这也意味着新茶饮在县城之中所面对的核心消费人群数量有限,当地的市场容量有限。然而,在这个存量市场之下,由于近些年县城茶饮文化渗透率的提高,这也让很多县城的新茶饮市场竞争逐渐进入到白热化阶段。

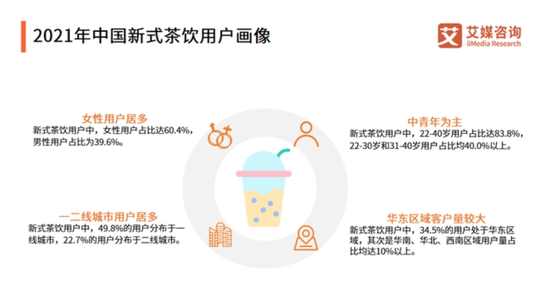

图源:艾媒咨询

目前在界首市的新茶饮市场上,既有蜜雪冰城、甜啦啦这样的走低端路线的茶饮品牌,其产品价格区间基本上在4-12 元之间。有类似于古茗、沪上阿姨这样的主打中端价格的新茶饮品牌,其价格基本上在 14-25 元之间。

但当地古茗的店员张楠却告诉我们,由于界首市青年工资只在 2500 元-4000 元之间,类似于蜜雪冰城、甜啦啦这些门店的生意要比他们的好很多。而且在他们店中,18 元以上的奶茶几乎很难卖动,每天只占到店内销售杯数的8% 左右。

显然,对于喜茶而言,动辄 20 多元一杯的奶茶,并不符合当地人所能接受的消费价格,而这也让喜茶的销量成谜。

事实上,喜茶在一线城市运营的核心是如何获取更多的线上和线下流量。其方式可能是入驻更多的本地平台、开展各类跨界活动、延长门店营业时间等等。但基于县城的商业生态,这些打法恐难以奏效。

张楠接着告诉我们,由于县城内的消费者对价格敏感度很高,除非是降价打折促销才能够吸引他们购买。而一些品牌联名活动在当地也只能是有声量、无销量。那么,对于喜茶而言,若采取这种方式的话,必然会降低加盟商的毛利率。

除此之外,县城内的新茶饮品牌门店存在着很强的季节性。尤其是进入到冬季后,由于天气相对寒冷,晚上 8 点以后大街上就显得无比冷清,人流量非常稀少,他们也只能在 9 点以后就选择闭店。

更为关键的问题在于,虽然目前当地也有美团、饿了么等外卖平台,但由于界首市主城区到乡镇之间的配送距离过长,因此当地外卖整体的配送区域只在主城区内,这也决定了外卖平台所能产生的订单实则是有限。那么在这种情况下,喜茶又要靠什么来提高加盟商的订单呢?

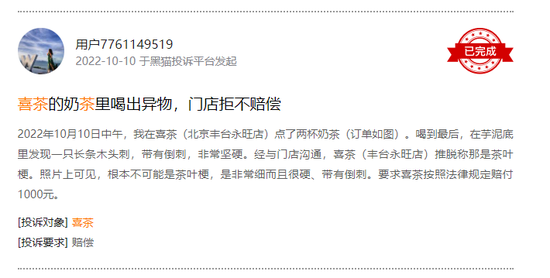

最后,喜茶和蜜雪冰城、一点点这类脂末冲泡茶饮不同,喜茶是现制茶饮,食材要求高、制作复杂。大规模加盟是否会导致食品安全和品质问题?此前喜茶降价后一度爆单,同时消费者的投诉也是数百倍增多,主要与口感和卫生问题。

图源:黑猫投诉

而且在类似于界首市这样的下沉市场之中,本身就是一个熟人社会。一旦喜茶被爆存在这样的问题,则短期之内就会在小县城内迅速发酵,而这也必然会直接冲击到喜茶的销量。

需要指出的是,和一线城市营商环境相对良好不同的是县城内存在着严重的地方保护主义。当地某家新茶饮品牌加盟商赵强告诉我们,自己门店从前期装修到后续营业的 90 天时间里,工商局、城管、环保前前后后加起来至少来了二十多次。他们每次到这里后,最后说的话都是,不行,你这里暂时停业整顿吧。

显然,停业整顿对于餐饮人来说,无疑就是噩梦。事实上,赵强话的背后,也在给我们揭露着一个残酷的现实,下沉市场有着自己独有的江湖生存法则,当地的企业也只能被动遵守。04.

结语

或许在某些证券机构或咨询机构眼中,下沉市场会是新茶饮品牌的下一个增量。但实际上,下沉市场独有的商业环境、有限的人口数量、外卖配送距离过短等问题的存在,让新茶饮品牌在如何制定产品策略、赋能经销商、跑通单店盈利模式的问题上,其难度比一线城市还要复杂。

在疫情对线下实体经济冲击的这几年,众多中小投资者纷纷都在撤资。而喜茶的这种高门槛、短期内难以盈利的加盟方式,又要多少加盟商愿意加盟?倘若喜茶的加盟商未达到预期,喜茶又要拿什么来续命。