文/李新笛

来源:真探 AlphaSeeker(ID:deep_insights)

今年双 11 已经落下帷幕,我们可以从“美妆行业晴雨表”的天猫双 11 榜单看到国货美妆行业今年的风向:国际大牌占据主流,国货品牌强者恒强。

综合 36 氪、魔镜消费情报等信源,仅薇诺娜、珀莱雅、夸迪和自然堂等四个国货美妆护肤品牌位列天猫双 11 首轮预售护肤品榜单前二十。其中,薇诺娜、珀莱雅和夸迪各自排在第二、第四和第七名。

这反映出国货美妆行业的一个显著趋势:在经历了几年“虚火”之后,国货美妆行业趋于冷静,行业政策更加严格,中小玩家经历洗牌,而头部美妆企业迅速起飞。

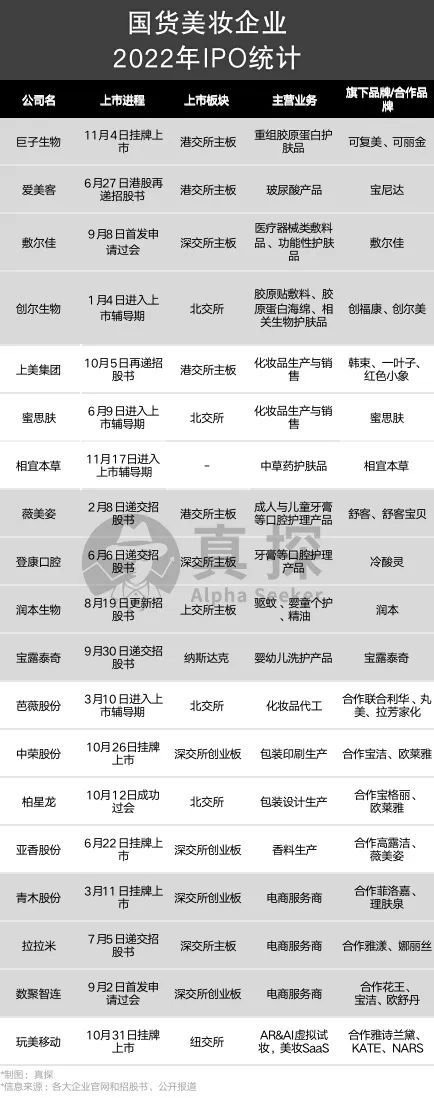

双 11 榜单之外,“上市”是另一个观察美妆行业的视角。据不完全统计,今年以来,有 19 家国货美妆相关企业有上市动作,包括进入上市辅导期、递交招股书、过会、通过聆讯以及挂牌上市。

这其中,不仅包括巨子生物、爱美客、上美集团等医美或护肤品牌,还有舒客母公司薇美姿、冷酸灵母公司登康口腔等日化品牌,亦有芭薇股份、中荣印刷等美妆供应链企业,以及拉拉米、青木股份等美妆电商代运营。这其中,不少企业在美妆行业中具备优势,有的企业将会成为细分领域的“第一股”。

上市潮背后,美妆行业上下游愈发成熟,头部企业寻求新增量,而上市融资则为它们提供了这样的机会。

头部“品牌”:风光与瓶颈

今年 18 家寻求上市的美妆企业中,7 家都是“美妆品牌”,涉及医美与护肤两个细分领域。这些品牌的处境不尽相同,有的业绩健康,期望通过上市融资实现扩张;有的虽然身处行业头部,但存在明显短板,需要转型。

在这些上市公司中,医美赛道是今年上市企业数量最多,也是最赚钱的细分赛道。

今年 1 月,创尔生物北交所上市辅导备案材料已获受理。6 月,已经在A股上市的“医美茅”爱美客向港交所重新递交招股书。9 月 8 日敷尔佳在深交所创业板首发申请过会。巨子生物 11 月 4 日在港交所主板挂牌上市,成为“胶原蛋白第一股”。

在美妆行业中,爱美客、巨子生物这类头部医美企业是市场最追捧的领域。已经在A股上市的爱美客的市值将近千亿元,是名副其实的“医美茅”;巨子生物目前市值将近 300 亿人民币。

行业头部、技术壁垒高、业绩增势猛、利润空间大,是头部医美企业受到认可的原因。

以爱美客为例,它是国内最大透明质酸皮肤填充剂供应商。去年爱美客收购韩国 Huons BP25.42% 的股权后,成为A股市场唯一拥有肉毒素这一稀缺资产股权的上市公司。巨子生物的“专有重组胶原蛋白技术”获得了行业内首个发明专利授权。

两家医美企业的业绩增长势头较为客观,爱美客 2018-2021 年营业收入年复合增长率达到 65.2%,巨子生物 2020-2021 年营收增幅分别为 24.44% 和 30.41%。在行业拥有较高的话语权,也让爱美客和巨子生物的毛利率极高。爱美客近三年的毛利率始终高于 90%,巨子生物在 80% 以上,且逐年提高。

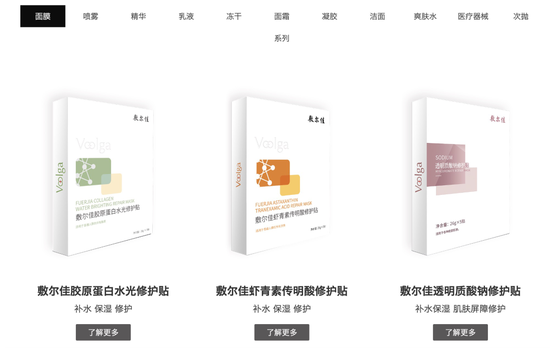

敷尔佳和创尔生物同属于医用敷料行业,在多个维度上位列行业前五。其中,敷尔佳的业绩表现更突出,2019 年时营收和利润同比增幅都达到三位数,毛利率在去年达到 80% 以上。公司的明星单品吸金效应极强,仅敷尔佳透明质酸钠修护贴(白膜)和敷尔佳透明质酸钠修护贴(黑膜)两款产品,在去年就卖了近 9 亿元。

敷尔佳产品矩阵图源:官网

护肤领域,韩束和一叶子的母公司上美集团在今年 1 月和 10 月两次向港交所递交招股书,补水化妆品品牌蜜思肤则在今年 6 月进入北交所上市辅导期。

这两家企业中,上美集团体量相对较大,在 2021 年的营收超过美妆上市公司丸美和华熙生物的功能性护肤品业务,在美妆护肤品牌中拥有一定地位。

但它的增速比美妆头部上市公司更慢,且业绩波动幅度更大。仅从 2022 上半年来看,华熙生物、贝泰妮、珀莱雅等头部美妆企业营收、净利润都实现 30%-50% 的增长,而上美集团却营收利润双双下降。此外,上美集团毛利率低于这三家,且今年上半年毛利率下降。

这归根结底是由于前三家美妆企业都有各自的“功效”并已经在市场中形成一定认知度和较高壁垒,而上美集团旗下的大品牌韩束和一叶子表现相对逊色。

蜜思肤收入规模非常小,2021 年的营收不到 2 亿元,毛利率不到 50%。作为主打“补水”、以单品牌门店扩张市场的蜜思肤,它遇到的问题也与产品壁垒相关。2021 年,蜜思肤的财报中首次出现研发费用支出,这意味着该公司的研发才刚刚开始。

近日,相宜本草已与中国国际金融股份有限公司签署辅导协议,并提交了上市辅导备案材料。相宜本草成立于 2000 年,曾在 2012 年寻求上市后又撤回了上市申请,近期再次重启上市。早在 2012 年上半年,相宜本草的营收高达 8.3 亿元、净利润 1.9 亿,但紧接着公司由于人事调整、渠道策略、市场竞争等原因进入低谷期。

最近这两年,相宜本草进行全方位转型,推出与丝芙兰合作的高端产品线,持续合作圈层 IP 推进品牌年轻化,收回线上运营权等。据相宜本草发布的最新战报,2022 年双十一品牌销售额突破 2 亿,同比增长达 88%。

美妆护肤品牌领域的分化越来越明显,产品技术壁垒更高的“功效型护肤”增长更有潜力,而如果没有明显的产品壁垒,很容易被市场淘汰。因此,作为在市场扎根多年的老牌日化企业上美集团,在今年宣布韩束品牌全面升级,定位“科学抗衰”,并推出多款抗衰产品。上市融资则能够助力上美集团在研发等领域更进一步。相宜本草也在迎合“功效”浪潮,强化中草药护肤这一产品特色。对于蜜思肤,上市融资也是提高自主研发能力和产品竞争力的重要途径。

上美集团品牌矩阵图源:官网

日化护理:重营销,轻研发

在日化和婴童赛道,舒客母公司薇美姿在今年 2 月向港交所递交招股书,冲刺港股“国货牙膏第一股”;冷酸灵母公司登康口腔今年 6 月向深交所主板递交招股书。此外,以驱蚊、婴童个护产品闻名的润本生物今年 8 月更新招股书,另一婴幼儿护理品牌宝露泰奇则向纳斯达克递交招股书。

这四家日化品牌都在行业中具备一定优势,但它们也同样“偏科”。

在口腔护理赛道,薇美姿和登康口腔 2021 年的营收分别达到 16 亿元、11.43 亿元。它们都在行业中占据领先位置——以 2020 年全部口腔护理产品的零售额计,薇美姿以 5.3% 的市场份额在中国口腔护理市场中排名第四,它也是中国最大的儿童口腔护理产品提供商。按全渠道零售额计,登康口腔在中国口腔护理市场排名行业第四。

两家企业的毛利率在口腔护理行业中领先,高于同行业已经上市的公司两面针和云南白药。薇美姿毛利率在 2021 年提高到 60%,登康口腔近三年毛利率大约为 42%。

虽然都在行业中排名靠前,但薇美姿和登康口腔的定位有较大差异,且各自有短板。

登康口腔只有冷酸灵这一个品牌,定位偏低端,产品种类只有牙膏、牙刷、漱口水等。对比来看,薇美姿定位相对高端且紧跟市场趋势,不仅拥有“舒客”和“舒克宝贝”双品牌,而且围绕“一站式口腔护理”持续推出多个产品,包括成人及儿童牙刷/牙膏、智能护理产品、口腔护理产品等。

但薇美姿的业绩相对不那么稳定,它在 2020 年时收入微降,在 2021 年时的调整前亏损 4.94 亿元。登康口腔在三年中的营收、利润稳步增长。

薇美姿产品矩阵图源:官网

以驱蚊产品闻名的润本生物,已经占领了驱蚊赛道的线上市场。根据千牛数据,2019 年至 2021 年,润本在天猫平台的蚊香液产品销售额的占比分别为 17.14%、16.42% 和 18.42%,连续三年排名第一。

2020 和 2021 年,润本生物的营收增速分别为 58.93% 和 31.46%,2021 年公司的营收为 5.82 亿元。近三年,润本生物毛利率都在 50% 左右。

驱蚊产品的销售具有季节性,因此润本生物还开发了婴童护理产品和精油产品两条产品线。2021 年这两条产品线的营收占比分别为 37.24% 和 22.5%。

润本生物的难题在于,它面临激烈的市场竞争,还需要提高自身的竞争壁垒。在驱蚊行业,朝云集团的业绩远高于润本;在婴童护肤领域,上美集团、上海家化等美妆企业以及国际大牌强生都有布局;美妆上市公司水羊股份控股的阿芙精油在精油赛道占有一席之地。同时,润本生物过度依赖线上,来自线上的营收比例接近 80%。

润本生物产品矩阵图源:官网

母婴家清品牌宝露泰奇,是国内化妆品行业中少有的寻求在美国上市的企业。近期,公司向美国证监会提交招股书,计划在美国纳斯达克交易所上市。

宝露泰奇在母婴领域不算行业领先,但它主要使用安全性较高的“山茶油”,与市场中的母婴品牌实现差异化竞争。

同时这家公司的规模较小但增速快,2021 年的营收 665.6 万美元,同比增长 114.9%,其中婴儿护肤/洗护产品和家居清洁产品各占营收一半。净收入 77.5 万美元,同比增长 1468.7%。不过,宝露泰奇非常依赖线下经销渠道,TOP5 经销商营收占比合计 50.9%。

总的来说,今年实现上市或者正在上市进程的日化品牌,大多都在各自的细分赛道都处于领先地位,或者拥有突出的优势。

这些“品牌”普遍被指出存在“重营销、轻研发”的问题,部分品牌因为产品力不足,在市场中的竞争力已经有所下降。对于消费品牌而言,营销投入非常有助于品牌塑造,但部分对营销太过依赖,反倒忽视了产品力,这其实也并不利于长期发展。因此,维持“平衡”至关重要。

通过上市融资,日化品牌们能够进一步补足自己的短板。

上下游:寻求扩张和转型

除了“品牌”,美妆行业上游供应链以及下游代运营也在今年积极寻求上市。整体而言,美妆的整个供应链上下游日益成熟,它们上市融资的目的主要是实现扩张、寻求转型。

在供应链领域,寻求上市的主要都是各个细分领域的头部企业。

美妆代工企业芭薇股份在今年 3 月进入北交所上市辅导期,该企业拥有多个大客户,包括联合利华、韩国谜尚、丸美股份、拉芳家化等。芭薇股份收入规模较小,在 2021 上半年及之前,芭薇股份增长持续,营收达 1.78 亿元,同比增加 42.61%;归母净利润 1116.27 万元,同比增长 21.81%。

作为代工企业,芭薇股份拥有技术壁垒,且获得来自大机构和美妆上市公司的认可。今年 1 月,芭薇股份获得来自丸美股份旗下的丸美金鼎产业基金以及白云金控的过亿元投资,据金鼎资本项目负责人表示,国内美妆代工企业有几千家,国外巨头优势明显,市场竞争激烈,芭薇是众多企业里较少能保持初心做好产品、重研发投入、比较有前瞻性(提前布局了功效检测)的企业。

2021 年美妆护肤行业出台了更加严格的政策,“功效检测”成为每个美妆护肤企业在推出新产品之前必须要进行的步骤。而芭薇股份早在 2014 年就已经开始布局功效检测业务,因此承接住了新的市场需求。今年上半年,芭薇股份的检测业务板块增幅达 131.12%。

此外,参照“代工巨头”申洲国际、华利集团等,代工厂如果具备研发能力,则能够参与到品牌产品研发环节,从而带来更高的商业价值。芭薇股份就与大客户联合利华合作开发了多芬“奶盖沐浴露”和力士“沉醉星河”系列产品;与国货新锐品牌 HBN 共同研发的视黄醇紧塑赋活晚霜,2021 年登上“天猫 618 晚霜热卖榜”TOP1。

芭薇股份与品牌的合作案例图源:官网

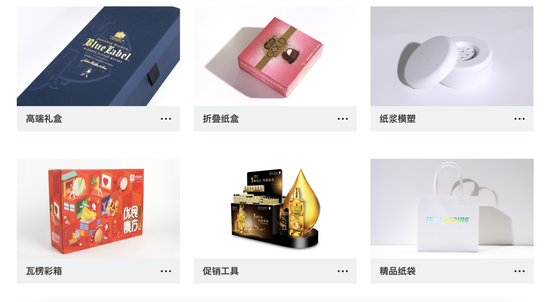

“包装”对于美妆品牌同样至关重要,它是美妆产品最主要的视觉元素之一,往往决定了消费者对产品甚至对品牌的第一印象。一批印刷包装企业借此浪潮迅速发展,去年,雅诗兰黛、迪奥的包材商锦盛新材,以及巴斯夫的包材商上海艾录包装已经上市。

今年,宝洁、高露洁的包材商中荣股份已经挂牌上市,服务欧莱雅和宝格丽的包材企业柏星龙不久前在北交所过会。

这其中,中荣印刷在包装行业中处于领先地位,2019 年-2021 年,中荣印刷实现营业收入分别为 20.63 亿元、21.77 亿元、25.44 亿元。柏星龙收入规模较小,在 2019 年-2021 年的营业收入分别为 3.57 亿元、2.82 亿元、4.26 亿元。

此外,高露洁、薇美姿的香料供应商亚香股份也在今年 6 月挂牌上市。与前文提到的几个供应链企业相比,亚香股份是唯一在今年前三季度依旧实现营收利润双增长的企业,营业收入为 5.41 亿元,同比上升 24.58%;净利润为 0.99 亿元,同比上升 65.27%。

总的来看,供应链企业因为处于行业上游而少有品牌溢价,因此毛利率相比品牌要低得多,大约在 20% 到 30% 之间。同时,由于原料和人力成本上涨等因素影响,供应链企业的毛利率从去年到今年有下降趋势。此外,供应链企业扩张产能,也会影响利润空间,今年上半年芭薇股份净利润下降 75.45%,主要是因为去年正式投入使用的创新中心&智慧工厂带来固定费用增长。

不过,供应链企业也具备自身的优势,特别是当它能为品牌提供不可替代的原料、产品或者服务时,将能够实现更高的业务壁垒,从而获得更高的盈利能力,甚至“闷声发财”。在这个过程中,上市融资是实现这一目的的重要手段。

中荣股份的业务范围图源:官网

电商代运营也是今年密集上市的细分领域。今年 3 月,菲洛嘉、理肤泉的电商服务商青木股份在深交所创业板挂牌上市,7 月,雅漾、娜丽丝的电商代运营拉拉米向深交所主板递交招股书;9 月,蓝色光标曾经的子公司,花王、宝洁、欧舒丹的电商代运营数聚智连在深交所创业板首发过会。

2020 年,电商代运营行业开始掀起一波上市潮,丽人丽妆、若雨臣、壹网壹创等行业头部已经上市,其中丽人丽妆是营收最高的代运营,去年营收超过 40 亿元。而今年上市/正处于上市进程的电商代运营的去年年营收在 10 亿元及以下。

所有的电商代运营在去年和今年都遇到了明显的业绩瓶颈,营收和利润都有明显下降。

这与电商代运营的商业模式有关。作为美妆行业的下游,电商代运营与美妆品牌高度绑定,许多电商代运营过度依赖大品牌。同时,传统美妆电商代运营的业务也易于被替代,如今部分大品牌会成立自己的电商运营业务。因此,电商代运营亟需寻找更多增长方式,比如拓展新的客户、寻找新的业务模式等,而上市融资,就是它们寻求新增长的必要途径。

今年,“全球美妆时尚科技第一股”玩美移动在 11 月登陆纽交所挂牌上市,它背后的投资方包括阿里巴巴、创世伙伴资本 CCV 以及高盛中国等。玩美移动将自己定位为 SaaS 人工智能(AI)和增强现实(AR)美妆与时尚技术商业解决方案提供商,提供结果导向、交互式、可持续的元宇宙解决方案,分别为B端和C端提供服务。

玩美移动 60% 以上的收入来自美国、日本和法国。它在全球扩张迅速,但快速增长的同时也录得巨额亏损。2019-2021 年玩美移动收入为 2290 万美元、2990 万美元、4080 万美元,但同期分别录得 200 万美元、560 万美元、1.569 亿美元的亏损。作为一种新兴业态,玩美移动的商业模式还需要继续探索。

在“品牌”之外,美妆行业上下游企业在最近这两年陆续走向二级市场。这一方面代表着它们已经发展扩张到某一个阶段;另一方面也显示出它们对融资、继续扩张的需求。

新的开始

一批美妆品牌和上下游企业接连走向二级市场,寻求新的融资和扩张,并面对新的挑战。在这背后,国货美妆行业逐渐成熟、行至深水区。

首先,去年生效的《化妆品功效宣称评价规范》对化妆品的“功效”有更严格的要求,也筛选出一批产品壁垒更强的企业。一级市场中,美妆行业中获得融资的项目大多与“功效护肤”相关;在二级市场中,以“功效”为特点的美妆护肤企业华熙生物、珀莱雅、贝泰妮等,以及巨子生物、爱美客等医美企业的业绩、市值在行业中遥遥领先。

第二,美妆行业中供应链相关企业正在发展壮大并受到资本认可,今年不仅有多家供应链企业寻求或已经上市,亦有不少供应链相关企业在这两年获得机构融资,比如中韩合资的美瞳供应链企业大仕城光学、生物活性材料研发商未名拾光、化妆品功效性原料生产商珈凯生物。玻尿酸护肤产品研发商福瑞达生物去年底获得腾讯、壹网壹创等企业和机构 7.38 亿人民币的投资。

在融资冷静期,国际巨头也依然在国货美妆行业投融资方面布局。今年,资生堂首个中国投资基金“资悦基金”的实体注册成立,欧莱雅也宣布在中国市场设立首家投资公司。

从另一个视角看,海外美妆行业的发展的路径,也可以为国货美妆作参照。

欧莱雅 1963 年在法国上市之后开启战略并购,先后将兰蔻、卡尼尔、科颜氏、美宝莲等知名品牌纳入集团矩阵,逐步形成了覆盖美妆全领域、消费全层次的金字塔式品牌矩阵;雅诗兰黛在 1995 年上市前后,也开启了战略收购,完善公司的品牌矩阵,并形成协同效应。“上市”之于海外美妆企业,是实现转型和扩张的分水岭。

在国货美妆上市潮背后,新的转折点或许也正在到来。