文老铁

2022 年 Q3 财报发布后(2023 财年 Q2),舆论场中对阿里阿里评判越发分裂:

乐观,经营利润率转好,在减负增效中既然“增效”不易,先抓住“减负”也未尝不可,该季度阿里以“稳”为主,获得市场好感;

悲观,尽管菜鸟为代表的非电商业务保持了较快的同比增长(26%),但阿里云近乎于停滞的增长仍然要引起警惕,且核心零售业务增速也已大不如前,在“稳定”预期越发明确之时,阿里正面临想象力匮乏的问题。

如何更加理性看待阿里呢?本文核心观点:

其一,阿里近期做的很多事情其实是对过去头脑发热所做决定的纠偏,而后者在未来仍然将增加企业的不确定性;

其二,我们可以明确说,阿里的“底”已经形成,但反弹的高度要取决于企业自身,电商仍然是企业最重要标签;

其三,阿里需要重新审视自己的企业治理问题。

阿里不再被低估

资本市场经常用阿尔法来表示超额收益率(实际收益率与期望收益率之差),如果阿尔法为正则意味价值被低估,企业未来存在高收益率可能,反之则为高估,基于此逻辑我们对比了阿里与金龙指数的阿尔法情况,中间计算过程较为复杂,只展示结果(以标普 500 指数为基准)。

阿里赴美上市后是得到市场充分认可的,超额收益率一直处于较高水平,2018 年之前一直优于金龙指数。一般来说,越是大公司且知名公司,越是会被市场充分研究,市场对企业的定价也就越接近公允价值,公司的阿尔发值也应该会越小,如苹果除 2020 年中一度接近 30% 之外,大多数时间其阿尔发都在 10% 上下徘徊。

阿里阿尔法之所以大幅超过金龙指数我们认为原因只要有:

1. 彼时中国电商业务正处于快速增长势头,阿里核心业务充满现象力,市场定价跟不上公司发展;

2. 创新类业务,如菜鸟和阿里云,又充满了想象力,尤其后者一度占据我国公有云半壁江山,对标 AWS 之于亚马逊的价值,估值又会不断被刷新。

2018 年之前的阿里可谓是如日中天,核心业务稳定,新兴业务生机勃勃,市值不断往上走,但依然被大幅“低估”(阿尔法为正)。

与今日“2020 年末拐点”认识所不同的是,2019 年之后较之金龙指数,阿里的阿尔发就很难有明显优势,且开始不断在 0 附近徘徊。

市场普遍认识阿里下行来自于 2020 年末的一系列风波,在上图中我们分明看到拐点在 2019 年,此时市场对阿里定价越发接近内在价值,不存在低估或高估问题,阿尔法逐渐消失。

此场景固然可以勉强解读为“市场对公司研究充分,定价充分”,个体公司与中概科技指数无限接近,不过深层次追究则可理解为“企业已经过于成熟,市场对其判断越发精准”,再深一步谈论则是,在业务面阿里越来越难给市场惊喜,也越来越难用业绩给市场以重击。

2020 年之后事情我们都清楚,除整个中概遭遇了系统性的监管问题之外,阿里也遭遇了”二选一”的新挑战,金龙指数和阿里的阿尔法双双向负值迈进(说明股价被高估),只是阿里下调幅度更大,股价呈现次次触底而不见底的局面。

作为市场分析人士,我往往将对企业分析视为与公司管理层的较量,若分析师能精准预测企业业务的兴衰更替,则会给出公允的内在价值价值,由于参与者众多,根据市场有效性原理市场价值就会越接近企业真实价值。

这对于 2018 年之前和 2020 年之后的阿里都不可取,前者意味着市场多低估了阿里,而阿里管理层也往往会给市场以惊喜,市场再将此惊喜反馈到股价中,而 2020 末以后的阿里则面临市值的重估,无论是现金流贴现法抑或是市盈率对比法,市场给其价值都会超出公允价值,一次次被现实打脸。

成长性仍是隐忧

我们回到阿里基本面。

2022 年 Q3,阿里经营利润率得到较大改善,确保了经营利润的稳定性,这被一些人解读为积极因素,那么问题就来了,市场认这个吗?

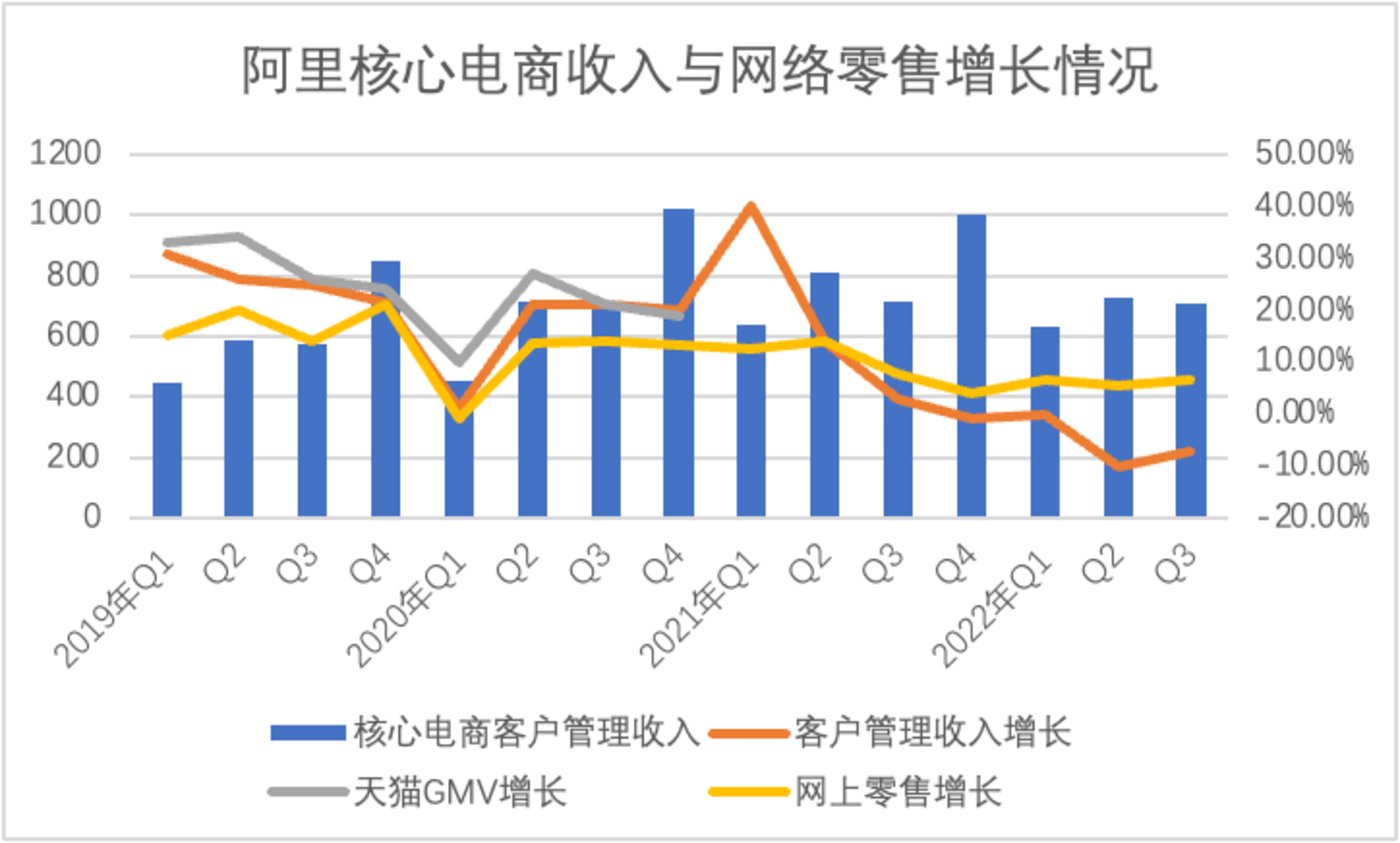

尽管阿里业务庞杂,但电商仍然是其最重要标签。在上图中我们整理了阿里电商业务的客户管理收入的增同比长情况,可以比较清楚看到自 2019 年开始,此部分增长就在逐渐递减中,2021 年之后频频跌向负增长探底。

这一方面在于受疫情影响,整个线上零售乃至消费品市场都遭遇了巨大的下行压力,作为头部企业自然首当其冲;另一方面,在疫情之后,创新电商形式层出不穷,如直播电商,社区团购等等,都很大程度上稀释了阿里在电商领域的掌控力和定价能力。

疫情之后为重新提高平台对商家吸引力,阿里对商家进行了较大幅度的减免,但随着时间的推移加之以“同比”这一指标进行平滑处理,长期的客户管理收入更多是来自平台 GMV 的下行(虽然阿里不再公布 GMV 情况,但根据此前数据天猫 GMV 增长与客户管理收入乃是密切相关的),加之其与网上实物电商大盘增长差距越来越大,在电商领域阿里还是要面临巨大挑战的。

企业增速变缓,即便是短期内可以用财务手段调整利润率,但长期内还是要看业务和利润的长期增长潜力,就此角度去看,削减成本费用确实是本季度财报最大亮点,但指望此就能翻盘难免过于乐观。

我们再看云计算,虽然企业近几个季度一直在强调阿里云乃是我国首个 EBITA 盈利的云计算厂商,作为以规模效用分摊成本的产业这确实难能可贵,也着实是值得庆祝的。

不过在资本市场估值中,成长性仍然是最为重要的指标,如今阿里云近乎停滞的局面是很难拿到更高溢价能力的(本季度增长仅有4%)。

我们当然可以将此理解为经济下行压力加大,企业主扩张动力不足,对云计算采购越发谨慎,换言之这更是一个系统性问题,待此问题得到缓解,阿里云继续收获红利,也就是说云计算更多是一个贝塔行情,阿里云只是市场风险的被动承担者而已。

上述问题虽然有较强合理性,但现实中却很难自洽,运营商企业的云计算快速成长(联通,移动,电信)再加上华为,已经不断在蚕食腾讯和阿里两家云计算厂商的市场份额。我们将此解读为:市场竞争加大,且由于某些原因作为云计算最大的采购方,政务云开始倾向于对运营商云计算的采购。

这就使得阿里云未来存在一些不确定性,即便未来内需回归,阿里云是否还可以拿到大额订单,在营收效率上回到 2019 年之前的辉煌呢?由于这些不确定性,即便阿里云盈利市场也不会给其过高估值。

总结此部分结论:

其一,阿里之所以在 2019 年之后不再难以猜测,更多在于核心业务的疲惫和创新型业务的瓶颈,两者交替,不可捉摸变成确定,市场定价越发公允,这也是从市净率和市盈率双双创新低之后,并未止住下跌势头的原因,若无增长庇护,上述两个数据再低也是没意义的;

其二,阿里若要重回辉煌,就要不断提高市场预期,做好预期管理是非常重要的。

底部形成,峰值未定

接下来就回到了一个核心问题:阿里是否真的触底?

这是一个非常难回答的问题,毕竟不同人对企业的观感是完全不同的,对于未来分析又会掺杂行业竞争的种种预期,对于企业的看法往往会出现巨大分析。

我仍然是沿用此前所用分析,将阿里股价与实物电商累计同比增长做对比,见下图

在市值分析中,我们经常会采取相关性分析。如前文所言电商仍然是阿里的最大标签,全球投资者对中国零售的押注就绕不开阿里(如通过各种指数基金),换言之阿里市值波动某种程度上也反映了外界对中国内需市场的情绪。

在上图中是可以得到验证的,两条折线走势一方面呈高度的一致性,且值得注意的 2018 年之前阿里股价走势要大幅优于实物电商成长性,这也再次验证了我们上文的结论:新兴业务给阿里提供了充分的溢价能力,偏离了电商定价。但 2019 年之后,两条线越发靠拢,当其他业务失去光芒之后,电商标签在阿里身上反而更有光泽(与外界感知或有较大差距)。

上图中我们也发现,阿里表现往往领先于市场3-6 个月,这也在情理之中,阿里作为先行指标包含了市场对未来中国电商市场的看法。

于是我们就将“阿里股价是否触底”延展到了“线上零售是否开始反弹”这一话题,换言之阿里触底本质是一个被动波动。

在对宏观经济分析中,我本人比较倾向于使用 M1 和 M2 指标的变动情况,简而言之,如果居民消费需求较高就会保留较多活期存款,这就体现在 M1 的增长上,反之,则居民更多采取定期存款,市场流动性走弱。

在上图中可以看到 2021 年之后 M1 乃是急转直下,直到 2021 年初跌入谷地,定期存款飙升,居民捂紧钱袋消费动力不足。不过在近几个季度看,M1 大有回暖之势,尽管 M2 仍在高点但两者差距是有弥合趋势的,这可视为消费市场的前置指标。

最近我国资管市场出现了赎回潮,其原因有很多,诸如利率中枢上行,债券净值下跌,投资者选择赎回以止损等等,但反馈在流动性上,赎回资管产品之后,反而有利于居民现金的持有量,潜在是有利于消费的。

篇幅原因不再继续展开,只是做此总结:由于消费市场有回暖的征兆,阿里触底也应该是大概率事件。

至于反弹力度有多大我们要看的则是阿里企业治理的优化问题。

本季度财报多数人看到了基本面的节省开支,市场费用收缩颇为明显,但我个人则更侧重以下指标。

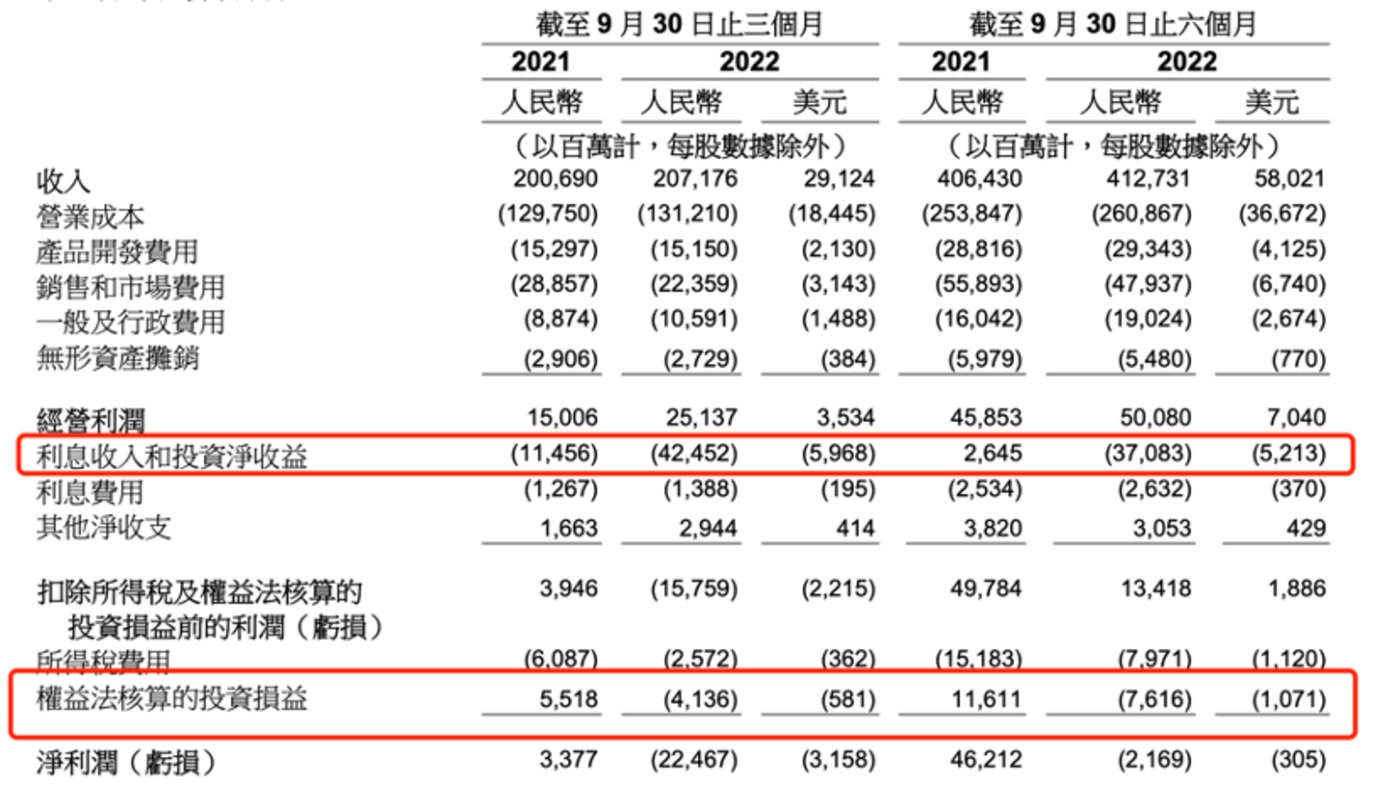

上图中投资净收益主要以阿里所投企业的股权溢价能力计价,而权益法核算投资收益则以投资企业利润占比情况为主(主要为联营公司)。

在全球资本市场大动荡之时,也是到了我们审视阿里投资能力的时候。很显然,股权投资在本季度损失严重,而联营公司的权益法核算投资也并不乐观,换言之,尽管经营利润通过削减预算的方式给予市场惊喜,但投资业务的亏损又让股东损失惨重(站在 ROE 和 ROA 角度)。

如开篇所言,在高速成长期内阿里进行了丰富的生态化战略,也进行了广泛的投资(如涉及高科技,线下零售等等),无论是战略投资亦或是财务投资,阿里所强调的往往是“能力输出”,以改造其他行业。这确实给市场以信心和期待,这些也都反馈在了 2018 年之前的市值成长中。

管理层过于自信,总迫切要改造其他行业,就会对投资标的过高估计,对投资后的成果以乐观心态,尤其管理层掌握了足够的话语权(AB 股制度),投资规模不断膨胀,反而给现在留下了较大的问题。

腾讯在这段时间一直通过股息的形式将投资收益发放给投资者,财务处理又缓释了净利润的压力,相较之下阿里的投资业务对股东则不友好许多。

其实对于阿里也好,其他原来的巨头也罢,当自身增速变缓,业务又可以通过削减费用和提高效率的手段提高利润率,那为何不将利润通过股息反馈给投资者呢?为何要迷信自己高超的投资能力,却给财务报表增加负担呢?

阿里此次提高回购金额和损益表对成本优化都是一个很好的开始,那么此后是否可以形成制度化的股息政策,改善自己 ROE 表现呢?

最后总结本文:

其一,从被动投资角度,阿里已经触底;

其二,作为主动投资者,我们需要看的还是管理层:1.是否可以励精图治,在核心业务更有开拓性;2.敬畏市场,珍惜投资者的钱,谨慎投资;3.谦虚谨慎,不盲目自大。这些是决定阿里反弹峰值的关键。